B.O.I. N°43 du 23 MARS 2007

3. Bailleurs redevables de la contribution sur les revenus locatifs

16.L'article 76 de la loi de finances pour 2006 supprime la contribution sur les revenus locatifs due par les personnes physiques détenant leur bien directement ou par l'intermédiaire d'une société civile dont aucun des associés n'est soumis à l'impôt sur les sociétés (voir BOI 5 L-3-06 ).

C. COMPILATION D'UNE PARTIE DE LA DOCTRINE ADMINISTRATIVE

17.Les fiches n° 1 « Champ d'application des revenus fonciers - Revenus tirés de la location », n° 2 « Champ d'application des revenus fonciers - Propriétés dont le contribuable se réserve la jouissance », n° 3 « Sociétés », n° 4 « Régime " micro-foncier " », n° 5 « Régime réel d'imposition », n° 6 « Revenus bruts à déclarer », n° 8 « Déduction des travaux » et n° 10 « Intérêts d'emprunt » ne commentent aucune mesure législative nouvelle.

Elles ont pour objet de réécrire la doctrine administrative applicable afin de la rendre plus lisible.

D. EVOLUTION DE CERTAINES SOLUTIONS DOCTRINALES

18.Des solutions doctrinales nouvelles sont ponctuellement apportées. Les principales nouveautés sont les suivantes :

- lorsqu'un contribuable ne perçoit pas d'autres revenus fonciers que ceux procurés par la possession de parts de sociétés immobilières non passibles de l'impôt sur les sociétés, il est dispensé, sous certaines conditions, de déposer une déclaration de revenus fonciers et doit porter directement les revenus de ses parts immobilières sur sa déclaration de revenus n° 2042. Cette mesure de simplification s'applique aux parts de sociétés détenant des immeubles ordinaires, mais également détenant des immeubles spéciaux à l'exception toutefois des parts de sociétés civiles de placement immobilier (SCPI) ouvrant droit à la déduction au titre de l'amortissement prévue à l'article 31 bis du CGI (voir fiche n° 5 « Régime réel d'imposition ») ;

- lorsque le contribuable est soumis de plein droit au régime micro-foncier, il peut exercer une option pour le régime réel d'imposition. Cette option est exercée pour une durée de trois ans. L'option cesse de produire ses effets au terme de la période de trois ans. Lorsque le contribuable continue de souscrire une déclaration n° 2044 au-delà du terme de cette période, il doit être considéré comme exerçant une option annuelle, et non plus triennale, pour le régime réel d'imposition (voir fiche n° 4 « Régime " micro-foncier " ») ;

- doivent être considérées comme des dépenses d'entretien déductibles, les dépenses de recherche et d'analyse rendues obligatoires par la réglementation telles que les diagnostics relatifs au risque d'exposition au plomb ou à l'information des acquéreurs et locataires sur les risques naturels et technologiques majeurs (voir fiche n° 8 « Dépenses de travaux ») ;

- l'indemnité d'éviction qui a pour objet de libérer les locaux en vue de les relouer dans de meilleures conditions est déductible des revenus fonciers (CE, arrêt du 8 juillet 2005, n° 253291). Le caractère déductible de l'indemnité d'éviction n'est plus conditionné par le caractère déductible des travaux dont l'éviction est le préalable (voir fiche n° 8 « Dépenses de travaux ») ;

- il est admis que les dépenses de résiliation anticipée d'un emprunt et les frais d'emprunt liés à la souscription d'un emprunt substitutif soient considérées comme déductibles si la résiliation et la souscription d'un emprunt substitutif ont effectivement permis de réduire la charge d'intérêts restant dus. Cette solution s'applique notamment aux intérêts compensatoires versés en cas de renégociation d'un prêt avec le même établissement (voir fiche n° 10 « Intérêts d'emprunt ») ;

- en cas de démembrement de la propriété de tout ou partie des parts de la société, l'article 8 du CGI prévoit une répartition de la charge fiscale entre l'usufruitier et le nu-propriétaire des droits sociaux. L'impôt est établi au nom de l'usufruitier des parts en cause à hauteur des droits que lui confère sa qualité d'usufruitier. Corrélativement, le nu-propriétaire n'est pas soumis à l'impôt sur le revenu à raison du résultat imposé au nom de l'usufruitier. Les modalités d'application de ces dispositions à la catégorie des revenus fonciers sont précisées (voir fiche n° 3 « Sociétés »).

E. REMARQUE GÉNÉRALE SUR LES TÉLÉPROCÉDURES

19. Télédéclarations. Lorsque le contribuable effectue le dépôt de ses déclarations de revenus fonciers de manière dématérialisée (sur le site Internet www.impots.gouv.fr), aucun document justificatif ne doit être joint à ces déclarations. Dans cette hypothèse, il est toutefois rappelé que les documents, mentionnés dans la doctrine en vigueur et dans la présente instruction, dont la production est en principe alors rendue obligatoire doivent être conservés et produits à l'administration fiscale sur demande de sa part.

DB supprimée : 5 D 111 , 5 D 112 , 5 D 113 , 5 D 114 , 5 D 1221 , 5 D 1222 , 5 D 123 - n° 3 , 5 D 131 , 5 D 1321, 5 D 1322, 5 D 1323, 5 D 213 , 5 D 2212 , 5 D 2213 , 5 D 2214 , 5 D 2215 , 5 D 2216 , 5 D 2221 , 5 D 2222 , 5 D 2223 , 5 D 2224 , 5 D 2227 , 5 D 2229 , 5 D 23 , 5 D 2411 , 5 D 2412 , 5 D 2421 , 5 D 2422 , 5 D 2423 , 5 D 2424 , 5 D 2425 , 5 D 2426 , 5 D 251- n°s 1 à 11 , 5 D 252 , 5 D 321 , 5 D 26 , 13 L 1553 - 3 ème alinéa du n° 8.

BOI supprimés : 5 D-5-99 , 5 D-7-99 , 5 D-3-00 , 5 D-4-00 , 5 D-2-01 , 5 D-1-02 , 5 D-3-02 , 5 D-5-02 , 5 D-6-02 , 5 D-7-02 , 5 D-2-03 , 5 D-4-03 , 5 D-1-04 , 5 D-3-04 , 5 D-4-04 , 5 D-5-04 , 5 D-1-05 et 5 D-5-05 .

La Directrice de la législation fiscale

Marie-Christine LEPETIT

•

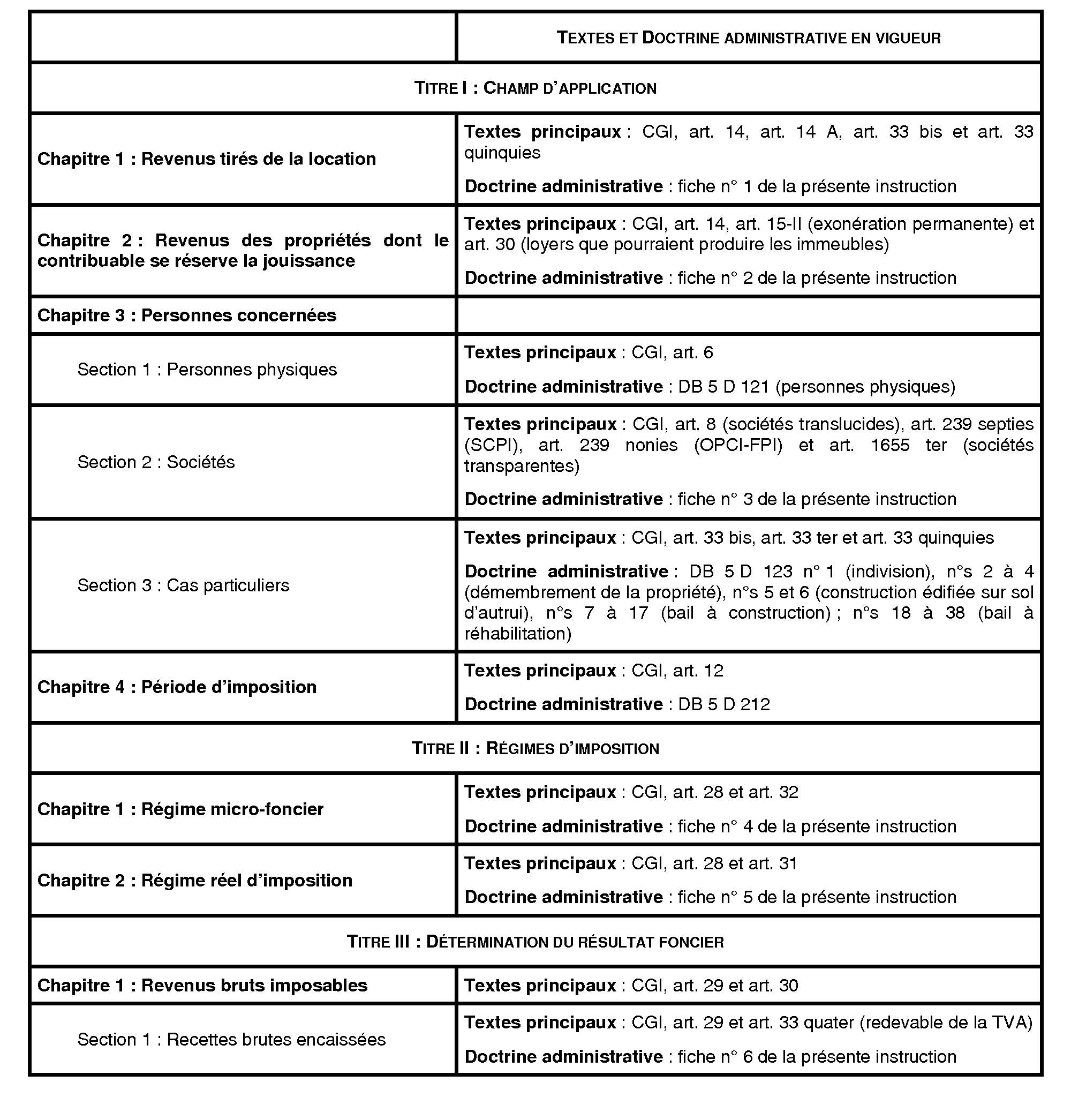

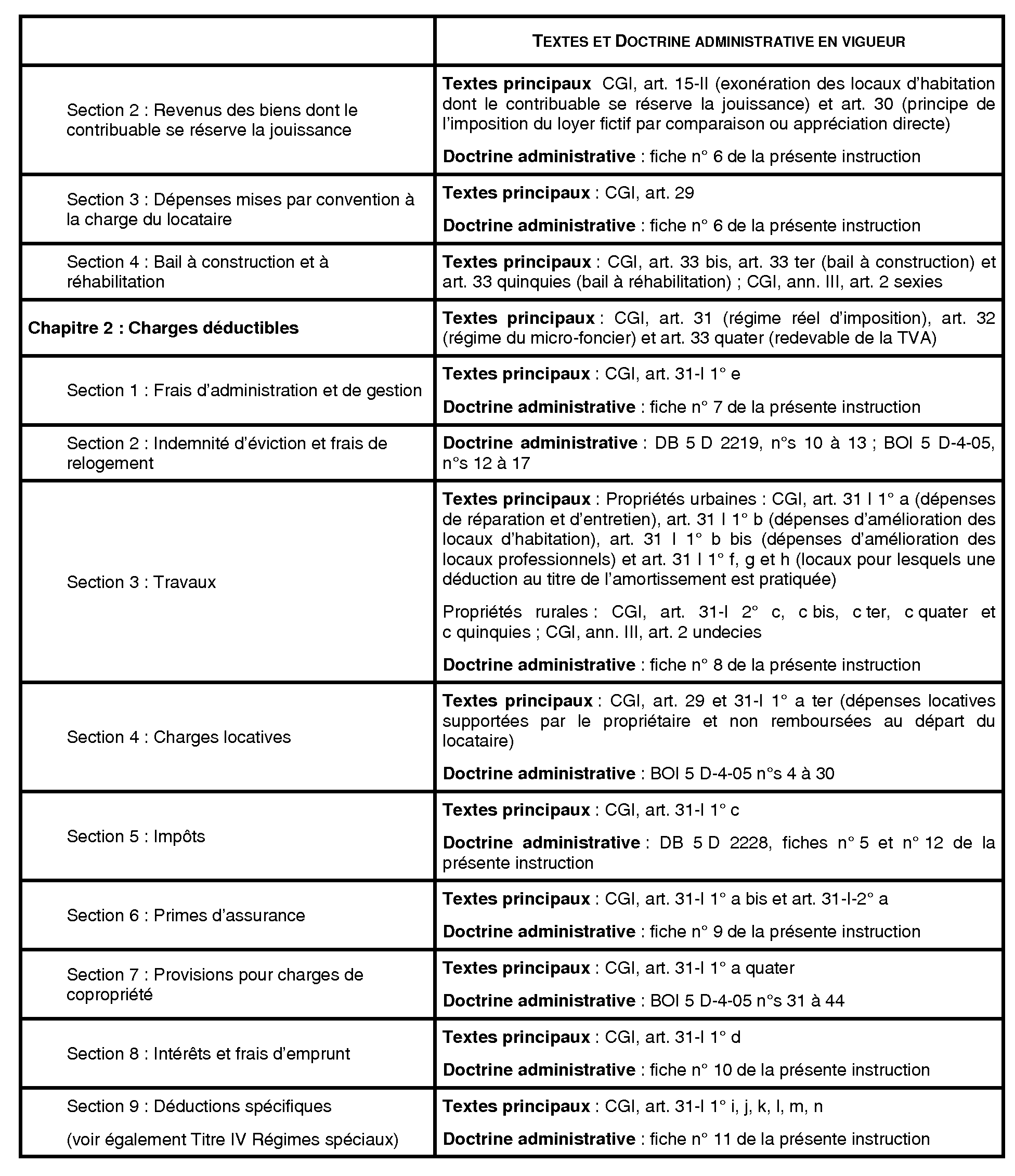

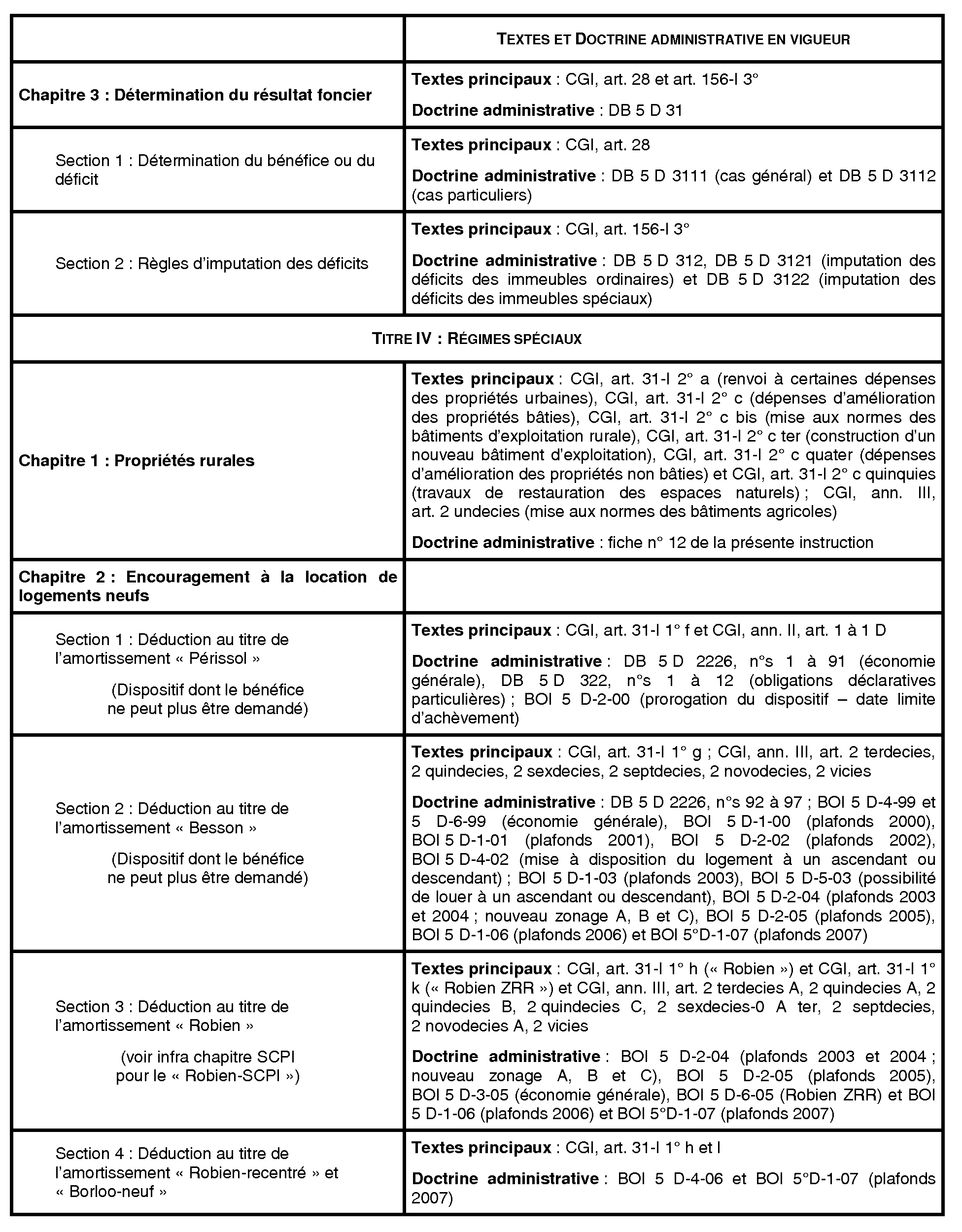

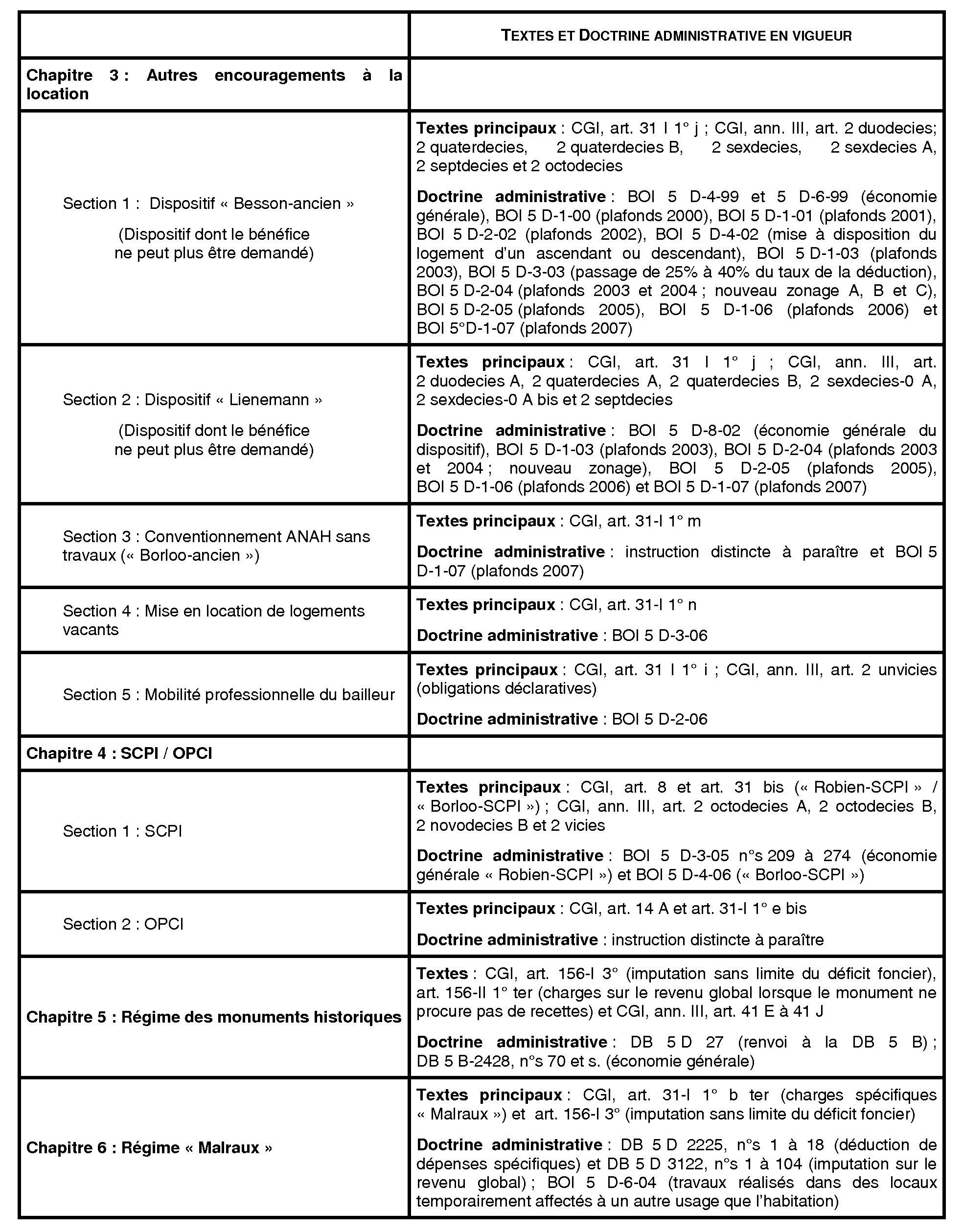

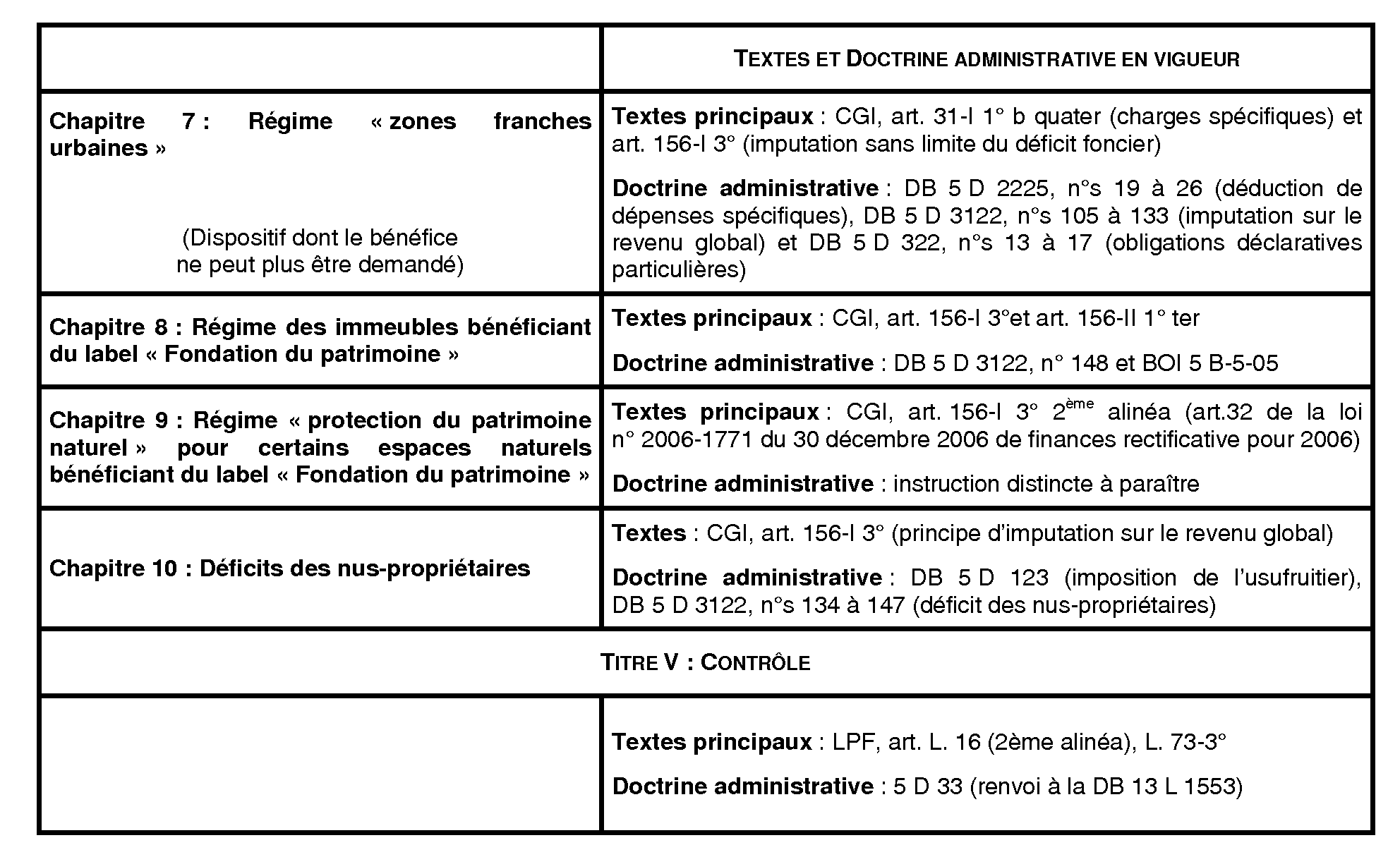

TABLEAU RÉCAPITULANT LA DOCTRINE ADMINISTRATIVE EN VIGUEUR

La présente table renvoie à la documentation administrative, aux instructions administratives et aux fiches de la présente instruction, en vigueur.