B.O.I. N° 4 DU 11 JANVIER 2010

CHAPITRE 4 :

ENTREE EN VIGUEUR

228.Ces dispositions sont applicables aux prestations de services dont le fait générateur de la TVA intervient à compter du 1 er janvier 2010 68 .

229.Il en résulte que les prestations de services dont le fait générateur est intervenu avant le 1 er janvier 2010 ne sont pas concernées par ces commentaires, quand bien même par exemple l'encaissement du prix interviendrait après cette date. Ces opérations ne devront donc pas figurer sur la DES.

Inversement, s'agissant d'opérations dont le fait générateur est postérieur au 1er janvier 2010, mais pour lesquelles la taxe serait pour partie devenue exigible avant cette date (notamment en cas de versement d'acompte), il y aura lieu de soustraire les sommes en cause de la taxe exigible en application des dispositions nouvelles.

Exemple 41 : un transporteur établi dans un autre État membre y fournit une prestation de transport national de marchandises à un assujetti établi en France. La prestation est effectuée en janvier 2010 et un acompte a été versé en décembre 2009. Jusqu'au 31 décembre 2009, la prestation de transport national de biens n'était pas taxable en France mais dans l'autre Etat membre (art. 46 de la directive 2006/112/CE). Aussi l'acompte n'a pas été soumis à la TVA française mais à la TVA de cet autre État membre en décembre 2009. A compter du 1 er janvier 2010, la prestation est située en France (art. 259-1° du CGI), le fait générateur intervient donc en janvier 2010. Cela étant, la TVA perçue par l'Etat membre dans lequel la prestation de transport a été réalisée ayant été perçue à bon droit, seule la TVA afférente au solde sera exigible en France.

DB supprimée : 3 A 214 ;

DB liée : 3 A , 3 B , 3 E , 3 L 52 , 3 L 53 ; 3 L 61 , 3 G 25 ;

BOI liés : 3 A-11-01 ; 3 A-5-04 ; 3 A-1-05 ; 3 A-9-06 ; 3 A-6-08 ; 3 A-7-08 ; 3 B-1-04 , 3 A-5-05 , 3 A-3-03 , 3 A-7-07 .

La Directrice de la législation fiscale

Marie-Christine LEPETIT

•

Annexe 1

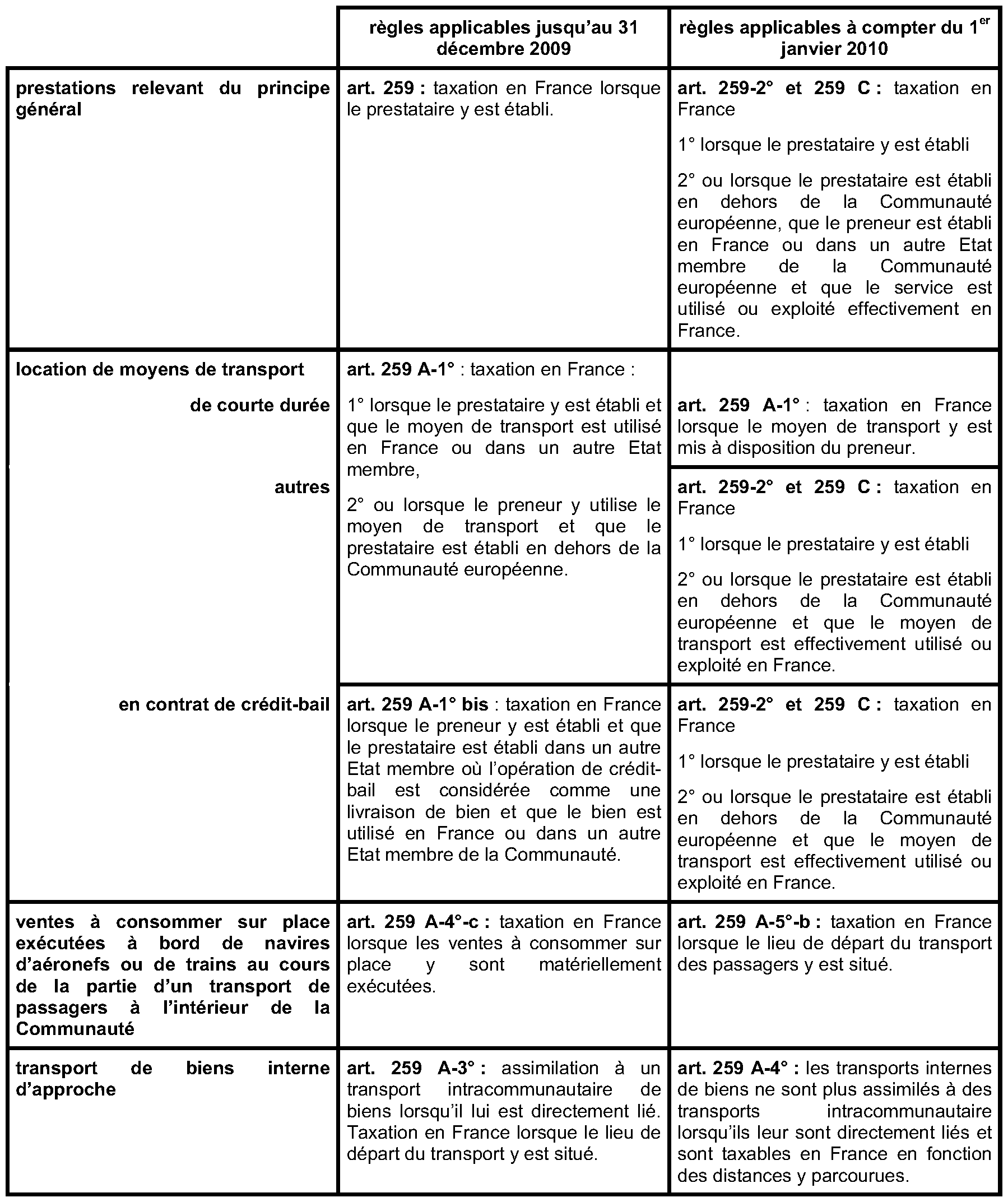

Récapitulatif

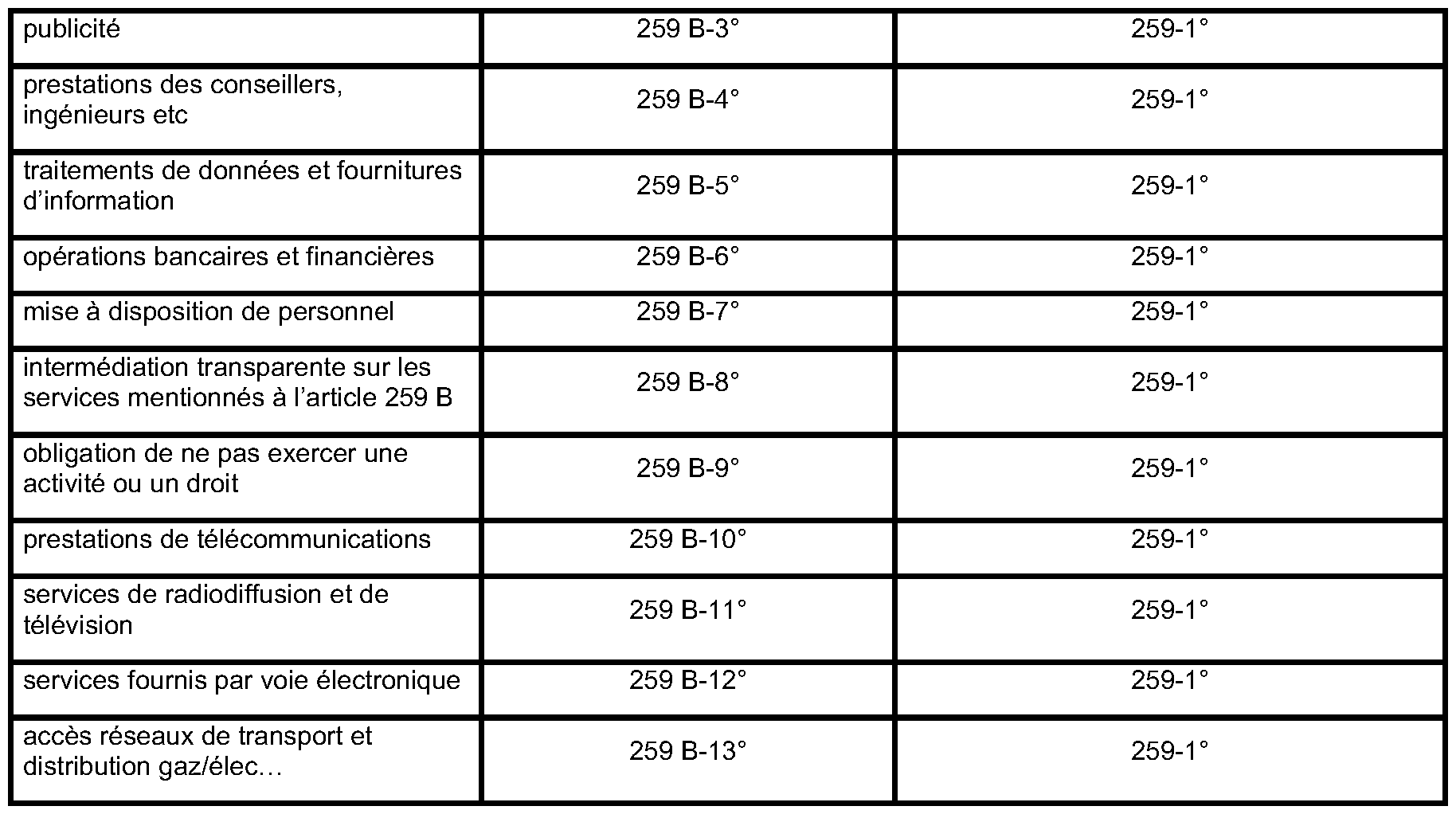

Territorialité des prestations entre assujettis - Tableau de concordance

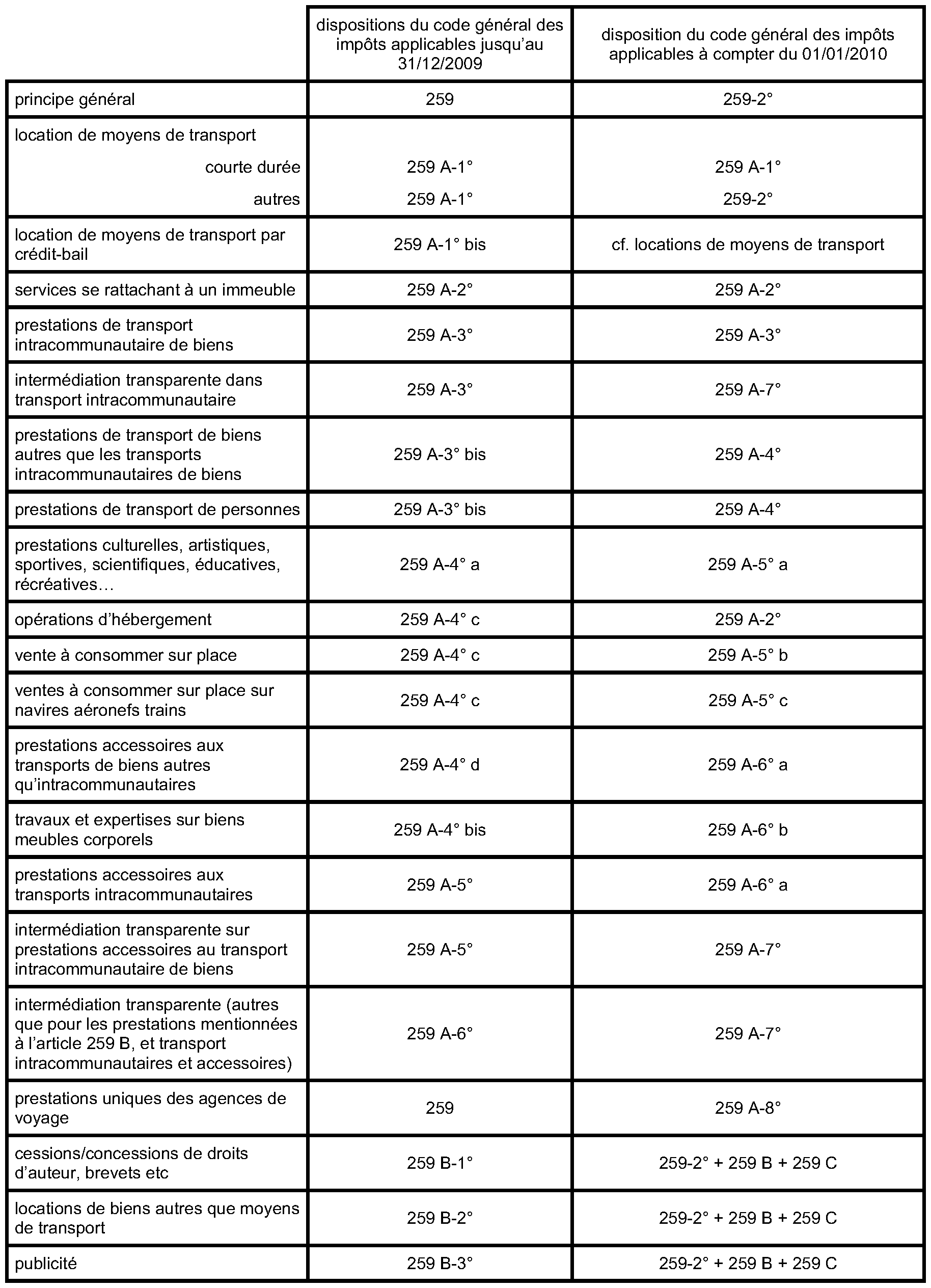

Territorialité des prestations – personnes non assujetties

Tableau de concordance

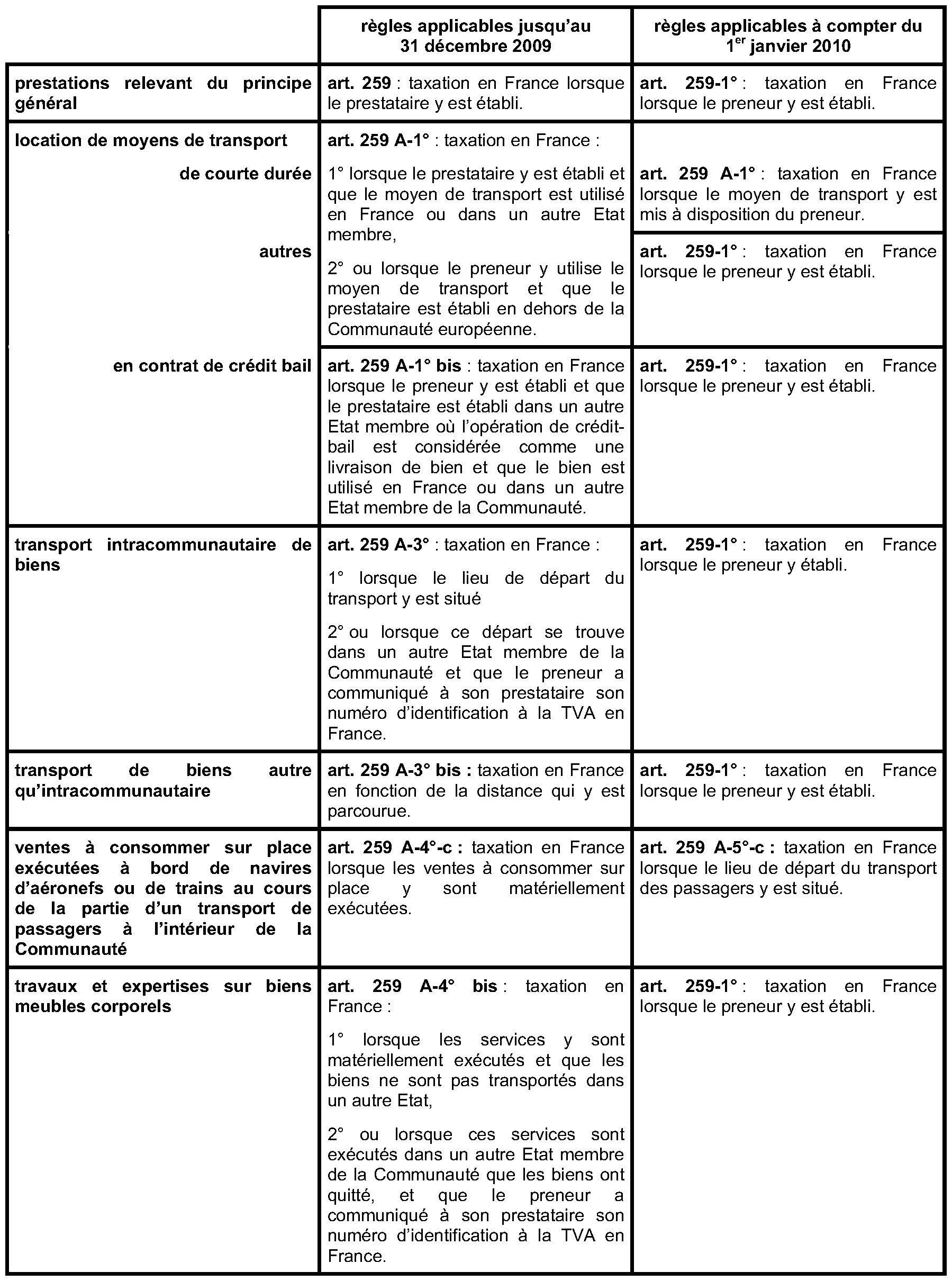

Synthèse de ce qui change au 1 er Janvier 2010 69

Prestations de services fournies à des assujettis

Prestations de services fournies à des personnes non assujetties

•

Annexe 2

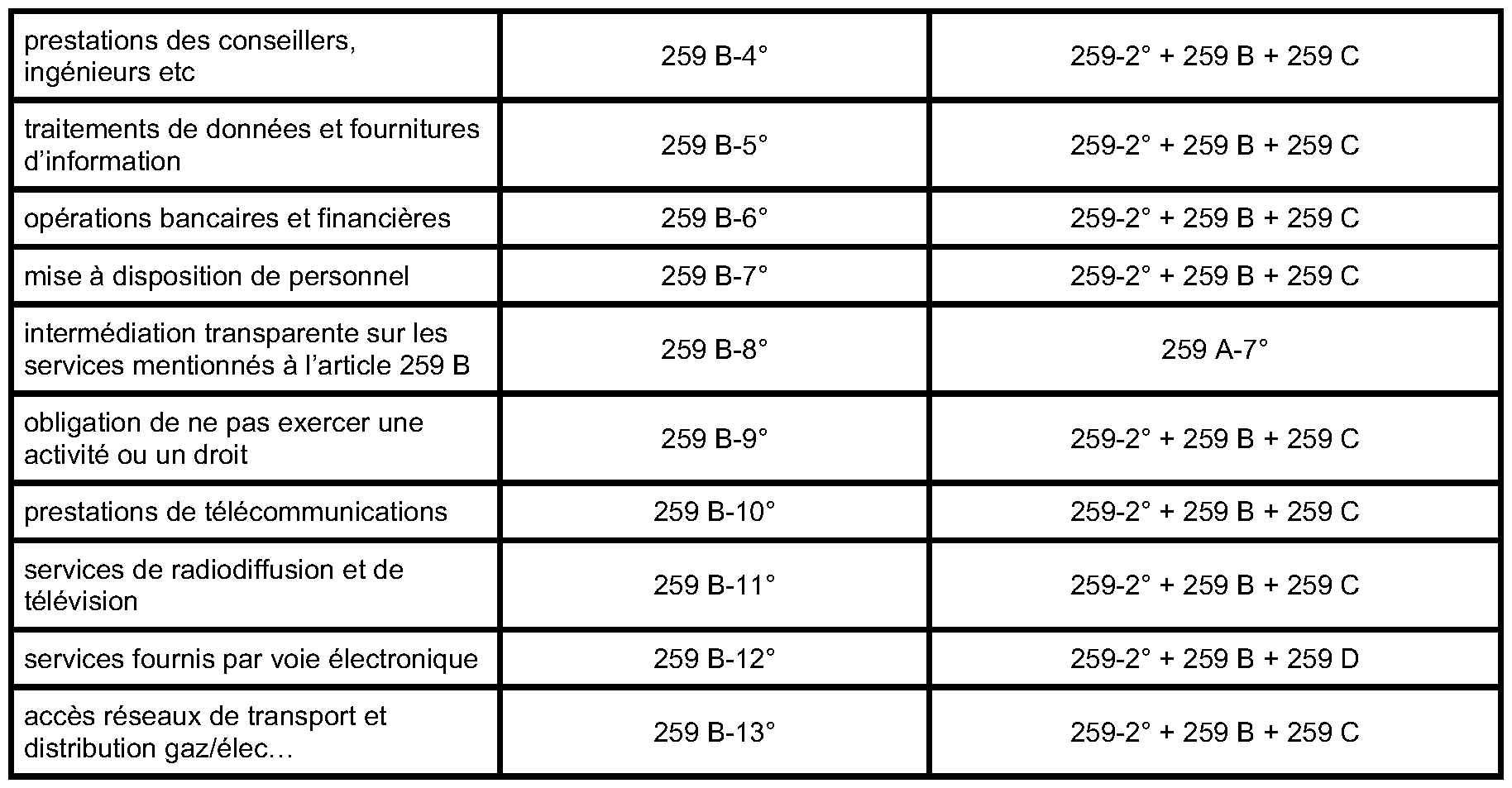

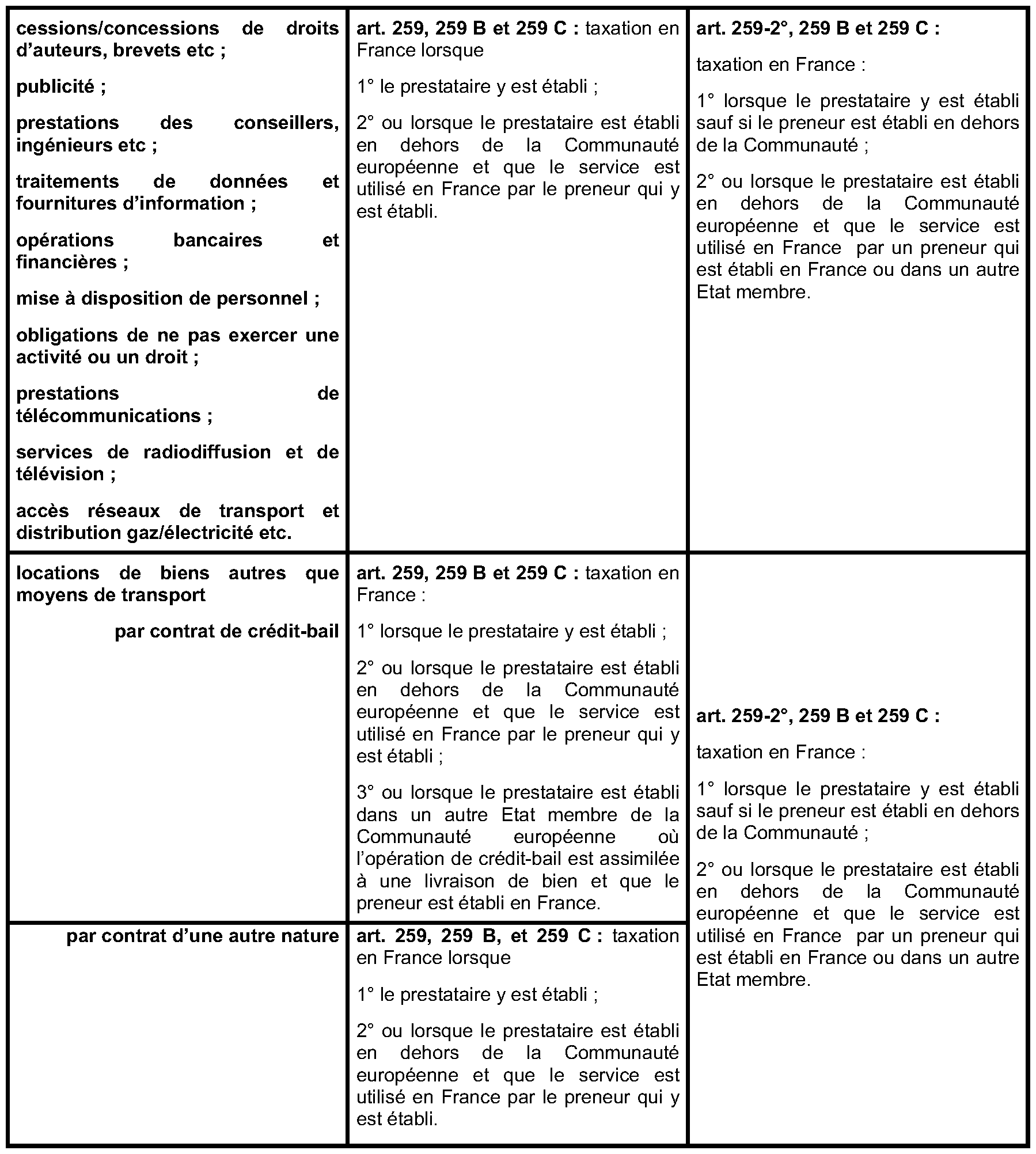

Tableau de concordance CGI-Directice 2006/112/CE

Dispositions en vigueur au 1 er janvier 2010

•

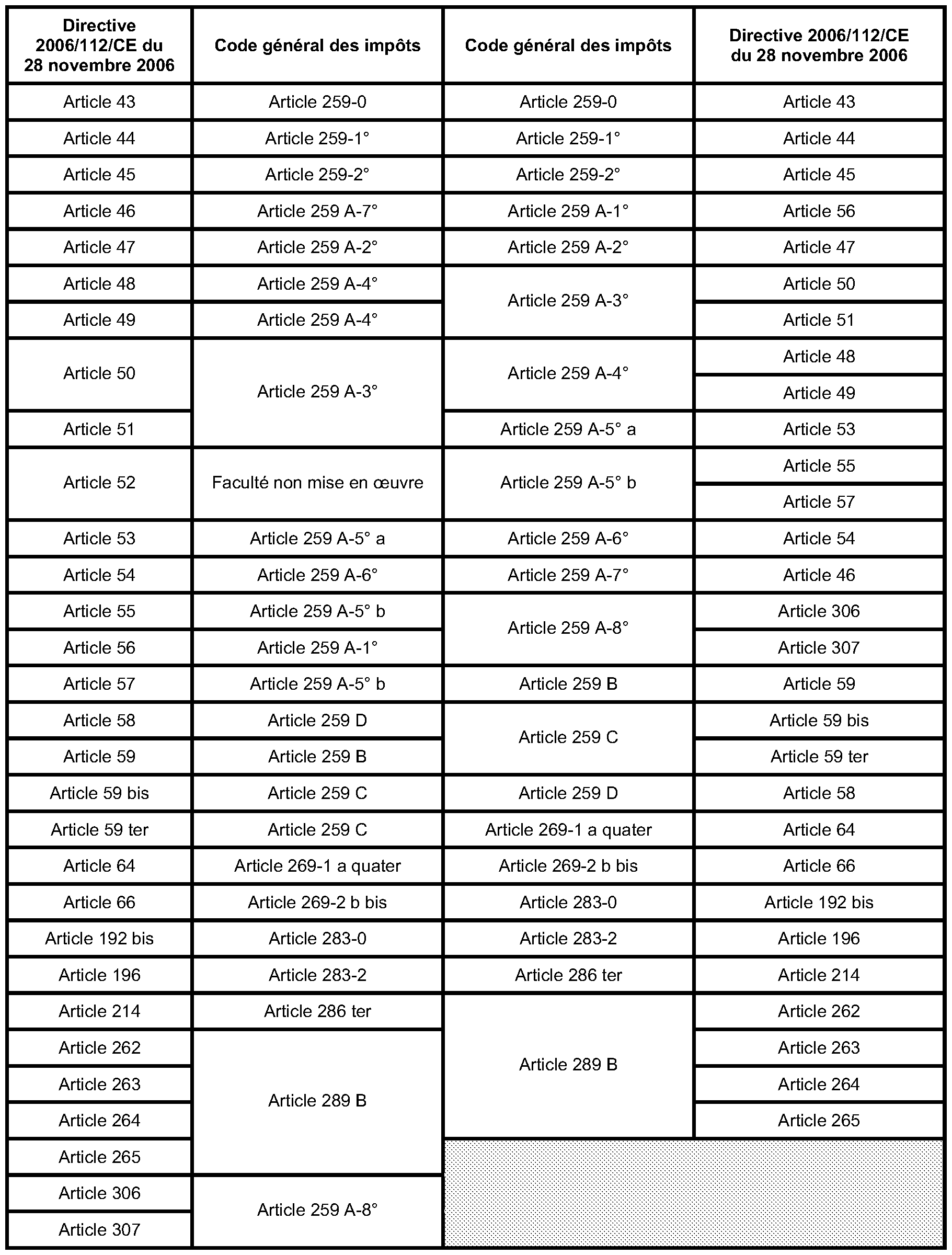

Annexe 3

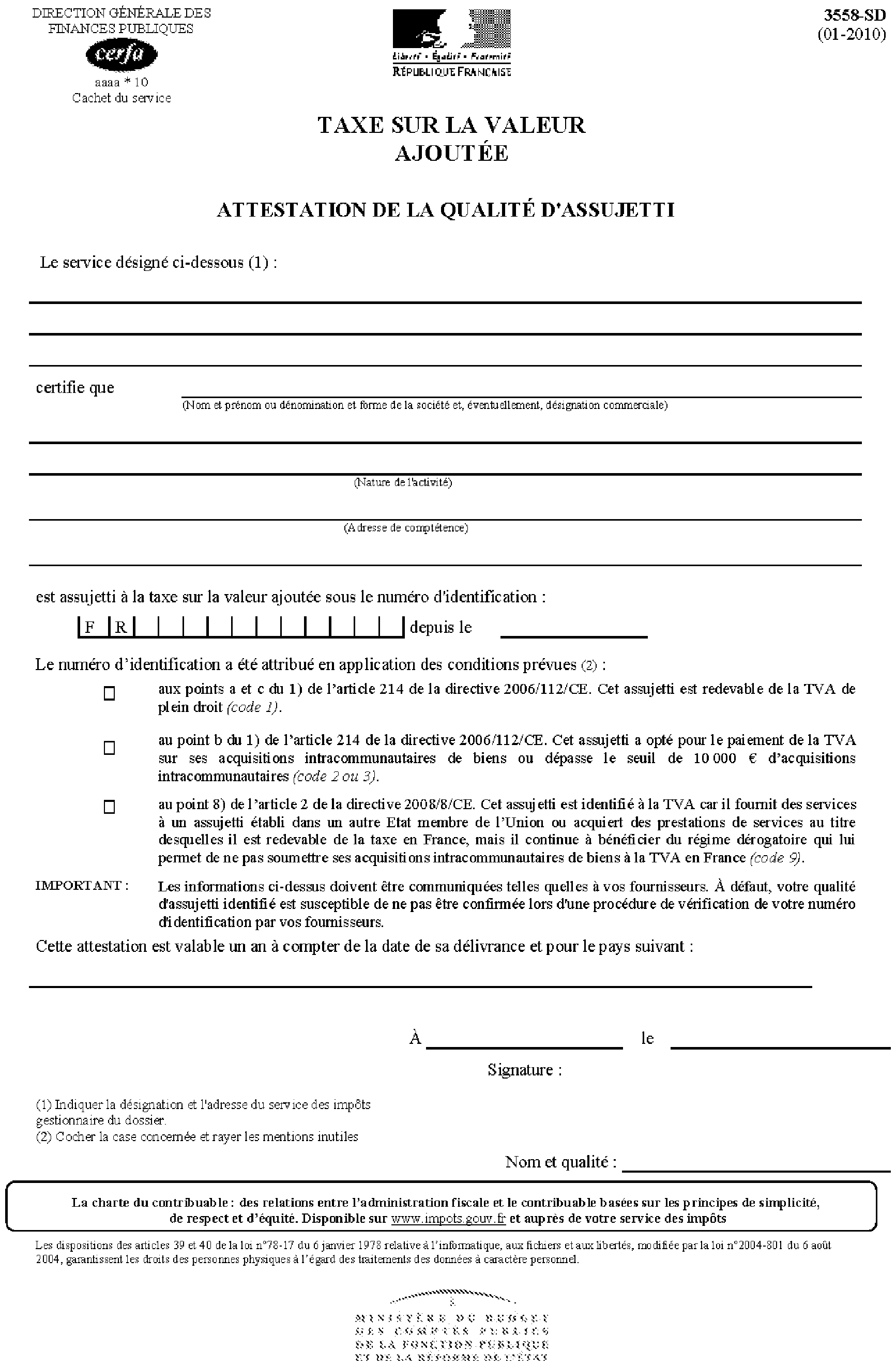

•

Annexe 4

70

•

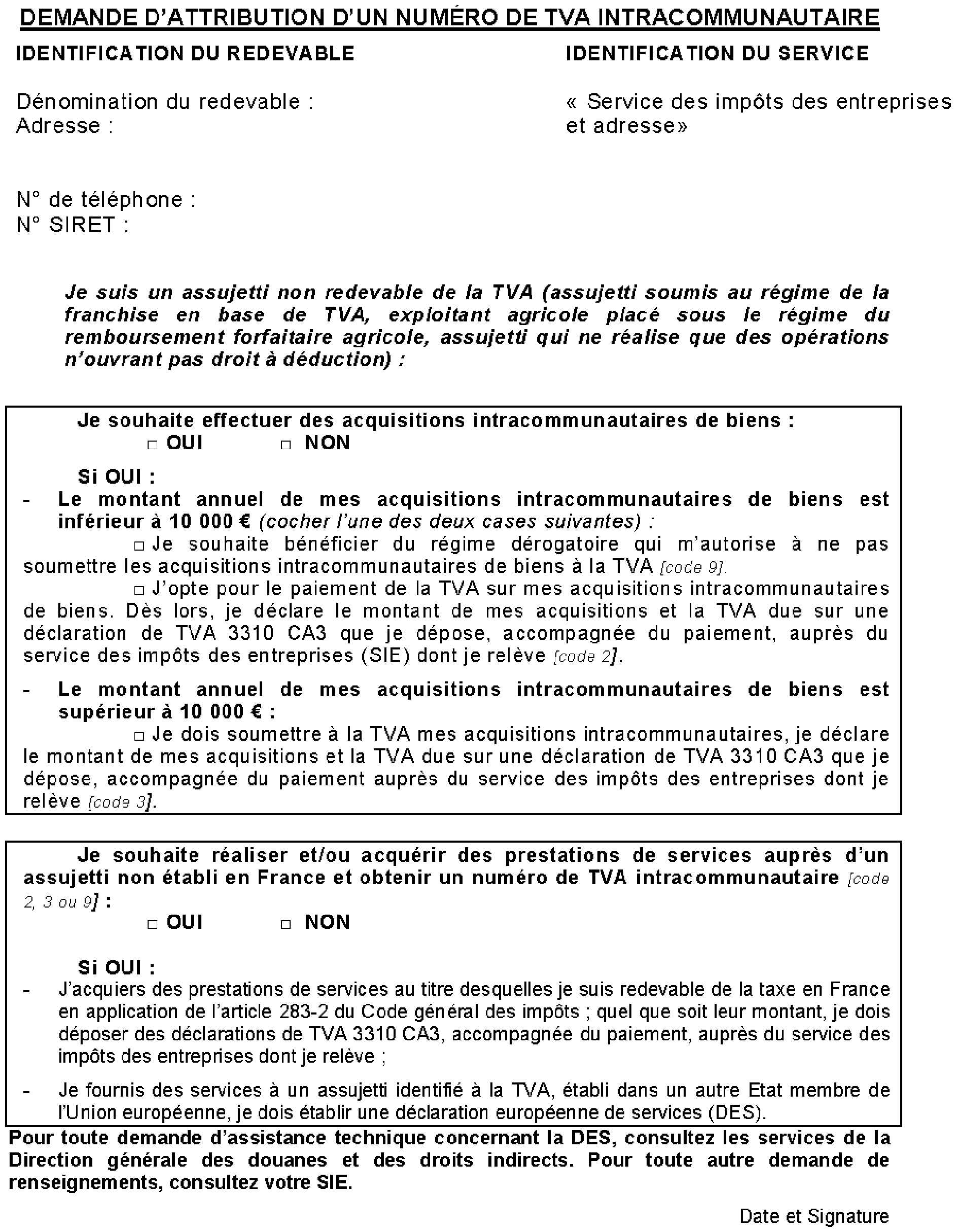

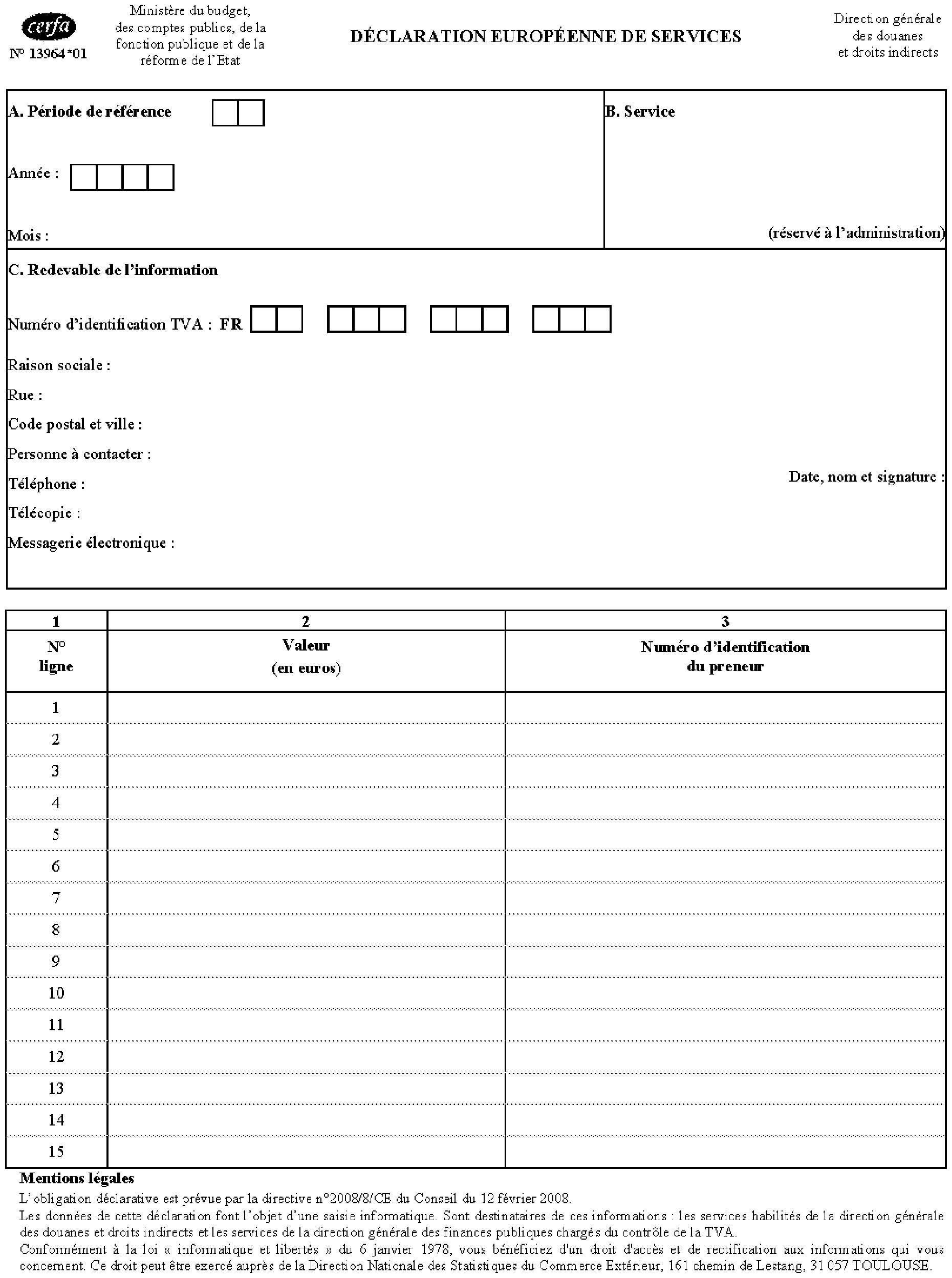

A nnexe 5

NOTICE D'UTILISATION DE LA DECLARATION EUROPEENNE DE SERVICES

(FORMULAIRE CERFA N°13964*01)

Le formulaire CERFA N°13964*01 peut être téléchargé à l'adresse suivante :

http ://www.budget.gouv.fr/themes/douane/formulaires.php .

Il peut également être sollicité auprès des CISD (Centre Interrégional de Saisie des Données) dont les coordonnées se trouvent en annexe 6 de la présente instruction.

Prestations de services à déclarer :

Les prestations de services devant être déclarées sont celles pour lesquelles la TVA est autoliquidée par le preneur de la prestation identifié dans l'autre Etat membre de la Communauté européenne, en application de l'article 196 de la directive 2006/112/CE.

Pour plus de précisions sur la nature des services concernées, vous devez contacter le SIE (Service des Impôts des Entreprises) dont vous dépendez.

Service destinataire des déclarations :

Les déclarations doivent être adressées au CISD dont vous dépendez au plus tard le 10° jour ouvrable du mois qui suit celui de référence. La table de correspondance entre le siège social de votre entreprise et le CISD de rattachement est disponible sur le site internet de la douane ( http :// www.douane.gouv.fr), rubrique « entreprises vos échanges internationaux/vos opérations à l'intérieur de la Communauté européenne/DES ». Elle peut également être sollicitée auprès d'un des CISD dont les coordonnées figurent en annexe 6 de la présente instruction.

Cadre A (Période de référence ) :

Indiquer le mois et l'année auxquels l'opération se rapporte.

Cadre B (service) :

Réservé à l'administration.

Cadre C (redevable de l'information) :

Indiquer les informations nécessaires à l'identification du redevable de l'information (numéro de TVA, nom de la société, adresse) et de la personne qui établit la déclaration (nom, téléphone, télécopie et messagerie électronique). Dater et signer.

Tableau :

Indiquer, pour chaque ligne, le montant HT des prestations de services rendues à un même preneur et le numéro de TVA du preneur identifié dans l'autre Etat membre.

Lorsque plusieurs factures sont adressées à un même preneur, il est également possible d'établir une ligne par facturation.

Le montant HT de la prestation de service est exprimé en euros en arrondissant à l'unité entière la plus proche. Une valeur arrondie à zéro n'a pas à être déclarée.

L'entreprise qui enregistre plus de 15 opérations au cours du mois, déclare les opérations suivantes sur un autre formulaire qui est rempli dans les mêmes conditions.

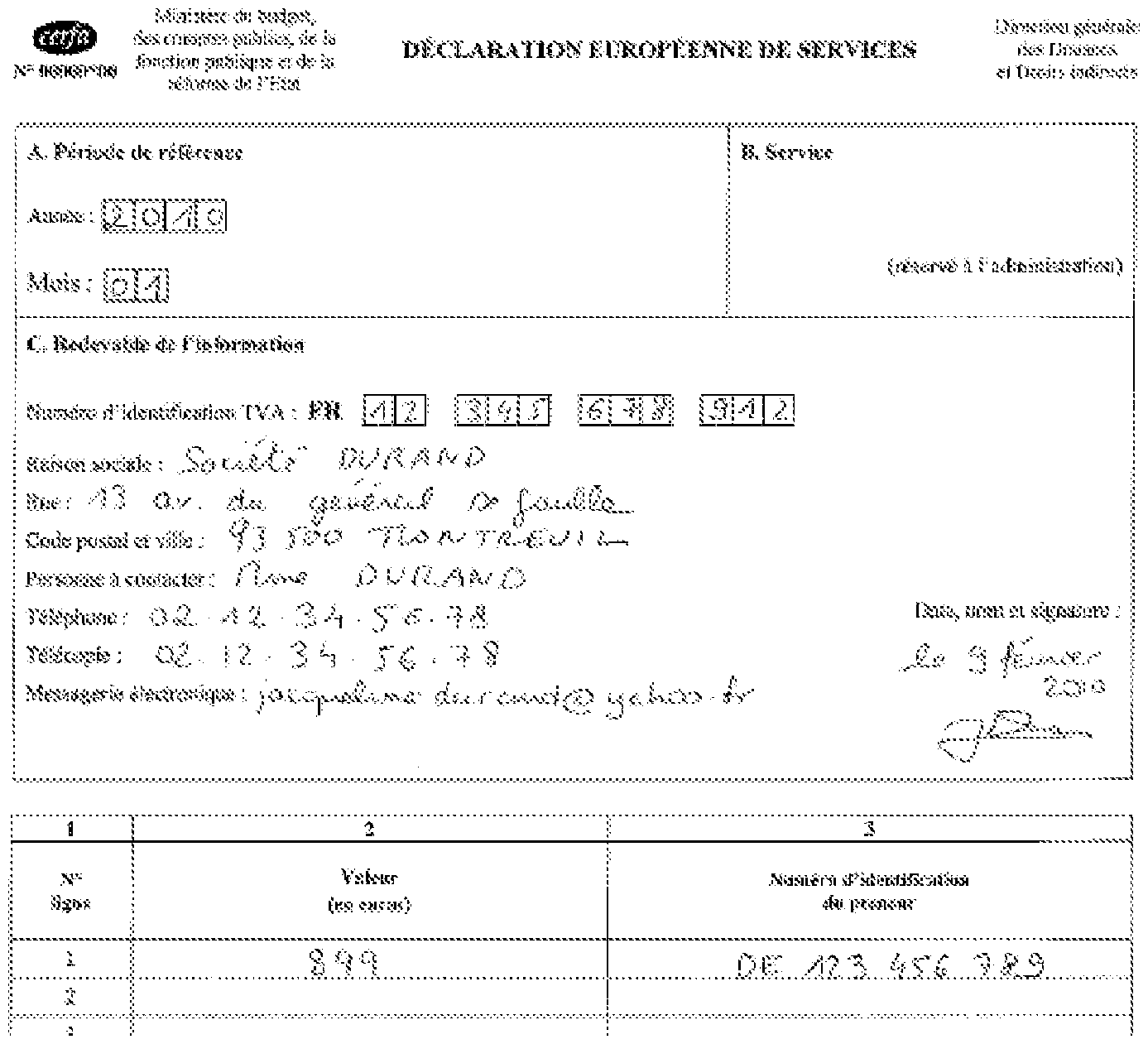

EX :

La société DURAND, établie en France, fournit une prestation de service d'une valeur de 899,2 € à la société Y établie en Allemagne. La TVA devient exigible en Allemagne au cours du mois de janvier 2010 et est acquittée par la société Y.

La société DURAND établit une DES qui doit être transmise au plus tard le 10° jour ouvrable du mois de février, et qui est rédigée comme suit :

CAS PARTICULIERS

Régularisations commerciales :

On entend par régularisation commerciale :

- les rabais, remises, ristournes accordés par un opérateur identifié en France à l'un de ses clients communautaires ;

- les modifications de prix par rapport à la facture initiale prévues dans le contrat initial.

Toutes les modifications connues avant le dépôt de la déclaration initiale doivent être prises en compte lors de l'établissement de cette première déclaration.

La période de référence est celle au cours de laquelle les régularisations commerciales ont été constatées.

En cas de majoration de valeur, indiquer la valeur de la majoration et le numéro de TVA du preneur.

En cas de diminution de valeur, indiquer la valeur de la minoration précédée du signe -, ainsi que le numéro de TVA du client communautaire.

Il est possible de globaliser sur une même ligne les régularisations commerciales et les facturations initiales concernant un même preneur pour un même mois : il convient alors d'indiquer comme montant le solde entre les valeurs négatives et les valeurs positives.

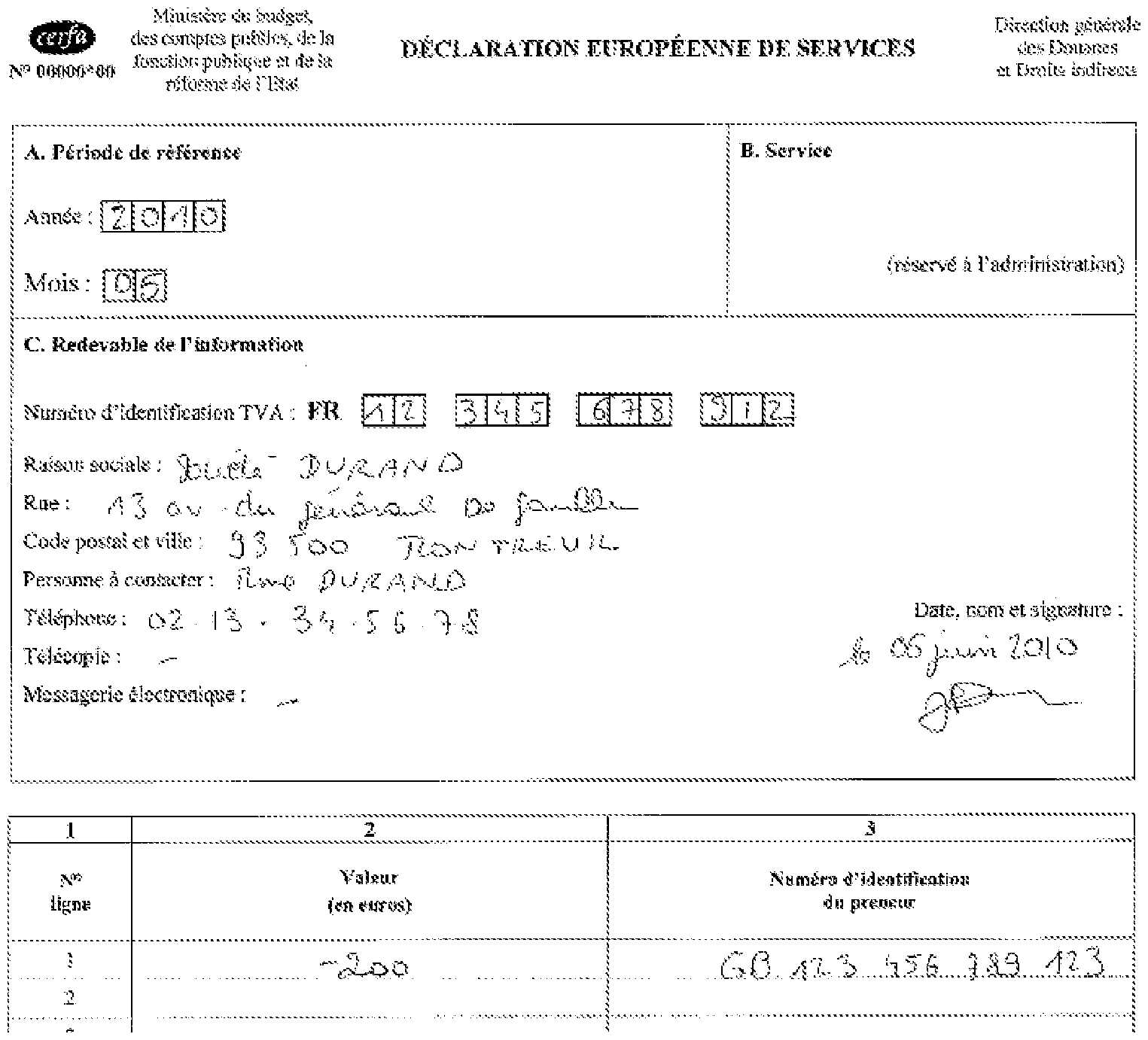

EX. :

Au mois de mai 2010, la société DURAND consent une ristourne de 200 € à la société Y, identifiée à la TVA au Royaume-Uni. Dans la DES établie au titre du mois de mai, la société DURAND créé une ligne relative à cette régularisation commerciale :

Correction :

En cas d'erreur matérielle sur une ligne d'une déclaration déjà transmise à l'administration, il convient de corriger l'information de la manière suivante :

Indiquer, sur une première ligne, la valeur initialement déclarée précédée du signe -, ainsi que le numéro de TVA initialement déclarée. Indiquer, sur la ligne suivante, la valeur et le numéro de TVA corrigés.

La période de référence est la période initialement déclarée.

EX. : La société DURAND s'aperçoit, au cours du mois d'avril, que deux erreurs se sont glissées dans la DES du mois de janvier : tout d'abord, un numéro de TVA d'un client britannique a été saisi à la place d'un numéro de TVA irlandais puis, sur une autre ligne, une valeur de 100 000 € a été indiquée au lieu de la valeur réelle qui est de 1 000 €. Les informations sont corrigées de la manière suivante :

•

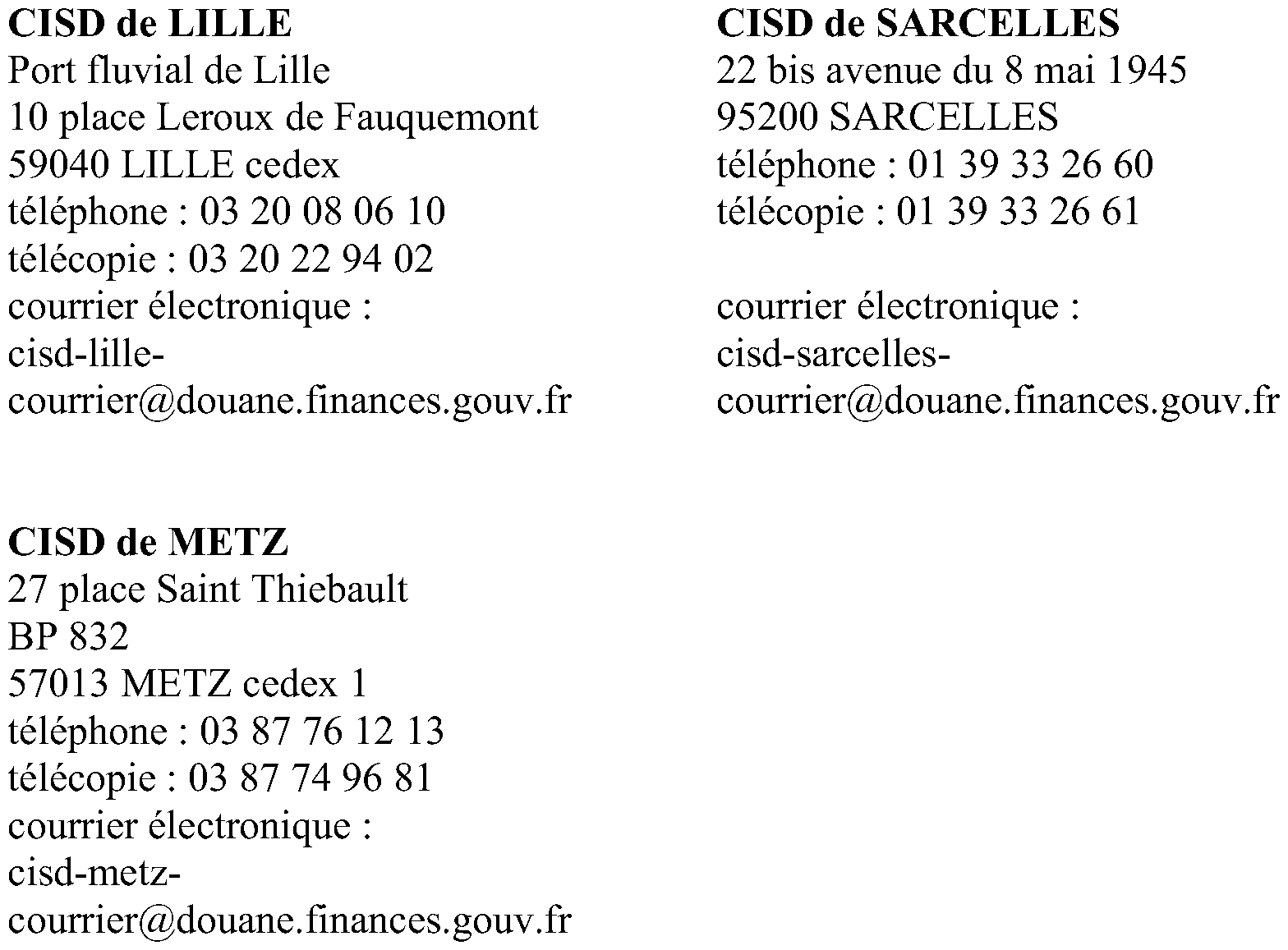

Annexe 6

DECLARATION EUROPEENE DE SERVICES

CENTRES DE SAISIE DES DONNÉES

Vous pouvez retrouver ces adresses sur le site internet

de la douane : " http ://www.douane.gouv.fr " .

1 Ainsi sera désigné dans les commentaires administratifs et les formulaires déclaratifs, l'état récapitulatif des clients communautaires auxquels sont fournis des services (cf. § 214 et suivants ).

2 Cf. http ://ec.europa.eu/solvit/site/index_fr.htm.

3 Cf. DB 3 A 112 .

4 Cette analyse résultait déjà de l'arrêt du 6 novembre 2008 de la Cour de justice des Communautés européennes (CJCE) dans l'affaire C-291/07 « Kollektivavtalsstiftelsen TRR Trygghetsrådet », qui est venu lever l'ambiguïté sur la situation de cette catégorie d'assujettis.

5 Cf. DB 3 E 121 § 1 .

6 Cf. DB 3 A 1142 § 40 et s.

7 De plein droit lorsque ses acquisitions intracommunautaires de biens excèdent le seuil de 10 000 € ou, sur option lorsque ce seuil de 10 000 € n'est pas atteint (art. 256 bis-I-2° et 260 CA).

8 Pour autant que cette personne n'ait pas réalisé au cours de la dernière année civile couverte par l'option, des acquisitions de biens excédant 10 000 €. Dans cette hypothèse en effet, elle demeure soumise de plein droit au régime général pour l'année suivante et son numéro d'identification reste valide pour cette année..

9 Ainsi, le numéro d'identification demeure valide jusqu'au 31 décembre de l'année N lorsque le montant des acquisitions réalisées en N-1 excèdent 10 000 €.

10 Directive 86/560/CEE du Conseil du 17 novembre 1986 portant modalités de remboursement de la TVA aux assujettis non établis sur le territoire de la Communauté européenne.

11 CJCE, Aff. C-260/95 du 20 février 1997, « DFDS A/S ».

12 Une analyse identique est retenue s'agissant de certaines livraisons de biens telles que les livraisons de gaz naturel ou d'électricité visées à l'article 258-III.

13 CJCE, Aff. C-260/95 du 20 février 1997, « DFDS A/S » ; CJCE, Aff. C-190/95 du 17 juillet 1997, « Aro Lease ».

14 Du fait de cet établissement, elle pourra opérer la déduction de la TVA grevant les dépenses supportées en France sans avoir à recourir à la procédure réservée aux assujettis non établis.

15 Ainsi que cela était précisé par la DB 3 A 2143 n° 58 à jour au 20 octobre 1999.

16 Les dispositions des § 12 et 13 de l'instruction administrative 3 A-1-05 publiée au Bulletin officiel des Impôts du 24 janvier 2005 demeurent applicables.

17 Le fait que la prestation soit soumise à une taxe sur la valeur ajoutée ou une taxe locale similaire dans le pays de réalisation matérielle de la prestation est sans incidence sur la taxation de la prestation en France. A cet égard, il est rappelé que la base d'imposition à la TVA en France est constituée par tout ce qui constitue la contrepartie obtenue ou à obtenir (Art. 266-I et 267-I), y compris les impôts et taxes dus dans le pays étranger.

18 Il s'agit de la conduite en douane, des magasins et aires de dépôt temporaire, des zones franches, des entrepôts francs, des entrepôts d'importation, du perfectionnement actif, de l'admission temporaire en exonération totale des droits à l'importation, du transit externe ou sous le régime du transit communautaire interne.

19 Le fournisseur A réalise une opération unique de livraison de biens. Le montage n'étant qu'un élément nécessaire et étroitement lié pour la réalisation de la livraison de biens. Cf. en ce sens, CJCE, arrêt du 29 mars 2007, C-111/05, « Aktiebolaget NN ».

20 Cf. BOI 3 A-6-08 .

21 Les dispositions des § 12 et 13 de l'instruction administrative 3 A-1-05 publiée au Bulletin officiel des Impôts du 24 janvier 2005 demeurent applicables.

22 Lorsque la collectivité publique établie hors de la Communauté européenne présente la qualité d'assujetti au sens de l'article 259-0 du CGI, le lieu des prestations de services qui lui sont fournies est déterminé comme tel. Par ailleurs, lorsqu'elle n'a pas cette qualité d'assujetti, les prestations ne sont pas taxables en France si elles relèvent de l'article 259 B du CGI (cf. § 117 infra).

23 Sous réserve des dispositions des § 12 et 13 de l'instruction administrative 3 A-1-05 publiée au Bulletin officiel des Impôts du 24 janvier 2005 qui demeurent applicables.

24 Par moyens de transport différents, il convient d'entendre, outre le cas portant sur des catégories de moyens de transport (par exemple voiture/aéronef), les moyens de transport d'une même catégorie mais n'ayant pas le même numéro de série (par exemple, deux véhicules automobiles ayant des immatriculations différentes).

25 Tels que par exemple les canalisations, tuyauteries, câblages.

26 Cf. CJCE, arrêt du 16 janvier 2003, C-315/00, « Maierhofer ».

27 Une société française qui met à la disposition d'une société dont le siège est dans un autre Etat membre de la Communauté européenne un local aménagé à usage de bureaux dans un immeuble dont elle est propriétaire en France en contrepartie d'une indemnité forfaitaire effectue une prestation de services imposable en France : la TVA doit être facturée par la société française et la base d'imposition est constituée par toutes les sommes reçues en contrepartie de cette mise à disposition (RM Dubernard, député, n° 22848, JO, AN 15 mai 1995, p. 2487).

28 Lorsqu'elle s'analyse comme une simple location d'espace par opposition à la prestation de stockage définie au § 26 .

29 CJCE arrêt du 7 septembre 2006, C-166/05, « Heger ».

30 Toutefois, les prestations des exécuteurs testamentaires relèvent des dispositions de l'article 259. En ce sens, cf. BOI 3 A-6-08 .

31 Sous réserve de l'application des articles 259 B et 259 C pour le preneur non assujetti.

32 Cf. CJCE, arrêt du 26 septembre 1996, C-327/94, « Jürgen Dudda » § 25.

33 Cf. CJCE, arrêt du 9 mars 2006, C-114/05, « Gillan Beach Ltd ».

34 Cf. DB 3 C 32 n° 30 à 32 . Lorsque le traiteur ne se borne pas à livrer des produits, mais dépêche du personnel dans les locaux de son client ou dans ses propres locaux pour apprêter les repas, les servir ou effectuer des prestations d'entretien ou de nettoyage, il réalise une vente à consommer sur place au sens du 1 er paragraphe.

35 Jusqu'au 31 décembre 2009, ces dispositions étaient codifiées au c. du 4° de l'article 259 A.

36 Il s'agit des particuliers, des personnes morales non assujetties et non identifiées à la TVA, et des assujettis au sens des articles 256 A et 259-0 qui acquièrent des services pour leurs besoins privés ou de ceux de leur personnel.

37 CJCE arrêt du 27 octobre 2005 – Affaire C-41/04 « Levob Verzkeringen BV ».

38 Il s'agit notamment des cartes à puces et coupons prépayés pour téléphone public et pour téléphones mobiles.

39 Lorsque le prestataire est établi dans la Communauté européenne, la location relève du principe général et est taxable au lieu d'établissement du prestataire.

40 S'agissant des locations de bateaux de plaisance, cf. instruction 3 A-1-05 § 12 et 13 pour la détermination de la part des loyers imposables en France.

41 Cf. DB 3 G 211 .

42 Il peut donc être établi dans un autre Etat membre de la Communauté européenne ou dans un pays ou territoire situé hors de la Communauté.

43 Cf. Instruction 3 CA du 7 août 2003 § 84.

44 Cf. supra note de bas de page n° 42.

45 Cf. BOI 3 B-1-04 .

46 Ne sont donc pas visées les acquisitions intracommunautaires de biens. Il en est en principe de même pour les opérations réalisées au profit de personnes non assujetties.

47 au sens des articles 283 à 285 A.

48 En ce sens, lorsque l'établissement stable a l'obligation d'intervenir ultérieurement au titre du « service après-vente » en application du contrat ou de clauses de garanties, et pour autant que cette intervention ne constitue pas une livraison de biens ou une prestation de services distinctes aux fins de la TVA, il est considéré comme participant à l'opération.

49 Cf. BOI 3 CA numéro spécial du 7 août 2003 sur les règles de facturation applicables en matière de TVA, §115 à 118.

50 Cette situation résultant expressément des dispositions de la directive 2006/112/CE du 28 novembre 2006 pourra conduire à constater une discordance entre le montant des opérations déclaré au titre de la TVA et le montant du chiffre d'affaires pris en considération par ailleurs.

51 Les dispositions du 2 nd alinéa de l'article 283-1 et celles de l'article 283-2 visent également à désigner le preneur comme redevable de la TVA lorsque le prestataire n'est pas établi en France. Il est rappelé que les premières résultent de la mise en œuvre de la faculté offerte par l'article 194 de la directive 2006/112/CE tandis que les secondes résultent de la transposition des règles de droit commun fixées à l'article 196 de la même directive. Cette différence emporte des conséquences notamment en termes d'obligations déclaratives pour le prestataire (voir d'une part § 206 et BOI 3 A-9-06 s'agissant de la déclaration de TVA et § 214 s'agissant de la déclaration européenne de services).

52 Cf. BOI 3 A-9-06 .

53 A noter que les dispositions des articles 262 ter et 272-3 n'ont pas été étendues aux prestations de services. La règle de non-cumul des articles 272-3 et 283-4 bis n'est donc pas applicable aux prestations de services.

54 Cf. BOI 4 H-5-06 du 18 décembre 2006.

55 Toutefois, les personnes les personnes identifiées à la TVA en France, qui ne sont redevables de la TVA en France à aucun titre, n'ont pas à souscrire de déclaration de recettes. Il en va ainsi des assujettis identifiés sur le fondement du 5° de l'article 286 ter au titre des prestations de services qu'il réalise et pour lesquelles le preneur est redevable de la taxe dans un autre Etat membre en application de l'article 196 de la directive 2006/112/CE.

56 Ces opérations doivent être déclarées au titre de la période au cours de laquelle le fait générateur de la taxe est intervenu ou à la date de l'encaissement de l'acompte.

57 Cf. Instruction 3 CA du 7 août 2003.

58 Par lui même ou par autrui dans le cadre d'un mandat de facturation (cf. instruction 3 CA du 7 août 2003).

59 Cf. 1° de l'article 242 nonies A de l'ann. II au CGI.

60 Ainsi sera désigné dans les commentaires administratifs et les formulaires déclaratifs, l'état récapitulatif des clients communautaires auxquels sont fournis des services (cf. § 214 et suivants ).

61 L'état récapitulatif des clients mentionnés au II de l'article 289 B et la déclaration statistique périodique prévue au 1 de l'article 289 C font l'objet d'une déclaration unique également appelée déclaration d'échanges de biens (DEB).

62 Les assujettis établis dans un DOM n'ont donc pas à souscrire de DES au titre des prestations qu'ils effectuent même s'il remplissent les autres conditions.

63 Au sens de l'article 43 de la directive 2006/112/CE modifiée à compter du 1 er janvier 2010.

64 Ce qui exclut les prestations qui ne seraient pas imposables dans l'Etat membre du preneur du fait de leur utilisation effective hors de la Communauté lorsque l'Etat membre dans lequel est établi le preneur a mis en œuvre pour les services concernés la faculté offerte au a de l'article 59 bis de la directive 2006/112/CE du 28 novembre 2006. Sont également exclues de l'obligation de déclaration les prestations de services qui ne relèvent pas de l'article 44 de la directive quand bien même l'opération serait autoliquidée par le preneur établi dans un autre État membre sur un autre fondement.

65 Le fait qu'une opération soit située hors du champ d'application territorial de la TVA française ne signifie pas que cette opération est exonérée.

66 Lorsque au cours d'une même période de référence, le prestataire doit déclarer à la fois des facturations initiales et des régularisations commerciales pour un même preneur (même numéro d'identification), il peut soit établir une ligne par déclaration soit globaliser les opérations sur une seule ligne indiquant comme montant, le solde entre les montants positifs et les montants négatifs.

67 Cf. Les taux de change sont disponibles sur le site https : //pro.douane.gouv.fr., rubrique « les outils ».

68 Les dispositions de l'article 269 a quater n'étant applicables qu'à compter du 1 er janvier 2010, le fait générateur des prestations de services continues qui sont en cours de réalisation au 1 er janvier 2010 interviendra soit à leur terme courant s'il échoit au cours de l'année 2010, soit à défaut au 31 décembre 2010 pour la fraction réalisée à cette date conformément aux dispositions nouvelles.

69 Cette synthèse n'a pas pour objet se substituer aux commentaires administratifs auxquels il convient de se reporter.

70 Cf. § 222 .