SOUS-SECTION 1 OPÉRATIONS IMPOSABLES

II. Droits sociaux visés à l'article 92 J du CGI

57Le régime des droits sociaux non cotés de sociétés passibles de l'IS est traité ci-après DB 5 G 4553 à laquelle il convient de se reporter.

Rappel.

Les dispositions de l'article 92 B s'appliquent aux gains nets retirés de la cession de droits sociaux réalisés par les associés de sociétés passibles de l'impôt sur les sociétés lorsque le cédant ne remplit pas la condition de détention de 25 % des droits sociaux prévue à la première phrase du deuxième alinéa de l'article 160-I du CGI.

Précisions complémentaires :

- les titres de sociétés non cotées à prépondérance immobilière relèvent des dispositions de l'article 150 A bis du CGI et non de l'article 92 J du même code ;

- les cessions de titres de SICOMI relèvent du régime défini à l'article 92 B du CGI, que ces sociétés soient cotées ou non (cf. n° 53 ).

III. Droits portant sur les titres entrant dans les prévisions des articles 92 B et 92 J du CGI

58Par droits portant sur des valeurs mobilières, des titres obligataires, participatifs ou d'emprunt, et des droits sociaux non cotés, il convient d'entendre les droits d'usufruit ou de nue-propriété résultant d'un démembrement de la pleine propriété de ces titres.

IV. Titres représentatifs de titres entrant dans les prévisions des articles 92 B et 92 J du CGI

59Il s'agit des titres de sociétés ou groupements dont l'actif est principalement constitué :

- de valeurs mobilières admises aux négociations sur une marché réglementé ou négociées sur le marché hors cote 1 ;

- des droits sociaux visés à l'article 92 J ;

- des titres mentionnés au 1° de l'article 118 et aux 6° et 7° de l'article 120 du CGI.

Doivent donc notamment être retenus :

- les rachats d'actions de SICAV (conformément aux dispositions de l'article 92 E du CGI) ;

- les rachats de parts de fonds communs de placement [voir cependant DB 5 G 4551 , les cas d'exonération ainsi que DB 5 G 46 le régime fiscal spécifique des cessions ou des rachats de parts d'un fonds commun d'intervention sur les marchés à terme] ;

- les cessions de titres de sociétés d'investissement ordinaires ou de sociétés de portefeuille.

C. LIMITE D'IMPOSITION

60Les gains ou les pertes réalisés sur les opérations décrites aux articles 92 B à 92 C, 92 E, 92 F 92 H et 92 J ne sont pris en considération au niveau de l'impôt sur le revenu que si le montant cumulé des cessions et opérations assimilées auquel s'ajoute, le cas échéant, la valeur liquidative d'un PEA clos avant cinq ans 2 , excède, au titre d'une année et au niveau du foyer fiscal, le seuil général annuel prévu au I de l'article 92 B du CGI.

À l'intérieur de ce seuil général, le I bis du même article prévoit un seuil spécifique pour l'imposition des plus-values retirées de la cession de parts ou actions de fonds communs de placement (FCP) ou de sociétés d'investissement à capital variable (SICAV) qui, à un moment quelconque au cours de l'année d'imposition, ont employé directement ou indirectement 50 % au moins de leurs actifs en obligations, bons du Trésor ou titres de créances négociables sur un marché réglementé et qui ne distribuent pas intégralement leurs produits.

I. Le seuil général prévu au I de l'article 92 B du CGI

61Le seuil général d'imposition s'applique à l'ensemble des valeurs, des titres, des titres représentatifs des mêmes valeurs ou titres et droits relevant du régime d'imposition prévu aux articles 92 B et 92 J du CGI, y compris donc aux titres d'OPCVM principalement investis en titres de taux et qui ne distribuent pas intégralement leurs produits. Pour ces derniers titres, les plus-values résultant de leur cession sont, à compter du 1er janvier 1996, imposables dès le premier franc (cf. n° 66 ).

En cas de franchissement de ce seuil, les plus-values réalisées sur l'ensemble de ces titres et droits sont imposables (en ce qui concerne les possibilités de report d'imposition, cf. DB 5 G 4531, n°s 7 et suivants ).

62Le franchissement du seuil général d'imposition conditionne également l'imposition du gain net réalisé sur un plan d'épargne en actions clos avant l'expiration de la cinquième année de son fonctionnement (CGI, art. 92 B ter ; cf. ci-avant n° 49 et DB 5 G 4554, n° 33 ).

Le seuil général a évolué comme suit :

1. Années 1995 et antérieures.

63Pour les opérations réalisées au titres des années 1995 et antérieures, le seuil général d'imposition était révisé chaque année dans la même proportion que la première tranche du barème de l'impôt sur le revenu.

Ce seuil général était de 336 700 F pour les opérations réalisées en 1994 et de 342 800 F pour les opérations réalisées en 1995.

2. Années 1996 et suivantes.

64L'article 71 de la loi de finances pour 1996 a supprimé, à compter du 1er janvier 1996, l'indexation du seuil général sur l'évolution des tranches du barème. Ce texte a fixé par ailleurs ce seuil à 200 000 F pour les opérations réalisées en 1996 et à 100 000 F pour les opérations réalisées à compter du 1er janvier 1997.

65L'article 77 de la loi de finances pour 1998 a fixé ce seuil à 50 000 F pour les opérations réalisées à compter du 1er janvier 1998.

II. Le seuil spécifique prévu au I bis de l'article 92 B du CGI

66Sous réserve des dispositions du I de l'article 92 B du CGI, les gains nets retirés de la cession des parts ou actions de fonds communs de placement ou de sociétés d'investissement à capital variable, qui ne distribuent pas intégralement leurs produits et qui, à un moment quelconque au cours de l'année d'imposition, ont employé directement ou indirectement 50 % au moins de leurs actifs en obligations, en bons du Trésor ou en titres de créances négociables sur un marché réglementé, sont imposables dans les mêmes conditions lorsque le montant de ces cessions excède par foyer fiscal :

- 166 000 F pour les opérations réalisées en 1993 ;

- 100 000 F pour les opérations réalisées en 1994 ;

- 50 000 F pour les opérations réalisées en 1995 ;

- 0 F pour les opérations réalisées à compter de 1996 3 .

Comme le seuil général d'imposition, le seuil spécifique concerne les personnes qui, dans le cadre de la gestion de leur patrimoine privé, réalisent des opérations imposables en application des dispositions de l'article 92 B du CGI (cf. DB 5 G 4512 ).

D'une manière générale, le franchissement du seuil d'imposition spécifique s'apprécie en tenant compte des cessions, c'est-à-dire de toute transmission à titre onéreux (vente, échange, apport...), et des rachats de parts ou actions d'organismes de placement collectif en valeurs mobilières (OPCVM) « monétaires ou obligataires de capitalisation » qui répondent aux caractéristiques présentées ci-après.

1. Nature de l'OPCVM.

67Le I bis de l'article 92 B du CGI vise :

- les parts de fonds communs de placement (FCP) et les actions de sociétés d'investissement à capital variable (SICAV) situés en France ;

- les parts ou actions de tout OPCVM situé à l'étranger, coordonné ou non, présentant des caractéristiques analogues à celles des OPCVM français.

Cas particulier des FCP : Le seuil spécifique s'applique, toutes autres conditions étant par ailleurs réunies, à l'ensemble des fonds, qu'ils soient à vocation générale ou spécifique, sous réserve, bien entendu, des exonérations prévues en cas de cession ou de rachat des parts de FCP mentionnés aux articles 92 D-2° 4 et 92 G 5 du CGI.

Toutefois, les gains réalisés sur les parts de fonds communs d'intervention sur les marchés à terme (FCIMT) relèvent du régime particulier d'imposition prévu à l'article 150 undecies du CGI et ne sont donc pas visés par les dispositions du I et du I bis de l'article 92 B du CGI (cf. DB 5 G 4614 ).

2. Composition des actifs de l'OPCVM.

a. Principe.

1 ° Composition des actifs.

68Sous réserve de la condition tenant à la distribution des produits (cf. n°s 75 et suivants ci-après), le seuil d'imposition spécifique s'applique aux cessions de titres d'OPCVM qui, à un moment quelconque au cours de l'année d'imposition, ont employé directement ou indirectement 50 % au moins de leurs actifs en obligations, bons du Trésor ou en titres de créances négociables sur un marché réglementé (TCN).

Pour plus de précisions en ce qui concerne la définition de ces titres, il conviendra de se reporter à la DB 5 I 1111 (obligations), 5 I 112 (bons du Trésor), 5 I 1161 (TCN).

2° Appréciation du quota de 50 %.

69Le quota de 50 % 6 est apprécié chaque jour de calcul de la valeur liquidative en retenant la valeur des titres composant le portefeuille de l'OPCVM, déterminée conformément à la réglementation en vigueur 7 .

Le franchissement de la limite de 50 % s'apprécie en tenant compte des actifs détenus directement et indirectement par l'OPCVM, notamment par l'intermédiaire d'autres OPCVM.

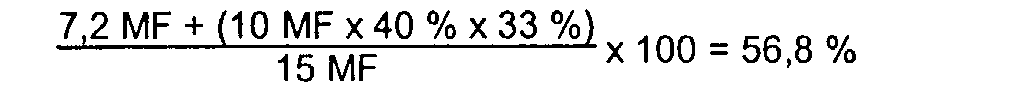

Exemple d'application du quota de 50 % en cas de détention indirecte :

Soit un OPCVM A qui ne distribue pas intégralement ses produits et dont les actifs évalués à 15 MF, un jour donné d'une année N, sont répartis de la manière suivante :

- titres de taux : 7,2 MF soit 48 % de l'actif ;

- actions : 3,75 MF soit 25 % de l'actif ;

- titres d'un OPCVM B : 3,3 MF soit 22 % de l'actif ;

- liquidités (dépôts à vue ou à terme) : 0,75 MF soit 5 % de l'actif.

Le même jour, les actifs de l'OPCVM B - quelle que soit sa situation au regard des dispositions de l'article 92 B-I bis du CGI - sont évalués à 10 MF et répartis comme suit :

- titres de taux : 4 MF soit 40 % ;

- actions : 6 MF soit 60 %. La participation de l'OPCVM A (3,3 MF) dans l'OPCVM B est égale à 33 %.

Le pourcentage de détention directe et indirecte de titres de taux par l'OPCVM A s'apprécie de la façon suivante :

En conséquence, toute cession de titres de l'OPCVM A réalisée au cours de l'année N entrera dans le champ d'application du seuil spécifique.

70En ce qui concerne la détermination du pourcentage de titres de taux de l'OPCVM détenu pour les fonds qui sont eux-mêmes investis, en tout ou en partie, en parts d'autres OPCVM, deux situations sont envisageables :

- tous les OPCVM sont des émanations du même groupe fondateur (au sens du règlement de déontologie de l'Association des sociétés et fonds français d'investissement [ASFFI]) : les règles de droit commun sont applicables au jour le jour (cf. n° 69 ci-dessus) ;

- ces OPCVM sont des émanations d'un groupe fondateur différent de celui du fonds détenteur : dans ce cas, il est admis de retenir pour ces OPCVM le quota déterminé à partir du dernier document d'information trimestriel - ou semestriel, le cas échéant - publié (cf. règlement COB n° 89-02 modifié). Pour ces OPCVM, le quota ainsi défini est maintenu inchangé jusqu'à la publication suivante. Il est pris en compte, au même titre que le quota des fonds émanant d'un même groupe fondateur, pour la détermination du quota propre du fonds qui les détient.

b. Cas particuliers.

1 ° OPCVM à compartiments multiples.

71Ces OPCVM sont divisés en compartiments auxquels correspondent des actifs distincts. L'appréciation du franchissement de la limite de 50 % s'effectue de manière distincte pour chaque compartiment.

2° OPCVM d'actions nouvellement créés.

72Pour l'appréciation du franchissement de la limite de 50 %, il est fait abstraction d'une période de 30 jours calculée à compter de la date d'ouverture au public de l'OPCVM.

3° Liquidation de l'OPCVM.

73En cas de liquidation de l'OPCVM, le franchissement de la limite de 50 % s'apprécie en faisant abstraction de la période comprise entre la date de la première réalisation d'actif intervenant dans le cadre des opérations de liquidation et celle de la clôture de la liquidation.

1 Le marché hors cote est supprimé depuis le 2 juillet 1998 (décret n° 97-1050 du 14 novembre 1997).

2 Éventuellement diminuée des produits des titres non cotés qui ont été soumis à l'impôt sur le revenu en application du 5° bis de l'article 157 du CGI (cf. BOI 5-I-7-98, n° 25 )

3 L'article 71 de la loi de finances pour 1996 prévoit qu'à compter du 1er janvier 1996, ces plus-values sont désormais imposables quel que soit le montant des cessions réalisées au cours de l'année d'imposition.

Il est rappelé qu'à compter de l'imposition des revenus de 1996, ces mêmes plus-values sur titres d'OPCVM monétaires et obligataires de capitalisation cessent de bénéficier de l'abattement de 8 000 F ou 16 000 F prévu à l'article 158-3 du CGI (cf. DB 5 I 3227 et 5 G 4525 ).

4 Fonds constitués en application des législations sur la participation des salariés et les plans d'épargne d'entreprise.

5 Fonds communs de placement à risques visés à l'article 163 quinquies B.

6 Le quota est apprécié par le rapport : (obligations + bons du Trésor + TCN / montant total des actifs) x 100

7 Cf. règlement n° 89-02 modifié de la Commission des opérations de bourse relatif aux OPCVM, articles 20 à 25.