SECTION 7 INCIDENCE DES CONVENTIONS INTERNATIONALES - RÈGLE DU TAUX EFFECTIF

SECTION 7

Incidence des conventions internationales - Règle du taux effectif

A. GÉNÉRALITÉS

I. Définition et source de la règle du taux effectif

1La plupart des conventions signées par la France en matière d'impôt sur les successions prévoient la possibilité de calculer l'impôt exigible en France à raison des biens héréditaires imposables en France en vertu de ces conventions d'après le taux moyen qui serait applicable s'il était tenu compte de l'ensemble des biens imposables en vertu de la législation interne française (cf. liste donnée au n° 18 ci-après).

Cette modalité particulière de calcul est connue sous le nom du taux effectif.

Remarque : Certaines autres conventions, telles celles signées avec Monaco, le Royaume-Uni ou le Congo ne prévoient pas cette possibilité.

II. Objet

2La règle du taux effectif a pour objet de maintenir intégralement la progressivité de l'impôt acquitté dans un État, malgré les exonérations que cet État accorde en application des accords internationaux qu'il a conclus ou auxquels il est partie, ou exceptionnellement, des dispositions de son droit interne.

En effet, lorsqu'une convention fiscale retire à la France le droit d'imposer certains biens d'un contribuable résident de France, il serait inéquitable que cette exonération se traduise également par une atténuation du poids relatif de l'impôt dû sur les autres biens. Cette règle s'applique essentiellement en matière d'impôt sur le revenu mais aussi en ce qui concerne l'impôt sur les successions. Elle consiste à calculer l'impôt afférent aux seuls biens imposables en France au taux de l'impôt correspondant à l'ensemble des biens qui auraient été imposés en l'absence de dispositions spécifiques exonérant certains d'entre eux.

Concrètement, l'impôt est calculé sur le montant total des biens du défunt mais il n'est dû qu'en proportion de la part que représentent les biens effectivement soumis à l'imposition dans le montant total des biens.

B. IMPOTS VISÉS

3Il s'agit, d'une façon générale, des droits de mutation par décès. Toutefois, certaines conventions visent également les droits de donation entre vifs (cf. infra 7 G 314 ).

C. SUCCESSIONS (OU DONATIONS) CONCERNÉES

4En principe, les conventions signées par la France permettent de calculer le taux de l'impôt exigible suivant la règle du taux effectif, à raison des successions (ou des donations) qu'elles visent, que le défunt (ou le donateur) soit domicilié ou non domicilié en France au moment du décès (ou de la donation).

En effet, à la différence de l'impôt sur le revenu, il n'y a, du côté français, en matière de droits de mutation à titre gratuit, aucune restriction à l'application de la règle du taux effectif à l'égard des personnes n'ayant pas leur domicile fiscal en France.

5Par exception à ce principe, certaines conventions ne prévoient l'application de la règle du taux effectif qu'à l'égard des non-résidents.

Il s'agit de celles signées avec l'Autriche, la Belgique, l'Italie et la Suède.

En revanche, les convention signées avec Bahrein, les Émirats Arabes Unis, Koweït, Oman (sultanat d') et le Qatar ne prévoient le taux effectif qu'à l'égard des résidents.

D. CONTRIBUABLES CONCERNÉS

6La règle du taux effectif s'applique aux redevables des droits de succession (ou de donation), c'est-à-dire aux héritiers, donataires ou légataires, quel que soit leur domicile.

E. MODALITÉS D'APPLICATION PRATIQUE

I. Rappel des règles de territorialité du droit interne français

7En application des dispositions de l'article 750 ter du CGI, la France peut, sous réserve des conventions internationales, percevoir les droits de mutation à titre gratuit dans les conditions suivantes :

- s'agissant de successions (ou de donations) de personnes domiciliées fiscalement en France, l'ensemble de leurs biens meubles ou immeubles situés en France ou à l'étranger est imposable ;

- en ce qui concerne les successions (ou donations) de personnes n'ayant pas leur domicile fiscal en France, seuls les biens meubles ou immeubles situés en France sont imposables (cf. supra 7 G 2141, n°s 17 et suiv. ).

II. Détermination du taux effectif de l'impôt

1. Détermination de la cotisation de base.

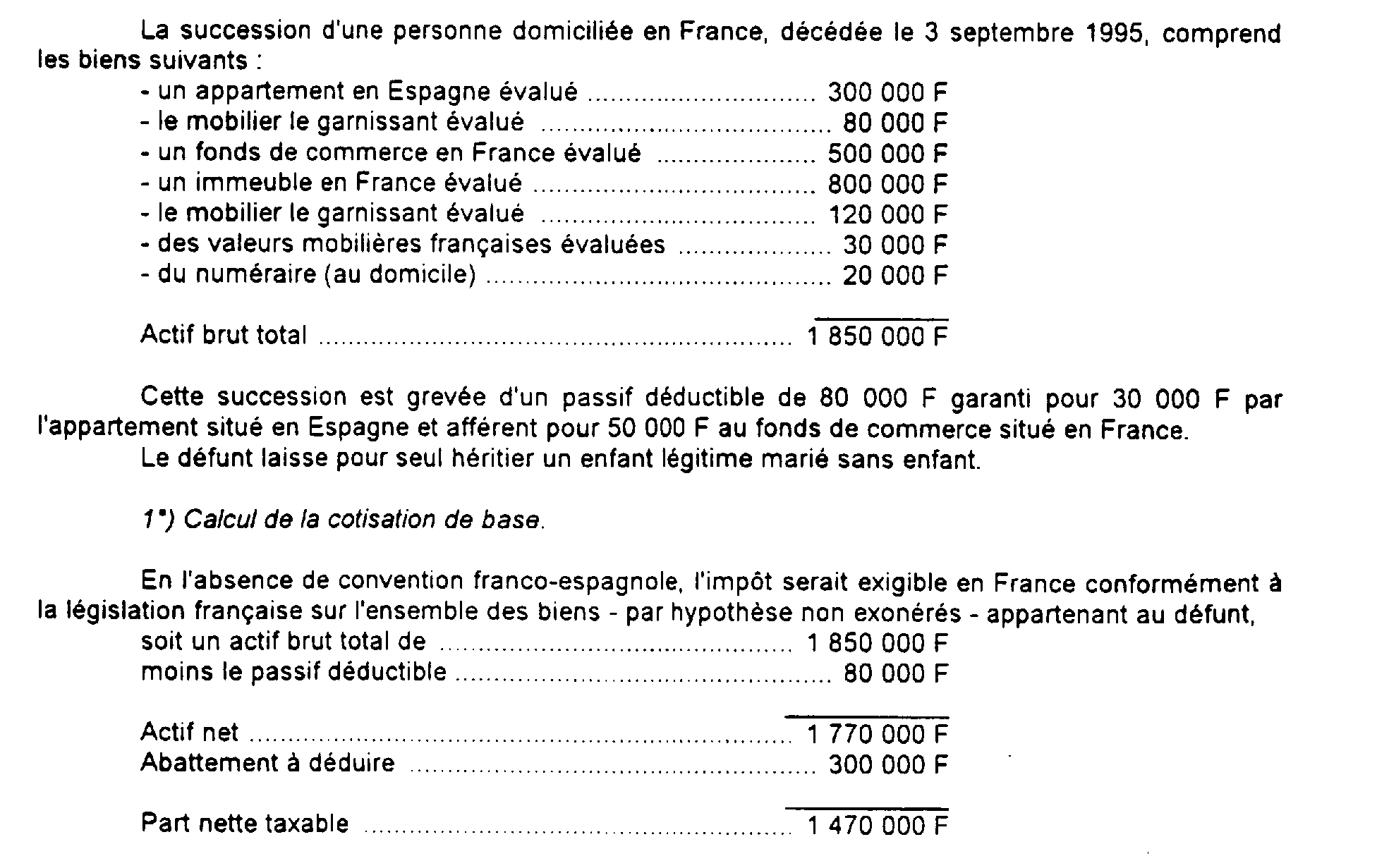

8La cotisation de base est déterminée à partir de l'ensemble des biens successoraux qui auraient été imposables en France conformément à la loi française applicable en l'absence de convention.

a. Détermination des parts successorales nettes.

1° Évaluation des biens situés à l'étranger.

9Les biens situés à l'étranger sont évalués selon les règles françaises, dans la mesure où elles peuvent s'appliquer compte tenu de la situation des biens :

- l'évaluation des immeubles situés à l'étranger est faite à leur valeur vénale réelle à la date de la transmission d'après la déclaration détaillée et estimative des parties, abstraction faite toutefois des dispositions de l'article 761 du CGI (cf. supra 7 G 2311, n° 26 et 7 G 2312, n°s 9 et suiv. ) ;

- l'évaluation des biens mobiliers situés à l'étranger résulte, en principe, de la déclaration détaillée et estimative des parties, à moins que ces dernières ne puissent invoquer les dispositions d'un contrat d'assurances répondant aux prescriptions de l'article 764-II du CGI (cf. supra 7 G 2312, n° 21 ).

Le forfait de 5 % applicable aux meubles meublants est déterminé compte tenu de l'ensemble des biens imposables en France d'après la législation interne.

2° Cours du change à retenir.

10C'est, en principe, le cours du change pratiqué sur la place de Paris au jour du fait générateur de l'impôt.

3° Exonérations.

11L'exonération prévue par l'article 793-1-5° du CGI en faveur des reversions de rentes viagères entre époux ou entre parents en ligne directe s'applique (cf. infra 7 G 2625, n° 1 ).

En revanche, les autres exonérations prévues par l'article 793 du CGI ne s'appliquent qu'aux biens situés en France (cf. infra 7 G 262 ).

4° Déduction du passif successoral.

12En règle générale les dettes contractées à l'étranger sont déduites dans les mêmes conditions et sous les mêmes justifications que celles contractées en France (cf. supra 7 G 232 ).

À cet égard, il est rappelé qu'à l'exception des frais funéraires visés à l'article 775 du CGI et dans les limites fixées par cet article, seules sont en principe déductibles les dettes à la charge personnelle du défunt au jour de l'ouverture de la succession. Les charges qui ne prennent naissance qu'après le décès, comme les droits de succession, ne sont donc pas déductibles.

Il résulte de ce principe que les impôts de succession acquittés à l'étranger au titre de biens retenus pour l'application de la règle du taux effectif ne sont pas déductibles pour la détermination de la valeur de l'actif net théorique taxable en France.

b. Calcul de la cotisation de base.

13La cotisation de base est calculée dans les conditions prévues par la loi interne, sur la part nette recueillie par chaque ayant droit déterminée compte tenu des précisions apportées ci-dessus. L'impôt est liquidé au tarif fixé par la loi sur l'actif taxable après application, sur la part nette recueillie, de l'abattement personnel auquel peut prétendre le successible concerné (cf. supra 7 G 242 ).

Bien entendu pour la liquidation de l'impôt, il y a lieu de faire application, le cas échéant, des dispositions de l'article 784 du CGI relatives au rapport fiscal des donations antérieures (cf. supra 7 G 245 ).

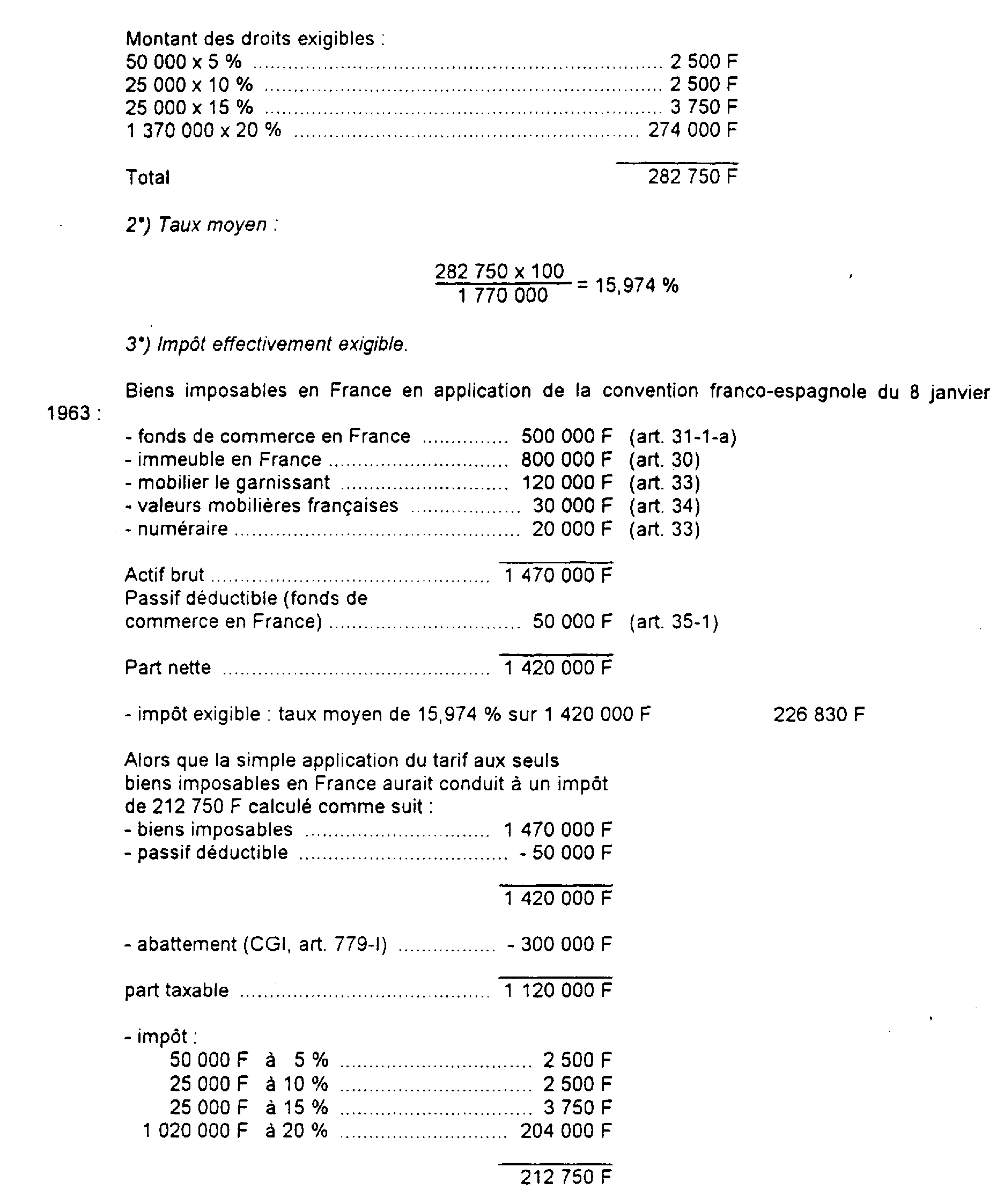

2. Détermination du taux moyen de l'impôt à l'égard de chaque contribuable.

14Le taux moyen de l'impôt est obtenu en divisant le montant de la cotisation de base par le montant de la part successorale nette qui aurait été imposable en France en l'absence de convention, mais avant déduction des abattement personnels, qui sont considérés comme un élément du tarif (cf. supra 7 G 242 ).

3. Calcul de l'impôt effectivement exigible.

15L'impôt exigible est calculé en appliquant le taux moyen obtenu a la valeur nette des seuls biens imposables en France conformément à la convention applicable. Ces biens sont évalués selon les règles de droit commun (cf. supra 7 G 231 et 7 G 232 ), mais sans déduction des abattements personnels, déjà pris en compte pour le calcul de la cotisation de base et donc pour la détermination du taux moyen de l'impôt.

16 Exemple :

F. OBLIGATIONS DES CONTRIBUABLES

17En raison de la portée générale des articles 800 (obligations de déclaration) et 802 (affirmation de sincérité) du CGI, la déclaration de succession doit en principe indiquer la totalité des biens laissés par le défunt (cf. infra 7 G 251, n° 5 et 7 G 2532, n° 21 ) même si ces biens ne sont pas soumis à l'impôt en France en application d'une convention internationale.

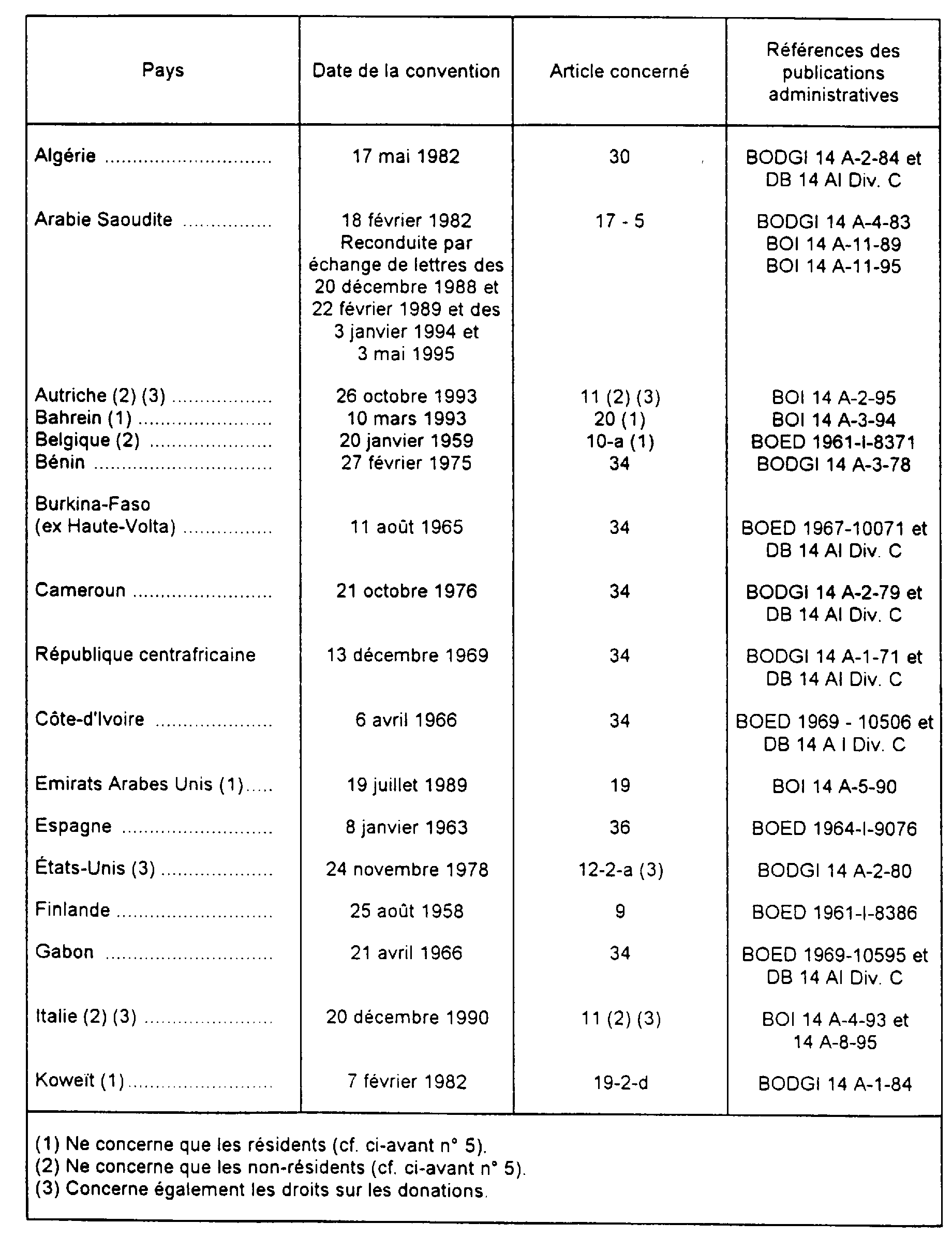

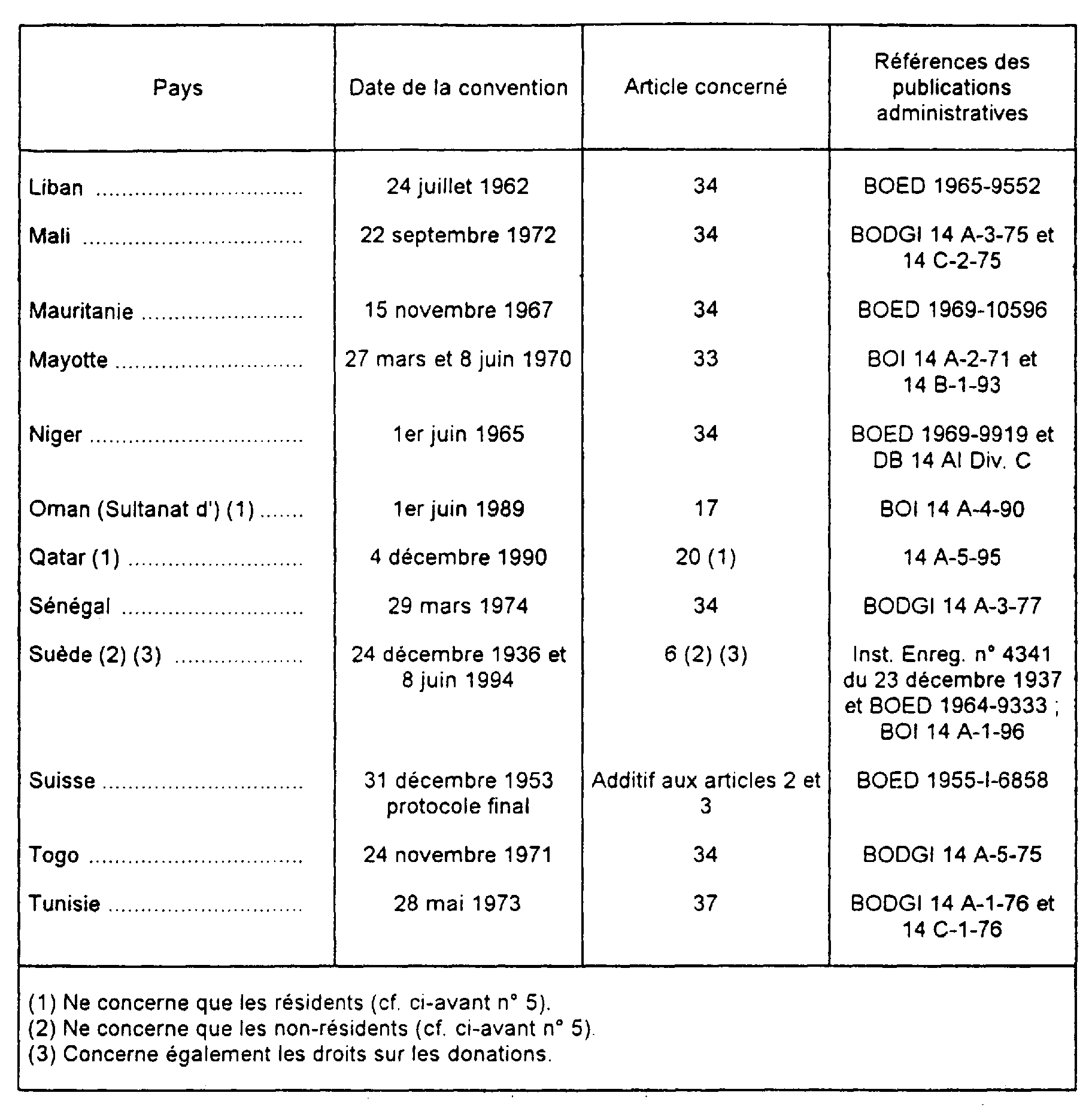

G. LISTE DES CONVENTIONS FISCALES PERMETTANT L'APPLICATION DU TAUX EFFECTIF EN MATIÈRE D'IMPÔT SUR LES SUCCESSIONS

(à jour au 1er octobre 1996)