SOUS-SECTION 2 RÉDUCTION POUR EMBAUCHE OU INVESTISSEMENT

SOUS-SECTION 2

Réduction pour embauche ou investissement

1L'article 1469 A bis du CGI prévoit une réduction de taxe professionnelle lorsque la base d'imposition d'un établissement est en augmentation par rapport à celle de l'année précédente.

L'article 1478-II , 3e alinéa, du même code prévoit, quant à lui, une réduction de moitié de la base d'imposition du nouvel exploitant en cas de création d'établissement.

Ces réductions appelées « réduction pour embauche ou investissement » s'appliquent aux impositions établies au titre de 1988 et des années suivantes. Elles remplacent la réduction pour investissement prévue à l'ancien article 1469 A du CGI pour la généralité des entreprises et à l'ancien article 1479-II du même code pour les chantiers de travaux publics.

Elles entraînent une perte de recettes pour les collectivités locales et leurs groupements qui est compensée par l'État.

Les modalités d'application de ces dispositions sont commentées ci-après en étudiant successivement :

A. Le mécanisme général de la réduction pour embauche ou investissement.

B. Les modalités d'application de la réduction pour embauche ou investissement à des situations particulières.

A. RÈGLES GÉNÉRALES D'APPLICATION DE LA RÉDUCTION POUR EMBAUCHE OU INVESTISSEMENT

2La réduction pour embauche ou investissement s'applique au niveau de chaque établissement, qu'il s'agisse d'un établissement principal, pilote ou secondaire, et concerne également les chantiers de travaux publics d'une durée au moins égale à trois mois.

3Elle porte sur l'ensemble des éléments d'assiette de la taxe professionnelle : valeurs locatives des terrains, locaux et constructions, outillages, équipements et biens mobiliers, fraction imposable des salaires ou des recettes.

I. Principe

4La réduction est égale à la moitié de la différence constatée entre :

- le montant de la base de l'année d'imposition ;

- et le montant de la base de l'année précédente multipliée par la variation des prix à la consommation constatée par l'Institut national de la statistique et des études économiques pour l'année de référence définie à l'article 1467 A du CGI.

5Cette réduction s'impute sur la base de l'année d'imposition déterminée comme il est exposé aux n°s 7 à 9 ci-dessous. Elle ne peut avoir pour effet de ramener la base imposable à un montant inférieur à la base retenue pour le calcul de la cotisation minimum (voir ci-après n°s 14 à 17 et E 25).

6L'article 1469 A bis du même code précise que les bases retenues pour le calcul de cette réduction s'entendent avant application, le cas échéant, de la réduction pour embauche ou investissement obtenue l'année précédente et des réductions prévues aux articles 1468 , 1468 bis , 1472 A et 1472 A bis de ce code (cf. E 2413 , 2414 , 2416 , 2417 et 242 ).

1. Premier terme de la différence : base de l'année d'imposition.

Cette base s'entend :

71°) de l'ensemble des éléments retenus pour l'assiette de la taxe professionnelle au titre de l'année d'imposition :

- valeur locative des terrains, locaux et constructions (CGI, art. 1467-1°-a et cf. E 2221 ) ;

- valeur locative des équipements et biens mobiliers (CGI, art. 1467-1°-a et cf. E 2222 ) ;

-18 % des salaires versés et des rémunérations allouées aux dirigeants de sociétés (CGI, art. 1467-1°-b et cf. E 231 ) ;

- dixième des recettes pour les titulaires de bénéfices non commerciaux, les agents d'affaires et les intermédiaires de commerce employant moins de cinq salariés (CGI, art. 1467-2° et cf. E 232 ).

82°) déduction faite, le cas échéant, des diverses réductions ou abattements pratiqués sur certains éléments d'assiette :

- réduction d'un tiers pour les usines nucléaires et les aéroports (CGI, art. 1518 A et cf. E 2231 ) ;

- réduction d'un tiers accordée à certains matériels agricoles (CGI, art. 1469- 3° bis et cf. E 2231 ) ;

- réduction de moitié pour les installations antipollution, les matériels d'économie d'énergie et de lutte contre le bruit faisant l'objet d'un amortissement exceptionnel (CGI, art. 1518 A et cf. E 2231 ) ;

- réduction calculée en fonction de l'importance du trafic international pour les véhicules et leurs équipements ainsi que pour les salaires versés aux équipages des entreprises de transport et de pêche maritime (CGI, art. 1471 et cf. E 2411 ) ;

- réduction prorata temporis accordée à certaines entreprises saisonnières (CGI, art. 1478-V et cf. E 2231 ) ;

- abattement fixe de 25 000 F (CGI, art. 1469-4° et cf. E 2232 ) ;

- abattement dégressif (CGI, art. 1469 B et cf. E 2232 ).

93°) Mais, avant application :

- de la réduction prévue en faveur des coopératives et unions de coopératives agricoles et SICA (CGI, art. 1468-I-1° et 1468 bis ; cf. E 2413 ) ;

- de la réduction prévue en faveur des artisans (CGI, art. 1468-I-2° et cf. E 2414 ) ;

- de la réduction prévue en faveur des sociétés coopératives et unions de sociétés coopératives d'artisans, de patrons-bateliers et sociétés coopératives maritimes (CGI, art. 1468-I-3° et cf. E 2416 ) ;

- de la réduction accordée aux entreprises inscrites au registre de la chambre nationale de la batellerie artisanale (CGI, art. 1649 quater BA et cf. E 2415 ) ;

- de l'écrêtement des bases (CGI, art. 1472 A et cf. E 2417 ) ;

- de l'abattement général à la base de 16 % (CGI, art. 1472 A bis et cf. E 242 ) ;

- de l'abattement de 25 % applicable aux communes corses et à leurs groupements (CGI, art. 1472 A ter et cf. E 243 ) ;

- de la réduction au profit du secteur de diffusion de la presse écrite dans certaines zones (CGI, art. 1469 A quater et cf. E 244 ).

2. Deuxième terme de la différence : base d'imposition de l'année précédente multipliée par l'indice de variation des prix constaté pour l'année de référence.

a. Base d'imposition de l'année précédente.

10Elle est déterminée dans les conditions définies ci-dessus aux n°s 7 à 9 et avant déduction de la réduction pour embauche ou investissement accordée au titre de cette année.

b. Variation des prix.

11L'indice de variation des prix retenu est celui des prix à la consommation calculé par l'INSEE pour l'année de référence définie à l'article 1467 A, c'est-à-dire pour l'avant-dernière année précédant celle de l'imposition 1 .

12 . Au titre de 1988, la réduction pour embauche ou investissement doit être calculée en appliquant aux bases de l'année 1987 un coefficient de 1,02.

. Au titre de 1989, il convient de multiplier les bases d'imposition de l'année 1988 par un coefficient de 1,03.

. Au titre de 1990, il convient de multiplier les bases d'imposition de l'année 1989 par un coefficient de 1,03.

. Au titre de 1991, il convient de multiplier les bases d'imposition de l'année 1990 par un coefficient de 1,03.

. Au titre de 1992, il convient de multiplier les bases d'imposition de l'année 1991 par un coefficient de 1,03.

. Au titre de 1993, il convient de multiplier les bases d'imposition de l'année 1992 par un coefficient de 1,03.

. Au titre de 1994, il convient de multiplier les bases d'imposition de l'année 1993 par un coefficient de 1,024.

. Au titre de 1995, il convient de multiplier les bases d'imposition de l'année 1994 par un coefficient de 1,018.

. Au titre de 1996, il convient de multiplier les bases d'imposition de l'année 1995 par un coefficient de 1,014.

. Au titre de 1997, il convient de multiplier les bases d'imposition de l'année 1996 par un coefficient de 1,017.

II. Exemple d'application

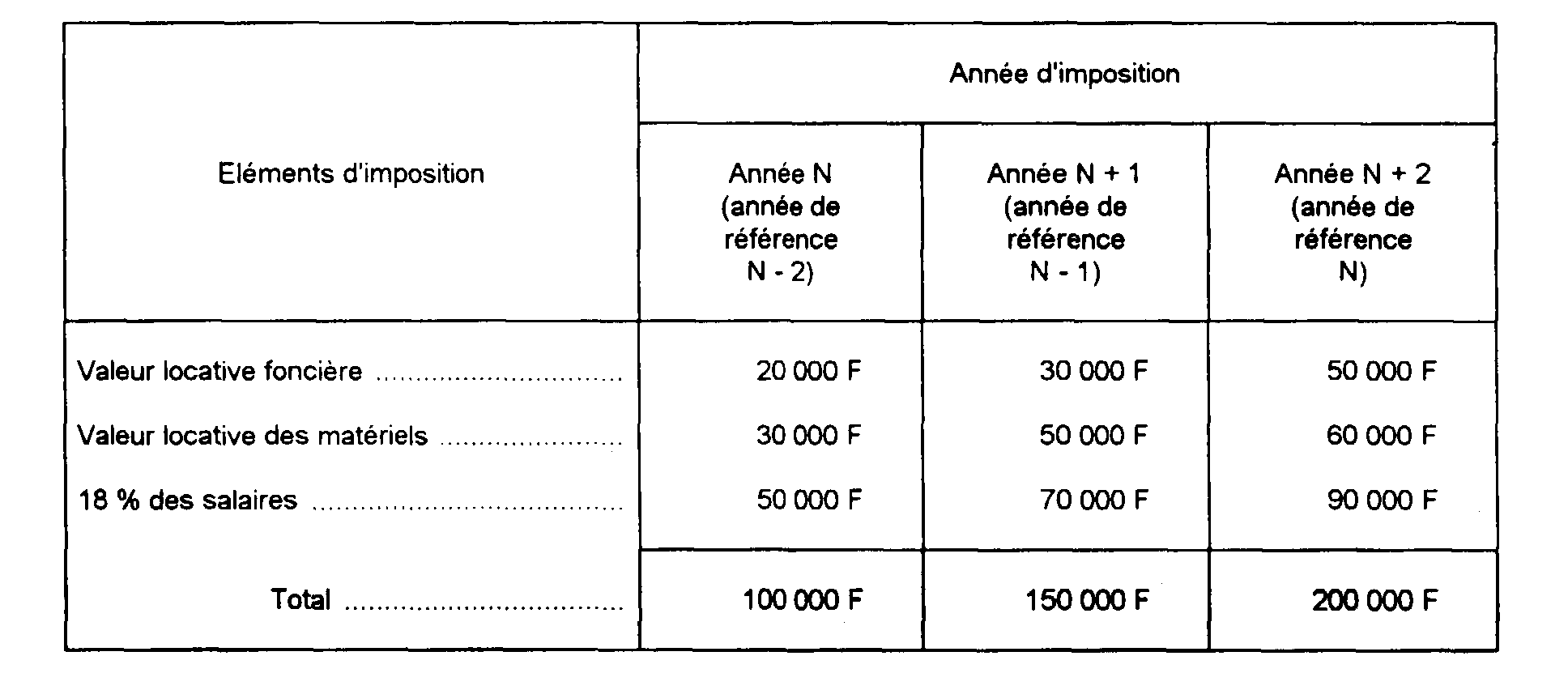

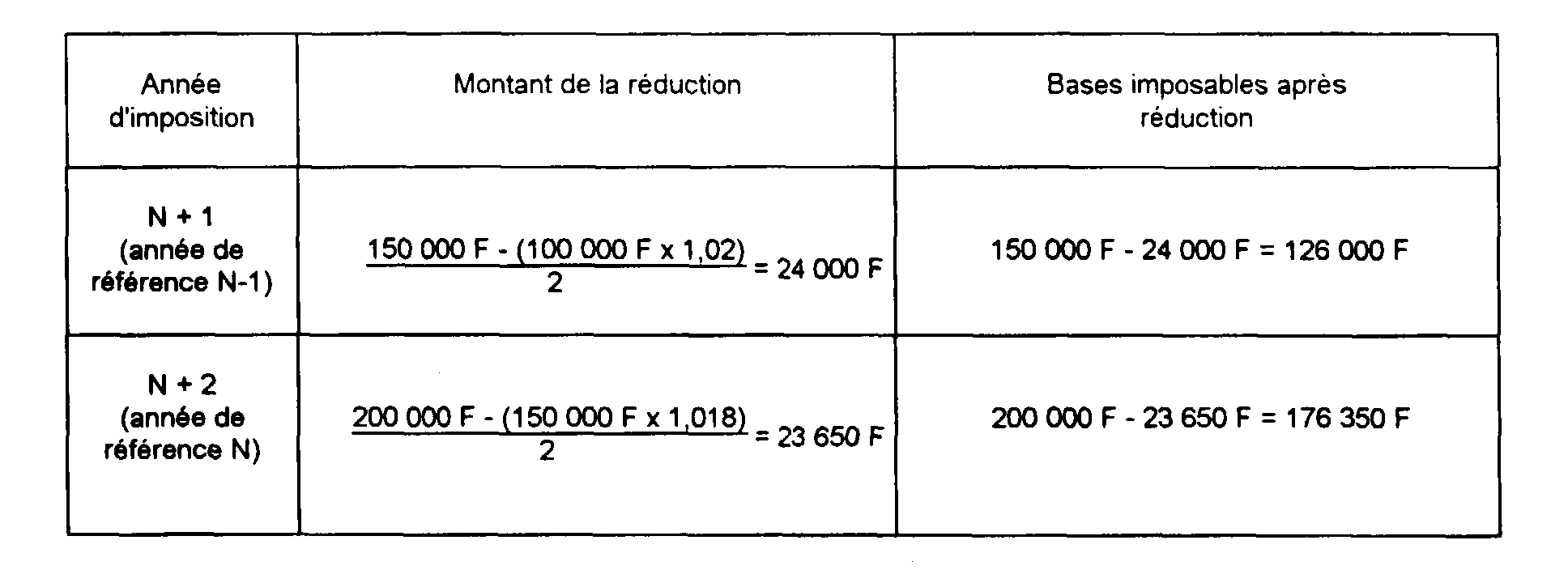

13Les éléments d'imposition d'un établissement sont les suivants :

L'indice de variation des prix à la consommation constaté par l'INSEE est de 1,02 pour l'année N - 1 et de 1,018 pour l'année N.

III. Contribuables relevant de la cotisation minimum (cf. E 25 et E 4121 )

Plusieurs situations sont, à cet égard, envisageables :

1. Contribuables soumis à la cotisation minimum l'année précédant celle de l'imposition.

14Dans cette situation, le deuxième terme de la différence (cf. n° 10 ) n'est pas la base retenue l'année précédente pour asseoir la cotisation minimum, mais la base du redevable calculée dans les conditions exposées ci-dessus au n° 10 .

2. Contribuables soumis à la cotisation minimum au titre de l'une et l'autre des deux années prises en compte pour le calcul de la réduction.

15Ces contribuables ne bénéficient d'aucune réduction, même si la base de la cotisation minimum augmente d'une année sur l'autre.

3. Contribuables dont la base d'imposition, déduction faite de la réduction pour embauche ou investissement, est inférieure à la base 2 retenue pour la cotisation minimum.

16Ces contribuables sont imposés sur la base minimum.

17Remarque. - Ces dispositions s'appliquent également en cas de création d'établissement ou de changement d'exploitant.

B. MODALITÉS D'APPLICATION DE LA RÉDUCTION POUR EMBAUCHE OU INVESTISSEMENT À DES SITUATIONS PARTICULIÈRES

18L'article 1469 A bis du CGI prévoit qu'il n'est pas tenu compte, pour le calcul de la réduction pour embauche ou investissement, des accroissements de base qui résultent :

- de transferts d'immobilisations ou de salariés ;

- de transferts d'activité de travaux publics ;

- des modalités de répartition forfaitaire des bases ;

- d'une cessation totale ou partielle d'exonération.

Seules les règles applicables aux entreprises qui bénéficient d'une exonération de taxe professionnelle sont étudiées ci-après.

Entreprises bénéficiant d'une exonération de taxe professionnelle : deux cas sont à distinguer :

I. Établissements appelés à bénéficier d'une exonération temporaire de taxe professionnelle

19La réduction pour embauche ou investissement est déterminée dans les conditions de droit commun (abstraction faite, par conséquent, de l'exonération) puis réduite de la part qui se rattache aux bases exonérées.

20 Exemple. - Soit un établissement dont les bases s'élèvent à 100 000 F au titre de l'année N - 1 et à 150 000 F au titre de l'année N ; l'extension (50 000 F) est exonérée temporairement à concurrence de 50 %. L'indice de variation des prix constaté pour l'avant-dernière année précédant celle de l'imposition (année N - 2) est de 1,02.

Réduction pour embauche ou investissement :

(150 000 F - (100 000 F x 1,02) / 2) = 24 000 F

Base imposable :

100 000 F + ( 50 000 F x 50 %) - (24 000 F x 25 000 F / 50 000 F) = 113 000 F

II. Cessation d'une exonération totale ou partielle

21L'article 1469 A bis du CGI prévoit qu'il n'est pas tenu compte pour le calcul de la réduction pour embauche ou investissement de l'augmentation de base d'imposition qui résulte d'une cessation partielle ou totale d'exonération de taxe professionnelle.

La réduction doit donc être calculée à partir des bases imposables, avant application de l'exonération.

Exemple :

22Un établissement bénéficie pour la dernière fois au titre d'une année N d'une exonération de 50 % de sa base de taxe professionnelle. L'indice de variation des prix est égal à 1,02.

. Base d'imposition avant application de l'exonération :

- au titre de N - 1 (année de référence N - 3) : 500 000 F ;

- au titre de N (année de référence N - 2) : 800 000 F ;

- au titre de N + 1 (année de référence N - 1) : 900 000 F.

. Calcul de la réduction pour embauche ou investissement :

Au titre de N :

Réduction brute (avant exonération) :

(800 000 F - (500 000 F x 1,02) / 2) = 145 000 F

Réduction nette (compte tenu de l'exonération) :

(145 000 F x 400 000 F / 800 000 F) = 72 500 F

Base nette imposable après réduction :

(800 000 F x 50 %) - 72 500 F = 327 500 F

Au titre de N + 1 :

Montant de la réduction :

(900 000 F - (800 000 F x 1,02) / 2) = 42 000 F

Base imposable après réduction :

900 000 F - 42 000 F = 858 000 F

1 Cet indice est celui qui est utilisé pour l'application des dispositions des articles 150 K (plus-values des particuliers) et 156-II-2° (revalorisation annuelle des pensions alimentaires) du CGI.

2 Avant application de l'abattement de 16 % (art. 1472 A bis et cf. E 242 ).