SOUS-SECTION 3 RÉGIME FISCAL DES OPÉRATIONS DE CRÉDIT-BAIL IMMOBILIER

II. Situation du bailleur

1. Imposition des loyers

49Les loyers afférents à un contrat de crédit-bail immobilier constituent un produit d'exploitation, qui est retenu pour la détermination du résultat imposable du crédit-bailleur, dans les conditions de l'article 38-2 bis du code général des impôts, en ce qu'elles concernent des prestations continues (cf. DB 4 A 2172 n° 11 ).

2. Amortissement des immeubles loués en crédit-bail

a. Rappel des modalités d'amortissement des biens donnés en location

50 L'amortissement des immeubles donnés en location dans le cadre d'un contrat de crédit-bail immobilier est pratiqué, chez le crédit-bailleur, dans les conditions de droit commun. L'entreprise bailleresse peut notamment amortir selon le mode dégressif les immeubles mentionnés aux 1° et 2° du 2. de l'article 39 A du code général des impôts.

Conformément aux dispositions du premier alinéa de l'article 39 C du code général des impôts, cet amortissement est réparti sur la durée normale d'utilisation du bien, quelle que soit la durée du contrat (cf. DB 4 D 2631, n°s 15 et suiv. ). S'agissant des modalités d'amortissement des biens immobiliers donnés en location par des SICOMI, cf. DB 4 D 2631, n°s 17 et suiv.

b. Aménagement et légalisation de l'amortissement financier pour les biens donnés en crédit-bail

1°. Définition du régime particulier d'amortissement

51Le 2° du I de l'article 29 de la loi de finances rectificative pour 1999, instaure, sur option, un régime d'amortissement financier pour les biens donnés en location dans les conditions prévues aux 1° et 2° de l'article 1er de la loi n° 66-455 du 2 juillet 1966 relative aux entreprises pratiquant le crédit-bail.

La doctrine administrative permettait déjà aux Sofergie (cf. documentation de base 4 H 1321 n° 170 et suivants ) et aux anciennes Sicomi (cf. DB 4 D 2631 n°s 19 et suiv. ) d'amortir certains biens suivant un mode financier.

52Il résulte des dispositions de l'article 10 de la loi n° 84-46 du 24 janvier 1984 relative à l'activité et au contrôle des établissements de crédit que seules les entreprises ayant le statut d'établissement de crédit peuvent, à titre habituel, réaliser des opérations de financement par voie de crédit-bail ou de location assortie d'une option d'achat.

Cela étant, les entreprises n'ayant pas le statut d'établissement de crédit peuvent réaliser une opération de crédit-bail à titre occasionnel. Elles peuvent alors bénéficier de l'amortissement financier au titre de cette opération.

53Les modalités d'application de ce régime d'amortissement optionnel sont les suivantes :

- la durée d'amortissement de chaque bien est égale, dans tous les cas, à la durée du contrat de crédit-bail qui le concerne ;

- le point de départ de l'amortissement est constitué par la date de conclusion du contrat de crédit-bail. Toutefois, le point de départ de l'amortissement correspond à la date d'acquisition ou de construction des immobilisations lorsque cette date est postérieure à la date de conclusion du contrat de crédit-bail ;

- la dotation à l'amortissement de chaque exercice est égale à la fraction du loyer acquise au titre de cet exercice qui correspond à l'amortissement du capital engagé pour acquérir les éléments amortissables donnés en location dans le cadre du contrat de crédit-bail ;

- pour être déductible, la dotation à l'amortissement ainsi calculée doit être enregistrée en comptabilité.

54L'extension à l'ensemble des contrats de crédit-bail de la possibilité de pratiquer l'amortissement financier n'a pas pour effet de laisser toute liberté aux parties dans la fixation de la durée du contrat. Il est rappelé, à cet égard, que la déductibilité des loyers peut être remise en cause lorsque, à l'échéance d'un contrat de crédit-bail mobilier, la levée de l'option s'opère moyennant un prix anormalement bas compte tenu de la durée normale d'utilisation du bien concerné et de la période de location écoulée (cf. réponse ministérielle à M. Ligot, député, JOAN Débats, 24 janvier1985, p. 155, n° 56434).

55Les entreprises qui ont opté pour l'amortissement financier des biens donnés en crédit-bail sont réputées avoir satisfait à l'obligation de constater un amortissement minimal au sens de l'article 39 B si, à la clôture de chaque exercice, la somme des amortissements effectivement pratiqués depuis la conclusion du contrat est égale au montant cumulé des amortissements calculés selon cette méthode.

Cette règle s'applique quels que soient le rythme et les modalités selon lesquels le capital engagé pour acquérir les biens amortissables est répercuté sur le montant des loyers facturés au crédit-preneur.

56En revanche, lorsque le crédit-bail est consenti par une personne physique, par une société soumise au régime prévu à l'article 8, par une copropriété visée à l'article 8 quater ou 8 quinquies, ou par un groupement au sens des articles 239 quater, 239 quater B ou 239 quater C, l'amortissement financier du bien objet du contrat est soumis à la limitation prévue par le deuxième alinéa de l'article 39 C.

57Dans tous les cas où le contrat de crédit-bail prend fin avant la date d'expiration prévue initialement, sans transfert de propriété au profit du crédit-preneur, la valeur nette comptable du bien est amortie linéairement sur la durée restant à courir jusqu'à la fin de la période normale d'utilisation de ce bien, appréciée conformément aux usages de la profession. Il en est de même en cas de non-levée de l'option à l'issue du contrat.

2°. Option pour l'amortissement financier

58L'option pour l'amortissement financier s'applique à l'ensemble des biens donnés en crédit-bail acquis à compter du premier jour de l'exercice au cours duquel elle est exercée.

Toutefois, les sociétés ayant le statut de Sofergie peuvent exercer cette option contrat par contrat.

59Les entreprises qui souhaitent opter pour l'amortissement financier des biens donnés en crédit-bail doivent en informer le service au moyen d'un document rédigé sur papier libre, daté et signé, joint en annexe à la déclaration des résultats du premier exercice clos à compter du 1er janvier 2000, au titre duquel cet amortissement est appliqué.

L'option pour l'amortissement financier implique un mode de comptabilisation des amortissements identique à la règle fiscale.

Les anciennes Sicomi et les Sofergie qui ont opté pour l'amortissement financier au titre de contrats conclus antérieurement au 1er janvier 2000 restent soumises, pour ces contrats, au régime prévu par la doctrine de l'administration citée plus haut (cf. n° 51 .).

En revanche, pour bénéficier du régime particulier d'amortissement prévu par le 2° du I de l'article 29 de la loi de finances rectificative pour 1999 au titre des contrats conclus à compter du 1er janvier 2000 :

- les anciennes Sicomi doivent exercer une nouvelle option ;

- les Sofergie optent, au titre de chaque contrat, par la comptabilisation d'un amortissement financier.

En cas d'absorption d'une entreprise n'ayant pas exercé l'option pour l'amortissement financier de l'ensemble des biens qu'elle donne en crédit-bail par une entreprise ayant exercé cette option, l'entreprise absorbante doit appliquer l'amortissement financier pour les biens donnés à bail à compter de la date d'effet de la fusion et poursuivre les plans d'amortissement de droit commun pour les biens donnés à bail par la société absorbée antérieurement à cette date.

De même, dans l'hypothèse où la société absorbante n'a pas opté pour l'amortissement financier alors que la société absorbée a exercé cette option, l'absorbante devra poursuivre les plans d'amortissement financier des biens apportés mais devra appliquer l'amortissement de droit commun pour tous les biens donnés en crédit-bail à compter de la date de la fusion.

60Lorsqu'elle est valablement exercée, l'option est constitutive d'une décision de gestion régulière, opposable à l'entreprise. Elle est irrévocable.

61Exemple :

Une entreprise A donne un ensemble immobilier en crédit-bail sur 15 ans à une entreprise B, par contrat conclu le premier jour de l'exercice N.

L'immeuble a été acquis, le même jour, par l'entreprise A pour un montant de 14 000 000 F (dont 2 000 000 F correspondent au prix du terrain). A l'expiration du contrat, une option d'achat est prévue pour un montant de 3 000 000 F. La durée normale d'utilisation des constructions est de 20 ans.

L'entreprise A a opté pour l'amortissement financier de l'immeuble donné en crédit-bail.

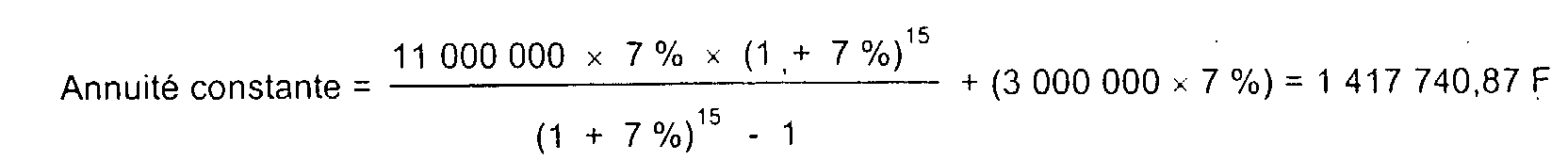

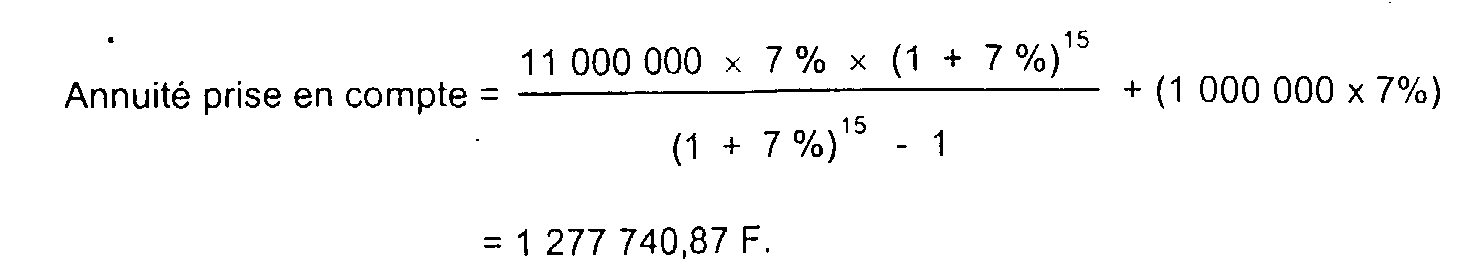

L'entreprise A répercute au preneur l'investissement de 14 000 000 F sur 15 ans au taux de 7 % l'an. Le contrat prévoit la facturation d'annuités constantes égales à 1 417 741 F.

L'annuité constante permettant de rembourser le capital engagé pour acquérir les éléments amortissables, soit 12 000 000 F, est égale à 1 277 741 F.

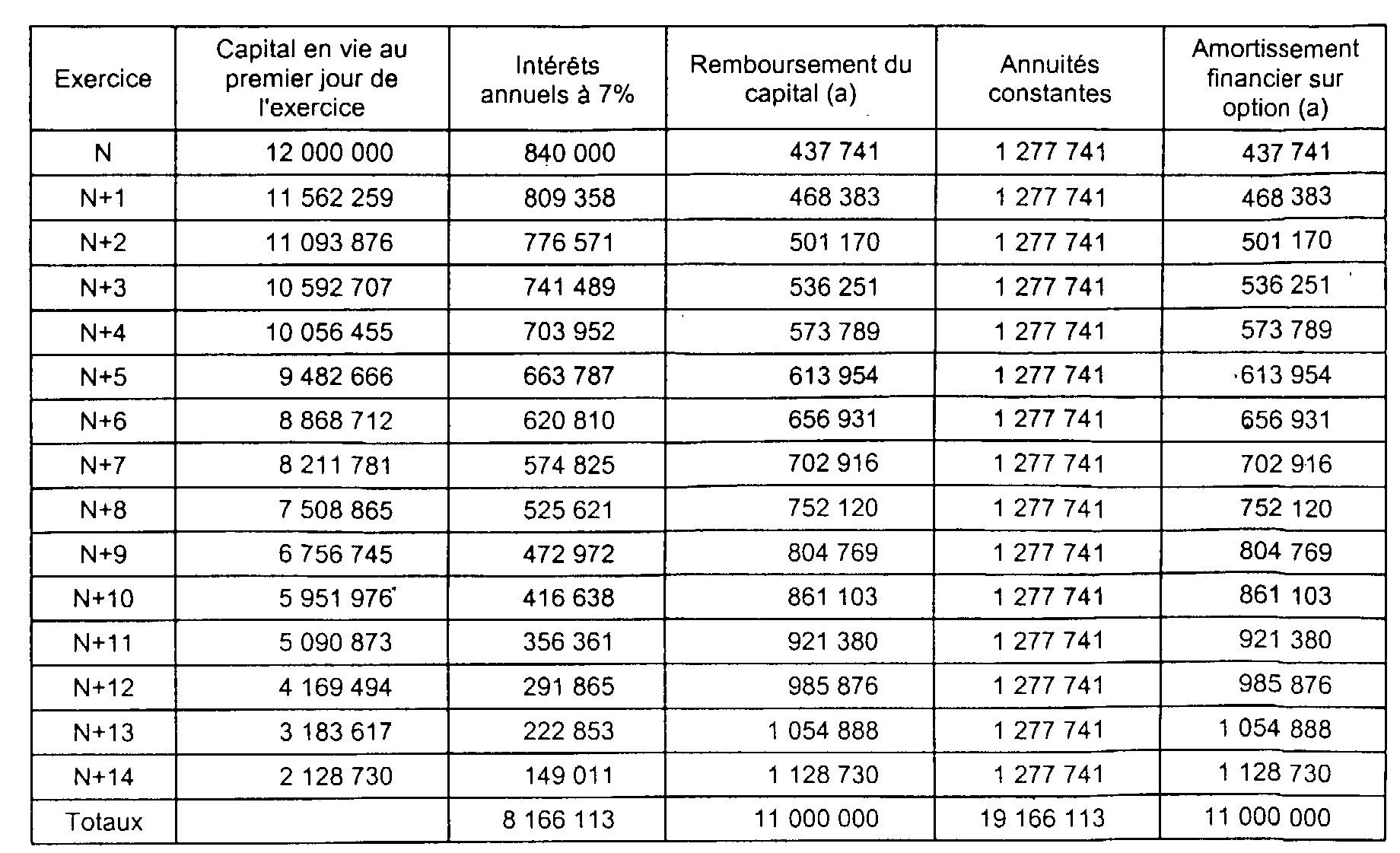

Le tableau suivant montre comment sont déterminées les dotations aux amortissements déductibles.

À la clôture de l'exercice N+14, le montant de l'option d'achat est égal à la valeur nette comptable de l'ensemble immobilier, soit 3 000 000 F.

3. Provision spéciale

62L'article 39 quinquies I du CGI offre aux entreprises de crédit-bail la possibilité de constituer en franchise d'impôt une provision pour étaler la prise en charge de la perte supportée en fin de contrat du fait d'un prix de levée d'option plus faible que la valeur nette comptable de l'immeuble. En ce qui concerne ce dispositif, il convient de se reporter à la DB 4 E 234 . Cette possibilité est également ouverte aux entreprises pratiquant le crédit-bail immobilier sur le terrain, partie non amortissable de l'investissement objet du contrat.

Les dispositions de l'article 39 quinquies I ont été étendues sous certaines conditions, à compter du 1er janvier 2000, aux entreprises réalisant des opérations de crédit-bail mobilier, cf. DB 4 A 2172 n°s 15 et suiv.

C. CONSÉQUENCES DE LA LEVÉE D'OPTION D'ACHAT

I. Situation du preneur

63Le locataire qui accepte, à l'échéance d'un contrat de crédit-bail, la promesse unilatérale de vente dont il est titulaire, devient propriétaire du bien objet du contrat. Ce bien est alors inscrit à son bilan parmi les éléments de l'actif immobilisé.

1. Réintégration d'une fraction des loyers versés en cours de contrat

a. Dispositions applicables avant le 1er janvier 1995 1

Le locataire acquéreur de l'immeuble doit procéder, le cas échéant, à la réintégration prévue aux articles 239 sexies, 239 sexies A ou 239 sexies B du code général des impôts.

- Rappel du régime applicable aux opérations réalisées avec les sociétés immobilières pour le commerce et l'industrie (SICOMI).

64En application du premier alinéa du I de l'article 239 sexies du code général des impôts, lorsque le prix de cession de l'immeuble loué en crédit-bail est inférieur à la valeur résiduelle de cet immeuble dans les écritures de la SICOMI, l'entreprise locataire est tenue de réintégrer dans les bénéfices de l'exercice en cours au moment de la cession, la fraction des loyers versés correspondant à la différence entre ladite valeur résiduelle et le prix de cession de l'immeuble.

Dans cette situation, le locataire acquéreur est autorisé à amortir les constructions, non pas sur leur prix d'achat, mais dans les conditions de droit commun sur la valeur résiduelle qu'elles avaient dans les écritures de la SICOMI (différence entre leur prix de revient pour la SICOMI et les amortissements pratiqués). Les amortissements pratiqués à cet égard doivent avoir été effectivement constatés en comptabilité.

Toutefois, lorsque la durée du contrat de crédit-bail est d'au moins quinze années, la réintégration est limitée à la différence entre le prix de revient du terrain sur lequel la construction a été édifiée et le prix de cession de l'immeuble (C.G.I., art. 239 sexies-I, deuxième alinéa). Dans ce cas, le prix d'acquisition augmenté du montant de la réintégration opérée correspond au prix de revient du terrain. Dès lors, il ne peut faire l'objet d'aucun amortissement.

Ces règles sont exposées dans la DB 4 H 1321, n°s 83 et suivants.

En outre, l'article 96 de la loi de finances pour 1991 prévoit que la limitation de la réintégration des loyers lorsque le contrat de crédit-bail a une durée au moins égale à quinze ans n'est plus applicable pour les opérations conclues à compter du 1er janvier 1991 et soumises à l'impôt sur les sociétés dans les conditions de droit commun, sauf en cas d'option pour le régime de faveur (cf. DB 4 H 1321 n°s 103 et suiv. ).

65Les dispositions de l'article 239 sexies du code général des impôts sont également applicables aux locataires qui acquièrent des installations qui leur sont données en crédit-bail par les SOFERGIE (C.G.I., art. 239 sexies A ).

- Extension du champ d'application de la réintégration prévue à l'article 239 sexies du code général des impôts.

66L'article 239 sexies B du code général des impôts, issu de l'article 22 de la loi de finances pour 1990, étend les dispositions prévues par l'article 239 sexies du même code, pour les contrats conclus avec des SICOMI d'une durée inférieure à quinze ans, à l'ensemble des opérations de crédit-bail immobilier réalisées par les entreprises auprès d'organismes bailleurs n'ayant pas la qualité de SICOMI ou de SOFERGIE.

Désormais, tous les locataires acquéreurs doivent, lors de l'acceptation de la promesse unilatérale de vente portant sur l'immeuble pris en crédit-bail, réintégrer dans les résultats imposables de l'exercice d'acquisition une fraction des loyers déduits de l'assiette de l'impôt sur les bénéfices en cours de contrat.

67Sous réserve des dispositions de l'article 96-II de la loi de finances pour 1991, la situation du locataire acquéreur demeure inchangée lorsque le bailleur est une SICOMI ou une SOFERGIE (cf. ci-dessus n°s 64 et 65 ).

Dans le cas contraire, c'est-à-dire pour les opérations de crédit-bail immobilier consenties à titre habituel ou occasionnel par des sociétés ou des organismes autres que des SICOMI ou des SOFERGIE (établissements de crédit spécialisés, sociétés commerciales, collectivités publiques...), le montant à réintégrer dans les résultats imposables de l'exercice en cours au moment de l'acquisition est, quelle que soit la durée effective du contrat, égal à la fraction des loyers correspondant à la différence entre la valeur résiduelle de l'immeuble dans la comptabilité de l'organisme bailleur et le prix d'acquisition dudit immeuble tel qu'il résulte du contrat de crédit-bail, lequel correspond au prix de levée d'option.

68Pour l'application de cette disposition, la valeur résiduelle s'entend du prix de revient de l'immeuble dans les écritures du bailleur diminué des amortissements admis en déduction pour la détermination des résultats imposables de ce dernier, y compris le cas échéant les amortissements exceptionnels éventuellement pratiqués.

Lorsque l'organisme bailleur n'est pas soumis à l'impôt sur les bénéfices, il y a lieu de retenir les amortissements qu'il aurait pu normalement déduire de ses résultats s'il avait été fiscalisé, c'est-à-dire en pratique les amortissements qu'aurait pu déduire le locataire acquéreur s'il avait été propriétaire de l'immeuble dès l'origine.

L'article 2 du décret n° 90-420 du 16 mai 1990 prévoit les obligations déclaratives du locataire acquéreur qui permettent le contrôle du montant des loyers à réintégrer (cf. DB 4 B 2414 ).

- Limitation de la réintégration des loyers lorsque le locataire acquéreur a acquis les droits attachés au contrat auprès d'un précédent locataire.

69L'article 17-III de la loi de finances rectificative pour 1990 limite le montant de la réintégration prévue à l'article 239 sexies déjà cité à celui des loyers versés par le locataire acquéreur pendant la période au cours de laquelle celui-ci a été titulaire du contrat de crédit-bail. Cet aménagement concerne toutes les opérations qui entrent dans le champ d'application des articles 239 sexies à 239 sexies B du code général des impôts.

70En pratique, la fraction des loyers à réintégrer est déterminée en appliquant au montant de la réintégration définie ci-dessus, le rapport qui existe à la date de levée de l'option d'achat entre la durée de détention des droits afférents au contrat par le locataire acquéreur et la durée totale du contrat. Ces durées sont, le cas échéant, exprimées en mois ; tout mois commencé étant retenu pour un mois entier.

- Entrée en vigueur.

71Les dispositions de l'article 239 sexies B du code général des impôts s'appliquent aux acquisitions d'immeubles résultant de la levée d'une option d'achat qui intervient au cours des exercices clos à compter du 1er janvier 1989 en ce qui concerne les entreprises soumises à l'impôt sur le revenu et du 31 décembre 1989 pour les entreprises passibles de l'impôt sur les sociétés, quelle que soit la date de conclusion du contrat de crédit-bail concerné.

La limitation introduite par l'article 17-III de la loi de finances rectificative pour 1990 (cf. ci-dessus n°s 69 et 70 ) s'applique aux opérations de crédit-bail qui viennent à échéance au cours des exercices clos à compter du 31 décembre 1990.

1 Voir également ci-après n°s 87 et suiv. le cas des contrats condus avec une SICOMI avant le 1er janvier 1996 lorsque celle-ci a opté, conformément au deuxième alinéa du 3° quater de l'article 208 du CGI, pour l'exonération d'impôt sur les sociétés des opérations de crédit-bail conclues avant le 1er janvier 1996.