SECTION 4 DÉFINITION DE LA COTISATION D'IMPÔT SUR LE REVENU À RETENIR POUR L'APPLICATION DES ABATTEMENTS, DES EXONÉRATIONS ET DES DÉGRÈVEMENTS (DISPOSITIONS APPLICABLES POUR LES IMPOSITIONS DE TAXE D'HABITATION ÉTABLIES AU TITRE DES ANNÉES

SECTION 4

Définition de la cotisation d'impôt sur le revenu

à retenir pour l'application des abattements,

des exonérations et des dégrèvements

(dispositions applicables pour les impositions de taxe d'habitation

établies au titre des années 1991 à 1996)

Remarque liminaire : les développements figurant dans la présente section sont relatifs aux impositions de taxe d'habitation établies au titre des années 1991 à 1996. Pour les années suivantes, cf. ci-après D 225 .

Lorsqu'il est fait référence aux articles 1391, 1411 , 1414 à 1414 C et 1417 du CGI, il conviendra de se reporter à leur rédaction antérieure aux modifications apportées par l'article 8 de la loi de finances pour 1997. Dans un souci de clarté de l'exposé, cette précision n'est pas indiquée systématiquement ci-après.

1Les contribuables non imposables ou faiblement imposés bénéficient, notamment, d'exonérations, de dégrèvements ou d'abattements en matière de fiscalité directe locale :

- exonérations de taxe foncière (CGI, art. 1391) ;

- abattements sur la valeur locative servant de base à la taxe d'habitation (CGI, art. 1411 ) ;

- dégrèvements ou exonérations de taxe d'habitation (CGI, art. 1414 , 1414 A , 1414 B et 1414 C ).

Pour l'attribution de ces avantages, la qualité de contribuable non imposable ou faiblement imposé était jusqu'en 1991 appréciée par référence à la cotisation effectivement établie au titre de l'impôt sur le revenu.

2Afin de réserver le bénéfice de ces mesures aux seules personnes dont la non imposition ou la modicité de la cotisation d'impôt sur le revenu résulte réellement de la faiblesse de leurs facultés contributives, l'article 21 de la loi de finances pour 1991 (n° 90-1168 du 29 décembre 1990) codifié à l'article 1417 du CGI, institue une cotisation de référence dont il précise les modalités d'assiette et de calcul de façon a écarter des avantages précités les contribuables dont la cotisation d'impôt sur le revenu a été annulée ou réduite du fait :

- de l'imputation des réductions d'impôt mentionnées aux articles 199 quater B à 200 du CGI, ou de l'encaissement de produits soumis aux prélèvements libératoires opérés en application de l'article 125 A du CGI (I de l'article 21 codifié à l'article 1417-I du CGI).

- de l'encaissement de certains revenus exonérés d'impôt en France (Il de l'article 21 codifié à l'article 1417-II du CGI).

Par ailleurs, le III de l'article 21 (codifié à l'article 1417-III du CGI) précise la notion de personne non passible de l'impôt sur le revenu ou non assujettie à cet impôt pour l'application des articles 1391, 1411 , 1414 et 1414 A du CGI.

Les dispositions de l'article 21 de la loi de finances pour 1991 sont applicables à compter du 1er janvier 1991.

La cotisation de référence dont les modalités de calcul sont définies ci-après est applicable aux impositions de taxe foncière sur les propriétés bâties et de taxe d'habitation établies au titre des années 1991 à 1996.

A. DÉTERMINATION DE LA COTISATION DE REFERENCE

3La mise en oeuvre des règles précitées conduit à procéder à une double liquidation de l'impôt sur le revenu. La première concerne la cotisation d'impôt effectivement établie au nom du contribuable ; la seconde permet d'obtenir la cotisation de référence pour l'octroi des avantages mentionnés ci-dessus n° 1 .

Cette cotisation de référence est déterminée dans les conditions suivantes :

1. Le revenu imposable déclaré est majoré, le cas échéant, des revenus exonérés suivants :

- traitements et salaires perçus en rémunération de leur activité à l'étranger par des personnes qui ont leur domicile fiscal en France et qui sont envoyées à l'étranger par un employeur établi en France, lorsque sont remplies les conditions d'exonération prévues aux paragraphes I et II de l'article 81 A du CGI ;

- revenus perçus par les fonctionnaires des organisations internationales, exonérés d'impôt sur le revenu en France soit en vertu de textes internationaux multilatéraux (actes constitutifs des organisations, protocoles sur les privilèges et immunités) soit de textes signés entre l'Etat hôte et l'organisation internationale (accords dits de siège) ;

- revenus exonérés d'impôt sur le revenu en France en application des dispositions d'une convention fiscale internationale relative aux doubles impositions.

2. La cotisation d'impôt sur le revenu afférente aux revenus imposables déclarés, augmentés le cas échéant des revenus exonérés visés ci-avant, est calculée dans les conditions habituelles 1 (cf. 5 B 32), mais sans tenir compte des réductions d'impôt prévues aux articles 199 quater B à 200 du CGI.

Il s'agit des réductions d'impôt auxquelles ouvrent (ou ouvraient) droit les dépenses ou charges suivantes :

- frais de comptabilité et d'adhésion à un centre de gestion ou une association agréés (CGI, art. 199 quater B) ;

- cotisations versées aux organisations syndicales (CGI, art. 199 quater C) ;

- frais de garde des jeunes enfants (CGI, art. 199 quater D) ;

- dépenses de formation du chef d'entreprise (CGI, art. 199 quater E) ;

- frais de scolarité des enfants poursuivant des études secondaires ou supérieures (CGI, art. 199 quater F) ;

- dépenses afférentes à l'habitation principale (CGI, art. 199 sexies, sexies A à C) ;

- certaines primes d'assurance (CGI, art. 199 septies, septies A et B) ;

- sommes déposées dans les fonds salariaux (CGI, art. 199 octies) ;

- sommes investies dans l'immobilier locatif (CGI, art. 199 nonies, 199 decies A à D) ;

- investissements dans les DOM et TOM (CGI, art. 199 undecies) ;

- souscription au capital de sociétés nouvelles (CGI, art. 199 terdecies) ;

- souscriptions en numéraire au capital de sociétés non cotées (CGI, art. 199 terdecies-OA) ;

- rachat d'une entreprise par ses salariés (CGI, art. 199 terdecies A) ;

- sommes versées à une aide à domicile (CGI, art. 199 quaterdecies désormais abrogé) ;

- sommes versées au titre d'un hébergement en section de cure médicale ou en établissement de long séjour (CGI, art. 199 quindecies) ;

- sommes versées pour l'emploi d'un salarié à domicile (CGI, art. 199 sexdecies) ;

- dons faits par les particuliers (CGI, art. 200).

3. La cotisation de référence ainsi calculée s'entend avant imputation des avoirs fiscaux, crédits d'impôt et prélèvements ou retenues à la source non libératoires.

Elle est, s'il y a lieu, majorée de la contribution complémentaire à l'impôt sur le revenu de 1 % sur le montant des revenus de capitaux mobiliers (art. 204 A du CGI).

En outre, le montant des prélèvements libératoires opérés en application de l'article 125 A du CGI doit, en principe, être ajouté à la cotisation obtenue.

B. APPLICATION DE LA COTISATION DE RÉFÉRENCE

I. Seuil minimum prévu à l'article 1657-1 bis du CGI

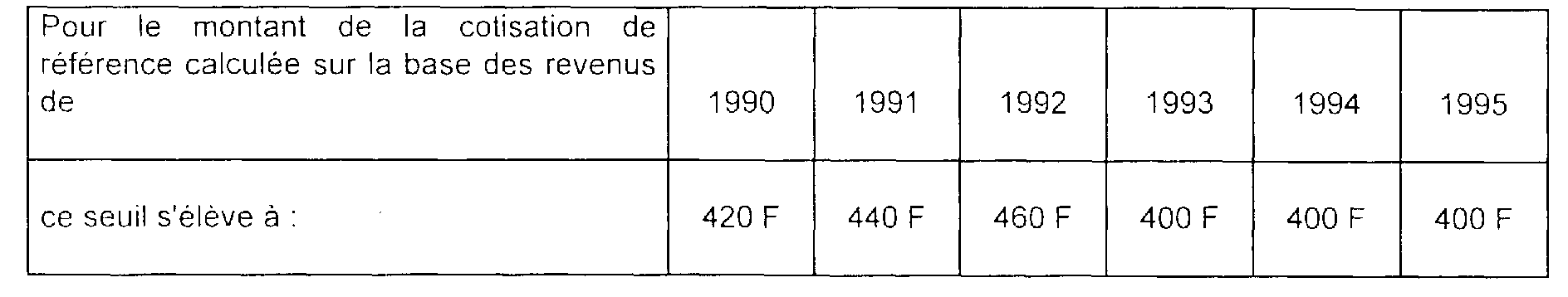

4Lorsque la cotisation d'impôt sur le revenu de référence calculée selon les modalités exposées ci-dessus est inférieure au seuil minimum de perception prévu à l'article 1657-1 bis du CGI, les redevables sont considérés comme non passibles de l'impôt sur le revenu ou non assujettis à cet impôt (cf. CGI, art. 1417-III ) pour l'application des dispositions énumérées ci-après.

5

II. Exonérations, dégrèvements et abattements liés au montant de la cotisation de référence

6Conformément à l'article 1417-III du CGI, l'application des mesures prévues aux articles 1391, 1411 , 1414 , 1414 A , 1414 B et 1414 C du CGI est liée au montant de la cotisation d'impôt sur le revenu de référence calculée selon les modalités exposées au A.

71. Seuls les contribuables dont le montant de la cotisation d'impôt sur le revenu de référence est inférieur au seuil de mise en recouvrement et qui, par ailleurs, remplissent les autres conditions requises peuvent bénéficier :

a. En matière de taxe foncière sur les propriétés bâties :

• de l'exonération (du dégrèvement d'office avant 1993) prév.ue à l'article 1391 du CGI en faveur des redevables âgés de plus de 75 ans (cf. 6 C 531, n°s 4 à 8 , BO 6 C-2-91 et 6 C-2-93 ) ;

• de l'exonération (du dégrèvement d'office avant 1993) accordée aux titulaires de l'allocation aux adultes handicapés (cf. 6 C 531, n° 3 , BO 6 C-2-91 et 6 C-2-93 ).

b. En matière de taxe d'habitation :

• de l'abattement spécial à la base prévu à l'article 1411-II-3 du CGI (cf. D 223, n°s 7 et suivants ) ;

• de l'exonération (du dégrèvement d'office avant 1992) prévue à l'article 1414-I du CGI en faveur :

- des contribuables âgés de plus de 60 ans ainsi que des veuves et veufs (cf. D 4233, n°s 11 et suiv. ) ;

- des contribuables atteints d'une infirmité ou d'une invalidité les empêchant de subvenir par leur travail aux nécessités de l'existence (cf. D 4233, n°s 18 et suiv. ) ;

- des titulaires de l'allocation aux adultes handicapés (cf. D 4233, n°s 8 et suiv. ) ;

• du dégrèvement total en faveur des contribuables âgés de plus de 60 ans ainsi que des veufs et veuves qui occupent leur habitation avec leurs enfants majeurs, lorsque ceux-ci sont inscrits comme demandeurs d'emploi et disposent de ressources inférieures ou égales au revenu minimum d'insertion (cf. D 4233, n°s 32 et suiv. ).

• des dégrèvements d'office partiels prévus à l'article 1414 A du CGI (cf. D 4234 ).

82. Seuls les contribuables dont le montant de la cotisation d'impôt sur le revenu de référence n'excède pas les limites fixées par les dispositions en cause et qui, par ailleurs, remplissent les autres conditions requises peuvent bénéficier :

- du dégrèvement d'office partiel de taxe d'habitation prévu à l'article 1414 B du CGI (cf. D 4234 ) ;

- du plafonnement de leur cotisation de taxe d'habitation par rapport à leurs revenus prévu à l'article 1414 C du CGI (cf. D 4235 ).

93. Enfin, pour être considérés comme personnes à la charge du contribuable et ouvrir droit aux abattements pour charges de famille, les ascendants ou ceux du conjoint âgés de plus de soixante-dix ans ou infirmes et qui résident avec le contribuable (CGI, art. 1411-III ) doivent avoir une cotisation d'impôt sur le revenu de référence inférieure au seuil de mise en recouvrement (cf. D 2222, n°s 23 et 24 ).

C. ANNEE DE REFERENCE

10Pour une taxe d'habitation établie au titre de l'année N, l'année de référence à retenir pour apprécier les conditions relatives à la cotisation d'impôt sur le revenu, pour l'octroi des exonérations et des dégrèvements prévus aux articles 1414 à 1414 C du CGI, est l'année N - 1 (revenus de l'année N - 1).

Pour l'établissement des cotisations de taxe d'habitation dues au titre des années 1994 à 1996, cette disposition est également applicable pour l'octroi de l'abattement spécial à la base (cf. D 223, n°s 13 à 15 ).

11Exemple : pour la taxe d'habitation établie au titre de 1994, l'abattement spécial à la base est accordé aux redevables non imposables à l'impôt sur le revenu au sens du III de l'article 1417 du CGI au titre des revenus de 1993 (revenus déclarés au début de 1994).

D. EXEMPLES D'APPLICATION

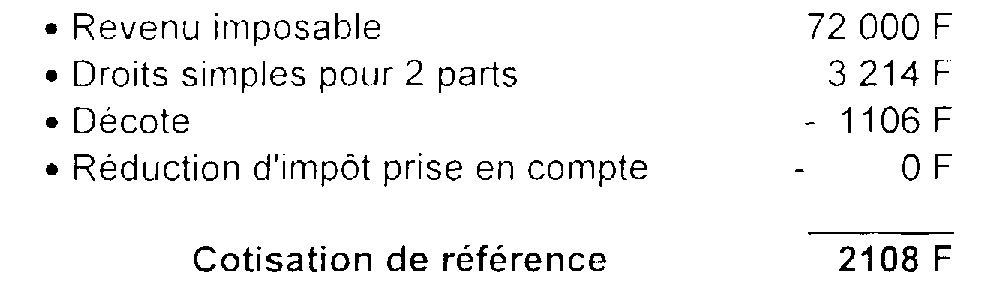

12Premier exemple : soit un couple marié ayant perçu 100 000 F de salaires ou de pensions en 1995. Le revenu net imposable s'élève à 72 000 F. Les intéressés bénéficient de réductions d'impôts de 1 000 F au titre d'un contrat d'assurance-vie et de 1 200 F au titre des dons au oeuvres. Aucune cotisation d'impôt sur le revenu n'est due au titre des revenus de l'année 1995.

La cotisation de référence qui permet d'apprécier les droits du contribuable au bénéfice des avantages en matière d'impôts directs locaux pour l'année 1996 se détermine comme suit :

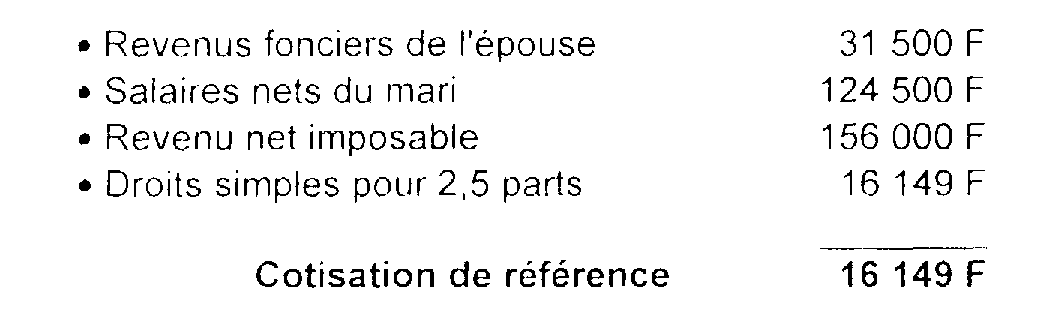

13Deuxième exemple : Soit un contribuable marié ayant un enfant à charge. Le revenu net du foyer imposable en France au titre de l'année 1995 est constitué uniquement par des revenus fonciers perçus par l'épouse restée en France, soit 31 500 F.

Les salaires du mari, qui a été envoyé par son employeur sur un chantier de construction à l'étranger pendant toute l'année 1995, sont exonérés d'impôt sur le revenu en vertu de l'article 81 A-II du CGI. Leur montant net, abstraction faite des suppléments liés à l'expatriation et après abattements de 10 % et 20 %, s'élève à 124 500 F.

Compte tenu de l'application du taux effectif prévu à l'article 197 C du code précité, la cotisation d'impôt sur les revenus de l'année 1995 mise à la charge du foyer ressort à 2202 F.

La cotisation de référence qui permet d'apprécier les droits du contribuable au bénéfice des avantages en matière d'impôts directs locaux pour l'année 1996 se calcule comme suit :

1 La cotisation de référence comprend donc, s'il y a lieu, l'impôt résultant de la taxation des revenus soumis à un taux proportionnel (plus-values à long terme, gains sur cessions de valeurs mobilières et droit sociaux...) ainsi que les reprises d'impôt (grosses réparations,...). ).