B.O.I. N° 99 DU 26 NOVEMBRE 2008

Section 2 :

Nouveau dispositif

20.Afin de maintenir un traitement fiscal comparable avec les droits d'enregistrement appliqués aux cessions de parts sociales dans les sociétés dont le capital n'est pas divisé en actions (taux abaissé de 5 à 3 %), l'article 64 de la loi de modernisation de l'économie modifie le barème du droit d'enregistrement de droit commun prévu par l'article 719 du CGI appliqué aux mutations à titre onéreux de fonds de commerce et de clientèles (Sous-section 1) qui rend sans objet certains régimes spéciaux (Sous-section 2).

A. NOUVEAU TARIF

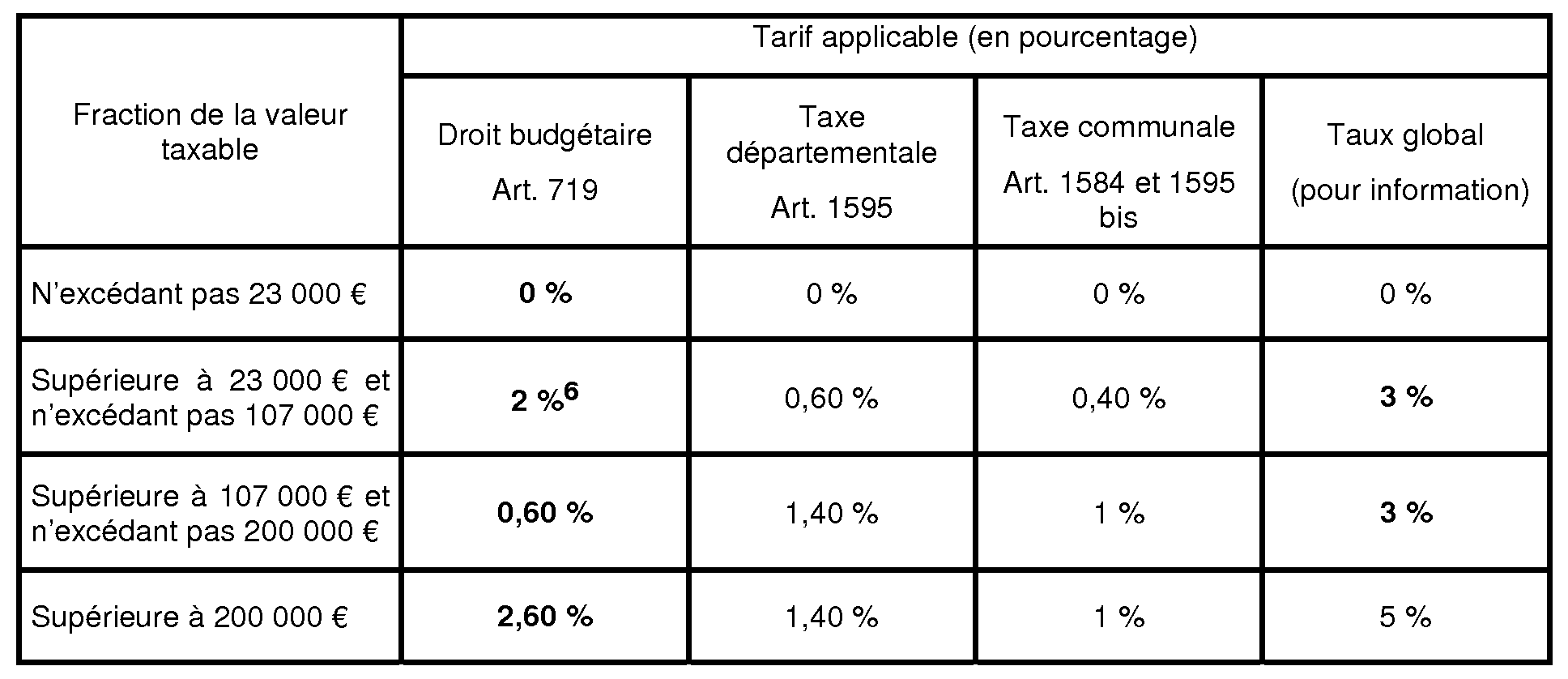

21.Le tarif est modifié par la création d'une quatrième tranche de valeur taxable au-delà de 200 000 € de sorte que pour chacune des deux tranches intermédiaires, le taux du droit perçu au profit de l'Etat est abaissé de 2 points et passe ainsi respectivement de 4 % à 2 % et de 2,60 % à 0,60 %, afin que le taux global (c'est-à-dire y compris les taxes additionnelles) soit égal à 3 % : 6

B. SUPPRESSION DE CERTAINS REGIMES DEROGATOIRES

22.Le taux de 2,20 % prévu par les articles 721 et 722 du CGI (cf. 19. ) étant plus élevé que les taux résultant du nouveau barème de droit commun du droit budgétaire prévu à l'article 719 (cf. 21. ) s'agissant des fractions de la valeur taxable inférieures à 200 000 €, l'article 64 de la loi de modernisation de l'économie supprime ces dispositifs dérogatoires dont la portée, s'ils avaient été maintenus, aurait été limitée.

C. ENTREE EN VIGUEUR

23.Ces dispositions s'appliquent aux actes passés et conventions conclues à compter du 6 août 2008.

DB liées : 7 D 2110 , 7 D 23 , 7 D 250 , 7 D 312 , 7 D 412 , 7 D 50 , 7 D 51 .

DB supprimées : 7 D 2621 , 7 D 263 .

BOI liés : 7 D-1-04 , 7 D-1-06 .

La Directrice de la législation fiscale

Marie-Christine LEPETIT

•

ANNEXE

Article 726 du code général des impôts modifié par l'article 64 de la loi n° 2008-776 de modernisation de l'économie

Article 726. - I. Les cessions de droits sociaux sont soumises à un droit d'enregistrement dont le taux est fixé :

1° à 3 % :

- pour les actes portant cessions d'actions, de parts de fondateurs ou de parts bénéficiaires des sociétés par actions négociées sur un marché réglementé d'instruments financiers au sens de l'article L. 421-1 du code monétaire et financier ou sur un système multilatéral de négociation au sens de l'article L. 424-1 du même code ;

- pour les cessions, autres que celles soumises au taux visé au 2°, d'actions, de parts de fondateurs ou de parts bénéficiaires des sociétés par actions non négociées sur un marché réglementé d'instruments financiers au sens de l'article L. 421-1 du code monétaire et financier ou sur un système multilatéral de négociation au sens de l'article L. 424-1 du même code, et de parts ou titres du capital, souscrits par les clients, des établissements de crédit mutualistes ou coopératifs.

Le droit liquidé sur les actes et les cessions mentionnés aux deuxième et troisième alinéas est plafonné à 5 000 euros par mutation.

- pour les cessions, autres que celles soumises au taux mentionné au 2°, de parts sociales dans les sociétés dont le capital n'est pas divisé en actions. Dans ce cas, il est appliqué sur la valeur de chaque part sociale un abattement égal au rapport entre la somme de 23 000 euros et le nombre total de parts sociales de la société ;

2° à 5 % :

- pour les cessions de participations dans des personnes morales à prépondérance immobilière.

Est à prépondérance immobilière la personne morale dont les droits sociaux ne sont pas négociés sur un marché réglementé d'instruments financiers au sens de l'article L. 421-1 du code monétaire et financier ou sur un système multilatéral de négociation au sens de l'article L. 424-1 du même code et dont l'actif est, ou a été au cours de l'année précédant la cession des participations en cause, principalement constitué d'immeubles ou de droits immobiliers situés en France ou de participations dans des personnes morales dont les droits sociaux ne sont pas négociés sur un marché réglementé d'instruments financiers au sens de l'article L. 421-1 du code monétaire et financier ou sur un système multilatéral de négociation au sens de l'article L. 424-1 du même code et elles-mêmes à prépondérance immobilière. Toutefois, les organismes d'habitations à loyer modéré et les sociétés d'économie mixte exerçant une activité de construction ou de gestion de logements sociaux ne sont pas considérés comme des personnes morales à prépondérance immobilière.

I bis.- (Abrogé 7 ).

II.- Le droit d'enregistrement prévu au I est assis sur le prix exprimé et le capital des charges qui peuvent ajouter au prix ou sur une estimation des parties si la valeur réelle est supérieure au prix augmenté des charges.

Toutefois, ce droit n'est pas applicable aux acquisitions de droits sociaux effectuées par une société créée en vue de racheter une autre société dans les conditions prévues aux articles 220 quater ou 220 quater A. Lorsque le rachat a été soumis à l'accord du ministre chargé des finances, prévu à l'article 220 quater B, le bénéfice des présentes dispositions est subordonné à cet accord. Cet avantage n'est plus applicable à compter de l'année au cours de laquelle l'une des conditions prévues à l'article 220 quater A cesse d'être satisfaite.

Les perceptions mentionnées au I ne sont pas applicables aux cessions de droits sociaux résultant d'opérations de pensions régies par les articles L. 432-12 à L. 432-19 du code monétaire et financier.

III.- (Abrogé).

1 A l'exception des personnes morales cotées en bourse.

2 Sous réserve de l'aménagement apporté au champ de l'assujettissement obligatoire (cf. 8. à 10. ).

3 Ces dispositions du COMOFI sont issues de l'article 3 de l'ordonnance n° 2007-544 du 12 avril 2007 relative aux marchés d'instruments financiers entrée en vigueur le 1 er novembre 2007, ratifiée par l'article 9 de la loi n° 2007-1774 du 17 décembre 2007 portant diverses dispositions d'adaptation au droit communautaire dans les domaines économique et financier.

4 Il est rappelé que les cessions de droits sociaux non constatées par un acte continuent d'être déclarées au moyen de l'imprimé n°2759. Sa notice explicative sera prochainement mise à jour.

5 Suite à sa dernière modification par l'article 95 de la loi de finances rectificative pour 2004 n° 2004-1485 du 30 décembre 2004 (cf. BOI 7 D-1-06 du 20 janvier 2006).

6 Cette tranche de valeur taxable demeure taxée à 0 % lorsque les dispositions de l'article 722 bis du CGI sont applicables.

7 Les dispositions du 1 bis abrogé sont transférées au nouvel article 732 bis du CGI créé par l'article 65 de la loi de modernisation de l'économie.