SOUS-SECTION 2 CAS PARTICULIERS (IMMEUBLES DITS « SPÉCIAUX »)

4. Entrée en vigueur.

133Les nouvelles dispositions s'appliquent aux dépenses payées à compter du 1er janvier 1997 . 1

C. DÉFICITS SUBIS PAR LES NUS-PROPRIÉTAIRES

134Avant l'imposition des revenus de 1993, les nus-propriétaires qui effectuaient des travaux en application de l'article 605 du code civil pouvaient déduire les déficits fonciers correspondants de leur revenu global.

Pour les dépenses payées à compter du 1er janvier 1993, ce régime avait été initialement modifié par l'article 23 de la loi de finances rectificative n° 93-859 du 22 juin 1993 : la possibilité d'imputer sur le revenu global un déficit résultant de grosses réparations était soumise à la limitation de 50 000 F et réservée aux nus-propriétaires d'un immeuble dont le droit de propriété était démembré à la suite d'une succession.

135Pour ces mêmes dépenses, la loi de finances pour 1994 (n° 93 -1352 du 30 décembre 1993) a assoupli le régime d'imputation des déficits fonciers des nus-propriétaires sur deux points :

- l'imputation sur le revenu global a été étendue aux nus-propriétaires d'un immeuble dont le droit de propriété est démembré lors d'une donation entre parents jusqu'au 4ème degré inclusivement ;

- le montant du déficit résultant de grosses réparations est imputable sur le revenu global sans limite de montant.

Compte tenu de ces dispositions, le régime applicable à compter de l'imposition des revenus de 1993 appelle les commentaires suivants.

1. Démembrements concernés.

136Les démembrements doivent résulter d'une succession ou de certaines donations et porter sur la propriété d'immeubles bâtis.

a. Le démembrement du droit de propriété doit résulter de successions ou de certaines donations.

137L'imputation sur le revenu global d'un déficit foncier qui résulte de grosses réparations en application de l'article 605 du code civil est susceptible de bénéficier aux nus-propriétaires lorsque le démembrement résulte :

- soit d'une succession ;

- soit d'une donation entre vifs, effectuée sans charge ni condition et consentie entre parents jusqu'au 4ème degré inclusivement.

1 ° Démembrement du droit de propriété résultant d'une succession.

138Tel est le cas lorsque le démembrement du droit de propriété du bien loué (immeubles) provient d'une mutation à titre gratuit par suite de décès.

2° Démembrement du droit de propnété résultant d'une donation entre vifs, effectuée sans charge ni condition et consentie entre parents jusqu'au 4ème degré inclusivement.

139Certaines donations peuvent, par une stipulation particulière, imposer au donataire d'exécuter une charge (ex. : paiement des dettes présentes du donateur, exécution d'une prestation envers un tiers) ou être assorties de conditions suspensives ou résolutoires. Celles-ci sont exclues des nouvelles dispositions ; les déficits fonciers, qu'ils proviennent de dépenses de grosses réparations ou d'autres charges déductibles de ces nus-propriétaires, sont alors uniquement imputables sur les revenus fonciers des années suivantes.

140De la même manière, sont exclues les donations à des non-parents (concubins, personnes morales...) ou entre parents au-delà du 4ème degré. Toutefois, sont admises les donations entre époux et les donations-partages dès lors qu'elles remplissent les conditions prévues par la loi.

3° Précision.

141Le démembrement doit résulter d'une succession ou d'une donation ; cela suppose une simultanéité du démembrement et de l'un ou l'autre de ces événements. Ainsi, ne bénéficie pas de ces dispositions une personne qui hériterait par exemple de la nue-propriété d'un immeuble dont la propriété aurait été démembrée auparavant, sauf si ce démembrement résultait déjà d'une succession ou d'une donation.

4° Remarque.

142La situation des usufruitiers qui imputent un déficit foncier sur leur revenu global n'est pas modifiée (cf. 5 D 3121, n°s 3 et s. ).

b. Le démembrement du droit de propriété doit porter sur la propriété d'immeubles bâtis.

143Les démembrements d'immeubles bâtis (cf. 5 D 111, n°s 1 à 5 ) entrent dans le champ d'application des nouvelles dispositions. Il est admis qu'elles s'appliquent également aux immeubles non bâtis (cf. 5 D 112, n°s 5 à 13 ).

En revanche, sont exclus tous les titres de sociétés dont les revenus sont imposables dans la catégorie des revenus fonciers (SCI, SCPI, sociétés de l'article 1655 ter du CGI...) ; les nus-propriétaires de tels biens ne peuvent imputer leurs déficits fonciers correspondants que sur les revenus fonciers des années suivantes, dans le délai légal d'imputation.

2. Modalités d'imputation du déficit foncier des nus-propriétaires sur le revenu global

a. Déficit résultant de grosses réparations.

144Seule la fraction du déficit foncier résultant de grosses réparations payées par le nu-propriétaire conformément aux dispositions de l'article 605 du code civil est imputable sur le revenu global. En conséquence, la fraction du déficit foncier résultant d'autres dépenses, dont les intérêts d'emprunt (y compris ceux qui sont contractés pour financer les dépenses de grosses réparations), est uniquement imputable sur les revenus fonciers des années suivantes.

b. Suppression du plafond d'imputation.

145Lorsque les conditions rappelées ci-dessus sont remplies, le déficit foncier résultant de grosses réparations, le cas échéant, après déduction des autres revenus fonciers de l'année, est imputable sur le revenu global sans limite de montant.

Si le revenu global du contribuable est insuffisant pour absorber le déficit foncier imputable, un déficit global est constitué qui est imputable, dans les conditions de droit commun, sur les revenus globaux des cinq années suivantes.

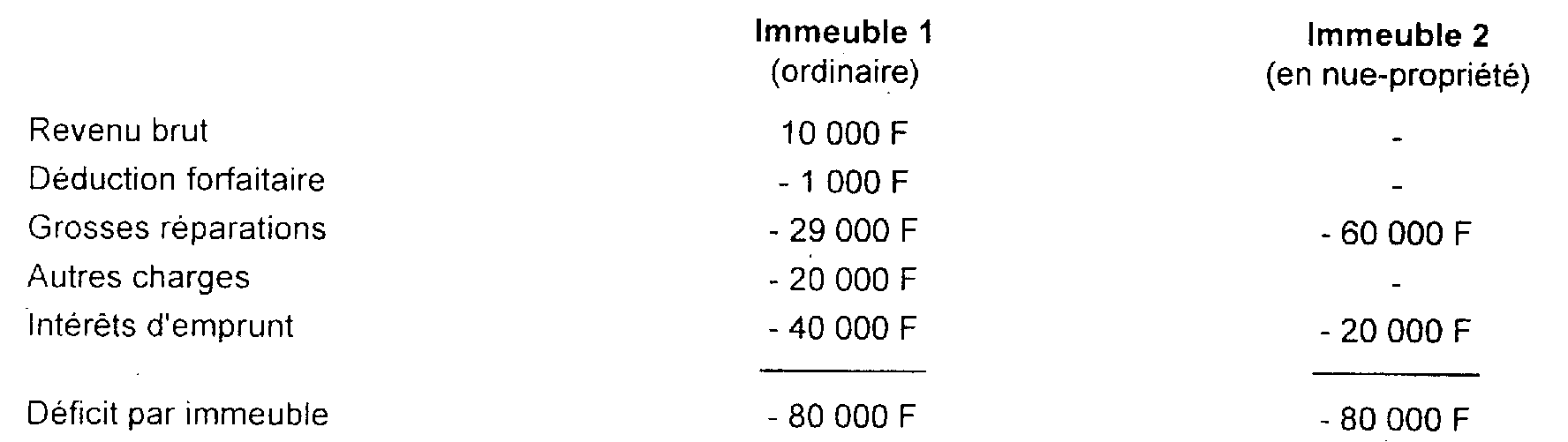

Exemple 1 : un propriétaire déclare en 1993 les revenus suivants :

S'agissant de l'immeuble 1, le déficit foncier imputable sur le revenu global est de 50 000 F et celui imputable sur les revenus fonciers ultérieurs est de 30 000 F (10 000 F - 40 000 F). S'agissant de l'immeuble 2, le déficit foncier imputable sur le revenu global est de 60 000 F et sur les revenus fonciers ultérieurs de 20 000 F.

Au total 110 000 F sont imputables sur le revenu global et 50 000 F sur les revenus ultérieurs.

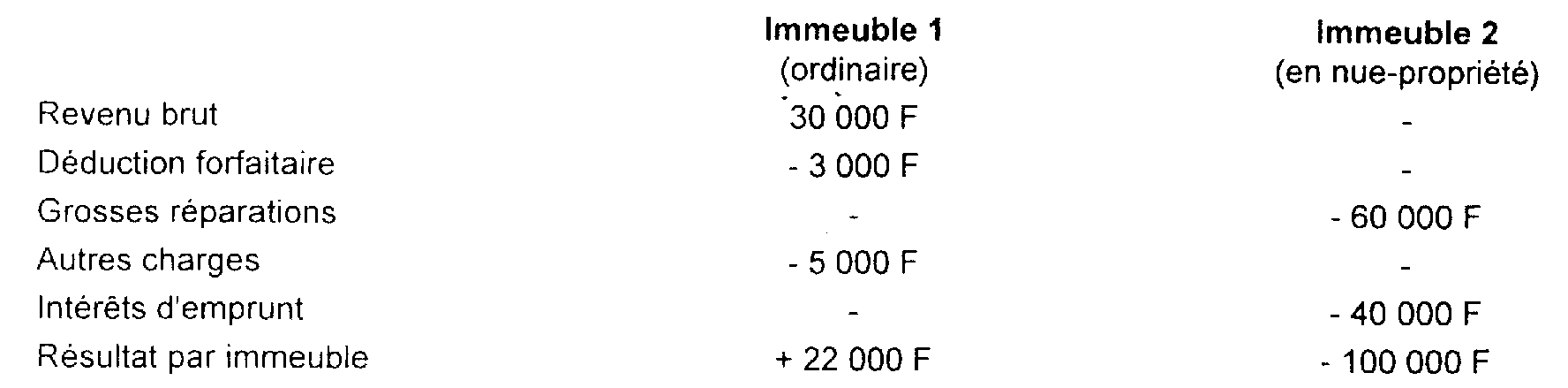

Exemple 2 : un propriétaire déclare en 1993 les revenus suivants :

Le déficit de l'immeuble 2 est imputable sur le revenu global à hauteur de 60 000 F et sur les revenus fonciers à hauteur de 40 000 F.

Le déficit foncier imputable sur les autres revenus fonciers doit être déduit des revenus nets des autres immeubles. Dès lors, le déficit foncier imputable sur les revenus fonciers des années suivantes est de :

40 000 F - 22 000 F = 18 000 F.

c. Affectation de l'immeuble à la location.

146La déduction sur le revenu global d'un déficit foncier par le nu-propriétaire est justifiée par le fait que l'immeuble est effectivement affecté à la location à titre onéreux dans des conditions normales et que le revenu correspondant est impose au nom de l'usufruitier dans la catégorie des revenus fonciers. Le bénéfice de ces dispositions n'est pas lié à la durée minimale de location de trois ans prévue pour le dispositif de droit commun (cf. 5 D 3121, n° 7 ).

3. Entrée en vigueur.

147Ces dispositions s'appliquent aux dépenses payées à compter du 1er janvier 1993.

D. DÉFICITS PROVENANT D'IMMEUBLES CLASSÉS MONUMENTS HISTORIQUES INSCRITS À L'INVENTAIRE SUPPLÉMENTAIRE OU AYANT FAIT L'OBJET D'UN AGRÉMENT MINISTÉRIEL.

148Par monuments historiques, on entend les immeubles classés monuments historiques, les immeubles inscrits à l'inventaire supplémentaire, les immeubles ouverts au public qui font partie du patrimoine national en raison de leur caractère historique ou artistique particulier, ou en raison du label délivré par la Fondation du patrimoine en application de l'article 2 de la loi n° 96-590 du 2 juillet 1996 relative à la Fondation du patrimoine si ce label a été accordé sur avis favorable du service départemental de l'architecture et du patrimoine, et qui ont fait l'objet d'un agrément spécial accordé par le ministre 2 . Il est rappelé que le propriétaire peut imputer, dans les conditions de droit commun, la totalité des charges foncières qu'il supporte sur le montant des loyers qu'il perçoit. Le déficit foncier éventuel est imputable sur le revenu global (art. 156-I-3° CGI). Le régime d'imposition de ces immeubles est exposé dans la documentation de base 5 B 2428, n°s 70 et suiv.

ANNEXE I

Art. L. 313-1 à L. 313-1 du code de l'urbanisme

CHAPITRE III

RESTAURATION IMMOBILIÈRE ET SECTEURS SAUVEGARDÉS

SECTION I

SECTEURS SAUVEGARDÉS

Art. L. 313-1 . - Des secteurs dits « Secteurs sauvegardés », lorsque ceux-ci présentent un caractère historique, esthétique ou de nature à justifier la conservation, la restauration et la mise en valeur de tout ou partie d'un ensemble d'immeubles, peuvent être créés et délimités :

a) Par décision de l'autorité administrative sur avis favorable ou sur proposition de la ou des communes intéressées ;

b) Par décret en Conseil d'État, en cas d'avis défavorable de la ou d'une des communes intéressées.

(L. n° 83-8 du 7 janvier 1983, art. 75-I-12) « Dans les secteurs sauvegardés, il est établi un plan de sauvegarde et de mise en valeur auquel sont applicables les dispositions législatives relatives au plan d'occupation des sols, à l'exception de celles des articles L. 123-3, L. 123-3-1, L. 123-3-2 et L. 123-4, L. 123-6, L. 123-7-1, L. 123-8 et L. 130-2, alinéas 2, 3 et 4. Le plan de sauvegarde et de mise en valeur est rendu public par l'autorité administrative après consultation du conseil municipal de la commune intéressée et avis de la commission nationale des secteurs sauvegardés. Il est soumis à enquête publique avant son approbation. Celle-ci ne peut résulter que d'un décret en Conseil d'État pris après avis de la commission nationale des secteurs sauvegardés ».

(L. n° 76-1285 du 31 déc. 1976) « Le plan comporte notamment l'indication des immeubles ou parties d'immeubles dont la démolition, l'enlèvement, la modification ou l'altération sont interdits, ainsi que l'indication des immeubles ou parties d'immeubles dont la démolition ou la modification pourra être imposée par l'autorité administrative à l'occasion d'opérations d'aménagement publiques ou privées ».

« La révision des plans de sauvegarde et de mise en valeur a lieu dans les formes prévues pour leur établissement. Toutefois, un plan approuvé peut également être modifié par arrêté conjoint du ministre chargé de l'urbanisme et du ministre chargé de l'architecture, après enquête publique, avis de la commission nationale des secteurs sauvegardés et délibération du conseil municipal ou de l'organe délibérant de l'établissement public regroupant plusieurs communes et ayant compétence en matière d'urbanisme, à la condition qu'il ne soit pas porté atteinte à son économie générale ».

Art. L. 313-2. - À compter de la décision administrative ou du décret en Conseil d'État délimitant un secteur sauvegardé, tout travail ayant pour effet de modifier l'état des immeubles est soumis soit à autorisation dans les conditions et formes prévues pour le permis de construire, soit à autorisation spéciale pour les travaux qui ne ressortissent pas au permis de construire. Cette autorisation ne peut être délivrée que si les travaux sont compatibles avec le plan de sauvegarde et de mise en valeur.

(L. n° 76-1285 du 31 décembre 1976) « Pendant la période comprise entre la délimitation du secteur sauvegardé et l'intervention de l'acte rendant public le plan de sauvegarde et de mise en valeur, les travaux de la nature de ceux qui sont indiqués ci-dessus peuvent faire l'objet d'un sursis à statuer dans les conditions et délais prévus à l'article L. 111-8 ».

V. la note sous l'art. L. 313-1, supra.

L'autorisation énonce les prescriptions auxquelles le propriétaire doit se conformer.

(L. n° 97-179 du 28 févr. 1997, art. 3) « En cas de désaccord entre l'architecte des Bâtiments de France et le maire ou l'autorité compétente pour délivrer l'autorisation sur la compatibilité des travaux avec le plan de sauvegarde et de mise en valeur ou sur les prescriptions imposées au propriétaire, le représentant de l'Etat dans la région émet, après consultation de la commission régionale du patrimoine et des sites, un avis qui se substitue à celui de l'architecte des Bâtiments de France.

Le ministre chargé de la culture peut évoquer tout dossier dont l'architecte des Bâtiments de France ou le représentant de l'Etat dans la région est saisi en application du présent article. L'autorisation ne peut alors être délivrée qu'avec son accord ».

Concernant la commission régionale du patnmoine et des sites, V. L. n 97-179 du 28 févr. 1997, art. 1er (JO du 1er mars 1997).

Les conditions d'application de l'art. 3 de la L. n 97-179 sont fixées par décret en Conseil d'Etat (L. n 97-179 du 28 févr. 1997, art. 4).

Art. L. 313-3. (L. n° 85-729 du 18 juillet 1985, art. 16-II). - Les opérations de conservation, de restauration et de mise en valeur des secteurs sauvegardés peuvent être menées soit à l'initiative des collectivités publiques, soit à l'initiative d'un ou plusieurs propriétaires, groupés ou non en association syndicale. Dans ce dernier cas, ce ou ces propriétaires y sont spécialement autorisés dans les conditions fixées par un décret en Conseil d'État qui précise notamment les engagements exigés d'eux quant à la nature et à l'importance des travaux.

SECTION II

1 Les obligations déclaratives des contribuables qui entendent bénéficier de ces dispositions sont exposées infra 5 D 322, n°s 12 et suiv.

2 Depuis l'entrée en vigueur de la loi n° 94-1163 du 29 décembre 1994, la demande d'agrément doit être déposée auprès du directeur régional du lieu de situation de l'immeuble avant le 31 décembre de la première année pour laquelle l'application du régime de l'article 156-II-1° ter du CGI est sollicitée (cf. BOI 13 D-1-95 ).