B.O.I. N° 164 du 5 SEPTEMBRE 1995

BULLETIN OFFICIEL DES IMPÔTS

13 D-1-95

N° 164 du 5 SEPTEMBRE 1995

13 R.C. /28 - D 10

INSTRUCTION DU 24 AOUT 1995

MESURES FISCALES SOUMISES A UN AGREMENT DU MINISTRE. CARACTERE PREALABLE DE LA DEMANDE.

CONSEQUENCES DE L'ARTICLE 32 DE LA LOI DE FINANCES RECTIFICATIVE POUR 1994. LOI N° 94-1163

DU 29 DECEMBRE 1994.

(C.G.I., art. 1649 nonies)

NOR : ECO L 95 00080 J

[D.G.I.-Bureau IV C]

|

ECONOMIE GENERALE DE LA MESURE

Les agréments fiscaux sont des procédures administratives qui permettent à un contribuable de bénéficier d'un régime fiscal dérogatoire pour certaines opérations prévues par la loi. Leur obtention est subordonnée à une demande de l'intéressé et à une décision de l'autorité compétente. Jusqu'à présent, la loi ne prévoyait pas, pour tous les agréments, l'obligation d'une demande préalable. Désormais, dans tous les cas, la demande d'agrément doit être préalable à l'opération qui la motive. • |

||||

INTRODUCTION

Dans un arrêt de 6 juillet 1994 (requête n° 133411 - Société nouvelle de robinetterie industrielle), le Conseil d'Etat a jugé que l'article 14-1° de l'arrêté du 16 décembre 1983 instituait illégalement un délai de forclusion en prévoyant que la demande d'exonération temporaire de taxe professionnelle prévue à l'article 1465 du code général des impôts devait être déposée avant l'opération de reprise ou d'investissement.

1.Il résulte de cet arrêt que l'administration ne peut pas, en cas de présentation tardive d'une demande, opposer la forclusion pour refuser d'accorder un avantage fiscal quand la loi n'a pas expressément prévu de date limite de dépôt du dossier.

Cette décision est de portée générale et infirme la doctrine administrative, qui a toujours considéré que le caractère préalable de la demande était inhérent au dispositif des agréments et à leur caractère incitatif, même si cela ne résultait pas expressément de la loi.

2.Pour rendre à la procédure d'agrément ses caractéristiques propres, l'article 32 de la loi de finances rectificative pour 1994 (n° 94-1163 du 29 décembre 1994) dispose que toute demande d'agrément doit être préalable à l'opération qui la motive.

TITRE PREMIER

CHAMP D'APPLICATION.

Les textes définissant plusieurs agréments fiscaux précisaient déjà que l'agrément ou la demande devait être préalable à l'opération qui les motive. Le nouveau texte n'a donc d'effet pratique que pour ceux où cette condition n'était pas prévue antérieurement par leurs textes institutifs.

CHAPITRE PREMIER

AGREMENTS CONCERNES.

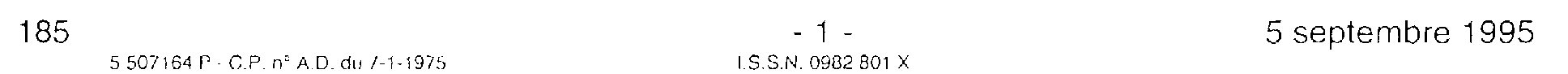

3.Le caractère préalable de l'agrément ou de la demande ne résultait pas expressément de la loi dans les cas suivants :

CHAPITRE DEUX

AGREMENTS NON CONCERNES.

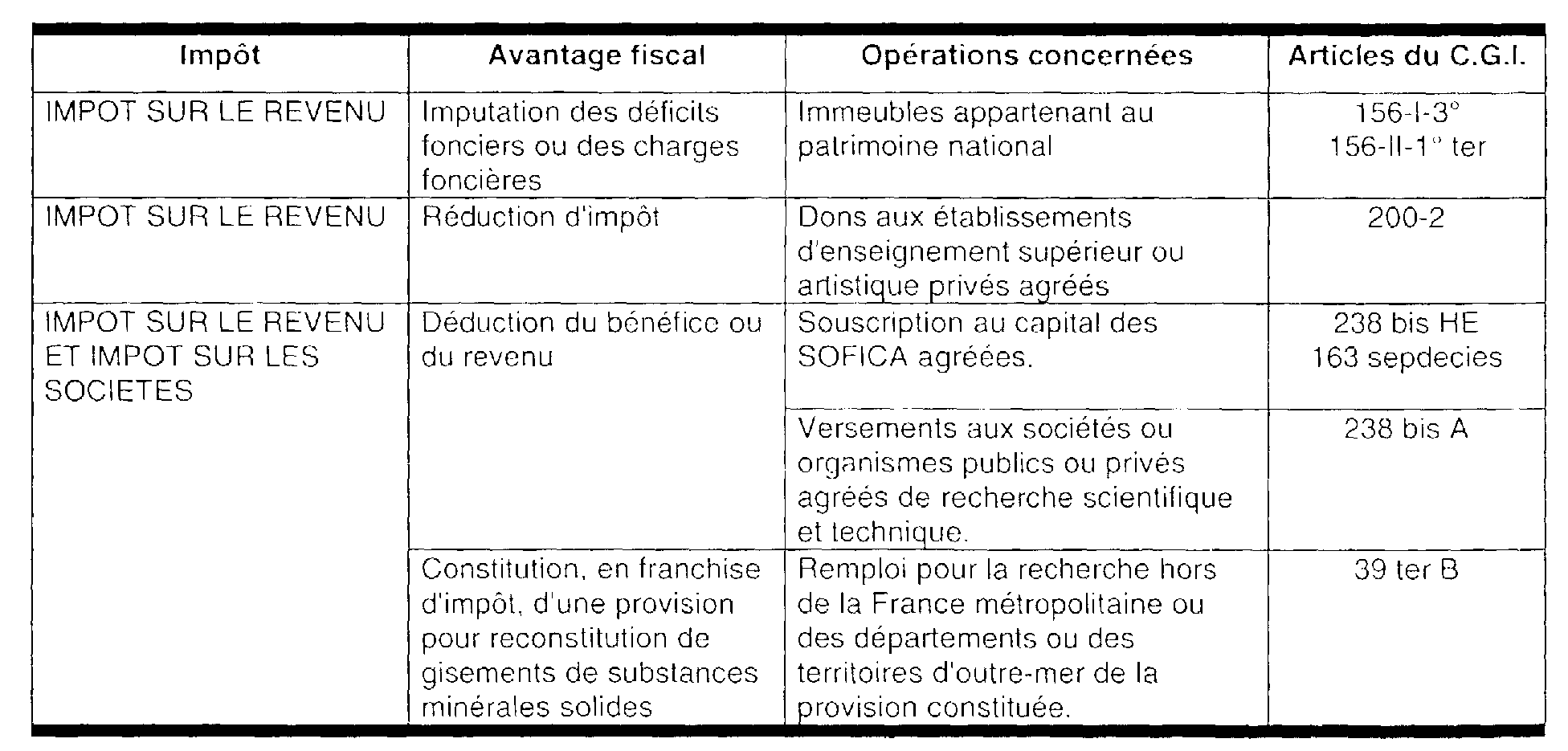

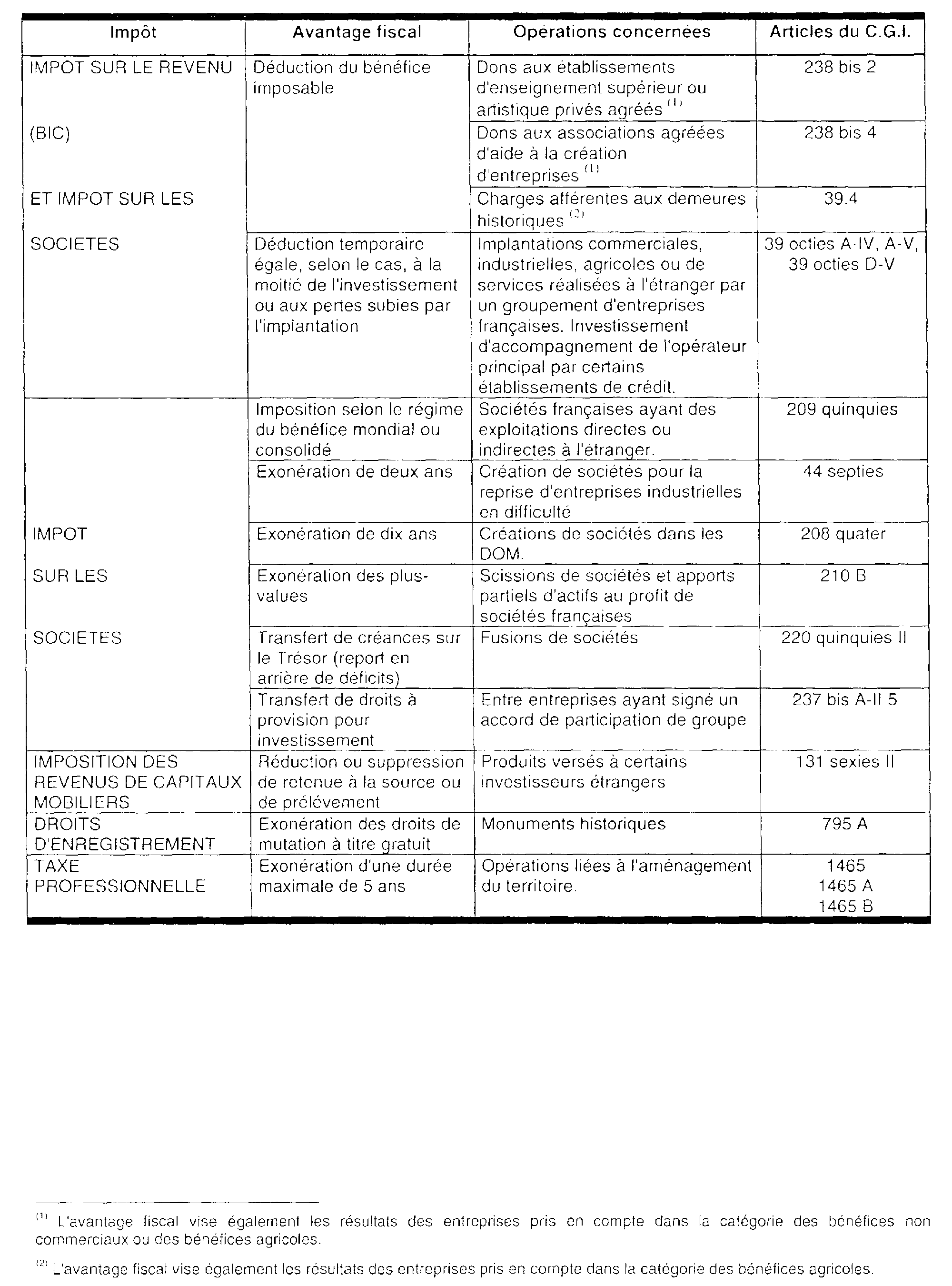

4.Le caractère préalable de l'agrément ou de la demande était déjà prévu par la loi dans les cas suivants :

TITRE DEUX

ENTREE EN VIGUEUR.

5.Le législateur ayant entendu ne pas conférer d'effet rétroactif à la mesure, ce texte s'applique à toutes les opérations intervenues après l'entrée en vigueur de la loi (le 1 er janvier 1995 à Paris et un jour franc après la réception du J.O. du 30 décembre 1994 au chef-lieu d'arrondissement dans les autres départements).

CHAPITRE PREMIER

DATES DES OPERATIONS

La date de l'opération à retenir est la suivante :

I. Fusions de sociétés et opérations assimilées.

6.Différents agréments relatifs aux fusions et opérations assimilées sont visés par la nouvelle mesure législative :

- octroi du régime de faveur des fusions aux opérations d'apport partiel d'actif ou de scissions de sociétés ne pouvant bénéficier de plein droit dudit régime car elles ne respectent pas les conditions fixées à l'article 210 B du code général des impôts ;

- transfert des créances sur le Trésor détenues conformément au régime prévu à l'article 220 quinquies du code précité au profit de la société bénéficiaire d'un apport effectué par la société absorbée ou apporteuse (article 200 quinquies II).

La date de l'opération est celle de l'assemblée générale l'approuvant. La demande d'agrément doit donc être antérieure à cette dernière.

II. Régimes du bénéfice consolidé et du bénéfice mondial.

7.La demande d'agrément doit être antérieure à la date d'ouverture du premier exercice pour lequel l'application de l'un des régimes prévus aux articles 113 et 134 A de l'annexe II au code général des impôts est sollicitée.

III. Réduction ou suppression de retenue à la source ou de prélèvement.

8.Sur agrément du ministre de l'économie et des finances, les retenues ou le prélèvement prévus aux articles 119 bis et 125 A peuvent être réduits ou supprimés en ce qui concerne :

- les produits d'actions, de parts sociales ou de parts bénéficiaires distribués par des sociétés françaises, ainsi que les produits mentionnés à l'article 118 du CGI qui bénéficient à des institutions publiques étrangères. Ces placements ne doivent pas constituer un investissement direct au sens de la loi n°66-1008 du 28 décembre 1966 relative aux relations financières avec l'étranger et des textes réglementaires pris pour son application. Les titres doivent revêtir la forme nominative ou être déposés auprès d'un établissement de crédit établi en France ;

- les produits mentionnés aux articles 124 et 1678 bis et ceux visés ci-dessus afférents à des placements constituant des investissements directs en France au sens de la loi du 28 décembre 1966 visée ci-dessus qui bénéficient à des organisations internationales, à des Etats souverains étrangers, aux banques centrales de ces Etats ou à des institutions financières publiques étrangères.

L'agrément du ministre doit être sollicité avant la réalisation du placement en France.

IV. Mesures en faveur du patrimoine national.

1.

Imputation sur le revenu global des charges afférentes aux immeubles agréés faisant partie du patrimoine national (autres que classés ou inscrits à l'inventaire supplémentaire).

9.L'agrément de ces immeubles, pour une période de cinq ans renouvelable, permet d'imputer sur le revenu global du propriétaire les déficits fonciers qu'ils génèrent (article 156-1-3°) et/ou les charges foncières (article 156-II-1°-ter).

La demande d'agrément doit être déposée auprès du Directeur régional du lieu de situation de l'immeuble avant le 31 décembre de la première année pour laquelle l'application de ce régime est sollicitée.

2.

Résultats des entreprises. Déduction des charges relatives à la disposition de demeures historiques.

10.Le dernier alinéa de l'article 39.4 du code général des impôts autorise, pour l'établissement du bénéfice imposable, la déduction des charges exposées pour les besoins de l'exploitation et résultant de l'achat, de la location ou de l'entretien de demeures historiques classées, inscrites à l'inventaire supplémentaire des monuments historiques, ou agréées. L'agrément est accordé pour une période de cinq ans renouvelable.

La demande d'agrément doit être faite avant la fin du premier exercice de la période pour laquelle ce régime est demandé.

3.

Exonération des droits de mutation à titre gratuit sur les monuments historiques ouverts à la visite.

11.L'article 795 A du code général des impôts exonère de droits de mutation la transmission à titre gratuit de monuments historiques ouverts à la visite. Cette exonération est subordonnée à la souscription par les héritiers, donataires ou légataires d'une convention à durée indéterminée conclue avec l'Etat qui prévoit notamment les modalités d'accès du public aux biens en cause.

Les bénéficiaires de la mutation qui demandent l'application de cette exonération doivent remettre à la recette des impôts compétente pour enregistrer l'acte de donation ou la déclaration de succession, dans les délais prévus pour cet enregistrement, une copie de la demande de convention ou d'adhésion à une convention existante, certifiée par le service du département de la culture compétent.

V. Souscriptions au capital des SOFICA.

12.Le capital des SOFICA doit être agréé afin que les sommes apportées en numéraire ouvrent droit :

- pour les particuliers, à une déduction de leur revenu imposable dans la limite de 25 % de ce revenu ;

- pour les entreprises, à un amortissement exceptionnel égal à 50 % de ce versement.

L'agrément doit être demandé avant la constitution de la société. Pour les sociétés qui se constituent sans appel public à l'épargne, la demande doit intervenir avant la signature des statuts ; pour celles qui font publiquement appel à l'épargne, avant le dépôt du projet de statut, par les associés fondateurs, au greffe du Tribunal de commerce.

Lorsqu'une SOFICA envisage d'augmenter son capital, la demande doit être faite avant l'ouverture de la souscription.

VI. Mécénat des entreprises. Dons à des organismes agréés.

13.Les dons ne peuvent être déduits du bénéfice ou du revenu imposable que si le bénéficiaire délivre au donateur, sous sa responsabilité, un reçu attestant l'agrément. C'est la décision d'agrément qui précise la période pour laquelle les dons sont effectués en franchise d'impôt. Elle ne pourra débuter antérieurement à la demande.

VII. Exonérations temporaires d'impôt sur les sociétés.

1. Sociétés créées pour reprendre une entreprise ou un établissement industriels en difficulté.

14.Elles sont exonérées d'impôt sur les sociétés à raison des bénéfices réalisés jusqu'au terme du vingt-troisième mois suivant celui de leur création. L'agrément est nécessaire dans les cas suivants :

- l'entreprise en difficulté ne fait pas l'objet d'une procédure de redressement judiciaire ;

- la cession est ordonnée en application de l'article 155 de la loi n° 85-98 du 25 janvier 1985 (cessions de branches complètes et autonomes d'activités industrielles) ;

- reprise d'établissements industriels en difficulté d'entreprises industrielles (qui ne sont pas elles-mêmes en difficulté et continuent par ailleurs leur activité).

15.La date de l'opération est celle de l'entrée en jouissance prévue par l'acte de rachat des actifs. Si celui-ci est précédé d'une période de location-gérance, c'est la date de début d'application de ce dernier contrat qui doit être retenue.

2. Sociétés créées dans les D.O.M..

16.En vue de favoriser le développement économique et social des départements d'outre-mer, l'article 208 quater du code général des impôts exonère d'impôt sur les sociétés, pendant 10 ans, à condition qu'un agrément ait été obtenu,

- les sociétés nouvelles ;

- les bénéfices réalisés par des sociétés anciennes au titre d'une activité nouvelle ;

- les bénéfices retirés par des entreprises industrielles métropolitaines des opérations de franchisage réalisées avec des entreprises nouvelles à caractère industriel exploitées dans les départements d'outre-mer.

Dans ce dernier cas, l'exonération d'impôt sur les sociétés ne porte que sur cinq ans.

17.La demande d'agrément devra donc intervenir :

- pour les sociétés nouvellement créées : avant la constitution de la société et plus précisément la signature des statuts ;

- pour la création d'une activité nouvelle : avant le début de réalisation des investissements nécessaires à la mise en place de l'activité nouvelle. Ainsi, pour les biens meubles, la demande doit-elle être faite avant la commande des matériels ou avant leur mise en fabrication si l'entreprise les fabrique elle-même pour son propre compte. Pour les immeubles, il conviendra de retenir la date d'ouverture du chantier ;

- pour les opérations de franchisage, la demande doit être effectuée préalablement à la conclusion de la convention de franchisage.

VIII. Provisions pour implantations industrielles à l'étranger.

18.Les entreprises françaises qui réalisent un investissement industriel ou agricole à l'étranger peuvent, sous certaines conditions, constituer une provision en franchise d'impôt égale à la moitié de l'investissement effectué. La date de l'opération d'implantation est celle de la réalisation de l'investissement : création d'un établissement ou d'une filiale ou rachat de titres ou souscription à une augmentation de capital d'une société étrangère.

IX. Exonération temporaire de taxe professionnelle dans le cadre de l'aménagement du territoire.

19.Dans le cadre de la politique d'aménagement du territoire, les collectivités locales peuvent, par une délibération de portée générale, exonérer de la taxe professionnelle, en totalité ou en partie, les entreprises qui procèdent sur leur territoire à certaines opérations. Selon leur nature, l'exonération est acquise de plein droit ou nécessite un agrément. Ce dernier doit être obtenu dans les cas suivants :

1. Reprises d'entreprises en difficulté.

20.La date de la reprise est celle du changement d'exploitant. D'une manière générale, il conviendra d'appliquer les règles retenues en matière de taxe professionnelle. Dans la plupart des cas, la date de la reprise est identique à celle exposée au § 21 pour les opérations de création.

2. Créations de services de direction, d'études d'ingénierie et d'informatique ou décentralisations ou extensions de tels services.

21.Il conviendra de retenir la date de création ou de décentralisation de l'établissement, telle qu'elle est appréciée en matière de taxe professionnelle : date à partir de laquelle le redevable a disposé d'immobilisations et versé des salaires ou réalisé des recettes.

En cas d'extension, la date à retenir sera celle à laquelle les nouveaux emplois sont créés dans l'établissement.

3. Reconversions d'activités

22.La reconversion se traduit par des investissements nouveaux et l'affectation du personnel à de nouvelles productions, après éventuellement une période de formation professionnelle. Elle débouche sur de nouvelles activités. La date de la reconversion est celle des premières opérations de modification des facteurs de production de l'entreprise.

X. Transfert de provision pour investissement.

23.Aux termes de l'article 237 bis A du code général des impôts, les entreprises peuvent constituer, en franchise d'impôt, une provision pour investissement dont le montant est fonction des sommes portées à la réserve spéciale de participation au cours du même exercice. Cette provision est rapportée au bénéfice imposable si elle n'est pas utilisée dans un délai déterminé à la constitution d'immobilisations. Par dérogation, le .5 du même article permet le transfert de ce droit à provision entre sociétés ayant signé un accord de participation de groupe. La comptabilisation de ce transfert chez la société bénéficiaire doit intervenir avant l'utilisation de la provision pour un investissement. La demande doit être faite avant la comptabilisation du transfert dans les écritures des sociétés concernées.

CHAPITRE DEUX

DATE DE LA DEMANDE

24.Désormais, sous peine de se voir opposer la forclusion, il sera indispensable de déposer une demande d'agrément avant le début de l'opération concernée. L'administration devra donc en être informée préalablement dans tous les cas. En cas d'envoi postal, le cachet de la poste fait foi de la date de cet envoi. Pour les demandes directement déposées auprès de l'administration, c'est la date de dépôt qui est prise en compte. Il n'est pas nécessaire que la demande indique tous les renseignements et soit accompagnée de toutes les pièces nécessaires à son instruction. Elle devra néanmoins au minimum préciser :

- l'identité complète du demandeur ;

- la nature de l'opération prévue ;

- l'avantage fiscal demandé.

25.Le service destinataire de la demande devra alors procéder à une première instruction et mettre le demandeur en situation de fournir les renseignements et documents manquants.

CHAPITRE TROIS

CONSEQUENCES D'UNE DEMANDE TARDIVE

26.Lorsque la demande est faite après le début de l'opération qui la motive, elle est irrecevable et l'agrément demandé ne pourra être accordé.

27.Toutefois, le caractère préalable de la demande ne sera pas opposé aux opérations réalisées depuis le 1er janvier 1995 si la demande d'agrément est déposée dans les deux mois suivant la parution de la présente instruction.

Le Chef de Service,

François PIERRUGUES

•

ANNEXE

Article 32 de la loi de finances rectificative pour 1994 n° 94-1163 du 29 décembre 1994

Le premier alinéa de l'article 1649 nonies du CGI est complété par une phrase ainsi rédigée :

” Sauf disposition expresse contraire, toute demande d'agrément auquel est subordonnée l'application d'un régime fiscal particulier doit être déposée préalablement à la réalisation de l'opération qui la motive.”