SOUS-SECTION 3 DISPOSITIONS PARTICULIÈRES CONCERNANT LES ENTREPRISES DONT L'EFFECTIF ATTEINT OU DÉPASSE LE SEUIL DE 10 SALARIÉS

SOUS-SECTION 3

Dispositions particulières concernant les entreprises dont l'effectif atteint ou

dépasse le seuil de 10 salariés

A. RÉGIME APPLICABLE JUSQU'AU 31 DÉCEMBRE 1991

1Afin d'atténuer les effets que le franchissement du seuil de 10 salariés peut avoir sur les charges des entreprises, l'article 2 de la loi de finances rectificative pour 1986, n° 86-824 du 11 juillet 1986, codifié à l'article 235 ter EA du CGI, a prévu un dispositif spécifique en matière de participation au développement de la formation professionnelle continue et de participation à l'effort de construction.

Les employeurs qui, en raison de l'accroissement de leur effectif, atteignent ou dépassent l'effectif de 10 salariés, sont dispensés pendant trois ans du paiement de ces deux participations. Ils bénéficient d'une réduction dégressive du montant de ces participations pendant les trois années suivantes.

Ce dispositif remplace, pour les participations en cause, celui qui avait été institué par l'article 104 de la loi de finances pour 1983, qui lui-même se substituait au système mis en oeuvre pour les années 1979, 1980, 1981 et 1982 (art. 5 de la loi n° 79-575 du 10 juillet 1979 et art. 24-V de la loi n° 81-734 du 3 août 1981.

En revanche, les dispositions de l'article 104 de la loi de finances pour 1983 demeurent applicables au versement de transport 1 .

2Ces dispositions appellent les commentaires suivants à l'égard de la participation des employeurs au développement de la formation professionnelle continue.

I. Principe

3Les allégements accordés aux entreprises dont l'effectif atteint ou dépasse 10 salariés ne consistent pas, comme précédemment, en des abattements portant sur l'assiette des participations, mais affectent directement le montant de ces participations.

C'est ainsi que ces entreprises bénéficient, pendant trois ans, d'une dispense totale du paiement des participations et, pendant les trois années suivantes, d'une réduction dégressive du montant normalement dû de ces participations :

- réduction de 75 % la quatrième année ;

- réduction de 50 % la cinquième année ;

- réduction de 25 % la sixième année.

L'exemple n° 1 figurant en annexe à la présente sous-section illustre l'application de ces règles.

II. Champ d'application

1. Entreprises bénéficiaires.

4La mesure est applicable à tous les employeurs dont l'effectif, inférieur à 10 salariés, s'accroît pour atteindre, au cours d'une année, 10 salariés ou plus.

Il est rappelé que pour l'assujettissement à la participation, l'importance de l'effectif est déterminée globalement, par année civile. Une variation d'effectif ne peut donc être constatée que d'une année sur l'autre.

2. Cas particulier. - Entreprises nouvelles.

5Les entreprises qui emploient, au cours de leur première année d'activité, un nombre moyen de salariés inférieur à 10 ne sont pas soumises à la participation.

Celles qui emploient 10 salariés ou plus dès leur première année d'activité sont immédiatement redevables de la participation dans les conditions de droit commun. Elles ne subissent pas d'effet de seuil et ne sont donc pas concernées par un dispositif qui a précisément pour objet d'en atténuer les conséquences.

III. Incidence sur la cotisation de 0, 30 %

6Les dispositions de ce régime s'appliquent également, dans les mêmes conditions à la cotisation de 0,30 % du montant des salaires versés l'année précédente, majoré d'un certain pourcentage (cf. 5 L 3331 n° 4 ), que doivent acquitter à défaut de dépenses libératoires, les employeurs assujettis à la participation au développement de la formation professionnelle continue.

IV. Période d'application

7Ce mécanisme s'est appliqué aux entreprises dont l'effectif a franchi le seuil de 10 salariés au cours des années 1986 à 1991.

Le fait qu'une entreprise ait déjà bénéficié pleinement ou partiellement d'un dispositif antérieur ne fait pas obstacle à l'application de ce dispositif, dès lors que son effectif, après être redescendu en deçà du seuil de 10 salariés, a franchi à nouveau ce seuil durant la période précitée.

Cas particulier.

Entreprises qui, ayant atteint l'effectif de 10 salariés en 1986 (ou ultérieurement), ont commencé à bénéficier de ce dispositif, puis ont occupé moins de 10 salariés avant l'achèvement de sa période d'application.

8Si leur effectif est au moins égal à 10 salariés avant l'expiration de la période de six ans, ces entreprises bénéficient des avantages prévus pour les années restant à courir.

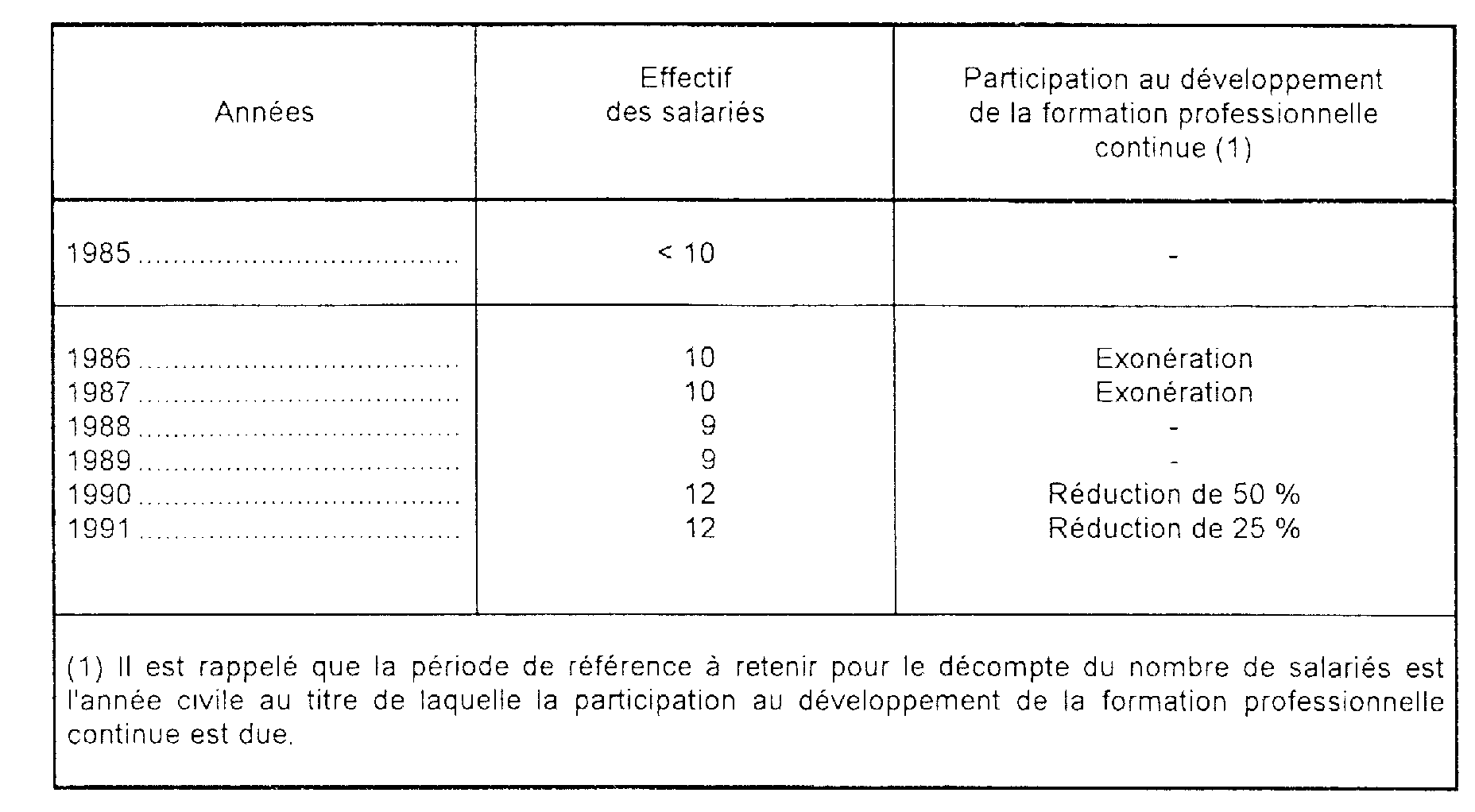

L'exemple n° 2 en annexe à la présente sous-section illustre l'application de cette règle.

En revanche, les entreprises dont l'effectif a, à nouveau, atteint ou dépassé le seuil de 10 salariés au-delà de la période de six ans ne peuvent bénéficier une nouvelle fois des dispositions de l'article 235 ter EA du CGI.

B. RÉGIME APPLICABLE À COMPTER DU 1ER JANVIER 1992

L'article 235 ter EA 2° et 3° alinéas, dans sa rédaction issue de la loi n° 91-1405 du 31 décembre 1991, a modifié sur deux points le dispositif existant.

I. Situation des entreprises au cours de l'année de franchissement du seuil de 10 salariés et des deux années suivantes

9 À compter du 1er janvier 1992 , les entreprises qui atteignent ou dépassent, pour la première fois, le seuil de 10 salariés sont dispensées, au titre de l'année de franchissement de ce seuil et les deux années suivantes, de participer au développement de la formation professionnelle continue au taux de 1,4 % (ou de 1,5 % à compter du 1er janvier 1993), mais elles demeurent tenues, au titre des mêmes années au versement de la cotisation de 0,15 % due par les employeurs occupant moins de 10 salariés (cf. 5 L 34 ).

Au titre des trois années suivantes, la participation calculée au taux de 1,4 % (ou de 1,5 % à compter du 1er janvier 1993) est réduite respectivement de 75 %, 50 % puis 25 %.

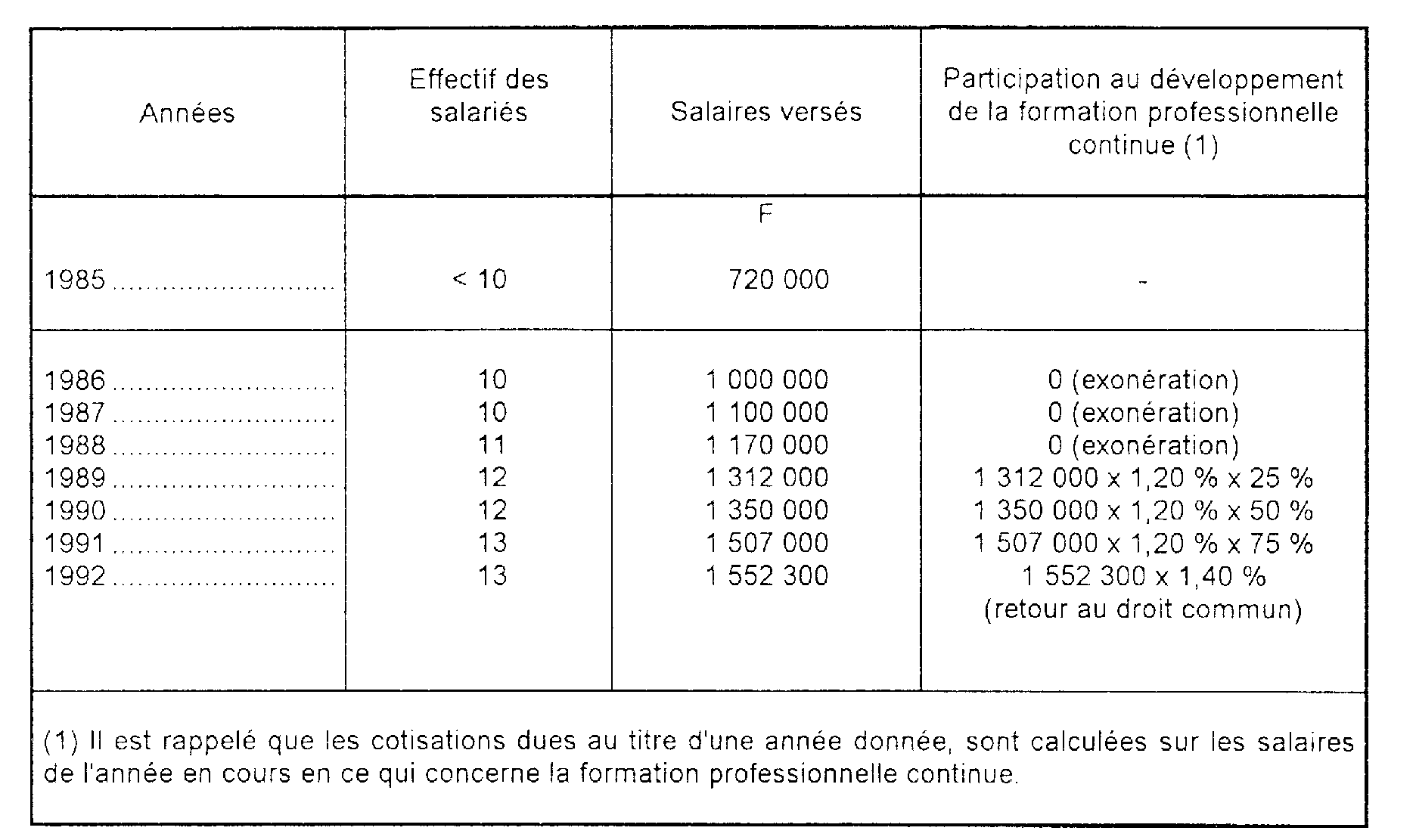

10 Exemple :

Soit une entreprise dont l'effectif des salariés passe de 9 en 1991 à 11 en 1992 :

Participation due :

- au titre de 1991 : néant

- au titre de 1992 : 0,15 % X masse salariale

- au titre de 1993 : 0,15 % X masse salariale

- au titre de 1994 : 0,15 % X masse salariale

- au titre de 1995 : 1,5 % X 25 % X masse salariale

- au titre de 1996 : 1,5 % X 50 % X masse salariale

- au titre de 1997 : 1,5 % X 75 % X masse salariale

À compter de 1998, la participation sera due au taux de 1,5 % sans réduction.

Nota. - Les entreprises ayant franchi le seuil de 10 salariés en 1990 et 1991 sont exonérées de la participation au taux de 1,2 %, 1,4 % ou 1,5 % pendant 3 ans mais ne sont pas redevables pendant ces 3 années de la contribution due par les employeurs occupant moins de 10 salariés qui n'est entrée en vigueur qu'à compter du 1er janvier 1992.

II. Franchissement du seuil de 10 salariés résultant de la reprise ou de l'absorption d'une entreprise ayant employé au moins 10 salariés au cours de l'année précédente (art. 235 ter EA, 3° alinéa)

11Les dispositions de l'article 235 ter EA ne sont pas applicables aux entreprises dont le franchissement du seuil de 10 salariés résulte de la reprise ou de l'absorption d'une entreprise ayant employé 10 salariés ou plus au cours de l'une des trois années civiles précédentes.

12Ce dispositif s'applique aux entreprises qui atteignent ou dépassent le seuil de 10 salariés à compter du 1er janvier 1992 dans les conditions suivantes 2 :

- la reprise ou l'absorption s'entendent notamment de toute opération d'acquisition -à titre onéreux ou gratuit-, de fusion, d'apport partiel d'actif mais également de prise en location gérance ou encore de reprise d'activité à la fin d'un contrat de location gérance.

Il s'agit plus généralement de tous les transferts d'activité qui entraînent le transfert du personnel de l'ancien employeur au nouvel employeur avec maintien des contrats de travail conformément aux dispositions du deuxième alinéa de l'article L. 122-12-1 du code du travail.

- l'opération de reprise ou d'absorption doit porter sur une entreprise ayant occupé au moins 10 salariés au cours de l'une ou plusieurs des trois années précédant celle pendant laquelle l'opération est réalisée. Le décompte de l'effectif occupé au cours de chacune de ces 3 années civiles s'effectue selon les règles habituelles (cf. 5 L 331 n°s 6 et suiv. ).

- le fait que l'employeur dont l'entreprise est reprise ou absorbée bénéficie lui-même à la date de réalisation de l'opération des dispositions du deuxième alinéa de l'article 235 ter EA (paiement de la seule cotisation de 0,15 % pendant 3 ans puis réduction dégressive de la participation due au taux de 1,4 % ou 1,5 %) est sans incidence sur la situation de l'employeur bénéficiaire de la reprise. Celui-ci ne peut en aucun cas bénéficier de ces mêmes dispositions.

Inversement, un employeur ayant précédemment atteint ou dépassé le seuil de 10 salariés et bénéficiant à ce titre du dispositif d'exonération temporaire et d'atténuation prévu au 2ème alinéa de l'article précité ne voit pas sa situation remise en cause par la reprise ou l'absorption d'une entreprise de 10 salariés ou plus.

13Remarques.

. La reprise peut, le cas échéant, ne concerner qu'une branche d'activité. Une telle branche d'activité doit être considérée comme constituant une entreprise employeur au sens des dispositions du troisième alinéa de l'article 235 ter EA précité. En conséquence, si le nombre de salariés occupés par cette branche d'activité et transférés au nouvel employeur est au moins égal à 10, ce dernier devient immédiatement redevable de la participation au taux de 1,4 % ou 1,5 %.

. En outre, il est rappelé que les dispositions de l'article 235 ter EA du CGI ne sont pas applicables aux entreprises nouvelles qui emploient dès la première année d'activité un nombre moyen de salariés égal ou supérieur à 10 dès lors que ces entreprises ne subissent pas d'effet de seuil.

. Enfin, il est précisé que l'exonération de l'effort de participation pendant 3 ans et la réduction temporaire pendant les 3 années suivantes s'appliquent dans les mêmes conditions à la cotisation de 0,3 % destinée au financement des formations en alternance ainsi qu'au versement dû au titre du congé-individuel de formation.

. Cas particulier : Situation des entreprises dont l'effectif fluctue en deçà et au delà du seuil de 10 salariés pendant la période d'exonération et de réduction dégressive.

- Lorsqu'après avoir franchi le seuil de 10 salariés -à compter du 1er janvier 1992-, l'entreprise voit son effectif s'abaisser en deçà de 10 salariés pour franchir ensuite à nouveau ce seuil avant l'achèvement de la période d'application du dispositif de l'article 235 ter EA du CGI, elle peut bénéficier des avantages de ce dispositif pour les années restant à courir à compter de ce second dépassement 3 . En revanche, tout nouveau franchissement du seuil au delà de cette période n'ouvre plus droit à aucun nouvel avantage.

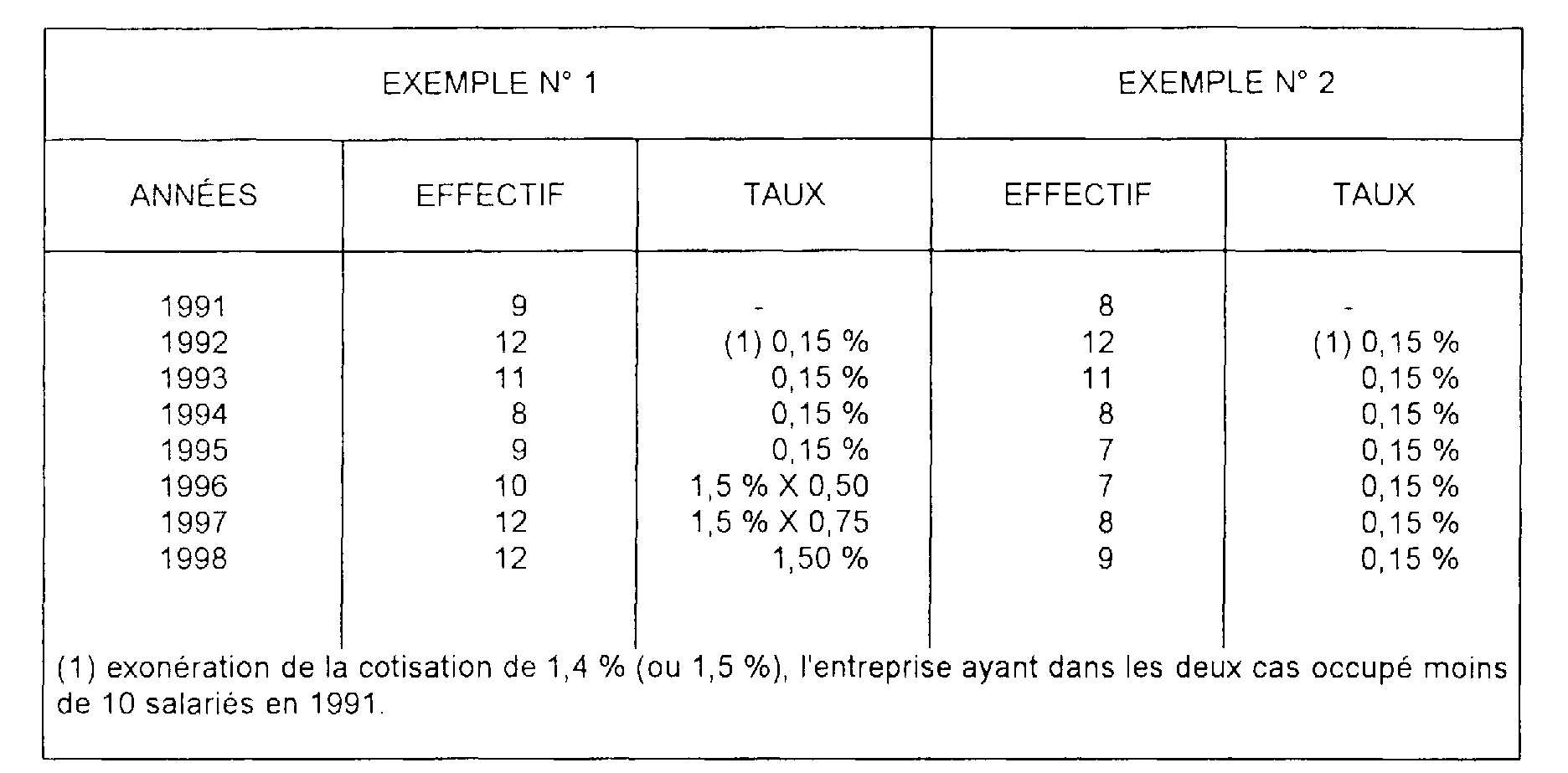

Exemples :

- Les employeurs qui ont atteint ou dépassé le seuil de 10 salariés entre le 1er janvier 1986 et le 31 décembre 1991, continuent à bénéficier du mécanisme d'exonération et d'atténuation prévu au premier alinéa de l'article 235 ter EA du CGI. Si après s'être abaissé en-deçà de 10 salariés, l'effectif de ces employeurs atteint ou dépasse à nouveau ce seuil après le 1er janvier 1992, ce même mécanisme d'exonération et d'atténuation s'applique pour les années restant à courir.

ANNEXE

Exemple n° 1. - Entreprise dont l'effectif, inférieur à 10 salariés avant 1986, est supposé évoluer comme suit :

Exemple n° 2 . - Entreprise dont l'effectif, inférieur à 10 salariés avant 1986, a fluctué au cours de la période d'application du nouveau dispositif.

1 Le versement de transport, qui relève de la compétence du ministère des Affaires sociales et de l'Emploi, est recouvré par l'URSSAF.

2 Le même dispositif est applicable - dans les mêmes conditions - en matière de participation des employeurs à l'effort de construction pour les investissements à réaliser à compter du 1er janvier 1993, à raison des salaires versés à compter du 1er janvier 1992 (art. 50 de la loi de finances rectificative pour 1991 complétant l'article L 313-1 du code de la construction).

3 Sauf, bien entendu, si ce second franchissement résulte de la reprise ou de l'absorption d'une entreprise ayant occupé 10 salariés ou plus au cours de l'une des trois années civiles précédentes.