SOUS-SECTION 1 ACTIVITÉS COMMERCIALES, INDUSTRIELLES OU ARTISANALES

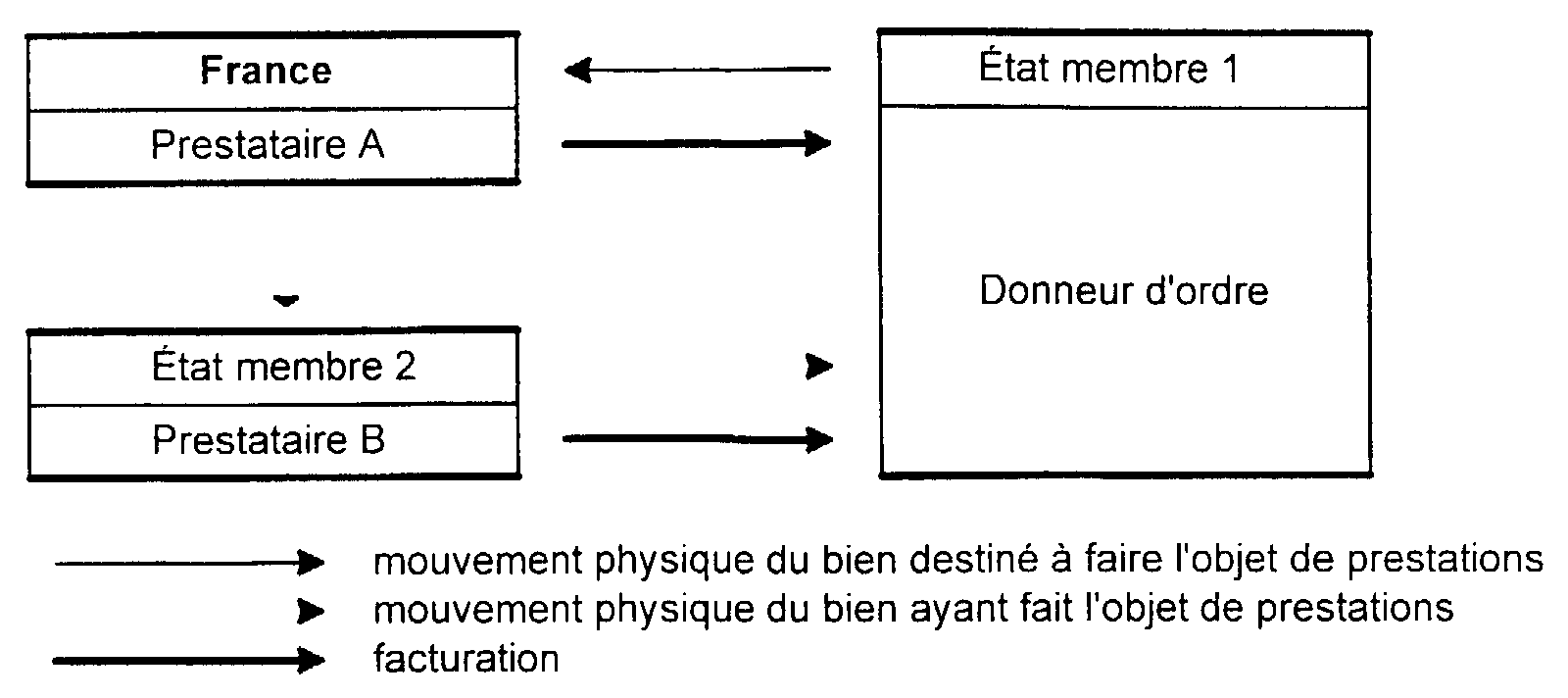

2° Deux prestations sont successivement réalisées en France et dans un autre État membre.

Description des opérations.

Un prestataire A établi en France réalise une prestation portant sur un bien fourni par un donneur d'ordre établi dans un État membre 1. Le bien ayant fait l'objet de la prestation fait ensuite l'objet d'une seconde prestation, réalisée par le prestataire B dans un État membre 2.

Régime applicable aux opérations réalisées par le prestataire A.

Le prestataire réalise une opération qui n'est pas située en France en application de l'article 259 A 4° bis du CGI dès lors que :

- le donneur d'ordre, preneur, lui a fourni son numéro d'identification à la TVA dans l'État membre 1 ;

- le bien ayant fait l'objet de la prestation a été expédié ou transporté à destination du prestataire B dans l'État membre 2.

Le prestataire doit prouver par tout moyen que les services rendus ont porté sur un bien qui a fait l'objet d'un transport ou d'une expédition hors du territoire national après exécution de la prestation. Il appartient à l'administration d'apprécier, sous le contrôle du juge de l'impôt, les justifications fournies.

La preuve peut être notamment apportée par la lettre de voiture ou tout document de transport sous le couvert duquel le bien est transporté hors de France.

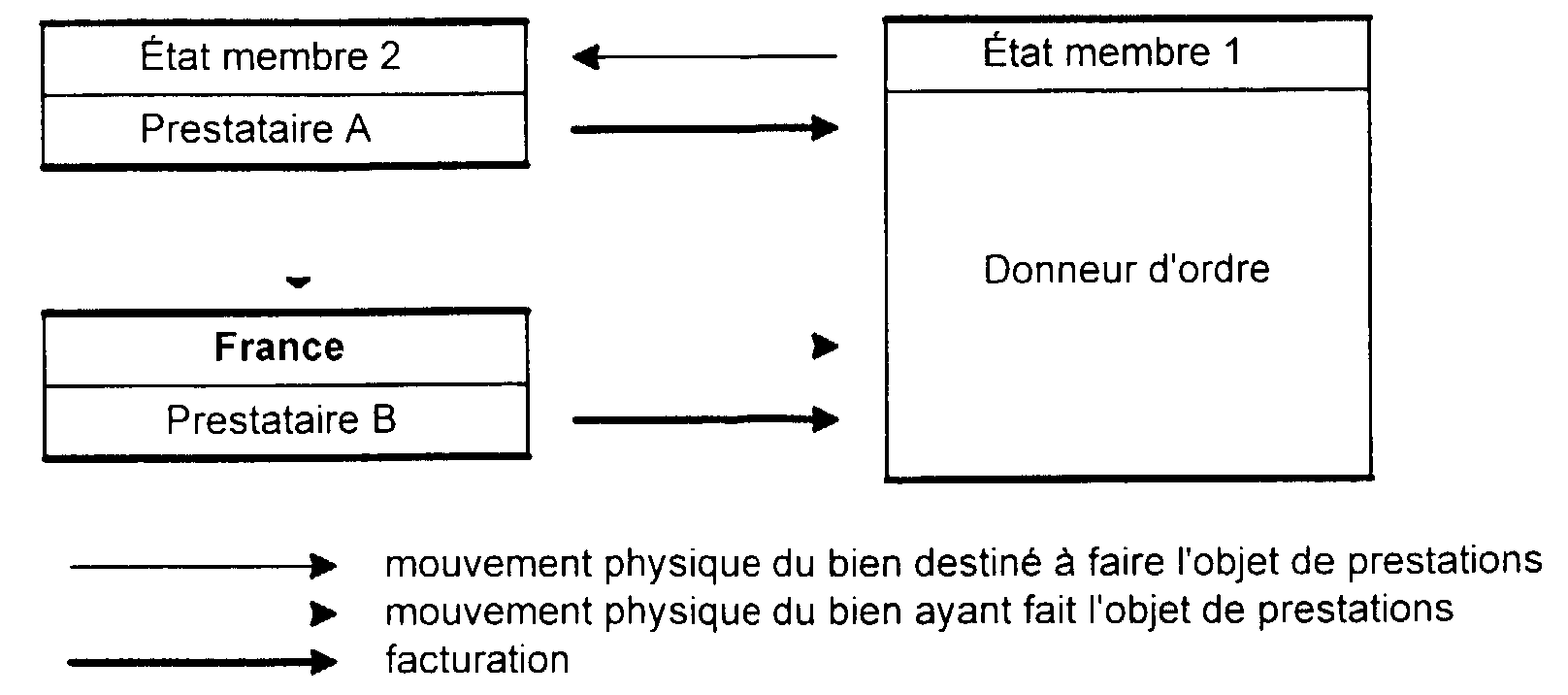

3° Deux prestations sont successivement réalisées dans un autre État membre et en France.

Description des opérations.

Des biens expédiés à partir de l'État membre 1 du donneur d'ordre ont fait l'objet d'une prestation dans un État membre 2 par un prestataire A.

Le bien ayant fait l'objet de la prestation est ensuite expédié en France où il fait l'objet d'une seconde prestation.

Régime applicable aux opérations réalisées par le prestataire B.

Le prestataire réalise une opération qui n'est pas située en France en application de l'article 259-A 4° bis du CGI dès lors que :

- le donneur d'ordre, preneur, lui a fourni son numéro d'identification à la TVA dans l'État membre 1 ;

- le bien ayant fait l'objet de la prestation a été expédié ou transporté à destination du donneur d'ordre dans l'État membre 1.

Le prestataire doit prouver par tout moyen que les services rendus ont porté sur un bien qui a fait l'objet d'un transport ou d'une expédition hors du territoire national après exécution de la prestation. Il appartient à l'administration d'apprécier, sous le contrôle du juge de l'impôt, les justifications fournies.

La preuve peut être notamment apportée par la lettre de voiture ou tout document de transport sous le couvert duquel le bien est transporté hors de France.

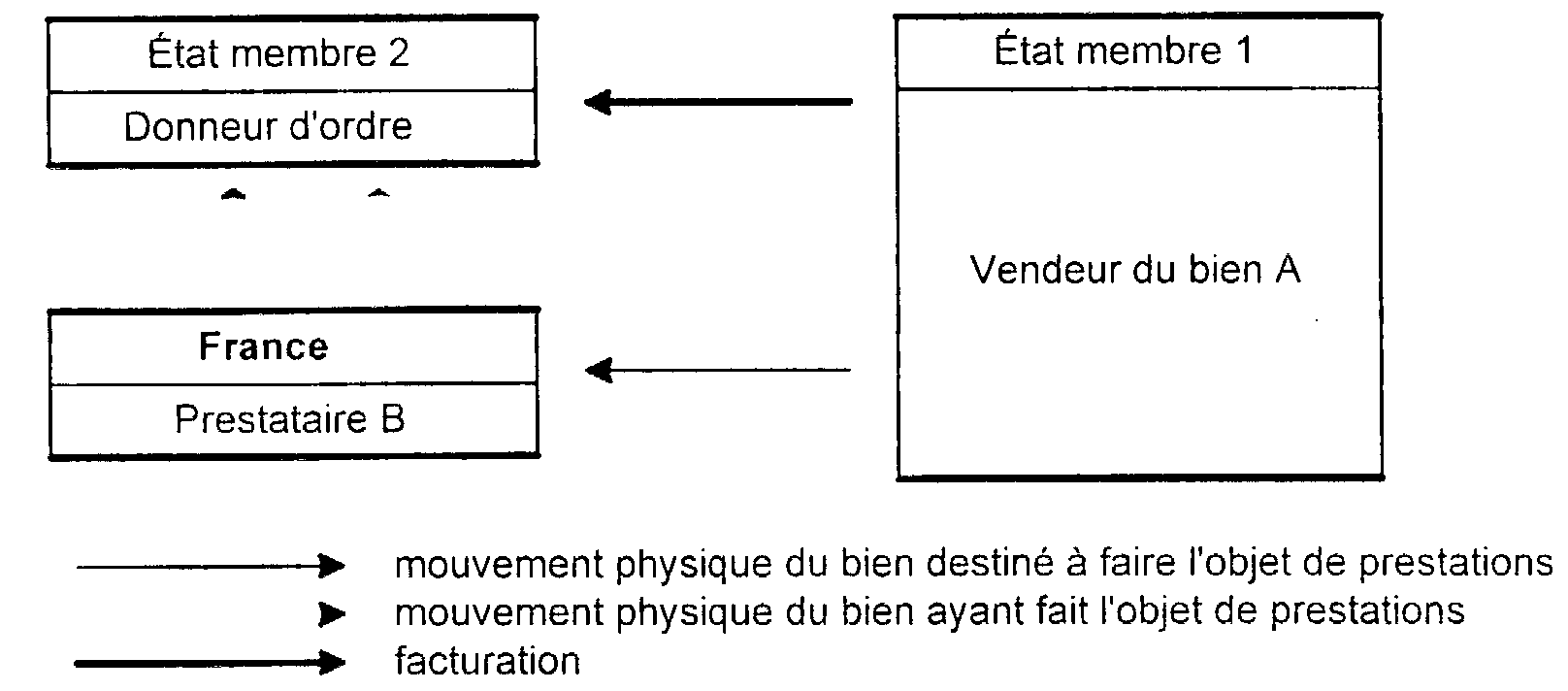

b. Le bien n'est pas expédié à partir de l'État membre du donneur d'ordre.

1 ° Le bien provient d'un État membre autre que la France

Description des opérations.

Régime applicable aux opérations réalisées par le prestataire B.

Le prestataire réalise une opération qui n'est pas située en France en application de l'article 259-A 4° bis du CGI dès lors que :

- le donneur d'ordre, preneur, lui a fourni son numéro d'identification à la TVA dans l'État membre 2 ;

- le bien ayant fait l'objet de la prestation a été expédié ou transporté à destination du donneur d'ordre dans l'État membre 2.

Le prestataire doit prouver par tout moyen que les services rendus ont porté sur un bien qui a fait l'objet d'un transport ou d'une expédition hors du territoire national après exécution de la prestation. Il appartient à l'administration d'apprécier, sous le contrôle du juge de l'impôt, les justifications fournies.

La preuve peut être notamment apportée par la lettre de voiture ou tout document de transport sous le couvert duquel le bien est transporté hors de France.

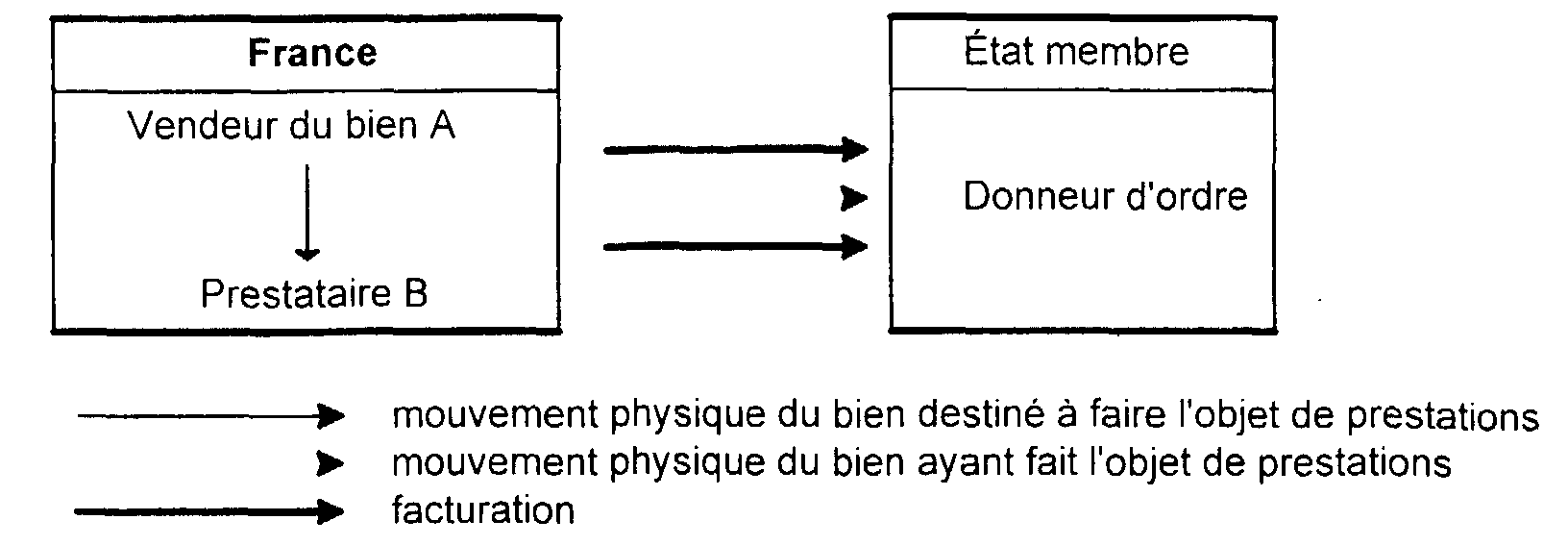

2° Le bien provient de France.

Description des opérations.

Régime applicable aux opérations.

Ces règles sont décrites au n° 63 , b, 2°.

C. OPÉRATIONS DE COMMISSION ET DE COURTAGE

65Les opérations de commission et de courtage constituent une variété de prestations de services qui revêtent toutes les deux un caractère commercial. Le commissionnaire et le courtier prêtent tous les deux leur entremise aux commerçants pour leurs opérations, mais non sous la même forme. En effet, tandis que le commissionnaire peut traiter et contracter en son nom propre, le courtier se borne à mettre les parties en rapport en vue de la conclusion d'un marché à l'exécution duquel il demeure étranger.

66Le contrat de courtage, n'appelle pas de remarque particulière en matière de TVA ; il en est différemment pour le contrat de commission. Le régime applicable aux commissionnaires a été modifié à compter du 1er janvier 1993.

À compter du 1er janvier 1993, le commissionnaire est réputé livrer lui même le bien ou rendre lui même le service, au commettant s'il agit " à l'achat " , ou au tiers cocontractant s'il agit « à la vente ». La base d'imposition de l'opération de l'intermédiaire est égale au montant total de l'opération. Elle correspond au prix acquitté par le tiers ou le commettant, commission comprise. Dans le cas d'opérations réalisées par des intermédiaires agissant en leur nom propre, la commission n'est donc plus jamais imposée en tant que telle. Ce régime est étudié à la DB 3 B 1123, n°s 13 et suiv.

Il est rappelé que le régime des ventes en consignation faites par un commissionnaire agissant en son nom propre est développé ci-avant DB 3 A 1141, n°s 31 et 32 et DB 3 A 1142, n°s 32 et suiv.

D. LOCATIONS DE BIENS

67Les locations de biens constituent des prestations de services au sens de l'article 256-IV du CGI ; en conséquence elles entrent dans le champ d'application de la TVA (cf. DB 3 A 1143, n° 2 ). Une distinction doit, toutefois, être opérée selon qu'il s'agit de locations de biens meubles corporels ou d'immeubles.

I. Location de biens meubles corporels

68D'une manière générale, les locations de biens meubles corporels et, en particulier, de tous matériels neufs ou d'occasion constituent des opérations soumises à la TVA.

En application de ces principes, a été considérée comme imposable la location :

- de coques de bateaux sans agrès ni appareils de navigation à une société de transports par eau (CE, 28 octobre 1935) ;

- de wagons-réservoirs (réponse à M. Péchin, député, JO, débats du 13 juin 1930) ;

- de métiers à tisser (CE, 13 janvier 1933) ;

- de matériel et de verrerie aux cafetiers ;

- de grues aux entreprises de construction (RM Prioux, n° 4406, JO AN 28 septembre 1963).

69De même entrent dans le champ d'application de la TVA les locations :

- d'appareils orthopédiques ou médicaux ;

- de radium à usage médical ;

- de linge et de vêtements ;

- de livres ;

- de films (ne pas confondre avec location ou cession de droits portant sur les films) ;

- de véhicules ;

- d'appareils automatiques ;

- de bateaux de plaisance habitables naviguant sur plans d'eau intérieurs (house-boats) ;

- de décors pour cinémas ou théâtres.

Bien entendu, cette liste n'est pas limitative ; toutes les locations de choses sont, sauf exonération expresse de la loi, soumises à la TVA.

70Certaines locations de biens meubles corporels appellent toutefois des précisions. Il en est ainsi des locations d'animaux.

La location d'animaux entre dans le champ d'application de l'article 256 du CGI. En conséquence ces opérations sont soumises à la TVA.

Tel est le cas :

- de la location de taureaux de combat. En effet, les opérations de location de taureaux sauvages élevés spécialement pour les spectacles de courses taurines ne peuvent être regardées comme constituant une activité agricole, mais comme une opération de louage de chose de nature commerciale (CE, 28 octobre 1959, n° 20559, sieur X... ). Il en est de même des locations de vaches pour les spectacles de courses landaises (RM, Commenay, JO, Débats AN 1er février 1969, p. 254, n° 205) ;

- de la location de bestiaux à des laboratoires qui procèdent à des recherches sur les maladies animales ;

- de la location de chevaux que ce soit par des centres équestres, des agriculteurs ou des associations hippiques (RM, Poudevigne, JO, Débats AN 21 avril 1962, p. 688). En ce qui concerne les leçons d'équitation, il convient de se reporter ci-après : enseignement des disciplines sportives, DB 3 A 1155, n° 20 ; services sportifs des organismes légalement constitués et dont la gestion est désintéressée DB 3 A 3141, n° 15 .

II. Locations d'immeubles ou de locaux aménagés

1. Immeubles bâtis.

71Le régime d'imposition des locations d'immeubles diffère selon que l'immeuble est loué aménagé ou nu.

Seul le régime des immeubles aménagés est examiné ici. Pour ce qui est des immeubles loués nus, il y a lieu de se reporter aux commentaires ci-après relatifs aux activités civiles (cf. DB 3 A 1156, n°s 1 et suiv. et DB 3 A 316, n°s 3 et suiv. ).

72Il résulte a contrario des dispositions de l'article 261-D-2° du CGI que les locations d'immeubles aménagés sont soumises à la TVA sur le prix de location. Tel est le cas notamment de toutes les locations de locaux à usage professionnel munis de mobilier, du matériel ou des installations nécessaires à l'exercice de l'activité.

a. Locations de locaux à usage professionnel munis de mobilier, du matériel ou des installations nécessaires à l'exercice de l'activité.

73Les locations en cause constituent des prestations de services qui entrent dans le champ d'application de l'article 256-IV du CGI et sont donc imposables à la TVA, même dans le cas où tous les autres éléments du fonds ne sont pas compris dans la location.

74En application de cette règle sont notamment imposables les locations :

- de salles meublées à usage de réunion (CE, 25 janvier 1929) ;

- de courts de tennis moyennant redevances horaires ou saisonnières ;

- par un radiologue de ses installations (réponse à M. J.P. David, député, JO, Débats, AN du 2 février 1957, p. 531) ;

- de salles de spectacles aménagées pour recevoir les spectateurs ou auditeurs (CE, 19 mars, 10 mai et 8 juin 1937 ; CE, 24 février 1967, n° 64973, société immobilière du Palais de la promenade) ;

- d'immeuble à usage de clinique comportant des installations spécialisées (CE, 27 janvier 1967, n° 64998, société civile immobilière de la Yette) ;

- d'immeuble à usage de casino et de théâtre muni d'une partie importante du mobilier et des installations nécessaires à leur fonctionnement (CE, 8 mai 1967, n° 51883, ville de Dieppe) ;

- de stands dans les foires et expositions (CE, 20 novembre 1931 et 12 décembre 1938) ;

- de locaux professionnels aménagés consentis dans le cadre d'un contrat de collaboration (RM Pesce, n° 26227, JO, AN 23 mai 1983, p. 2300 ; cf. DB 3 A 3121, n° 32 ).

75Par ailleurs, une société civile immobilière qui, à l'occasion de la location de locaux nus à usage de bureaux, contraint le preneur à conclure avec une tierce société un contrat stipulant le versement d'une somme fixée à un pourcentage du loyer et donnant droit à la mise à disposition de mobilier et de personnel et à l'exécution de prestations de services, doit être regardée comme assurant en fait la location de bureaux meublés, activité passible de la TVA (CE, 25 mars 1983, req. n° 30787).

76Accomplit des actes relevant d'une profession commerciale et passible, par suite, de la taxe sur le chiffre d'affaires, la société qui exploite un immeuble formant hall d'exposition avec stands et comptoirs, au moyen de contrats de location qui, tantôt lui permettent de percevoir un droit d'entrée du hall, tantôt lui assurent une participation aux droits perçus à l'entrée des locaux donnés en location, tantôt enfin prévoient une occupation simplement temporaire des stands (CE, arrêt du 25 mars 1946, n° 68273, société immobilière de la rue Louis-le-Grand, TJ, n° 162001).

Cette disposition est applicable aux locations de vitrines que certains assujettis (hôtels, théâtres, etc.) consentent même si elles sont effectuées à titre précaire.

77En revanche, n'est pas imposable l'ancien négociant qui donne en location des locaux équipés d'installations revêtant un caractère immobilier (cuves à vin scellées au sol, et installations d'eau et d'éclairage), sans mettre à la disposition du locataire le matériel meuble d'exploitation et sans être associé à la gestion de l'entreprise locataire (CE, 15 avril 1964, n° 56826, sieur X... ).

b. Location en meublé ou en garni, hôtellerie.

78Se reporter ci-après à la DB 3 A 1152 et à la DB 3 A 317 .

2. Location de terrains.

79La location de terrains aménagés et notamment de terrains de camping pourvus d'aménagements tels que sanitaires, emplacements, etc. ne peut être considérée comme un revenu de la terre et l'opération est soumise à la TVA.

E. AGENCES DE LOCATION

80Rentrent dans le cadre de la profession d'agent de location et sont, par suite, passibles de la taxe sur le chiffre d'affaires les opérations qui consistent, pour un contribuable, à mettre en rapport les personnes qui cherchent soit à prendre, soit à donner à bail toutes espèces de locaux et qui sont rémunérées par la souscription obligatoire d'un abonnement trimestriel auquel s'ajoute, en cas de location, le versement d'un pourcentage du prix du loyer de la première année du bail (CE, 21 mars 1938, X... , TJ, n° 9-001).

81Cet arrêt est à rapprocher de celui du 14 octobre 1964 (société Collard) selon lequel est également imposable la société qui recherche des fonds de commerce à vendre et en adresse la liste avec tous renseignements nécessaires à ses abonnés.