SOUS-SECTION 1 ACTIVITÉS COMMERCIALES, INDUSTRIELLES OU ARTISANALES

B BIS. RÉGIME APPLICABLE Á COMPTER DU 1ER JANVIER 1996 : PRESTATIONS SUR BIENS MEUBLES CORPORELS

I. Présentation

58 Depuis le 1er janvier 1996, et selon les dispositions de l'article 19-II, A et B de la 2ème directive de simplification, les opérations de façon redeviennent des prestations de services (CGI, art. 256-IV-1° ).

Le travail à façon constituant une prestation de services, les règles applicables à cette opération sont les règles de droit commun des prestations de services. Ainsi, le fait générateur de la taxe intervient à la fin de l'exécution du travail, son exigibilité intervient lors de l'encaissement des acomptes, du prix ou de la rémunération, sauf autorisation de paiement d'après les débits (CGI, art. 269-2-c modifié).

Précision : dispositions transitoires applicables aux opérations de façon.

Opérations entièrement exécutées avant le 1er janvier 1996 :

Ces opérations sont soumises au régime en vigueur avant cette date.

En conséquence, les encaissements correspondant à ces opérations mais intervenus après le 31 décembre 1995 demeurent soumis à ce régime.

Opérations en cours d'exécution au 1er janvier 1996 :

Ces opérations, dont l'achèvement intervient après le 31 décembre 1995, sont soumises au nouveau régime.

Toutefois, dans l'hypothèse où des acomptes auraient été perçus avant le 1er janvier 1996 et soumis à l'ancien régime, la taxation ou l'exonération dont ils auraient régulièrement bénéficié ne sera pas remise en cause.

Le nouveau régime ne s'applique donc qu'aux encaissements perçus à compter du 1er janvier 1996.

Opérations entièrement exécutées à compter du 1er janvier 1996 :

Ces opérations doivent être soumises en totalité au nouveau régime.

En conséquence, le redevable doit acquitter la TVA exigible sur les acomptes payés avant le 1er janvier 1996.

Il est à noter que les dispositions de la DB 3 A 2142, n°s 38 et suivants ci-après, relatives aux prestations de services ayant pour objet des travaux ou expertises sur des biens meubles corporels, sont également applicables au travail à façon.

La définition du travail à façon qui figure ci-avant DB 3 A 1151, n°s 15 à 20 , conserve toute sa valeur. La qualification de travail à façon permet notamment de déterminer le taux applicable à l'opération et les obligations du prestataire.

En ce qui concerne les déchets neufs d'industrie et les matières de récupération, il est admis que les opérations de façon qui ne font pas perdre au produit sa qualité de déchet ou de matière de récupération soient soumises au même régime que les livraisons (cf. DB 3 A 123 ). En revanche, sont en tout état de cause imposables, les façons qui aboutissent à la transformation des déchets ou matières de récupération (pour la notion de transformation, cf. DB 3 A 123, n°s 7 à 9 ).

Le taux applicable aux opérations est celui applicable au produit obtenu.

Les articles 256-II-3°-b et 256 bis-II-1° ainsi que les articles 256-III-b et 256 bis-II-2°-b, dont il est fait mention aux n°s 21 et suiv. ci-dessus, sont respectivement abrogés et modifiés.

II. Mesures de simplification

59Les mesures de simplification applicables à certaines opérations intracommunautaires de travail à façon autres que bilatérales exposées ci-dessus n°s 25 à 57 sont devenues caduques dès lors que les opérations de travail à façon sont redevenues des prestations de services à compter du 1er janvier 1996.

60Toutefois, les États membres ont convenu d'appliquer des dispositions similaires aux prestations de services portant sur des biens meubles corporels (travaux ou expertises) relevant de l'article 259 A-4° bis du CGI.

Les mesures de simplification permettent au donneur d'ordre de ne pas se faire identifier à la TVA dans chaque État où est effectuée une prestation de services, dans les quatre cas suivants :

- le donneur d'ordre fait réaliser dans le même État membre deux prestations de services successives (travaux et/ou expertise) par deux prestataires ;

- le donneur d'ordre fait réaliser dans deux États membres deux prestations de services successives (travaux et/ou expertise) ;

- le donneur d'ordre achète le bien dans un État membre et fait réaliser la prestation (travaux ou expertise) dans ce même État ;

- le donneur d'ordre achète les biens dans un État membre et fait réaliser la prestation de services (travaux ou expertise) dans un autre État membre.

61Dans toutes ces hypothèses :

- le bien, objet des prestations, doit en définitive être expédié ou transporté à destination de l'État membre qui a attribué au donneur d'ordre le numéro d'identification sous lequel le service lui a été rendu. Ainsi, aucune mesure de simplification ne peut être appliquée si le donneur d'ordre n'est pas identifié à la TVA dans l'État membre d'arrivée du bien.

- si le bien n'est pas matériellement fourni au prestataire par le donneur d'ordre mais directement par le fournisseur de ce dernier, le transfert de propriété entre le vendeur du bien et le donneur d'ordre doit intervenir avant la délivrance matérielle du bien au prestataire.

1. Le donneur d'ordre est établi en France.

62Il est admis que le donneur d'ordre puisse expédier ou faire expédier le bien qui a fait l'objet de travaux ou d'expertises directement chez son client établi ou domicilié en France.

a. Le bien expédié à partir de France fait l'objet de prestations successives.

1 ° Description des opérations.

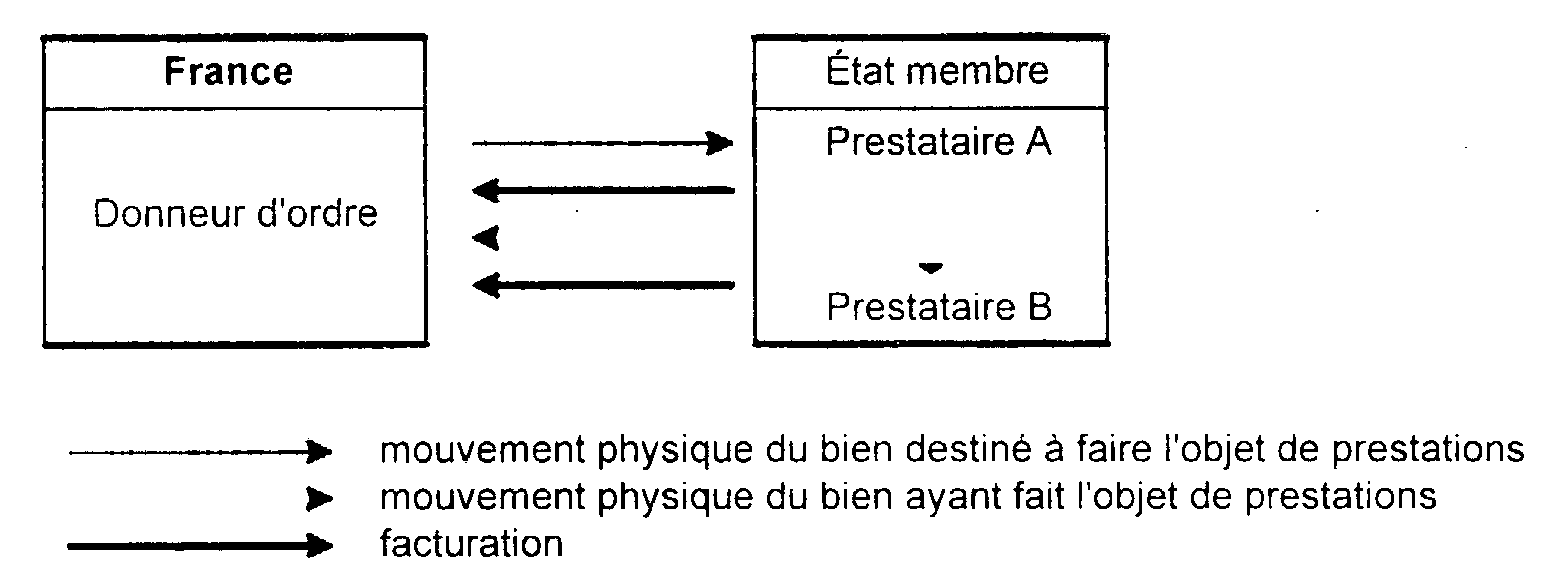

• Deux prestations de services sont successivement réalisées dans un autre État membre

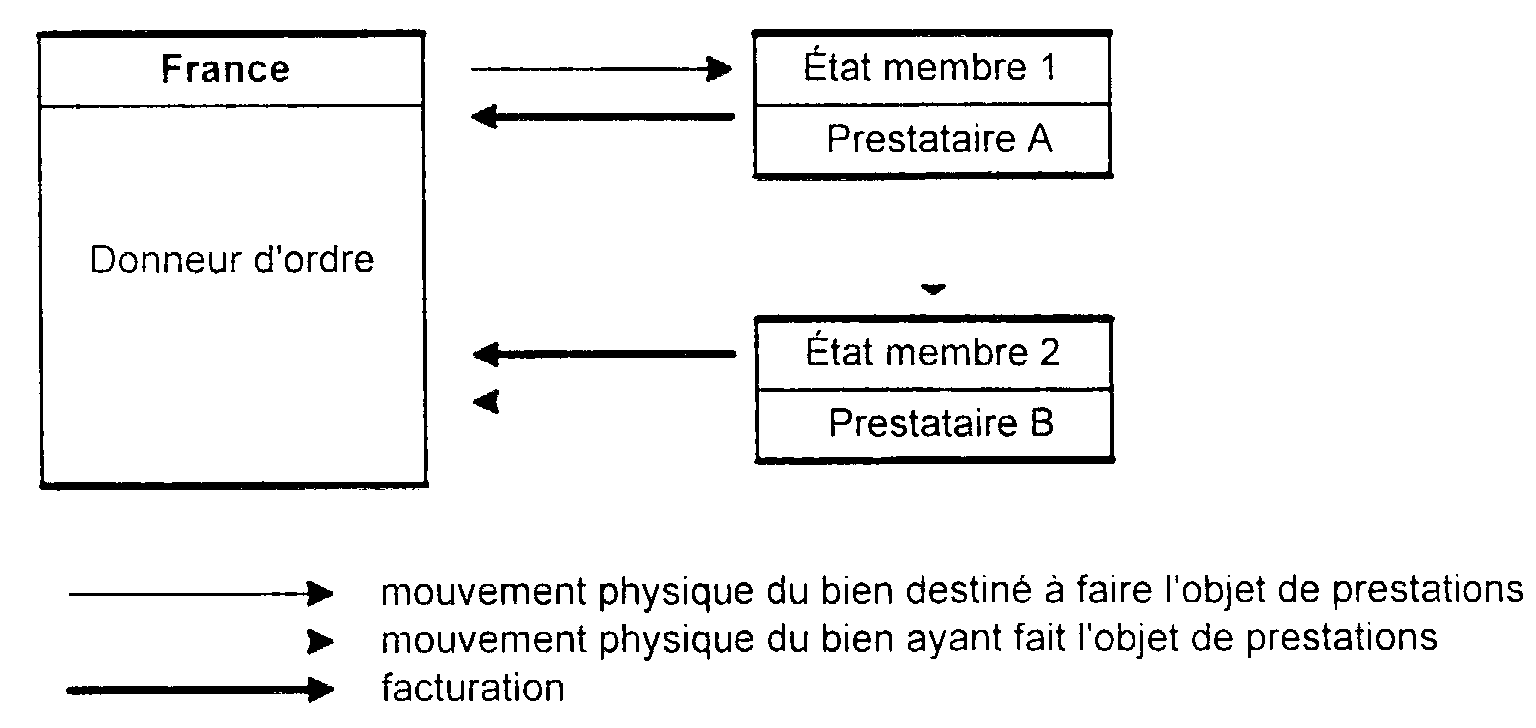

• Deux prestations de services sont successivement réalisées dans deux États membres différents.

2° Régime applicable aux opérations.

Les prestations de services sont situées en France en application de l'article 259 A-4°-bis-b du CGI dès lors que :

- la prestation a été exécutée dans un autre État membre de la Communauté ;

- le donneur d'ordre, preneur, a fourni son numéro d'identification à la TVA en France et le bien a été expédié ou transporté hors du territoire de l'État où a été exécutée l'opération.

Le donneur d'ordre est le redevable de la taxe exigible au titre de chacune des prestations de services, le prestataire n'étant pas établi en France (art. 283-2 du CGI).

b Le bien n'est pas expédié à partir de France.

1 ° Description des opérations.

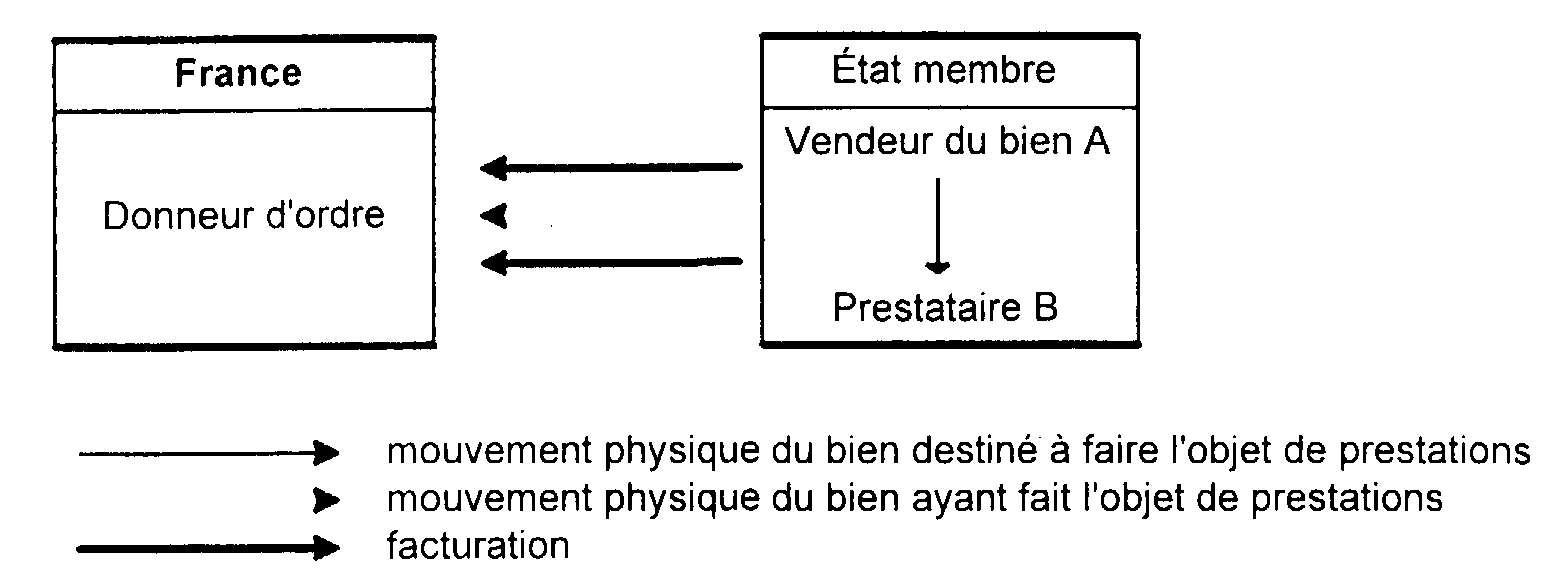

• Le vendeur du bien et le prestataire sont établis dans le même État membre

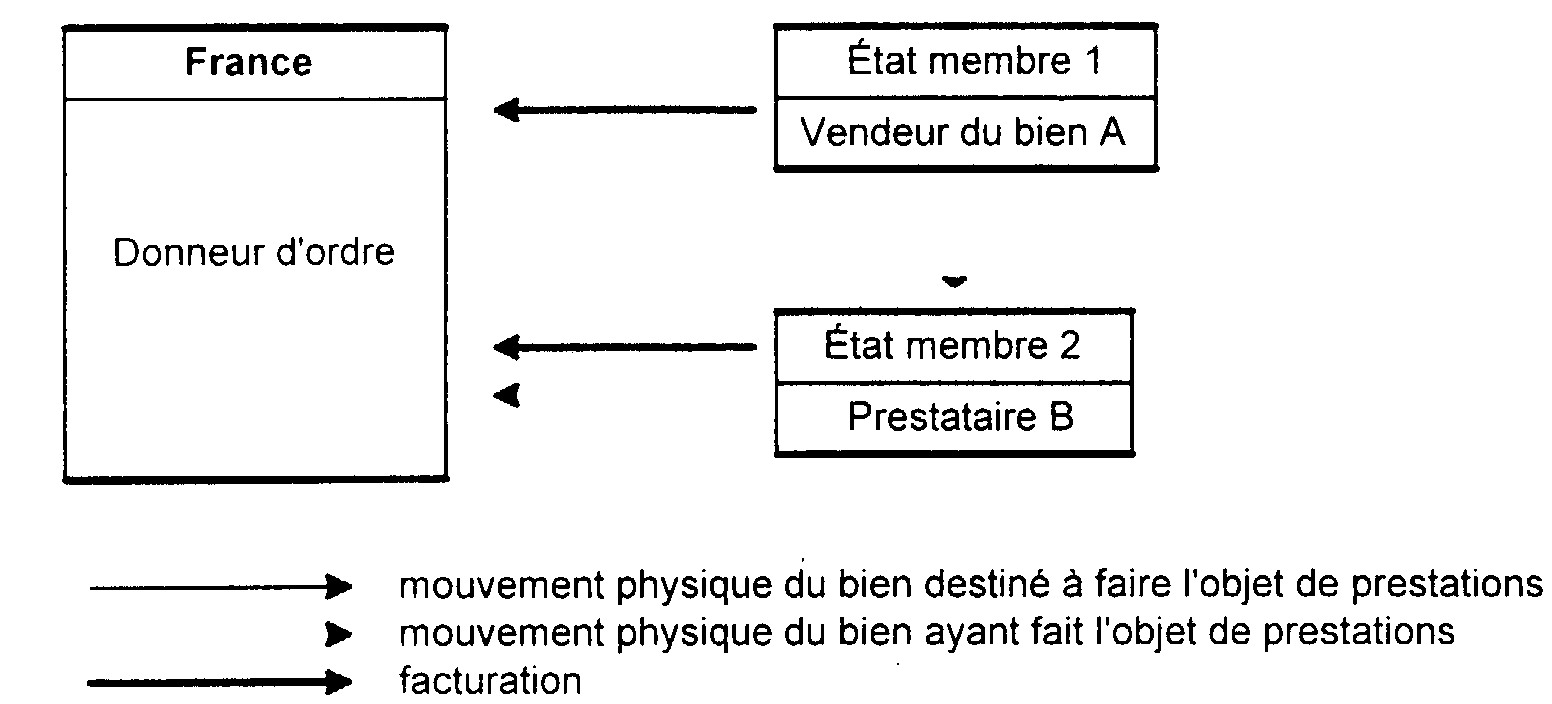

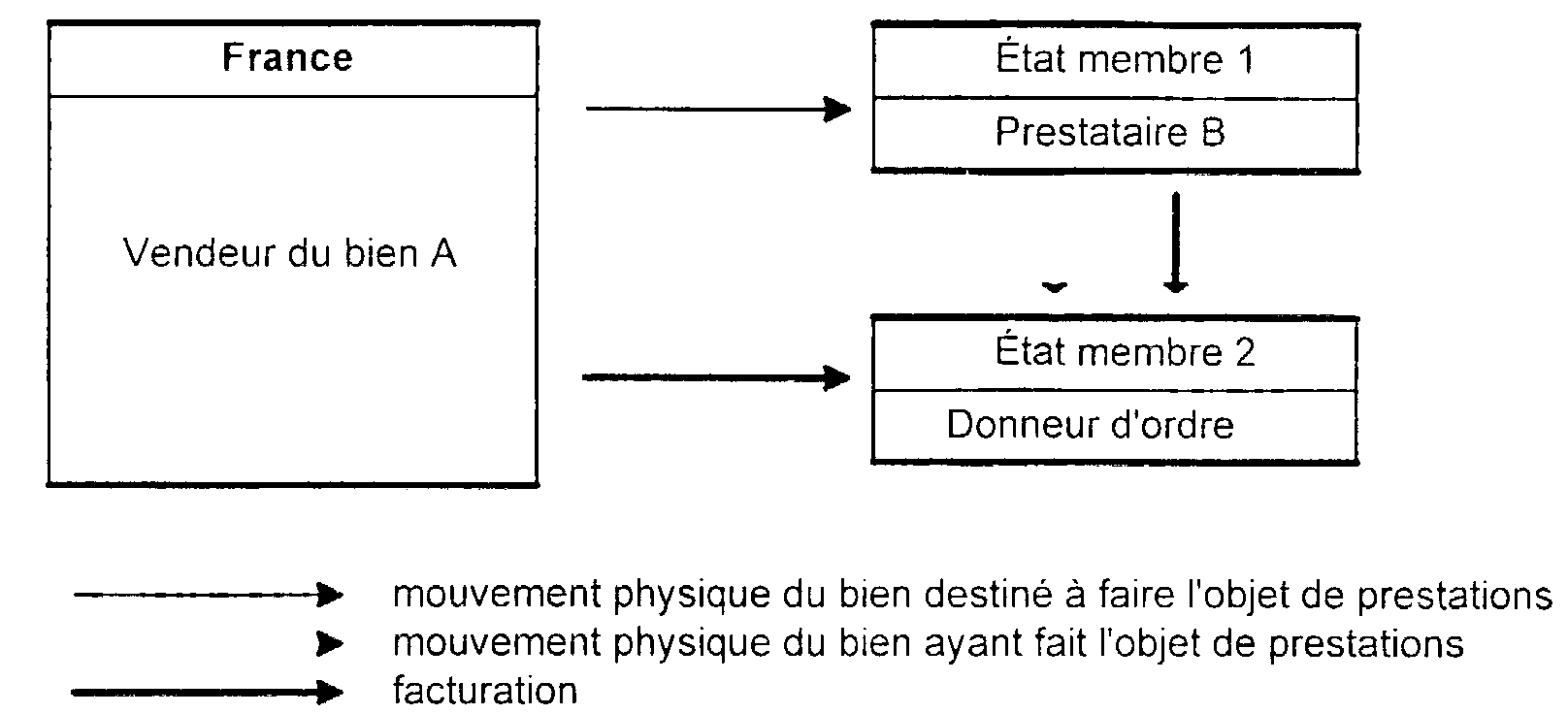

• Le vendeur du bien et le prestataire sont établis dans deux États membres différents

2° Régime applicable aux opérations.

• Le donneur d'ordre réalise, conformément à l'article 256 bis du CGI, une acquisition intracommunautaire du bien.

Cette opération est taxable en France en application de l'article 258 C du CGI.

• La prestation de services est située en France, en application de l'article 259 A-4°-bis-b du CGI, dès lors que :

- la prestation a été exécutée dans un autre État membre de la Communauté ;

- le donneur d'ordre, preneur, a fourni son numéro d'identification à la TVA en France ;

- le bien a été expédié ou transporté hors du territoire de l'État où a été exécutée l'opération.

Le donneur d'ordre est le redevable de la taxe exigible au titre de chacune des prestations de services, le prestataire n'étant pas établi en France (art. 283-2 du CGI).

2. Le vendeur du bien est établi en France.

63 Le dispositif décrit au présent numéro n'est pas applicable lorsque le donneur d'ordre est établi en France ou y a déjà désigné un représentant fiscal en application de l'article 289 A-I du CGI.

a. La prestation n'est exécutée ni en France ni dans l'État membre du donneur d'ordre.

1° Description des opérations.

2° Régime applicable aux opérations.

Le vendeur du bien effectue une livraison intracommunautaire exonérée en application de l'article 262-ter-I du CGI, dès lors que :

- le donneur d'ordre, acquéreur, lui a fourni son numéro d'identification à la TVA dans l'État membre 2 ;

- le vendeur du bien apporte la preuve que le bien a été expédié ou transporté à destination du prestataire dans l'État membre 1.

L'existence de l'expédition ou du transport est justifiée notamment par les documents de transport, les bons de livraison ou d'enlèvement, la facture du transporteur (cf. BOI 3 A-3-97).

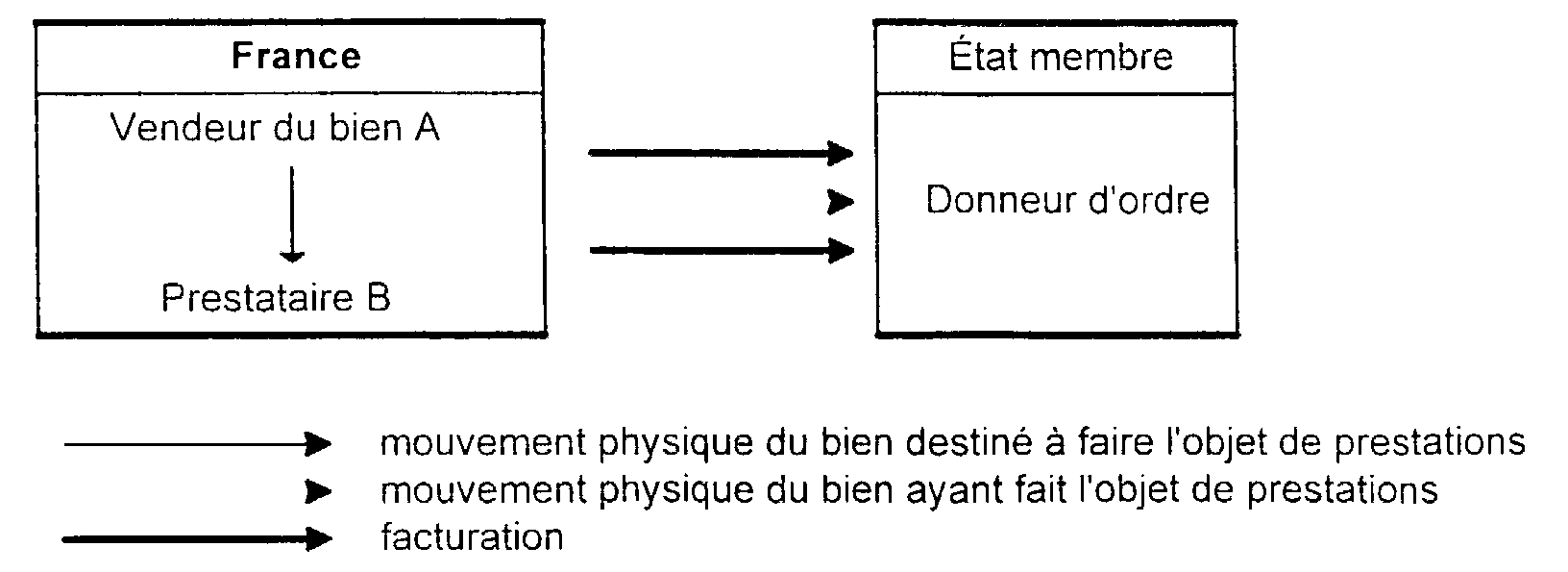

b. La prestation est exécutée en France.

1 ° Description des opérations.

2° Régime applicable aux opérations.

• Opération réalisée par le vendeur du bien

Il est admis que le vendeur du bien effectue une livraison intracommunautaire exonérée en vertu de l'article 262-ter-I du CGI, dès lors que :

- le donneur d'ordre, acquéreur, lui a fourni son numéro d'identification à la TVA dans l'autre État membre ;

- le vendeur du bien apporte la preuve que les biens ont été expédiés ou transportés chez le prestataire B ;

L'existence de l'expédition ou du transport est justifiée par les bons de livraison ou d'enlèvement, ou la facture du transporteur.

- le vendeur du bien apporte la preuve que le bien ayant fait l'objet de la prestation a été expédié ou transporté à destination du donneur d'ordre dans l'autre État membre.

L'existence de l'expédition ou du transport hors du territoire national est justifiée notamment par les documents de transport, les bons de livraison ou d'enlèvement, la facture du transporteur.

• Opération réalisée par le prestataire

Le prestataire réalise une opération qui n'est pas située en France en application de l'article 259-A 4° bis du CGI dès lors que :

- le donneur d'ordre, preneur, lui a fourni son numéro d'identification à la TVA dans l'autre État membre ;

- le bien ayant fait l'objet de la prestation a été expédié ou transporté à destination du donneur d'ordre dans l'autre État membre.

Le prestataire doit prouver par tout moyen que les services rendus ont porté sur un bien qui a fait l'objet d'un transport ou d'une expédition hors du territoire national après exécution de la prestation. Il appartient à l'administration d'apprécier, sous le contrôle du juge de l'impôt, les justifications fournies.

La preuve peut être notamment apportée par la lettre de voiture ou tout document de transport sous le couvert duquel le bien est transporté hors de France.

3° Précisions.

Lorsque le transport du bien chez le prestataire B est réalisé pour le compte du vendeur du bien, du prestataire ou du donneur d'ordre, cette prestation de transport est imposable à la TVA en France en application de l'article 259 A-3°-bis du CGI.

Bien entendu, si le donneur d'ordre est le preneur de la prestation de transport, il pourra obtenir le remboursement de la taxe acquittée au titre de cette opération selon la procédure prévue aux articles 242-0M à 242-0T de l'annexe II au CGI, dès lors que les conditions fixées par ces textes sont remplies.

3. Le ou les prestataires sont établis en France.

64 Les dispositifs décrits au présent numéro ne sont pas applicables si le donneur d'ordre est établi en France ou y a déjà désigné un représentant fiscal en application de l'article 289 A-I du CGI.

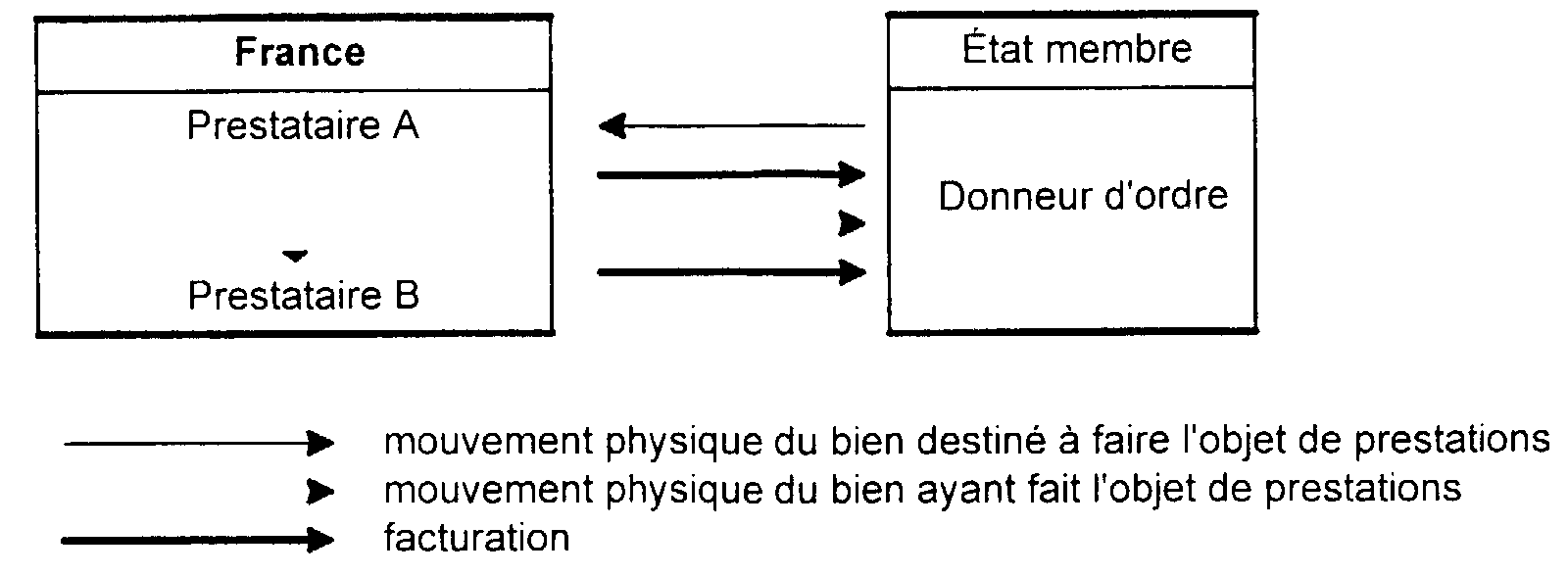

a. Le bien expédié à partir de l'État membre du donneur d'ordre fait l'objet de prestations successives.

1 ° Deux prestations sont successivement réalisées en France.

Description des opérations.

Régime applicable aux opérations.

• Opération réalisée par le prestataire A

Le prestataire réalise une opération qui n'est pas située en France en application de l'article 259-A-4° bis du CGI dès lors que :

- le donneur d'ordre, preneur, lui a fourni son numéro d'identification à la TVA dans l'autre État membre ;

- le prestataire apporte la preuve que le bien ayant fait l'objet de la prestation a été expédié ou transporté chez le prestataire B.

L'existence de l'expédition ou du transport est justifiée par les bons de livraison ou d'enlèvement ou la facture du transporteur ;

- le prestataire apporte la preuve que le bien ayant fait l'objet de la prestation a été expédié ou transporté à destination du donneur d'ordre dans l'autre État membre.

L'existence de l'expédition ou du transport hors du territoire national est justifiée notamment par les documents de transport, les bons de livraison ou d'enlèvement, la facture du transporteur.

• Opération réalisée par le prestataire B

Le prestataire réalise une opération qui n'est pas située en France en application de l'article 259-A-4° bis du CGI dès lors que :

- le donneur d'ordre, preneur, lui a fourni son numéro d'identification à la TVA dans l'autre État membre ;

- le bien ayant fait l'objet de la prestation a été expédié ou transporté à destination du donneur d'ordre dans l'autre État membre.

Le prestataire doit prouver par tout moyen que les services rendus ont porté sur un bien qui a fait l'objet d'un transport ou d'une expédition hors du territoire national après exécution de la prestation. Il appartient à l'administration d'apprécier, sous le contrôle du juge de l'impôt, les justifications fournies.

La preuve peut être notamment apportée par la lettre de voiture ou tout document de transport sous le couvert duquel le bien est transporté hors de France.

Précision.

Lorsque le transport du bien ayant fait l'objet de la prestation à destination du prestataire B est réalisé pour le compte de l'un des prestataires ou du donneur d'ordre, cette prestation est imposable à la TVA en France en application de l'article 259-A-3° bis du CGI.

Bien entendu, si le donneur d'ordre est le preneur de la prestation de transport, il pourra obtenir le remboursement de la taxe y afférente selon la procédure prévue aux articles 242-0M à 242-0T de l'annexe II au CGI dès lors que les conditions fixées par ces textes sont remplies.