SECTION 5 PROCÉDURES D'IMPOSITION D'OFFICE (TAXATION ET ÉVALUATION D'OFFICE)

SECTION 5

Procédures d'imposition d'office

(taxation et évaluation d'office)

1Le contrôle de l'impôt est poursuivi en règle générale selon une procédure contradictoire qui se caractérise par un dialogue entre l'administration fiscale et le contribuable.

2Dans certains cas, cependant, l'administration met en oeuvre des procédures d'imposition d'office.

3Ces dernières ont beaucoup évolué depuis l'intervention de la loi n° 77-1453 du 29 décembre 1977, art. 3-I-1, 3-II et 3-III accordant aux contribuables des garanties de procédure en matière fiscale et douanière.

Les lois des 29 décembre 1983 (n° 83-1179, art. 91), 30 décembre 1985 (n° 85-1403, art. 67), 30 décembre 1986 (n° 86-1317, art. 81-I et II, 82-II), 23 décembre 1988 (n° 88-1149, art. 26-X), 30 décembre 1998 (loi n° 98-1266, art. 7) et 30 décembre 1999 (n° 99-1172, art. 94) ainsi que le décret n° 87-552 du 17 juillet 1987 (art. 2) ont marqué les principales étapes de cette évolution.

Ces textes ont supprimé certaines procédures d'imposition d'office (n° 4 ) et modifié les conditions de mise en oeuvre de celles qui ont été conservées (n os5 et suiv. ).

A. DISPARITION DE CERTAINES PROCÉDURES D'IMPOSITION D'OFFICE

4II s'agit de la rectification d'office (LPF, ancien article L. 75 ), de la taxation d'office en fonction des dépenses personnelles, ostensibles ou notoires (LPF, ancien article L. 71 ) et de la procédure dite d'arbitrage des droits (LPF, ancien article L. 76 B ).

Les deux premières procédures ont cessé de s'appliquer à compter du 1er janvier 1987. La troisième a été abrogée par l'article 26-X de la loi de finances pour 1989 (n° 88-1149 du 23 décembre 1988).

B. MODIFICATIONS DES PROCÉDURES D'IMPOSITION D'OFFICE RESTANT EN VIGUEUR

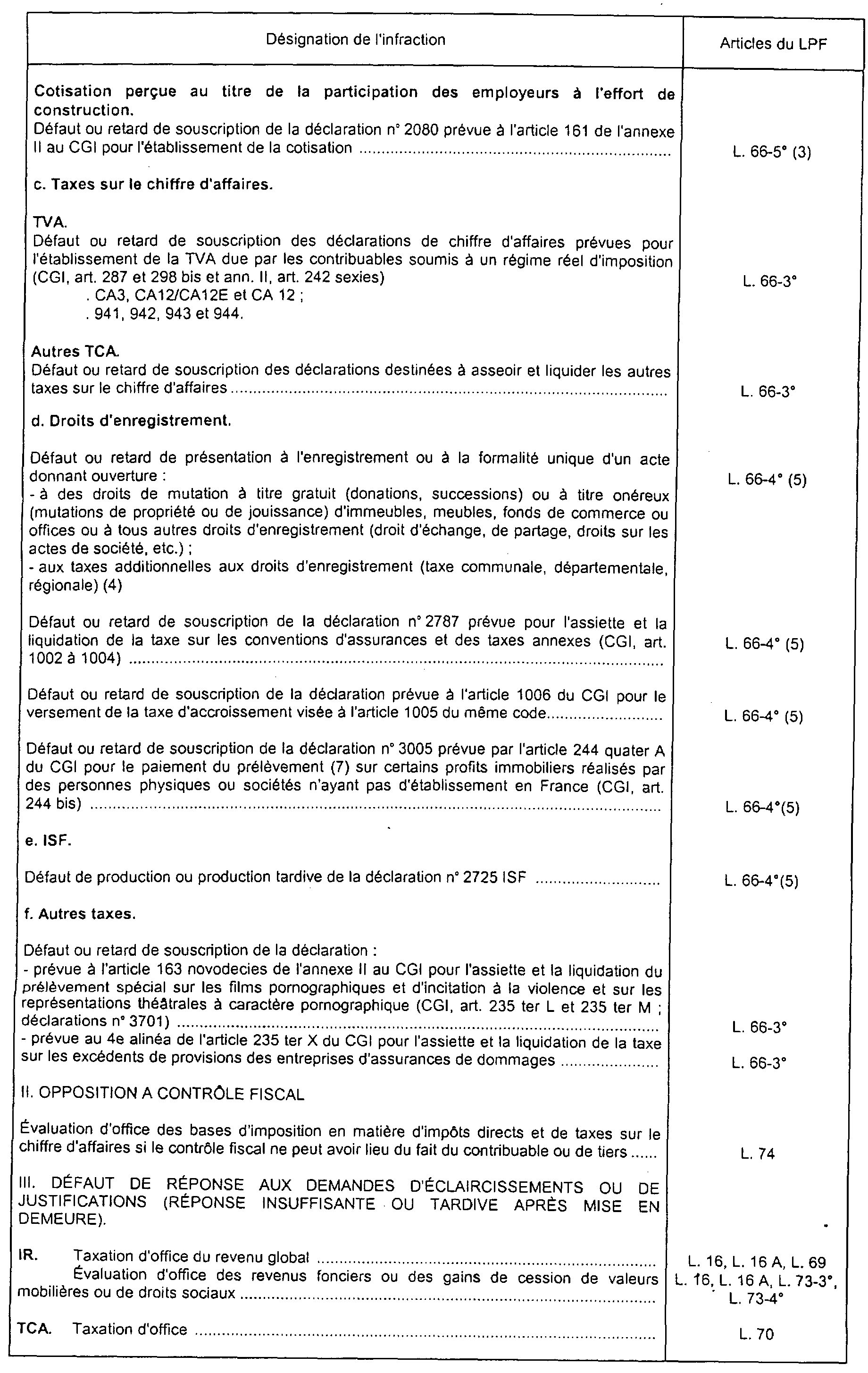

5Les procédures d'imposition d'office que l'administration peut actuellement mettre en oeuvre sont :

- les procédures de taxation d'office organisées par les articles L. 66 à L. 72 A du LPF ;

- et les procédures d'évaluation d'office prévues par les articles L. 73 et L. 74 du même livre.

6Plusieurs de ces procédures ont été elles-mêmes sensiblement modifiées au cours des vingt dernières années.

D'une part, le champ d'application de certaines d'entre elles a été étendu.

D'autre part, un encadrement plus strict de leur mise en oeuvre a été mis en place.

I. Un champ d'application élargi

7Le champ d'application des procédures d'imposition d'office a été étendu aux situations suivantes

8• taxation d'office prévue en cas de défaut ou retard dans la production des déclarations ou actes servant à l'assiette ou à la liquidation de l'impôt.

Cette taxation, visée à l'article L. 66 du LPF, a été étendue :

- aux droits d'enregistrement et aux taxes assimilées depuis le 1er janvier 1986 (article 67 de la loi n° 85-1403 du 30 décembre 1985) ;

- puis aux gains de cession de valeurs mobilières et de droits sociaux réalisés à compter du 1er janvier 2000 (article 94 de la loi n° 99-1172 du 30 décembre 1999) : cf. BOI 5 C-1-01 , fiche n° 6.

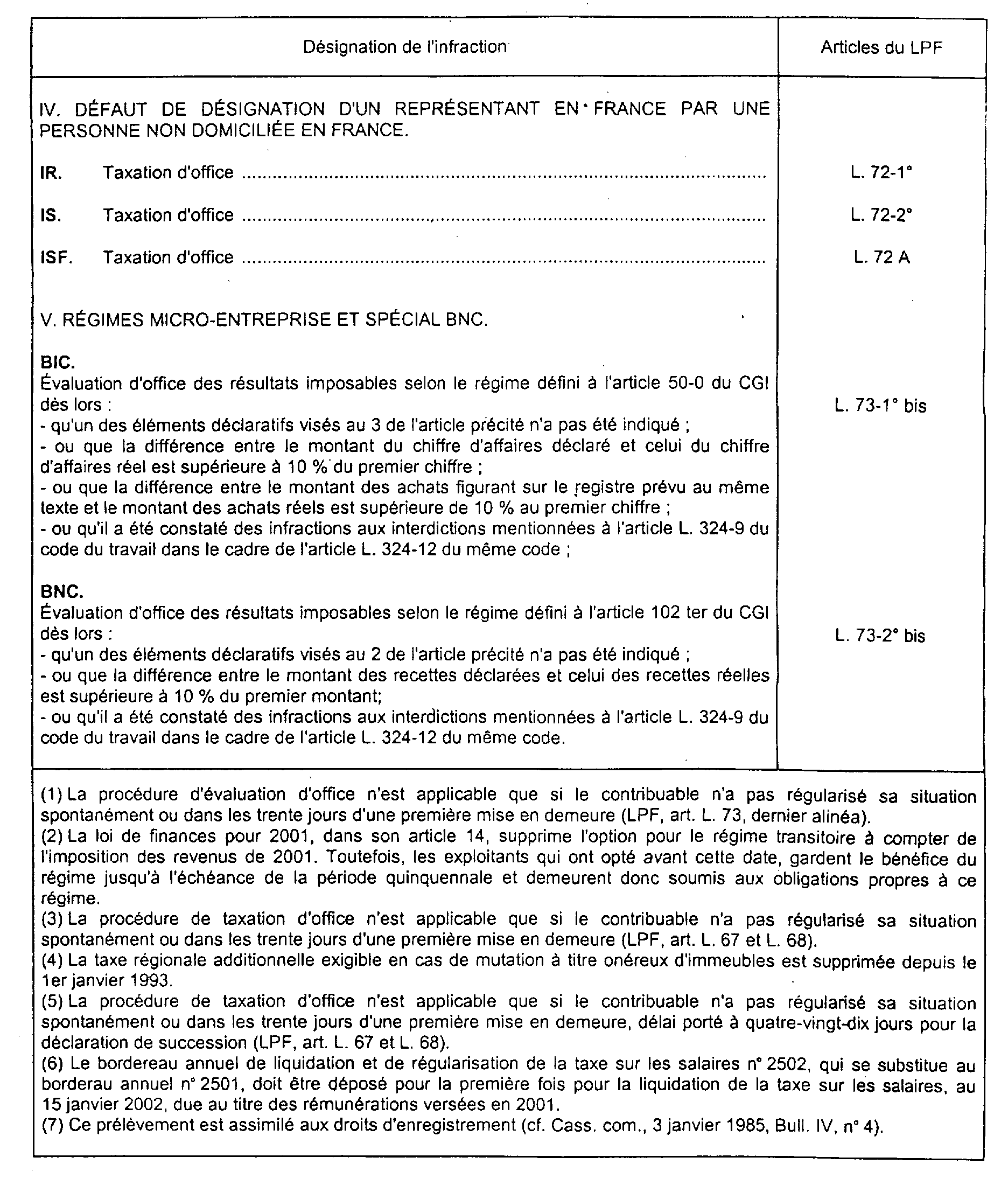

9• taxation d'office pour défaut de désignation d'un représentant en France prévue à l'article L. 72 du LPF.

Cette taxation a été étendue à l'impôt sur les grandes fortunes pendant la durée d'existence de cet impôt (LPF, art. L. 72 A issu de l'article 9 de la loi n° 81-1160 du 30 décembre 1981) puis à l'impôt de solidarité sur la fortune à compter du 1er janvier 1989 (LPF, art. L. 72 A dans sa rédaction issue de l'article 26-I de la loi de finances pour 1989, n° 88-1149 du 23 décembre 1988).

10• évaluation d'office des revenus catégoriels soumis à l'impôt sur le revenu prévue à l'article L. 73 du LPF.

Cette évaluation a été rendue applicable :

- à compter du 1er janvier 1984, aux revenus fonciers lorsque les contribuables s'abstiennent de répondre aux demandes de justifications visées à l'article L. 16 du LPF (LPF, art. L. 73-3° , issu du 1er alinéa de l'article 91 de la loi n° 83-1179 du 29 décembre 1983 ; cf. DB 13 L 1553 ) ;

- à compter du 1er janvier 1999 et dans certains cas limitativement énumérés, aux résultats imposables selon le régime micro-entreprise (BIC) ou déclaratif spécial (BNC) [LPF, art. L. 73-1° bis et 2° bis issus de l'article 7 de la loi n° 98-1266 du 30 décembre 1998 ; cf. DB 13 L 1555 ] ;

- à compter du 1er janvier 2000, aux gains de cession de valeurs mobilières et de droits sociaux lorsque les contribuables s'abstiennent de répondre aux demandes de justifications visées à l'article L. 16 du LPF (LPF, art. L. 73-4° , issu de l'article 94 de la loi n° 99-1172 du 30 décembre 1999 ; cf. DB 13 L 1553 )

II. Un encadrement plus strict

11Afin de limiter l'emploi des procédures d'imposition d'office aux seuls cas où les contribuables se sont soustraits volontairement et en toute connaissance de cause à l'impôt, le législateur a pris plusieurs mesures :

12- d'une part, il a généralisé, à l'exception de la TVA et des autres taxes sur le chiffre d'affaires, l'obligation d'adresser aux contribuables défaillants ou retardataires une mise en demeure d'avoir à régulariser leur situation.

Pour les impôts non visés par cette obligation, il est néanmoins recommandé de procéder à l'envoi d'une mise en demeure avant toute taxation d'office.

13- d'autre part, il a enserré la mise en oeuvre de la taxation d'office prévue à l'article L. 69 du LPF (défaut de réponse à une demande d'éclaircissements ou de justifications) et celle de l'évaluation d'office des revenus fonciers prévue à l'article L. 73-3° 1 du même livre dans des règles plus strictes de forme et de délais telles qu'un véritable dialogue précède obligatoirement l'établissement de ces taxations (cf. DB 13 L 1553, n os5 et suiv. ) ;

14- enfin, il a prévu la faculté, pour l'administration et pour le contribuable de saisir la Commission départementale des impôts directs et des taxes sur le chiffre d'affaires en cas de désaccord persistant sur les redressements notifiés sur la base de l'article L. 69 du LPF à l'issue d'un examen contradictoire de la situation fiscale personnelle (cf. DB 13 L 1553, n os27 et suiv. ).

15Les procédures d'imposition d'office varient selon la nature des infractions commises. Elles ne feront donc pas l'objet d'études distinctes mais seront examinées dans le cadre des diverses infractions qui justifient leur mise en oeuvre, à savoir ;

- défaut ou dépôt tardif de déclaration ou d'acte (cf. DB 13 L 1551 ) ;

- opposition à contrôle fiscal (cf. DB 13 L 1552 ) ;

- défaut de réponse aux demandes d'éclaircissements ou de justifications (cf. DB 13 L 1553 ) ;

- défaut de désignation d'un représentant en France par une personne qui n'y est pas domiciliée (cf. DB 13 L 1554 ) ;

- infractions afférentes aux régimes micro-entreprise et déclaratif spécial (cf. DB 13 L 1555 ).

16En introduction à ces quatre sous-sections, un tableau résume les divers cas d'ouverture d'une procédure d'office.

1 Ces règles s'appliquent également aux gains de cession de valeurs mobilières et de droits sociaux réalisés à compter du 1er janvier 2000 (LPF, art. L. 73-4° ).