SOUS-SECTION 7 CAS PARTICULIER DES MAISONS DE RETRAITE SANS BUT LUCRATIF IMPOSITION DU GESTIONNAIRE ALLÉGEMENT GRACIEUX

SOUS-SECTION 7

Cas particulier des maisons de retraite sans but lucratif

Imposition du gestionnaire

Allégement gracieux

1Lorsqu'ils sont imposés personnellement à la taxe d'habitation, les pensionnaires des maisons de retraite peuvent bénéficier, s'ils remplissent les conditions liées notamment au montant de revenus, des dégrèvements ou exonérations prévus aux articles 1414 , 1414 A , 1414 B et 1414 C du CGI.

En revanche, lorsque les locaux d'hébergement sont imposés au nom du gestionnaire, aucun dégrèvement (ou exonération) ne peut être accordé alors même que les pensionnaires remplissent les conditions requises pour en bénéficier (cf. D 1233, n°s 26 et 27 ).

Cette situation ayant une incidence sur le montant du prix de journée réclamé dans les maisons de retraite concernées, il a été décidé d'accorder, sur demande, un dégrèvement total ou partiel de l'impôt mis à la charge du gestionnaire pour les locaux d'hébergement occupés par ceux des pensionnaires qui bénéficieraient d'un dégrèvement ou d'une exonération s'ils étaient personnellement imposés à la taxe d'habitation.

Cette mesure s'applique aux impositions établies au titre de 1990 et des années suivantes. Toutefois, compte tenu de l'institution de la cotisation de référence (cf. D 224 ) puis du revenu de référence (cf. D 225 ), les commentaires qui suivent concernent les impositions de taxe d'habitation établies au titre de 1991 et des années suivantes.

A. CONDITIONS D'OCTROI DU DÉGRÈVEMENT

2Le gestionnaire doit adresser au centre des impôts dont dépend l'établissement une demande de dégrèvement accompagnée :

- d'une copie de l'avis d'imposition à la taxe d'habitation établi à son nom ;

- de la liste des pensionnaires :

• qui résidaient dans l'établissement au 1er janvier de l'année d'imposition ;

• et qui n'ont pas été personnellement imposés à la taxe d'habitation.

Cette liste doit comporter les indications relatives aux noms, prénoms, date de naissance des intéressés et à leur situation au regard de l'impôt sur le revenu au titre de l'année précédente (informations requises pour l'application des articles 1414 à 1414 C du CGI).

B. CALCUL DU DÉGRÈVEMENT POUR LES TAXES D'HABITATION ÉTABLIES AU TITRE DES ANNÉES 1991 À 1996

Remarque liminaire : les développements figurant dans le présent B sont relatifs aux impositions de taxe d'habitation établies au titre des années 1991 à 1996. Lorsqu'il est fait référence aux articles 1414 à 1414 C et 1417 du CGI, il conviendra de se reporter à leur rédaction antérieure aux modifications apportées par l'article 8 de la loi de finances pour 1997. Dans un souci de clarté de l'exposé, cette précision n'est pas indiquée systématiquement ci-après.

3Le dégrèvement ne peut porter que sur la fraction de cotisation afférente au logement des pensionnaires (chambres ou dortoirs) à l'exclusion donc de celle due au titre des locaux communs.

Il convient d'envisager deux cas :

4• Premier cas : tous les pensionnaires sont non imposables à l'impôt sur le revenu au titre de l'année précédente (revenu de N - 1) 1 , au sens de l'article 1417 du CGI.

Le dégrèvement porte sur la totalité de la taxe d'habitation afférente à leurs logements.

5• Deuxième cas : certains pensionnaires sont imposables à l'impôt sur le revenu au titre de l'année précédente, au sens de l'article 1417 du CGI :

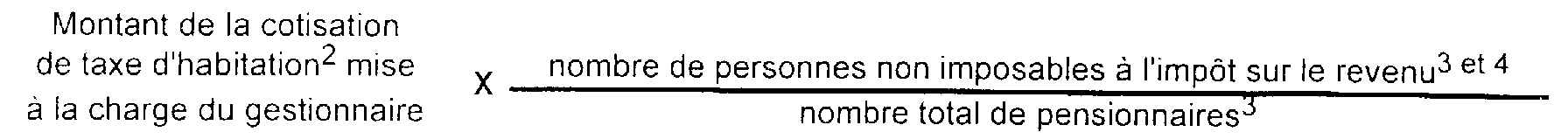

Le dégrèvement accordé au titre des personnes « non imposables » est calculé comme suit :

En outre, si le montant de la cotisation globale 2 divisé par le nombre de pensionnaires 3 , est supérieur au seuil d'octroi des dégrèvements partiels (cf. D 4234 n° 10 ), le montant du dégrèvement doit tenir compte également des réductions de taxe d'habitation (dégrèvement partiel ou plafonnement) prévus aux articles 1414 B et 1414 C du CGI qui auraient bénéficié, s'ils avaient été imposés personnellement à la taxe d'habitation, aux pensionnaires dont la cotisation d'impôt sur le revenu de référence au titre de l'année précédente (cf. D 224 ) n'excède pas les seuils visés aux mêmes articles (cf. D 4234, n° 14 et D 4235, n° 8 ). Les modalités de calcul du dégrèvement accordé à ce titre sont données dans l'exemple ci-après.

6Exemple.

1. Données :

• Soit une maison de retraite dont la cotisation de taxe d'habitation émise au titre de 1995 s'élève à 100 000 F dont 20 000 F correspondent aux locaux communs.

• Au 1er janvier 1995, le nombre des pensionnaires de l'établissement était de 40, se répartissant comme suit :

- 25 non imposables à l'impôt sur le revenu 4 au titre des revenus perçus en 1994 ;

- 10 ayant, pour la même année, une cotisation d'impôt sur le revenu de référence inférieure à 1750 F ;

- 3 ayant une cotisation d'impôt sur le revenu de référence comprise entre 1 750 F et 16 937 F ; le montant net de leurs revenus imposables pour 1994 (au sens du dernier paragraphe de l'art. 1414 C du CGI) s'élèvent respectivement à 60 000 F, 70 000 F et 90 000 F ;

- 2 ayant une cotisation d'impôt sur le revenu de référence supérieure à 16 937 F.

2. Le montant du dégrèvement à accorder au gestionnaire est égal à :

• Au titre des pensionnaires non imposables sur le revenu 4 :

(100 000 F - 20 000 F) × (25 / 40) = 50 000 F

• Au titre des autres pensionnaires :

- la cotisation moyenne, par personne hébergée, est égale à (80 000 F / 40) soit 2 000 F (montant supérieur au seuil de 1 872 F) ;

- le dégrèvement correspondant aux pensionnaires dont la cotisation d'impôt sur le revenu de référence est inférieure à 1 750 F est égal à : (2 000- 1 872 F) x 50 % x 10 = 640 F

- aucun dégrèvement n'est accordé au titre des pensionnaires dont la cotisation d'impôt sur le revenu de référence est comprise entre 1 750 F et 16 937 F dès lors que la cotisation moyenne par pensionnaire (2 000 F) est inférieure à 3,4 % de leurs revenus respectifs (2 040 F, 2 380 F et 3 060 F) 5 ;

- le montant du dégrèvement accordé au gestionnaire est donc de :

50 000 F + 640 F = 50 640 F

C. CALCUL DU DÉGRÈVEMENT POUR LES TAXES D'HABITATION ÉTABLIES AU TITRE DE 1997 ET DES ANNÉES SUIVANTES

7Afin de neutraliser les effets de la réforme de l'impôt sur le revenu au regard des conditions d'octroi des exonérations et dégrèvements de taxe d'habitation, l'article 8 de la loi de finances pour 1997 (n° 96-1181 du 30 décembre 1996) a substitué un montant de revenu à la cotisation d'impôt sur le revenu de référence (cf. D 225 ).

8Dès lors, pour les taxes d'habitation établies au titre de 1997 et des années suivantes, les informations apportées ci-dessus n°s 3 à 6 , dont les principes demeurent, doivent être actualisées à partir des éléments suivants :

- les pensionnaires antérieurement « non imposables à l'impôt sur le revenu au titre de l'année précédente au sens de l'article 1417 du CGI » s'entendent de ceux satisfaisant aux conditions de revenus exposées D 225, n°s 15 et 16 ;

- les pensionnaires dont « la cotisation d'impôt sur le revenu de référence au titre de l'année précédente n'excède pas les seuils visés aux articles 1414 B et 1414 C » s'entendent de ceux satisfaisant aux conditions de revenus exposées D 225, n°s 17 à 20 ;

- pour les impositions de taxe d'habitation établies au titre de 1997, le seuil d'octroi des dégrèvements partiels prévus aux articles 1414 B et 1414 C du CGI est fixé à 2 066 F.

1 Il est supposé qu'ils remplissent tous la condition d'âge prévue à l'article 1414 du CGI.

2 Au titre des logements des pensionnaires.

3 Sans qu'il y ait lieu de distinguer selon que les pensionnaires occupent des chambres individuelles ou collectives. Il ne doit pas, bien entendu, être tenu compte dans ce nombre des pensionnaires qui seraient imposés personnellement à la taxe d'habitation pour le logement qu'ils occupent dans la maison de retraite.

4 Au sens de l'article 1417 du CGI.

5 Dans l'hypothèse où la cotisation moyenne par pensionnaire serait, pour certains d'entre eux, supérieure à 3,4 % de leurs revenus, il conviendrait de calculer le dégrèvement auquel chacun d'eux pourrait prétendre et de majorer en conséquence le montant du dégrèvement accordé au gestionnaire.