SECTION 2 RÉGIME DÉCLARATIF SPÉCIAL : DISPOSITIF EN VIGUEUR DEPUIS LE 1ER JANVIER 1999

d. Pluralité d'activités non commerciales et commerciales dans des entreprises séparées.

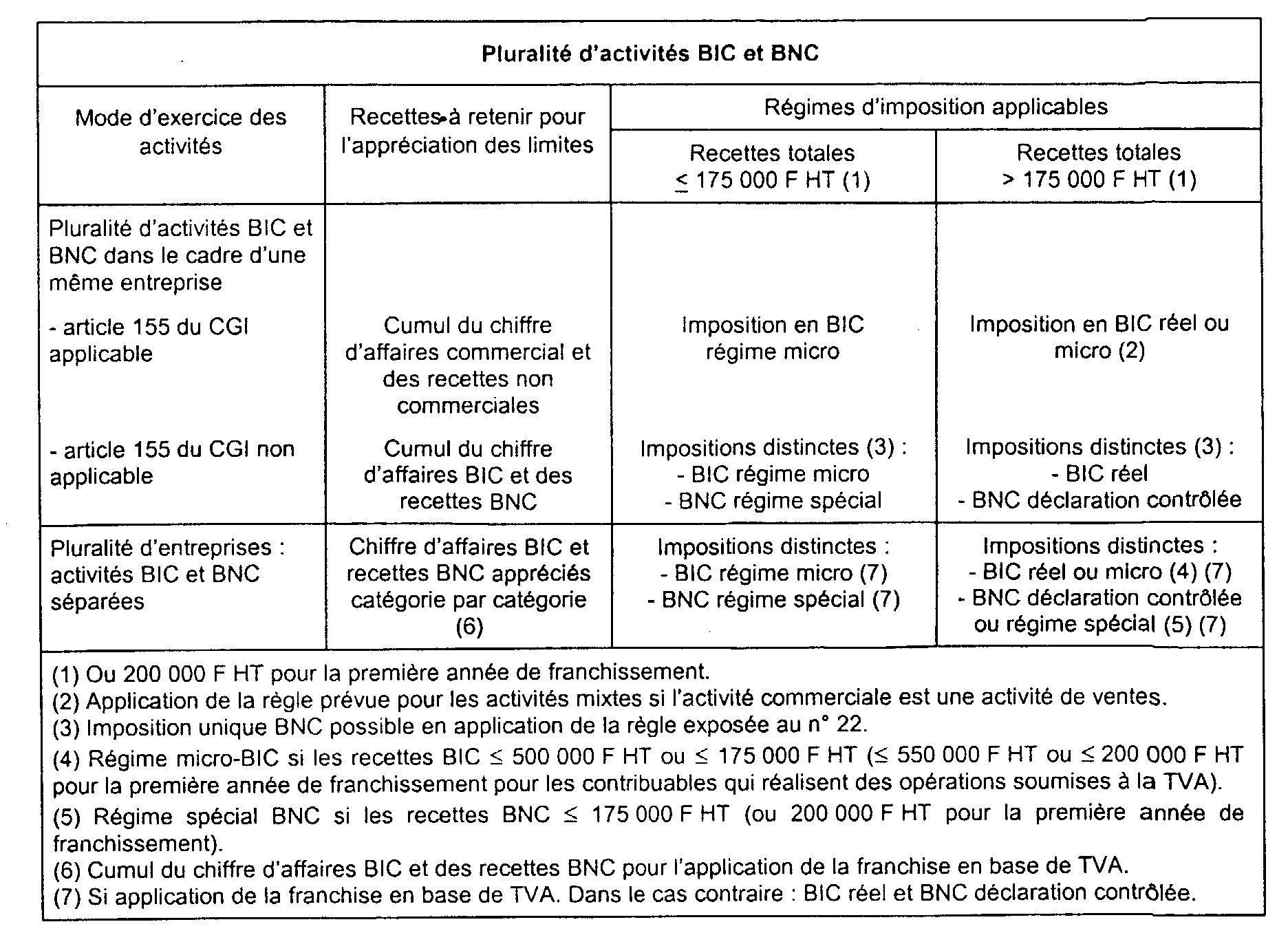

23En cas d'exercice d'activités dans des entreprises séparées (exemple : autonomie de clientèles, de locaux, organisation et services distincts), le montant des recettes est apprécié distinctement par rapport à chacune des activités. Chaque activité est imposée dans sa propre catégorie de revenus, selon le régime correspondant au montant de recettes réalisé.

Cela dit, en ce qui concerne la franchise en base de TVA prévue à l'article 293 B du CGI (voir n°s 40 à 43 ), un assujetti qui exploite à titre individuel des entreprises distinctes dont les activités relèvent de la catégorie des bénéfices non commerciaux pour l'une et de celle des bénéfices industriels et commerciaux pour l'autre doit totaliser les chiffres d'affaires afférents aux deux activités pour apprécier l'application ou non de la franchise en base de TVA (voir BOI 3 F-2-99 ).

II. Conséquences du dépassement des limites de recettes

24Le franchissement de la limite de 175 000 F hors taxes emporte des conséquences différentes selon qu'il s'agit de la première année ou d'une deuxième année de franchissement.

1. Première année de dépassement de la limite de 175 000 F hors taxes.

25Jusqu'à l'imposition des revenus de 1998, le régime déclaratif spécial reste applicable s'il s'agit de la première année où les recettes dépassent 100 000 F hors taxes, sans toutefois excéder 120 000 F hors taxes (voir DB 5 G 321, n°s 13 et 15 ).

26À compter de l'imposition des revenus de 1999, le 3 de l'article 102 ter du CGI prévoit que le régime déclaratif spécial reste applicable, sauf en cas de changement d'activité, la première année de dépassement de la limite de 175 000 F hors taxes, quel que soit le montant des recettes réalisé et sous réserve des exclusions prévues pour ce régime. En ce cas, le montant des recettes qui excède la limite de 175 000 F hors taxes ne fait l'objet d'aucun abattement pour charges (voir n° 60 ).

Pour apprécier si le contribuable franchit pour la première fois la limite de 175 000 F hors taxes, il est admis de ne pas remonter au-delà des revenus de l'année 1998.

27Il résulte des principes dégagés au n° 26 qu'un contribuable placé sous le régime déclaratif spécial au titre d'une année reste imposé sous ce régime la première année de franchissement de la limite de 175 000 F hors taxes :

- quel que soit le montant des recettes pour les contribuables non soumis à la TVA ;

- sous réserve, pour les contribuables soumis à la TVA, que le montant des recettes ne dépasse pas les limites d'application de la franchise en base prévues à l'article 293 B du CGI et qu'ils n'aient pas opté pour le paiement de la TVA (voir n°s 40 à 43 ). Si tel est le cas, le contribuable est alors exclu du régime déclaratif spécial dès l'année de dépassement.

28Si le dépassement de la limite de 175 000 F hors taxes est dû à un changement d'activité, l'exclusion du régime déclaratif spécial s'applique dès l'année de franchissement.

2. Deuxième année de dépassement de la limite de 175 000 F hors taxes.

29La deuxième année, appréciée dans les conditions définies au n° 26, de dépassement de la limite de 175 000F hors taxes, le régime déclaratif spécial cesse de s'appliquer quel que soit le montant du dépassement. Il en est de même pour le régime de la franchise en base de TVA dès lors qu'au titre de l'année précédente, les recettes excédaient la limite de 175 000 F hors taxes (voir BOI 3 F-2-99 ).

Pour l'imposition du bénéfice, le régime de la déclaration contrôlée est seul applicable.

3. Passage ou retour à un montant de recettes n'excédant pas 175 000 F hors taxes.

30L'année où le montant des recettes devient inférieur ou égal à 175 000 F hors taxes ou passe à nouveau en dessous de ce montant, une distinction doit être effectuée :

- lorsque le contribuable exerce une activité non soumise à la TVA, le régime déclaratif spécial est applicable de droit ;

- lorsque le contribuable exerce une activité soumise à la TVA, le passage ou le retour au régime déclaratif spécial n'est possible que pour l'année suivant celle au titre de laquelle les recettes redeviennent à nouveau inférieures ou égales aux limites d'application de la franchise en base prévues à l'article 293 B du CGI et à condition que le contribuable n'ait pas opté pour le paiement de la TVA (voir n°s 40 à 43 ).

III. Exclusions du régime déclaratif spécial

1. Exclusions de droit.

a. Application du régime de la déclaration contrôlée.

31En application des dispositions du I de l'article 96 du CGI, le régime de la déclaration contrôlée s'applique aux contribuables dont le montant annuel des recettes dépasse 175 000 F. Compte tenu de la suppression du régime de l'évaluation administrative et du relèvement de la limite d'application du régime déclaratif spécial, le montant de 175 000 F mentionné au I de l'article 96 précité s'apprécie hors taxes à compter de l'imposition des revenus de 1999 (cf. DB 5 G 3111, n° 14 ).

32Indépendamment du montant des recettes réalisé, le régime de la déclaration contrôlée s'applique obligatoirement :

- aux officiers publics et ministériels en ce qui concerne les bénéfices provenant de leur charge ou de leur office. Les intéressés ne sont cependant pas exclus du régime déclaratif spécial pour les revenus non commerciaux qu'ils peuvent retirer de leurs activités connexes accessoires ou d'une autre source, lorsqu'ils remplissent les conditions d'application de ce régime (CGI, art. 100 ) ;

- aux contribuables dont les bénéfices proviennent de la production littéraire, scientifique, artistique ou de la pratique d'un sport et qui optent pour l'imposition selon un revenu moyen (CGI, art. 100 bis ) ;

- aux contribuables qui réalisent des opérations mentionnées au 5° du 2 de l'article 92 du CGI 1 ;

- aux contribuables qui, réalisant dans une même entreprise des recettes non commerciales et des recettes commerciales, optent pour un régime réel pour l'imposition de leur bénéfice commercial (CGI, article 96 B 2 ).

b. Bénéfices non commerciaux imposés selon les règles des traitements et salaires.

1 ° Agents généraux d'assurances.

33Les bénéfices des agents généraux d'assurances et de leurs sous-agents sont en principe imposés selon les règles des bénéfices non commerciaux. Cela dit, les intéressés peuvent demander que le revenu imposable provenant des commissions versées par les compagnies d'assurances qu'ils représentent, ès qualités, soit déterminé selon les règles prévues en matière de traitements et salaires, conformément aux dispositions du 1 ter de l'article 93 du CGI. Les intéressés sont, à ce titre, exclus du champ d'application du régime déclaratif spécial (cf. DB 5 G 411 et 5 G 412 ).

34Les agents généraux d'assurances qui n'ont pas opté pour le régime d'imposition prévu à l'article 93-1 ter précité ou qui dénoncent leur option pour ce régime, peuvent, s'ils remplissent les conditions prévues à l'article 102 ter du CGI, relever du régime déclaratif spécial des bénéfices non commerciaux.

2° Écrivains et compositeurs.

35Lorsqu'ils sont intégralement déclarés par les tiers, les produits de droits d'auteurs perçus par les écrivains et compositeurs sont soumis à l'impôt sur le revenu selon les règles prévues en matière de traitements et salaires, conformément aux dispositions du 1 quater de l'article 93 du CGI. Les revenus en cause sont alors exclus du champ d'application du régime déclaratif spécial des bénéfices non commerciaux.

36Toutefois, lorsque les intéressés optent pour l'imposition de leurs produits de droits d'auteurs selon les règles applicables en matière de bénéfices non commerciaux (cf. DB 5 G 4215 ), ils peuvent alors relever du régime déclaratif spécial dans les conditions suivantes.

L'option doit être notifiée au service des impôts dont dépendent les intéressés sous forme de note écrite jointe à la déclaration d'ensemble des revenus de l'année au titre de laquelle le contribuable souhaite relever du régime déclaratif spécial.

L'option ne peut être exercée que si les écrivains et compositeurs renoncent à l'application de la retenue de TVA prévue à l'article 285 bis du CGI et se trouvent de ce fait placés sous le régime de la franchise en base de TVA (voir n°s 44 à 46 ).

L'option est valable pour l'année au titre de laquelle elle est exercée et les deux années suivantes (sur la dénonciation et la reconduction de l'option, voir DB 5 G 4215, n° 4 ).

c. Associés de sociétés ou de groupements.

1 ° Associés de sociétés de personnes.

37Les associés de sociétés de personnes sont exclus du champ d'application du régime déclaratif spécial.

Le régime de la déclaration contrôlée s'applique à titre obligatoire :

- aux associés de sociétés de personnes visées aux articles 8 et 8 ter du CGI exerçant une activité de nature non commerciale (CGI, art. 103) ;

- aux associés de sociétés civiles de moyens dont les droits sociaux sont affectés à l'exercice de leur activité professionnelle non commerciale et qui sont imposables dans la catégorie des bénéfices non commerciaux pour la part des bénéfices correspondant à leurs droits dans la société (CGI, art. 239 quater A).

2° Associés de sociétés d'exercice libéral.

38Les associés des sociétés d'exercice libéral mentionnées à l'article 2 de la loi n° 90-1258 du 31 décembre 1990 relative à l'exercice sous forme de société des professions libérales soumises à un statut législatif ou réglementaire ou dont le titre est protégé ne peuvent pas relever du régime déclaratif spécial des bénéfices non commerciaux. En effet, dès lors que ces sociétés sont assujetties à l'impôt sur les sociétés en raison de leur forme, les revenus retirés par les associés de l'exercice de leur activité professionnelle dans la société ne relèvent pas de la catégorie des bénéfices non commerciaux, mais de celle des traitements et salaires ou des rémunérations allouées aux gérants et associés de certaines sociétés mentionnées à l'article 62 du CGI.

d. Exercice de plusieurs activités non commerciales dont le total des recettes excède 175 000 F hors taxes.

39En application du a du 6 de l'article 102 ter du CGI, les personnes qui exercent plusieurs activités non commerciales dont le total des recettes excède 175 000 F hors taxes sont exclus du régime déclaratif spécial pour l'ensemble de ces activités. Pour plus de développements sur ce point, il convient de se reporter au n° 17 ci-avant.

e. Contribuables ne bénéficiant pas de la franchise en base de TVA.

1 ° Caractéristiques du régime de la franchise en base de TVA.

40L'article 293 B du CGI, dans sa rédaction issue du 26 du II de l'article 7 de la loi de finances pour 1999, dispose qu'à compter du 1er janvier 1999, les assujettis à la TVA établis en France bénéficient, pour leurs prestations de services, d'une franchise qui les dispense du paiement de la TVA lorsqu'ils n'ont pas réalisé au cours de l'année civile précédente un chiffre d'affaires supérieur à 175 000 F hors taxes.

41La limite d'application de la franchise en base est portée à 245 000 F hors taxes (CGI, art. 293 B-III) :

- pour les opérations réalisées par les avocats, les avocats au Conseil d'État et à la Cour de cassation et les avoués, dans le cadre de l'activité définie par la réglementation applicable à leur profession ;

- pour la livraison de leurs œuvres et la cession, par les auteurs d'œuvres de l'esprit à l'exception des architectes, des droits patrimoniaux qui leur sont reconnus par la loi ;

- pour l'exploitation par les artistes interprètes des droits patrimoniaux qui leur sont reconnus par la loi.

Par ailleurs, les avocats et avoués, les auteurs d'uvres de l'esprit et les artistes interprètes précités bénéficient, pour les livraisons de biens et les prestations de services qui n'ont pas bénéficié de l'application de la franchise de 245 000 F, d'une franchise spécifique lorsque le chiffre d'affaires correspondant réalisé l'année précédente n'excède pas 100 000 F hors taxes (CGI, art 293 B-IV).

42Le régime de la franchise en base cesse de s'appliquer lorsque le chiffre d'affaires de l'année en cours dépasse 200 000 F pour les opérations visées au n° 40 (CGI, art. 293 B-II) et 300 000 F majoré, le cas échéant, de 120 000 F, pour celles visées au n° 41 (CGI, art. 293 B-V). Le dépassement des limites précitées entraîne l'application de la TVA à compter du premier jour du mois au cours duquel elles sont dépassées (BOI 3 F-2-99 ).

1 Ce régime s'appliquait aussi aux contribuables qui réalisaient des opérations mentionnées aux anciens articles 92 B et 92 F du CGI (CGI, art. 96 A ancien). Mais les gains nets retirés de telles opérations (cf. DB 5 G 45 ) ne sont plus considérés comme des bénéfices non commerciaux à compter du 1er janvier 2000 (loi de finances pour 2000, art. 94)

2 Dispositions auparavant codifiées sous l'article 302 septies A quater.