SOUS-SECTION 1 PRINCIPE D'IMPUTATION DES DÉFICITS FONCIERS (IMMEUBLES « ORDINAIRES »)

II. Modalités d'imputation du déficit foncier sur le revenu global

1. Imputation du déficit foncier résultant des dépenses déductibles à l'exception des intérêts d'emprunt.

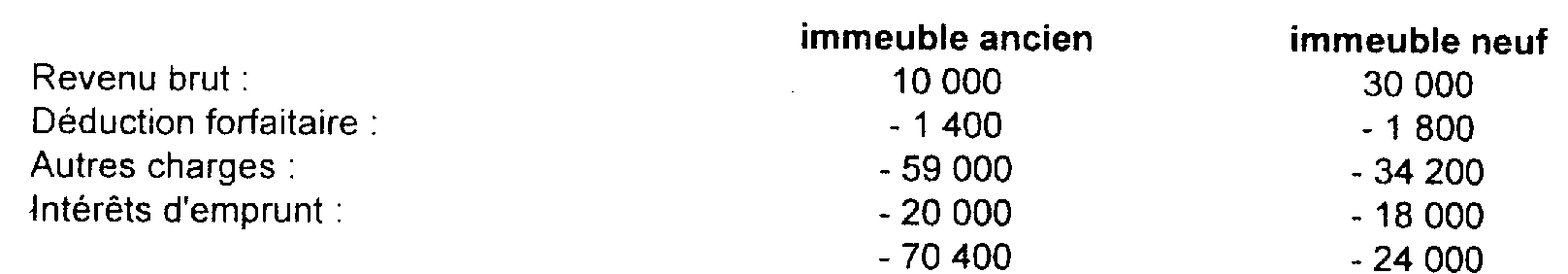

22Conformément aux indications qui précédent, le déficit foncier est imputable sur le revenu global dans la limite de 70 000 F (ou de 100 000 F) pour la partie qui provient des dépenses déductibles des revenus fonciers à l'exception des intérêts d'emprunt. Si la détermination de la fraction imputable sur le revenu global est aisée en cas d'unicité de propriété, elle est plus délicate lorsque le propriétaire possède plusieurs immeubles ou des titres de différentes sociétés ou si une société possède plusieurs immeubles.

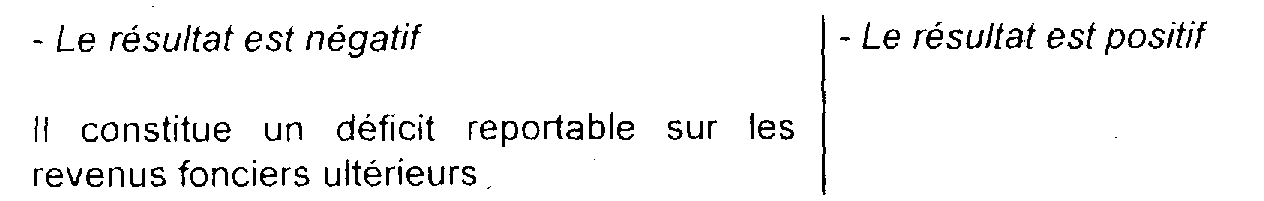

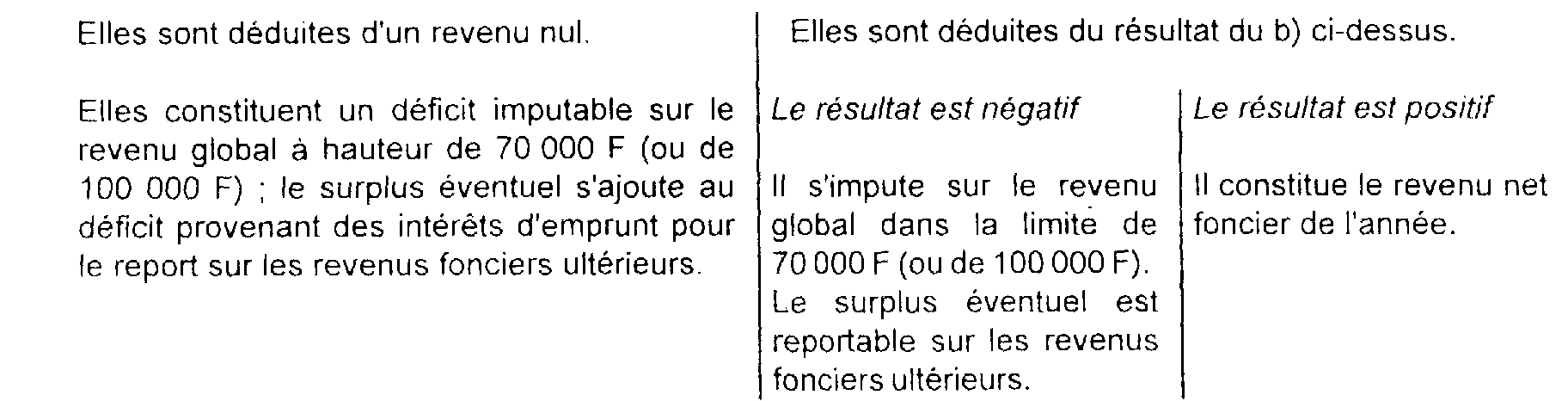

23Lorsqu'au titre d'une année, les résultats de certains immeubles sont les uns bénéficiaires et les autres déficitaires, les déficits sont en premier lieu imputés sur les revenus positifs. Lorsqu'après cette compensation, un déficit subsiste, la fraction imputable sur le revenu global est déterminée de la manière suivante :

a) Détermination du total :

- des revenus bruts

- des intérêts d'emprunt

- des autres charges pour l'ensemble des propriétés ou titres de sociétés.

b) Déduction du total des intérêts d'emprunt du total des revenus bruts

c) Déduction des autres charges.

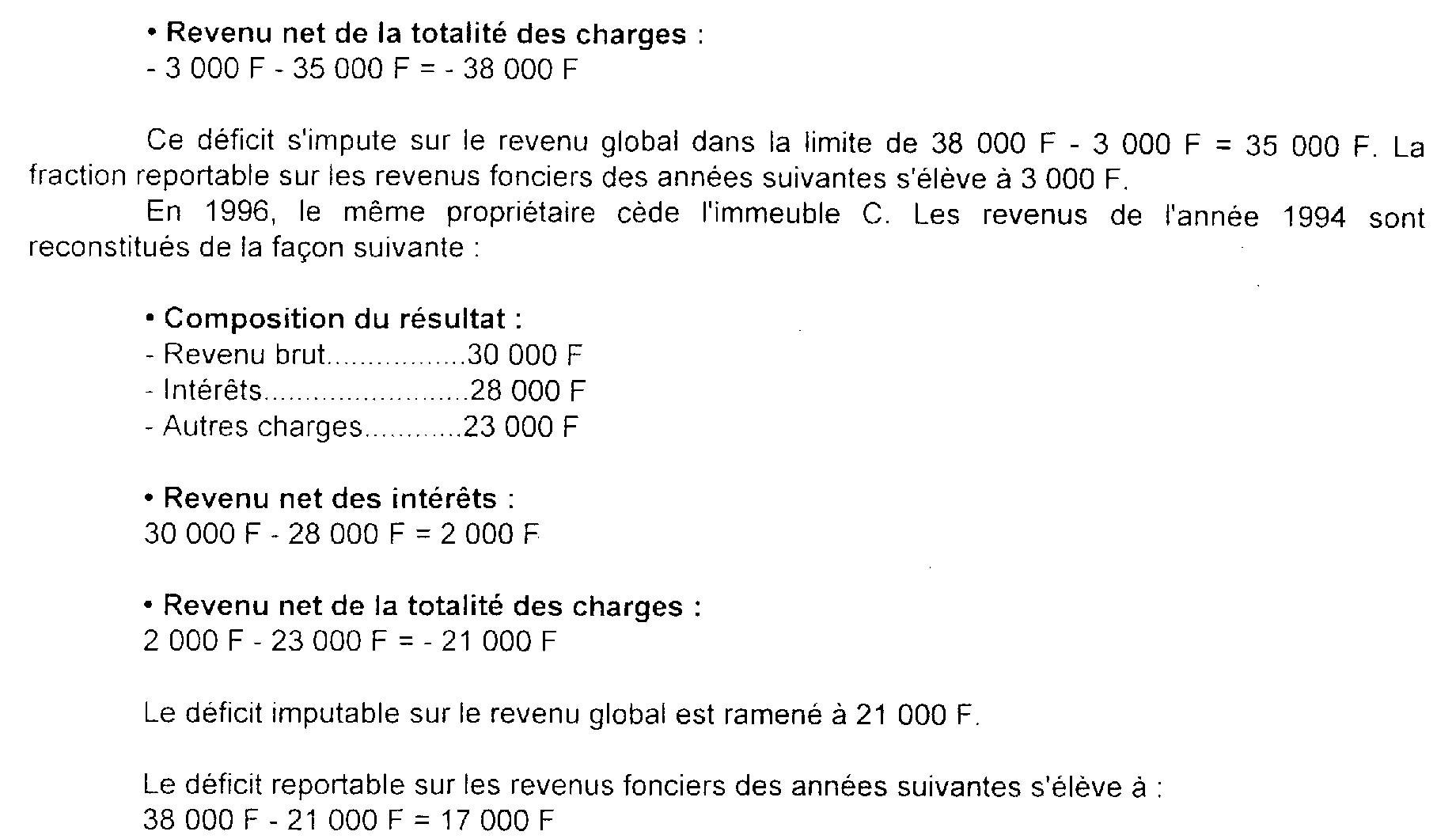

Exemple 1 : Un propriétaire a loué en 1997 deux immeubles urbains anciens. Son revenu foncier est déterminé de la facon suivante :

1

a) Revenus bruts : 65 000 F

Intérêts : 20 000 F

Autres charges : 85 000 F

b) Revenu net des intérêts :

65 000 F - 20 000 F = 45 000 F

c) Revenu net de la totalité des charges :

45 000 F - 85 000 F = - 40 000 F

Ce déficit est imputable sur le revenu global en totalité dès lors qu'il est inférieur à la limite de 70 000 F.

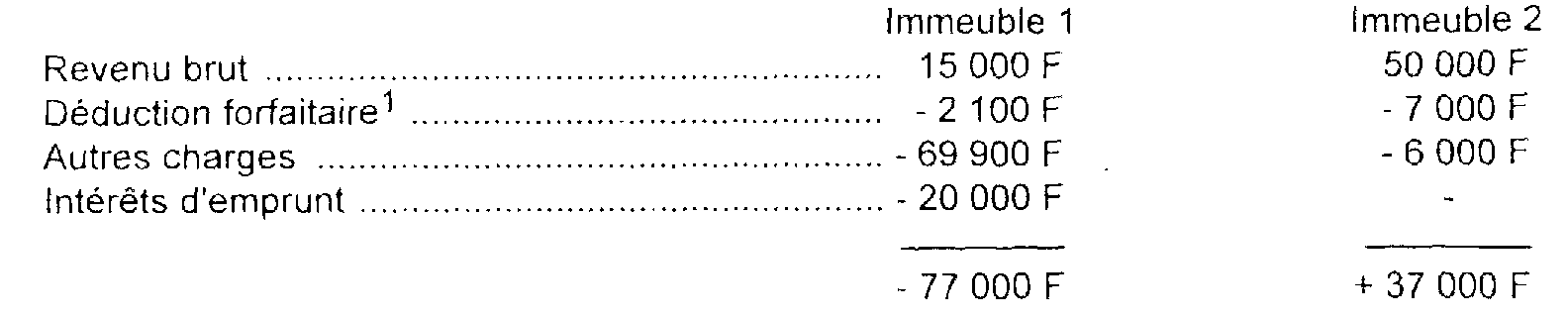

Exemple 2 : Un propriétaire a loué en 1997 un immeuble urbain ancien et un logement neuf pour lequel il a opté pour la déduction au titre de l'amortissement visée à l'article 31-I-1° f du CGI (amortissement dit « Périssol »).

Son revenu foncier est déterminé de la façon suivante :

a) Revenus bruts : 40 000 F

Intérêts : 38 000 F

Autres charges : 96 400 F

b) Revenu net des intérêts :

40 000 F - 38 000 F = 2 000 F

c) Revenu net de la totalité des charges :

2 000 F - 96 400 F = - 94 400 F

Ce déficit est imputable sur le revenu global en totalité dès lors qu'il est inférieur à 100 000 F (limite applicable du fait de la constatation d'un déficit sur l'immeuble neuf bénéficiant de la déduction au titre de l'amortissement visée à l'article 31-I-1° f du CGI).

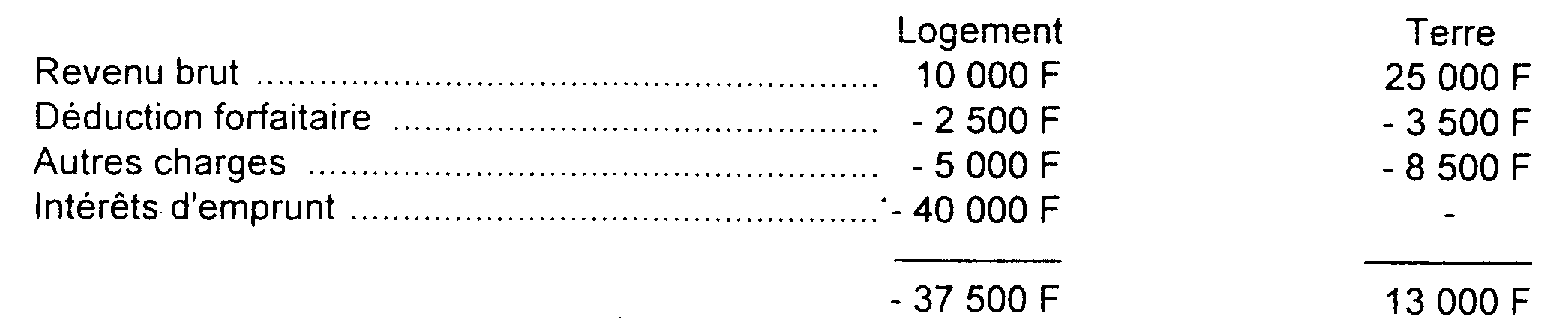

Exemple 3 : Un propriétaire a loué en 1997 un immeuble ayant ouvert droit à la réduction d'impôt de l'article 199 decies A (taux de déduction forfaitaire 25 %) et une terre agricole.

a) Revenus bruts : 35 000 F

Intérêts : 40 000 F

Autres charges : 19 500 F

b) Revenu net des intérêts :

35 000 F - 40 000 F = - 5 000 F

Ce déficit est imputable sur les revenus fonciers des années ultérieures.

c) Revenu net de la totalité des charges :

0 - 19 500 F = - 19 500 F imputables sur le revenu global.

24Lorsque le contribuable possède également des immeubles dits spéciaux (immeubles situés dans des secteurs sauvegardés et assimilés ou dans des ZFU, immeubles classés monuments historiques ou détenus en nue-propriété) [ou des parts de sociétés possédant de tels immeubles], voir 5 D 3111 .

2. Remise en cause de l'imputation des déficits sur le revenu global.

a. Principe.

25Lorsqu'un propriétaire impute un déficit foncier sur son revenu global selon les modalités précitées, l'immeuble doit être affecté à la location - et le cas échéant, les titres de sociétés doivent être conservés - jusqu'au 31 décembre de la troisième année qui suit l'imputation (voir n°s 5 à 9 ). Les contribuables n'ont pas à prendre un engagement formel.

26Lorsqu'il est constaté que cette condition n'a pas été respectée et sauf possibilité d'application de l'une des exceptions visées n°s 28 et suiv., l'imputation du déficit foncier sur le revenu global est remise en cause dans les conditions suivantes :

- Le revenu global et les revenus fonciers des trois années qui précèdent l'année de cessation de la location sont reconstitués selon les modalités applicables en cas de non-imputation d'un déficit sur le revenu global. Le (ou les) déficit indûment imputé sur le revenu global peut être uniquement imputé sur les revenus fonciers des dix années suivantes dans les conditions de droit commun. Bien entendu, les déficits fonciers qui restaient à imputer après la cessation de la location ne peuvent plus l'être (voir toutefois DB 8 M 2123, n°s 15 et suiv. en cas de vente).

- Cette remise en cause peut être effectuée jusqu'au 31 décembre de la troisième année qui suit celle du non-respect de l'affectation de l'immeuble ou de la conservation des titres nonobstant l'intervention de la prescription pour tout ou partie des années en cause. Les pénalités sont déterminées dans les conditions de droit commun.

Exemple : Un contribuable a imputé sur son revenu global en 1996 un déficit foncier. Il cède l'immeuble le 1er février 1998. L'administration peut remettre en cause le déficit de l'année 1996 (même si elle est prescrite) jusqu'au 31 décembre 2001.

27Lorsqu'un contribuable ayant déclaré au titre de la même année un déficit imputable en tout ou partie sur le revenu global et provenant d'immeubles différents cesse de louer l'un d'entre eux dans les trois ans qui suivent l'imputation, il convient de reconstituer la fraction du déficit imputable sur le revenu global en faisant abstraction des résultats déficitaires des immeubles cédés ou dont la location a cessé.

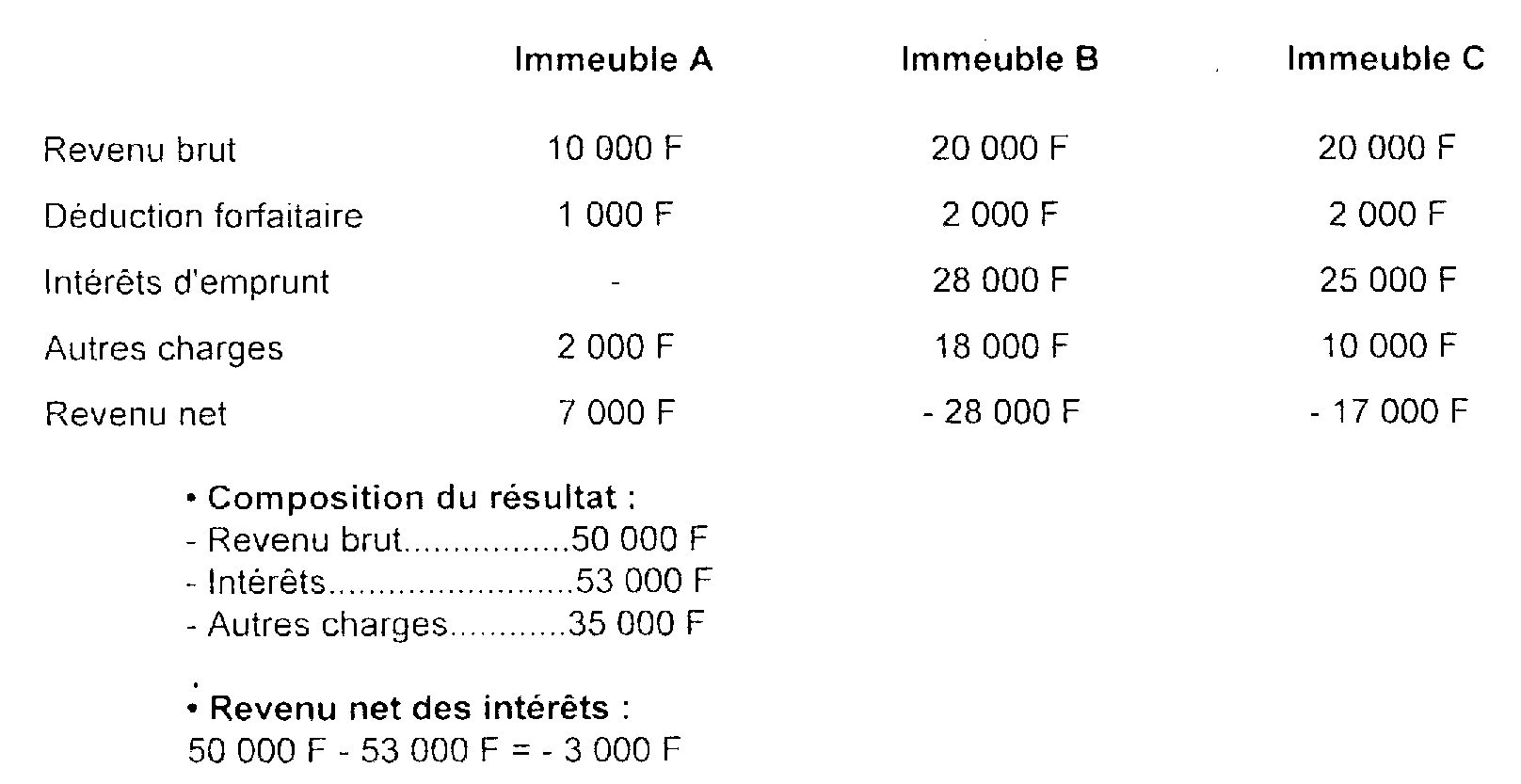

Exemple : Un propriétaire a déclaré au titre de 1994 les résultats suivants :

b. Exceptions.

1° Exceptions légales.

Conformément aux dispositions de l'article 156-I-3° (avant-dernier alinéa), aucune remise en cause de l'imputation du déficit sur le revenu global n'est effectuée dans les trois cas suivants :

28- Le contribuable ou l'un des époux soumis à une imposition commune est atteint d'une invalidité correspondant au classement dans la deuxième ou la troisième des catégories prévues à l'article L. 341-4 du Code de la Sécurité sociale (invalides absolument incapables d'exercer une profession quelconque et invalides qui sont, en outre, dans l'obligation d'avoir recours à l'assistance d'une tierce-personne pour effectuer les actes ordinaires de la vie).

29- Le contribuable ou l'un des époux soumis à une imposition commune est licencié . Les personnes licenciées s'entendent de celles qui se trouvent privées d'activité professionnelle pour des raisons indépendantes de leur volonté et sont inscrites comme demandeurs d'emploi à l'Agence nationale pour l'emploi. Cette qualité est également reconnue aux salariés de moins de 60 ans licenciés pour motif économique et bénéficiaires d'une convention de coopération du fonds national de l'emploi qui leur assure le paiement de l'allocation spéciale du fonds national de l'emploi et d'une allocation conventionnelle (voir DB 5 F 1144, n° 25 ).

L'absence de remise en cause ne s'applique que si l'année de licenciement est postérieure à l'année d'imputation sur le revenu global du déficit foncier.

30- Le contribuable ou l'un des époux soumis à une imposition commune décède. Cette exception ne vaut que pour les déficits antérieurs à la date du décès 2 .

2° Exceptions résultant de mesures de tempérament.

Aucune remise en cause de l'imputation du déficit sur le revenu global n'est également effectuée dans les deux situations suivantes :

31- l'immeuble productif du déficit fait l'objet d'une expropriation pour cause d'utilité publique. L'exception ne peut s'appliquer que si l'immeuble a été donné en location avant la survenance de l'événement qui la motive.

32- la SCPI propriétaire de l'immeuble productif du déficit fait l'objet d'une fusion autorisée par les articles 18-1 à 18-4 de la loi du 31 décembre 1970 modifiée et par les articles 25-1 à 25-5 du décret n° 71-524 du 1er juillet 1971 modifié. Il a, en effet, paru possible de reconnaitre un caractère intercalaire à une telle fusion, notamment au regard de la durée de location d'un immeuble ou de conservation des titres visée au 10ème alinéa de l'article 156-I-3° du CGI (cf. n°s 7 à 9 ). Le transfert de l'immeuble dans le patrimoine de la société absorbante ou de la nouvelle société ne constitue donc pas un cas d'interruption de la durée de location visée au n° 7. De même, l'échange de droits sociaux résultant de la fusion ne constitue pas non plus un cas d'interruption de la durée de conservation des parts visée au n° 8 . La durée de location de l'immeuble détenu par la société issue de la fusion est déterminée à partir de la date de départ de la période initiale de location par la société absorbée. De la même manière, le respect du délai de conservation des parts par l'associé est apprécié en tenant compte de la période de détention des titres de la société absorbée préalable à l'échange de droits sociaux résultant de la fusion.

3. Non cumul de l'imputation d'un déficit et de la réduction d'impôt pour investissement dans les DOM-TOM.

33Un contribuable ne peut pas pour un même logement ou une même souscription de titres pratiquer la réduction d'impôt relative aux investissements outre-mer (article 199 undecies du CGI) et imputer un déficit foncier sur le revenu global. Ainsi, lorsqu'un contribuable a pratiqué cette réduction d'impôt, il ne pourra pas imputer sur son revenu global un déficit foncier qui trouve son origine dans des dépenses payées pour ce bien. La loi ne prévoit aucune durée pour cette interdiction de cumul ; il sera cependant admis de limiter son application à la durée couverte par l'engagement de location ou de conservation prévu pour l'octroi de la réduction d'impôt déjà citée (c'est-à-dire les cinq années postérieures à l'octroi de la réduction d'impôt).

B. IMPUTATION DES DÉFICITS SUR LES REVENUS FONCIERS DES ANNÉES SUIVANTES

La fraction des déficits fonciers qui ne peut être imputée sur le revenu global 3 s'impute exclusivement sur les revenus fonciers des années suivantes, pendant un certain délai qui a évolué dans les conditions évoquées ci-après.

34Avant l'imposition des revenus de 1995, une distinction était faite entre les déficits provenant des immeubles urbains, reportables pendant cinq ans, et ceux provenant des immeubles ruraux, reportables pendant neuf ans.

35L'article 64 de la loi de finances pour 1995 (n° 94-1162 du 29 décembre 1994) a harmonisé à cinq ans la durée de report de l'ensemble des déficits fonciers provenant des dépenses payées à compter du 1er janvier 1995. À titre exceptionnel, il a toutefois été admis que les déficits urbains constatés en 1993 et 1994 puissent être reportés pendant neuf ans.

36L'article 31 de la loi portant diverses dispositions d'ordre économique et financier (n° 96-314 du 12 avril 1996) a porté à dix ans la durée d'imputation des déficits fonciers sur les revenus de même nature.

37La période de report de dix ans s'applique à compter de l'imposition des revenus de 1996. Elle concerne également les déficits encore reportables après le 31 décembre 1995, c'est-à-dire les déficits constatés au cours des années 1991 et suivantes pour les immeubles urbains et des années 1987 et suivantes pour les immeubles ruraux (cf. tableau récapitulatif figurant en annexe II à la présente sous-section).

ANNEXE |

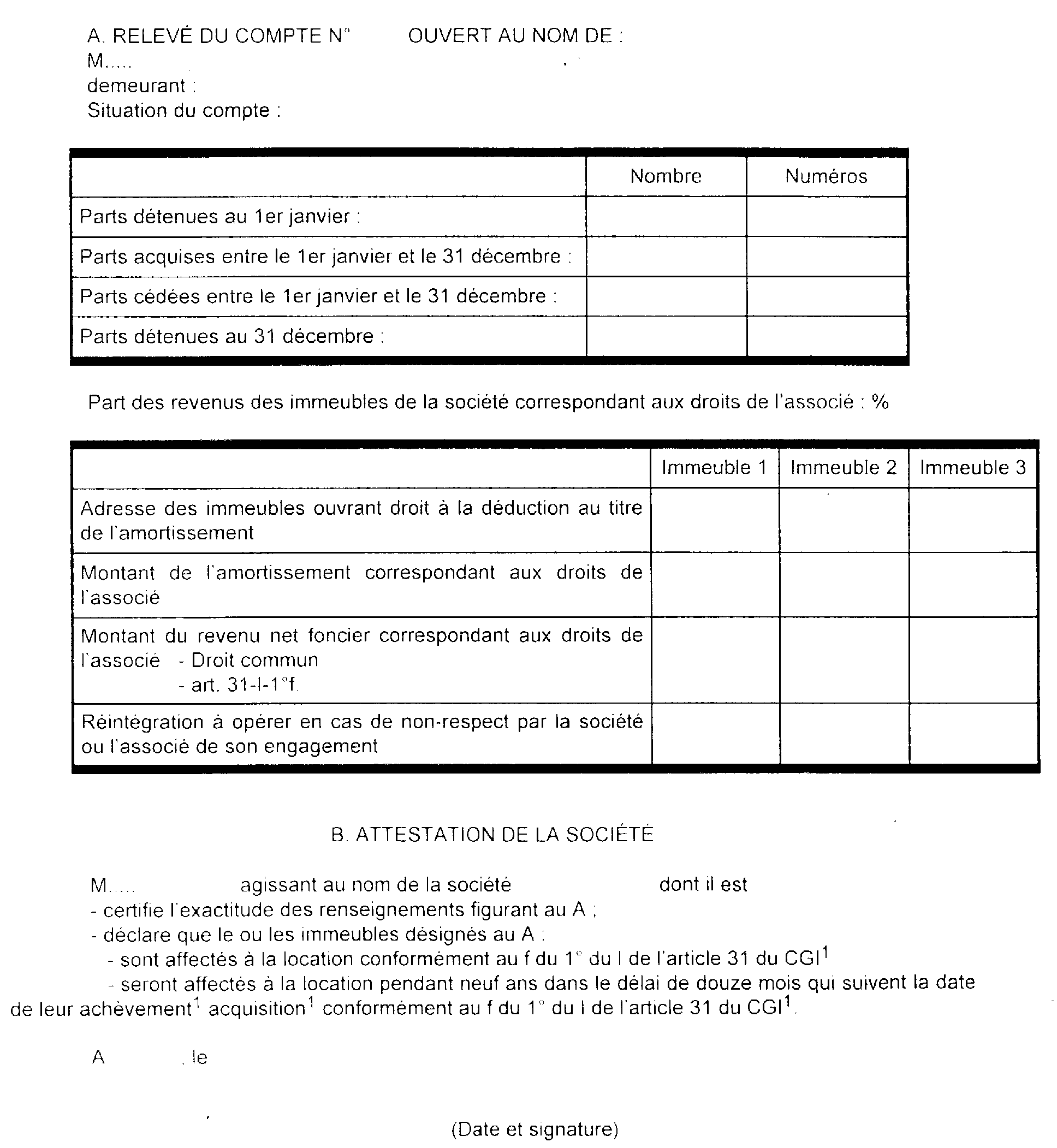

Modèle d'attestation annuelle fournie par les sociétés

non passibles de l'impôt sur les sociétés

4

ANNEXE II

1 Le taux de la déduction forfaitaire est fixé à 14 % à compter de l'imposition des revenus de 1997

2 Et non pour ceux que l'époux survivant est autorisé à déduire au titre des immeubles communs. L'imputation sur son revenu global l'oblige au respect de l'affectation à la location.

3 Fraction du déficit qui excède la limite de 70 000 F ou 100 000 F ou qui résulte des intérêts d'emprunt

4 Rayer la mention inutile