B.O.I. N° 201 du 7 NOVEMBRE 2000

SECTION 3

Conséquences en matière de taxe sur la valeur ajoutée

SOUS-SECTION 1

Conséquences du dépassement du seuil d'application de la franchise des impôts commerciaux

54.Les associations, les fondations et les congrégations dont le montant des recettes lucratives encaissées dépasse le seuil de 250 000 F en cours d'année ne peuvent plus bénéficier de l'exonération prévue au deuxième alinéa de l'article 261.7-1°-b du code général des impôts à compter du premier jour du mois suivant celui du dépassement.

Elles ne bénéficient pas non plus de cette exonération au titre des opérations lucratives réalisées lors de l'année civile suivante. En effet, au regard de la taxe sur la valeur ajoutée, le seuil de 250 000 F s'apprécie par référence au montant des recettes encaissées au cours de l'année civile précédente.

55.L'exonération de taxe sur la valeur ajoutée appliquée aux recettes encaissées jusqu'au dernier jour du mois du dépassement n'est pas remise en cause. Par ailleurs, le dépassement du seuil n'a pas pour effet de remettre en cause l'exonération applicable aux opérations non lucratives sous réserve que ces dernières demeurent significativement prépondérantes et que la gestion de l'organisme considéré conserve un caractère désintéressé.

56.Les associations, les fondations et les congrégations, dont les recettes accessoires lucratives excèdent en cours d'année le seuil de 250 000 F, peuvent toutefois bénéficier, à compter du premier jour du mois suivant ce dépassement, de la franchise en base de taxe sur la valeur ajoutée prévue aux articles 293 B-I et suivants du code général des impôts. Elles doivent, dans cette hypothèse, respecter l'ensemble des règles précisées par l'instruction 3 F-2-99 du 20 juillet 1999.

Obligations déclaratives :

57.Les associations, les fondations ou les congrégations qui dépassent le seuil de 250 000 F doivent en informer le service des impôts au cours du mois suivant celui du dépassement. Cette démarche permettra l'envoi aux organismes concernés des déclarations de taxe sur la valeur ajoutée qu'ils devront le cas échéant souscrire (sous réserve des exonérations de taxe sur la valeur ajoutée spécifiques et de la franchise en base de l'article 293 B-I du CGI). Elle évitera également à ces organismes d'opérer ultérieurement des régularisations de la taxe éventuellement due au titre des mois suivants celui du dépassement.

Exemple :

58.L'association « F », bénéficiaire de la franchise des impôts commerciaux en 2000 et 2001, a dépassé le seuil de 250 000 F de recettes lucratives accessoires en septembre 2002.

En conséquence, elle ne bénéficie plus de l'exonération de taxe sur la valeur ajoutée applicable à ces recettes à compter du 1er octobre 2002. L'association devra en aviser son centre des impôts au cours du mois d'octobre 2002.

L'association pourra toutefois bénéficier, à compter du 1er octobre 2002, de la franchise en base prévue à l'article 293 B-I du code général des impôts, dans les conditions précisées par l'instruction 3 F-2-99 précitée.

L'exonération de taxe sur la valeur ajoutée visée à l'article 261.7-1°-b du code susvisé ne sera pas non plus applicable aux opérations lucratives accessoires réalisées au cours de l'année 2003.

SOUS-SECTION 2

Conséquences du non-respect des conditions de gestion désintéressée et de prépondérance de l'activité non lucrative

59.Le non-respect de l'une de ces deux conditions, dont les modalités d'appréciation ont été précisées par les instructions 4 H-5-98 et 4 H-1-99 précitées, a pour effet de remettre en cause non seulement le bénéfice de la franchise des impôts commerciaux mais encore celui de l'exonération applicable aux opérations réputées jusqu'alors non lucratives.

Cette remise en cause porte sur l'ensemble des opérations réalisées au cours de l'année civile au titre de laquelle l'une de ces deux conditions a cessé d'être satisfaite.

SECTION 4

Conséquences en matière d'impôts directs locaux 7

SOUS-SECTION 1

Principe d'imposition à la taxe professionnelle

60.Les associations, les fondations et les congrégations deviennent imposables à la taxe professionnelle dès que l'une des trois conditions prévues pour bénéficier de la franchise n'est plus remplie au cours de l'année d'imposition (et non pendant la période de référence retenue pour le calcul des bases d'imposition).

61.Lorsqu'un organisme cesse au cours d'une année donnée de satisfaire aux conditions prévues pour bénéficier de la franchise, il entre immédiatement dans le champ d'application de la taxe professionnelle. Toutefois, il bénéficie au titre de cette année de l'exonération de la taxe conformément aux dispositions prévues à l'article 1478 II. Il est donc effectivement imposé l'année suivant celle au cours de laquelle il cesse de remplir les conditions pour bénéficier de la franchise.

62.Il est rappelé que chaque redevable de la taxe professionnelle ne peut être assujetti qu'à une seule cotisation minimum établie, conformément aux dispositions de l'article 1647 D, au lieu de son principal établissement, dès lors qu'une activité passible de taxe professionnelle est exercée au sein de cet établissement. En présence de plusieurs établissements, il convient donc de déterminer le « principal établissement » au sens de la taxe professionnelle.

63.Les associations, les fondations et les congrégations, dont la gestion est désintéressée et dont les activités non lucratives sont significativement prépondérantes, bénéficient toujours de l'exonération de taxe professionnelle sur les moyens mis en oeuvre pour la réalisation de six manifestations de bienfaisance ou de soutien à leur profit exclusif.

64.En cas de sectorisation des activités lucratives accessoires, la perte du bénéfice de la franchise entraîne l'imposition à la taxe professionnelle des seuls établissements où s'exerce une activité lucrative. A défaut, les organismes sont imposables à la taxe professionnelle sur la totalité des moyens mis en oeuvre pour réaliser leurs activités, à l'exclusion, le cas échéant, de ceux utilisés pour la réalisation d'activités exonérées.

SOUS-SECTION 2

Détermination de la base d'imposition

65.Au titre de la première année d'imposition, la base est calculée à partir des immobilisations dont l'organisme dispose au 31 décembre de l'année au cours de laquelle les conditions de la franchise ne sont plus remplies et des salaires dus au titre de cette même année (sous réserve de la suppression progressive de la part salaires) 8 .

Au cas particulier, les éléments sont retenus pour leur montant réel sans qu'il y ait lieu de procéder à un quelconque ajustement dès lors que les éléments retenus portent, par construction, sur une année entière d'activité.

66.En revanche, la réduction de base prévue au 3ème alinéa du II de l'article 1478 n'est pas applicable. Cependant, lorsqu'un organisme se trouvait au cours d'une année N hors du champ de la taxe professionnelle (dès lors qu'il n'exerçait aucune activité lucrative) et qu'il débute l'exercice d'une activité lucrative, au cours de cette année, sa situation s'apprécie selon les principes généraux applicables en matière de taxe professionnelle. Dans cette hypothèse, il s'agit d'une véritable création d'établissement ouvrant droit à une exonération de la taxe professionnelle au titre de l'année de création (année N) et d'une réduction de 50 % sur sa base d'imposition de l'année suivante (première année d'imposition).

Au titre des années suivantes, les bases d'imposition sont déterminées selon les règles de droit commun.

SOUS-SECTION 3

Obligations déclaratives

67.L'organisme doit respecter les obligations déclaratives de droit commun telles qu'elles sont définies à l'article 1477 du code général des impôts. Ainsi, l'organisme doit déposer une déclaration 1003 P dès que les conditions prévues à l'article 206.1° bis du code général des impôts ne sont plus remplies et au plus tard avant le 31 décembre de cette année.

CHAPITRE CINQUIEME

ENTREE EN VIGUEUR

68.La franchise des impôts commerciaux s'applique :

- en matière d'impôt sur les sociétés aux exercices clos à compter du 1er janvier 2000 ;

- en matière de taxe professionnelle aux impositions établies au titre de l'année 2000 et des années suivantes ;

- en matière de taxe sur la valeur ajoutée à compter du 1 er janvier 2000.

Annoter : documentation de base 3 A 3141 , 4 H 121 , 6 E 121 .

Le Directeur de la Législation Fiscale

Hervé LE FLOC'H-LOUBOUTIN

•

ANNEXE I

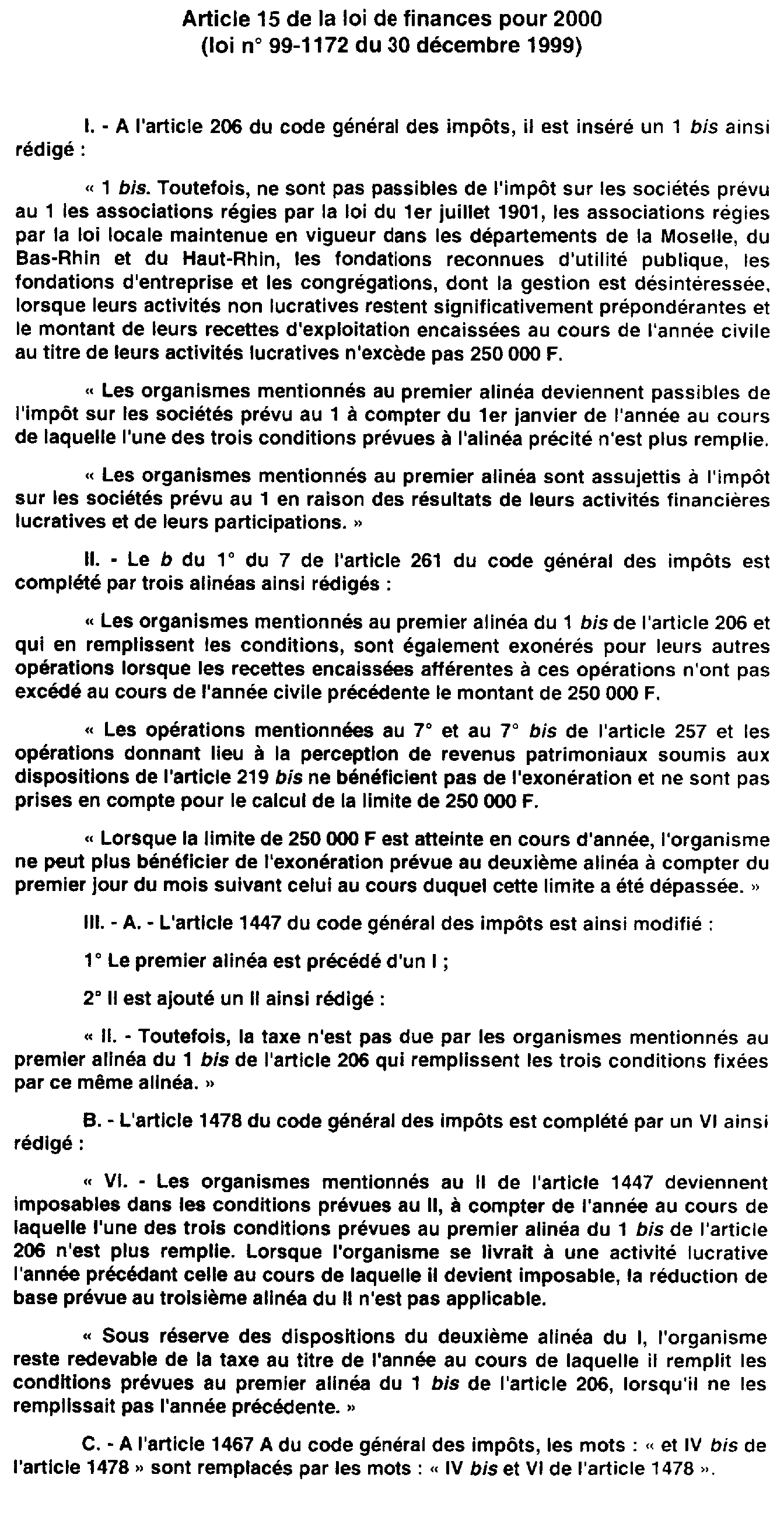

Article 15 de la loi de finances pour 2000 (loi n° 99-1172 du 30 décembre 1999)

ANNEXE II

Taxe professionnelle

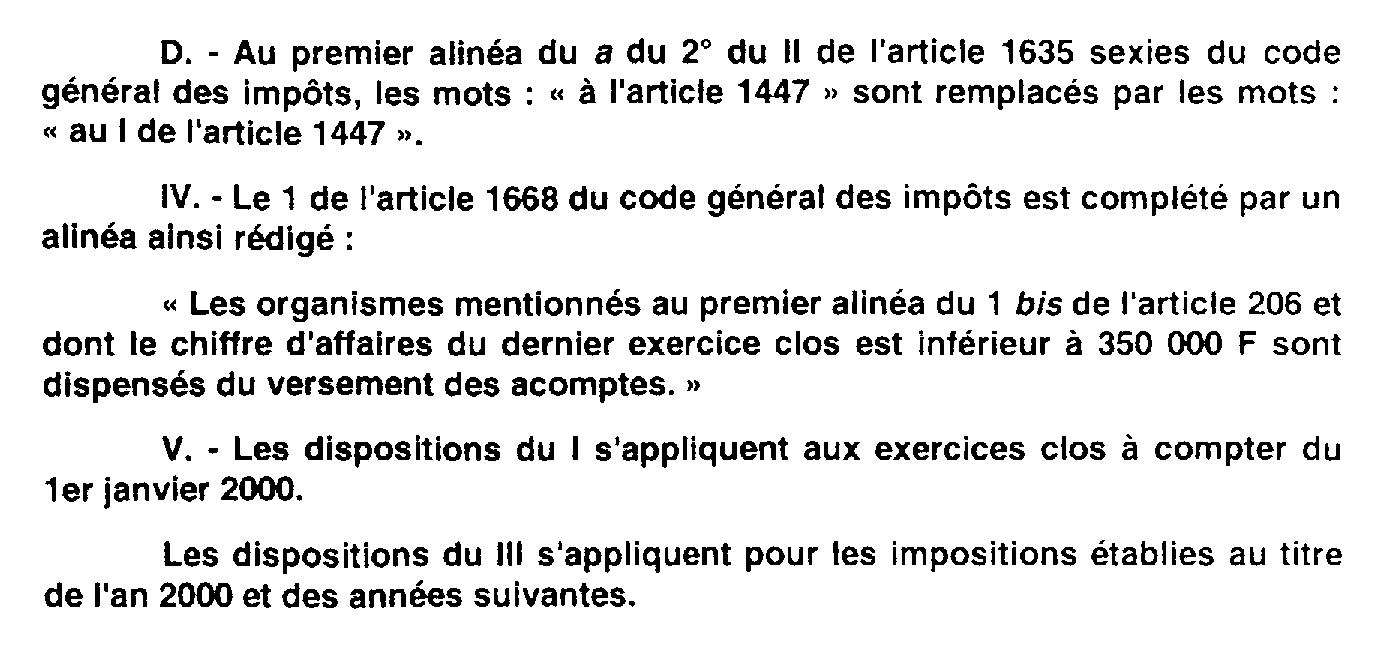

Exemple de mise en oeuvre du dispositif de la franchise en matière de taxe professionnelle.

L'association « G » exerce plusieurs activités :

- formation professionnelle continue ;

- organisation de vacances pour un public jeune particulièrement défavorisé (activité largement subventionnée) ;

- soutien scolaire gratuit pour les enfants (activité pour laquelle l'association reçoit une subvention) :

- ventes d'objets divers ;

- organisation annuelle de manifestations de bienfaisance ou de soutien à son profit exclusif.

Recettes encaissées au cours des années 1999 à 2003

L'association « G » bénéficie d'un local mis à disposition par la municipalité (local Z dont la valeur locative foncière est estimée à 4 500 F au 31 décembre 2001) dans lequel elle assure à la fois la formation professionnelle et les autres activités. Elle dispose, par ailleurs, d'un petit local meublé (local Y) conformément à sa destination et occupé à titre privatif dans la même commune dans lequel elle effectue uniquement des tâches administratives (sans réception du public).

Elle bénéficie de la mise à disposition de deux salariés à temps complet et emploie deux personnes (salaires bruts : 450 000 F au 31 décembre 2001). Elle dispose de biens mobiliers (prix de revient : 230 000 F au 31 décembre 2001). Ce personnel et ces biens sont affectés à l'établissement principal (local Z).

Les activités non lucratives, qui restent toujours significativement prépondérantes, occupent la quasi-totalité des moyens de l'association. L'association consacre en moyenne 10 % de son temps et de ses moyens aux activités lucratives et aux manifestations au-delà de la sixième.

L'association a bénéficié du moratoire d'imposition jusqu'au 31 décembre 1999.

Régime fiscal applicable au titre de 2000

Il convient au préalable d'analyser la situation de l'association au cours de l'année 1999. En effet, l'absence d'imposition à la taxe professionnelle ne s'applique qu'à compter du 1er janvier de l'année suivant celle au cours de laquelle les conditions de la franchise sont remplies. En conséquence, si l'association ne remplit pas ces conditions en N mais les remplit pour la première fois en N + 1, elle reste passible de la taxe professionnelle au titre de l'année N + 1.

Les activités lucratives dégagent en 1999 des recettes de 325 000 F. Toutefois, les recettes d'exploitation sont inférieures à 250 000 F puisqu'elles s'apprécient sans tenir compte de celles provenant de la réalisation des six manifestations de bienfaisance exonérées (325 000 F - 175 000 F = 150 000 F).

Dans la mesure où l'association remplit les conditions de la franchise en 1999, il n'y a pas lieu de l'imposer au titre de 2000.

Toutefois, il convient de vérifier que les conditions de la franchise sont toujours remplies en 2000. A défaut, l'association sortirait du dispositif de la franchise et entrerait dans le champ d'application de la taxe professionnelle.

Au cas particulier, les activités lucratives dégagent en 2000 des recettes de 475 000 F. Mais, les recettes d'exploitation sont inférieures à 250 000 F puisqu'elles s'apprécient sans tenir compte de celles provenant de la réalisation des six manifestations de bienfaisance exonérées (475 000 F - 260 000 F = 215 000 F ).

L'association continue en 2000 de respecter l'ensemble des critères pour bénéficier de la franchise et d'une exonération de taxe professionnelle sur les moyens mis en oeuvre pour la réalisation des six manifestations de bienfaisance.

En revanche, elle est redevable de la taxe d'habitation uniquement pour son local Y (le local Z étant constamment et totalement ouvert au public).

Régime fiscal applicable au titre de 2001

Les recettes dégagées par les activités lucratives en 2001 sont de 455 000 F. Toutefois, les recettes d'exploitation retenues pour la détermination du franchissement du seuil sont supérieures à 250 000 F puisqu'elles se décomposent en 200 000 F de formation professionnelle, 25 000 F de ventes d'objets et 50 000 F pour les manifestations autres que les six bénéficiant d'une exonération de taxe professionnelle.

L'association ne peut plus bénéficier de la franchise et entre dans le champ d'application de la taxe professionnelle dès 2001. Toutefois, au titre de cette année, elle bénéficie de l'exonération de taxe professionnelle conformément aux dispositions de l'article 1478 du code général des impôts. Par ailleurs, elle bénéficie toujours de l'exonération de taxe professionnelle sur les moyens mis en oeuvre pour la réalisation de six manifestations de bienfaisance à son profit exclusif.

La taxe d'habitation reste due pour le local Y.

Au plus tard le 31 décembre 2001, l'association doit déposer une déclaration 1003 P auprès de son centre des impôts.

Régime fiscal applicable au titre de 2002

Dans la mesure où les conditions pour bénéficier de la franchise n'étaient pas remplies l'année précédente, l'association est passible de la taxe professionnelle au titre de l'année 2002 sur les bases déclarées au 31 décembre de l'année précédente.

Compte tenu du temps d'affectation de ses moyens aux activités lucratives, sa base d'imposition à la taxe professionnelle peut être ainsi déterminée :

- Valeur locative foncière : 4 500 F x 10 % = 450 F

- Valeur locative des EBM : 230 000F x 10 % x 16 % = 3680 F. Cependant, dès lors que les recettes dégagées (275 000 F) au cours de l'année de référence retenue pour le calcul des bases d'imposition, par le secteur lucratif imposé, sont inférieures au seuil prévu à l'article 1469.4° du code général des impôts, cet élément n'est pas pris en compte dans la base d'imposition.

- Salaires : 450 000F x 10 % x 18 % = 8 100 F soit une base imposable nulle (après application de l'abattement pour suppression progressive de la part salaires 9 ).

- Bases brutes : 4 130 F

- Bases nettes imposables : 3 470 F

- Base nette de la cotisation minimum : 4 600 F. L'association doit donc être imposée à la cotisation minimum au titre de l'année 2002 soit une cotisation de 920 F (avec un taux de 20 %).

Les moyens utilisés pour la réalisation des six manifestations sont exonérés de la taxe professionnelle.

Au cours de l'année 2002, l'association remplit à nouveau les conditions pour bénéficier de la franchise. Cette situation ne lui permet cependant pas de bénéficier d'un dégrèvement prorata temporis au titre de l'imposition établie au titre de l'année 2002.

Régime fiscal applicable au titre de 2003

Au titre de 2003, elle reste hors du champ de la taxe professionnelle puisque les conditions pour bénéficier de la franchise sont remplies en 2002 et 2003.

1 Y compris les établissements publics des cultes d'Alsace Moselle.

2 Ces recettes sont toutefois soumises à la TVA dans le cadre du secteur « presse ».

3 Pour plus de précisions voir l'instruction 4 H-5-95 du 26 avril 1995.

4 Il ne s'agit pas d'une société immobilière de copropriété visée à l'article 1655 ter du code général des impôts.

5 cf. exemple annexe II

6 cf. : Documentation de base 3 A 3141 n°s 70 et 71 .

7 Voir en ce sens l'annexe II

8 Cf. dispositions de l'article 1467 bis du code général des impôts et BOI 6 E-5-99 .

9 Abattement de 6 000 000 F en 2002.