SECTION 2 RÉGULARISATION DE LA TAXE SUR LES SALAIRES

SECTION 2

Régularisation de la taxe sur les salaires

Bien qu'elle soit acquittée suivant une périodicité mensuelle ou trimestrielle, la taxe sur les salaires demeure un impôt annuel dont la base d'imposition doit être déterminée d'après l'ensemble des sommes imposables payées au cours de l'année.

Il en résulte, le cas échéant, des opérations de régularisation annuelle.

Les travaux de régularisation comportent essentiellement :

- la détermination du montant des rémunérations imposables versées au cours de l'année,

- la comparaison des droits exigibles et du montant des versements effectués.

Nota. - Les régularisations consécutives à la fixation du pourcentage définitif de TVA sont examinées aux références 5 L 1421, n° 25 et 5 L 1522, n°s 5 et suivants.

A. DÉTERMINATION DU MONTANT DES RÉMUNÉRATIONS IMPOSABLES VERSÉES AU COURS DE L'ANNÉE

1La taxe sur les salaires est un impôt annuel.

Pour calculer le montant des droits exigibles, il y a lieu de tenir compte du montant total des rémunérations en espèces et en nature que l'employeur a payées aux salariés de son entreprise, au cours de l'année.

Le montant du versement dont l'employeur est en définitive redevable peut donc être différent du total des versements partiels effectués à chaque échéance, même lorsque ces derniers ont été régulièrement calculés.

Une différence peut être constatée lorsque les salariés ont bénéficié d'avantages en nature.

Elle peut également résulter d'un changement de l'option exercée au début de l'année pour la détermination du montant net des rémunérations payées aux salariés qui bénéficient d'une déduction supplémentaire pour frais professionnels.

Elle peut enfin provenir de la régularisation annuelle de la majoration.

I. Régularisation concernant les rémunérations versées à des salariés bénéficiant d'avantages en nature

2Il est rappelé que l'évaluation des avantages en nature alloués aux salariés s'effectue d'une manière différente selon que le montant des sommes perçues en espèces par le bénéficiaire est ou non supérieur au plafond fixé pour le calcul des cotisations de sécurité sociale.

Pour apprécier la valeur des avantages en nature à comprendre dans la base de chacun des paiements provisionnels à effectuer au titre de la taxe sur les salaires, l'employeur est autorisé à n'envisager que le montant, ramené à l'année, du paiement en espèces donnant lieu au versement.

Une régularisation doit donc intervenir en fin d'année, notamment à l'égard des salariés dont la rémunération a avoisiné le plafond de la sécurité sociale

Lorsqu'un salarié a été embauché ou licencié en cours d'année, la comparaison s'effectue entre le montant total des salaires versés à l'intéressé (et non ce même salaire ramené à l'année) et le plafond de la sécurité sociale.

II. Régularisation consécutive à un changement d'option (salaires ouvrant droit à une déduction forfaitaire pour frais professionnels)

3Ainsi qu'il a été dit, l'employeur peut modifier en fin d'année l'option qu'il a exercée au début de l'année en ce qui concerne les salaires ouvrant droit à une déduction forfaitaire supplémentaire pour frais professionnels (cf. 5 L 141, n° 14 ).

III. Régularisation concernant l'application de la majoration

4Les sommes remises au Trésor en application de l'article 142 de l'annexe II au CGI ne constituent que des acomptes provisionnels qui doivent être régularisés dans les conditions fixées par l'article 143 de la même annexe.

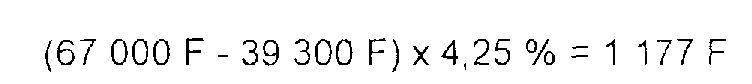

Le montant des droits exigibles au titre de la majoration de la taxe sur les salaires est déterminé, pour la taxe due au titre des rémunérations versées en 1995, en appliquant le taux de 4,25 % à la fraction de la rémunération effectivement allouée à chaque salarié au cours de l'année civile, qui est comprise entre 39 300 F et 78 550 F et le taux de 9,35 % à la fraction excédant 78 550 F.

Les droits dus ne peuvent toutefois excéder le chiffre obtenu en appliquant au montant de la rémunération dont chaque salarié a bénéficié au cours de la période d'application de la majoration les taux de :

• 4,25 % à la fraction de cette rémunération qui, ajustée à l'année, est comprise entre 39 300 F et 78 550 F ;

• 9,35 % à la fraction de cette rémunération qui, ajustée à l'année, dépasse 78 550 F.

Cas particulier. - Cessation d'activité en cours d'année.

5Les exemples ci-après montrent comment doit être régularisée, compte tenu des dispositions de l'article 143 susvisé, la situation des entreprises considérées.

Exemple 1. - Soit une entreprise cessant son activité le 31 mars 1995 et ayant eu à son service un salarié dont la rémunération s'est élevée à 5 000 F pour chacun des mois de janvier et de février et à 6 000 F pour le mois de mars.

La rémunération globale (16 000 F) payée par l'entreprise à l'intéressé au cours de l'année 1995 étant inférieure à 39 300 F, ne donne pas lieu à l'application de la majoration. Les acomptes provisionnels versés par l'entreprise doivent donc lui être restitués intégralement.

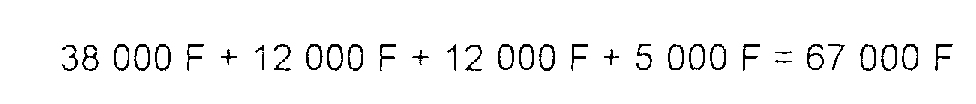

Exemple 2. - Soit une entreprise qui cesse son activité le 15 avril 1995 et dont le directeur salarié a reçu au cours du mois de janvier 1995, une rémunération de 38 000 F (rémunération fixe de 12 000 F et un « intéressement » sur les recettes s'élevant à 26 000 F) ; au cours du mois de février et de mars, une rémunération mensuelle de 12 000 F et une somme de 5 000 F le 15 avril 1995. Le montant total des rémunérations imposables s'élève donc à :

Le montant de la majoration exigible est égal à :

B. COMPARAISON DES DROITS EXIGIBLES ET DU MONTANT DES VERSEMENTS EFFECTUÉS

6Lorsque l'ensemble des droits exigibles au titre de la taxe sur les salaires (taux normal et majorations) est supérieur au montant des sommes remises au comptable du Trésor, l'entreprise doit effectuer spontanément un versement complémentaire accompagné d'un bordereau-avis de versement rectificatif (cf. 5 L 171, n° 4 ).

Si, au contraire, le montant des droits dus est inférieur aux sommes versées, il appartient à l'employeur d'adresser directement à la direction des Services fiscaux (centre départemental d'assiette) le bordereau-avis de versement de liquidation globale de la taxe ; l'entreprise précise alors si elle demande le remboursement de la taxe ou si elle utilise son crédit pour les versements de l'année suivante.

Doivent également adresser à la direction des Services fiscaux (centre départemental d'assiette) leur bordereau-avis de versement, les administrations ou collectivités publiques qui accompagnent le versement au percepteur d'un avis de crédit à la place du bordereau n° 2501.

7Bien entendu, la régularisation peut également être opérée par l'Administration à la suite des opérations de contrôle qu'elle effectue.