SECTION 2 RÉGIME DÉCLARATIF SPÉCIAL : DISPOSITIF EN VIGUEUR DEPUIS LE 1ER JANVIER 1999

SECTION 2

Régime déclaratif spécial : dispositif en vigueur depuis le 1er janvier 1999

1Corrélativement à l'abrogation du régime de l'évaluation administrative (cf. DB 5 G 33 ), l'article 7 de la loi de finances pour 1999 (n° 98-1266 du 30 décembre 1998) apporte des aménagements au régime déclaratif spécial : la limite d'application de ce régime est portée de 100 000 F hors taxes à 175 000 F hors taxes et le taux de l'abattement représentatif de frais est relevé de 25 % à 35 %.

Ces nouvelles dispositions sont applicables à compter de l'imposition des revenus de 1999.

A. CHAMP D'APPLICATION DU RÉGIME DÉCLARATIF SPÉCIAL

2Depuis l'imposition des revenus de 1991, l'article 102 ter du CGI prévoit l'application, pour les titulaires de bénéfices non commerciaux, d'un régime déclaratif spécial. Ce régime concerne les contribuables :

- dont les recettes n'excédent pas une certaine limite, fixée initialement à 70 000 F hors taxes, puis portée à 100 000 F hors taxes pour l'imposition des revenus des années 1996 à 1998 et enfin relevée à 175 000 F hors taxes à compter de l'imposition des revenus de 1999 ;

- qui, lorsqu'ils exercent une activité soumise à la TVA, bénéficient de la franchise en base de TVA prévue à l'article 293 B du CGI (voir n° 40 à 42 ).

Le régime déclaratif spécial dispense les titulaires de bénéfices non commerciaux du dépôt des déclarations professionnelles. Le montant des recettes brutes est porté directement sur la déclaration de revenus. Le bénéfice imposable est calculé automatiquement par l'application, sur le montant déclaré, d'un abattement représentatif de frais fixé initialement à 25 %, puis porté à 35 % à compter de l'imposition des revenus de 1999.

I. Relèvement de la limite d'application

3Le montant de recettes à ne pas dépasser pour bénéficier du régime déclaratif spécial était fixé à 70 000 F hors taxes pour l'imposition des revenus des années 1991 à 1995. L'article 5 de la loi portant diverses dispositions d'ordre économique et financier n° 96-314 du 12 avril 1996 a relevé cette limite à 100 000 F hors taxes à compter du 1er janvier 1996 (voir DB 5 G 32 ).

4L'article 7 de la loi de finances pour 1999 porte la limite d'application du régime déclaratif spécial de 100 000 F hors taxes à 175 000 F hors taxes, à compter de l'imposition des revenus de 1999.

Les règles applicables pour l'appréciation du franchissement de la limite de 175 000 F sont les mêmes que celles retenues jusqu'à présent pour apprécier le franchissement du seuil d'application du régime de la déclaration contrôlée (cf. DB 5 G 3111, n°s 14 et suivants ).

1. Nature des recettes à retenir pour l'appréciation de la limite de 175 000 F hors taxes.

a. Recettes à retenir.

1 ° Recettes proprement dites.

5Il s'agit de l'ensemble des honoraires perçus dans le cadre de l'exercice de la profession et des sommes reçues en contrepartie des services rendus aux clients, y compris :

- les provisions et avances sur prestations futures effectivement encaissées ;

- les prestations réglées en nature sous forme de dons et cadeaux qui constituent la rémunération de services rendus ;

- les honoraires rétrocédés par des confrères.

2° Recettes accessoires diverses ayant un lien avec l'exercice de la profession.

6Il s'agit notamment :

- des remboursements de frais reçus de la clientèle ;

- des produits financiers, c'est-à-dire les intérêts de créances, dépôts, cautionnements et comptes courants se rattachant à l'exercice de la profession (DB 5 G 2223 ) ;

- des indemnités diverses perçues dans le cadre de l'exercice de la profession (DB 5 G 115 ) ;

- des prix et récompenses, sous réserve de l'exonération prévue en faveur des prix littéraires, scientifiques ou artistiques (DB 5 G 2222, n°s 9 à 11 ).

3° Recettes non commerciales réalisées en tant qu'associé d'une société de personnes et, dans certains cas, revenus d'activités individuelles non commerciales exercées parallèlement.

7Sur ces différents cas, voir n°s 14 à 23 .

b. Recettes à exclure.

8Les recettes à exclure comprennent :

- les débours (sommes payées par le professionnel pour le compte de son client) 1 et, le cas échéant, les sommes qui ne font que transiter chez le professionnel sans donner lieu à un encaissement effectif (indemnités de séquestre consignées chez un avocat à l'occasion d'un litige, par exemple) ;

- les rétrocessions d'honoraires à des confrères 2 ;

- les recettes exceptionnelles réalisées en cas de cession d'éléments d'actif ou de transfert de clientèle (plus-values professionnelles).

2. Appréciation de la limite de 175 000 F hors taxes.

9Aux termes de l'article 102 ter du CGI, la limite de 175 000 F doit s'apprécier hors TVA, que les titulaires de bénéfices non commerciaux soient ou non redevables de la TVA.

10En cas de création ou de cessation de l'activité en cours d'année, la limite de 175 000 F hors taxes est ajustée au prorata de la durée d'exploitation au cours de l'année considérée.

11Il est cependant admis que le prorata ne soit pas appliqué aux activités non commerciales intermittentes ou saisonnières (cas des moniteurs sportifs, par exemple). Toutefois, il convient d'appliquer l'ajustement de la limite lorsqu'au moins deux activités intermittentes sont exercées au cours de la même année.

12Par ailleurs, lorsque dans un même foyer fiscal, plusieurs de ses membres exercent chacun une activité non commerciale, la limite de 175 000 F hors taxes s'apprécie distinctement au regard de chacun des membres du foyer fiscal.

3. Rattachement des recettes.

13Les recettes à prendre en considération pour l'appréciation de la limite de 175 000 F hors taxes s'entendent, dans tous les cas 3 , des sommes effectivement encaissées au cours de l'année d'imposition ou dont le contribuable a eu la libre disposition dans le cadre de son activité, sans qu'il soit tenu compte de l'année au cours de laquelle les opérations ont été réalisées ou du mode de perception des recettes.

4. Pluralité d'activités.

a. Activité exercée à la fois à titre individuel et dans le cadre d'une société de personnes en qualité d'associé.

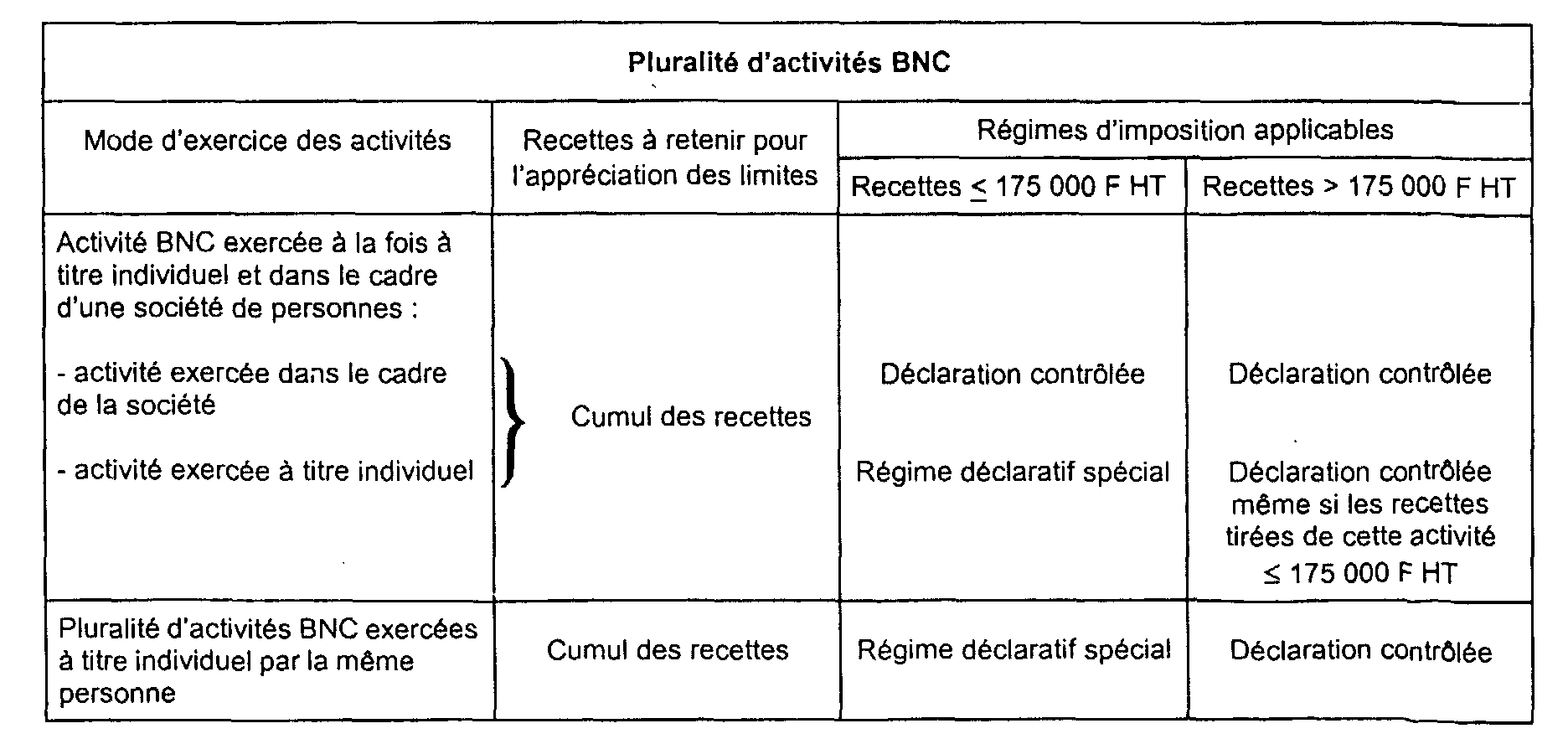

14Lorsqu'un contribuable imposé dans la catégorie des bénéfices non commerciaux exerce une activité à titre individuel et dans le cadre d'une société de personnes en qualité d'associé, le régime d'imposition qui lui est applicable pour l'activité exercée à titre individuel est déterminé en tenant compte à la fois des recettes réalisées à titre personnel et de celles qui lui reviennent en proportion de ses droits dans la société (CGI, art. 96-II ).

15En effet, le régime déclaratif spécial n'est pas applicable aux bénéfices réalisés par les associés de sociétés de personnes exerçant une activité non commerciale (voir n° 37 ).

16Pour apprécier si le régime déclaratif spécial trouve à s'appliquer, deux situations doivent être envisagées :

- si les recettes totales des deux activités excèdent 175 000 F hors taxes, l'activité exercée à titre individuel est exclue du régime déclaratif spécial, quand bien même les recettes tirées de cette activité n'excéderaient pas 175 000 F hors taxes. Le régime de la déclaration contrôlée est seul applicable ;

- si les recettes totales des deux activités n'excèdent pas 175 000 F hors taxes, l'activité exercée à titre individuel peut bénéficier du régime déclaratif spécial.

b. Pluralité d'activités non commerciales.

17Lorsque la même personne 4 exerce plusieurs activités non commerciales, les recettes des différentes activités doivent être totalisées pour apprécier la limite de 175 000 F hors taxes. Cela dit, les produits des droits d'auteurs soumis à l'impôt sur le revenu selon les règles prévues en matière de traitements et salaires (CGI, art. 93-1 quater) ne sont pas pris en compte pour l'appréciation de la limite précitée, sauf si le contribuable opte pour l'imposition des produits en cause selon les règles applicables en matière de bénéfices non commerciaux (voir n° 36 ).

Si les recettes totales excédent 175 000 F hors taxes, le titulaire des bénéfices non commerciaux est exclu du régime déclaratif spécial pour l'ensemble de ses activités non commerciales, alors même que les recettes provenant de l'une de ces activités seraient inférieures à 175 000 F hors taxes (CGI, art. 102 ter-6 ). Le régime de la déclaration contrôlée est seul applicable.

Si les recettes totales n'excédent pas 175 000 F hors taxes, le régime déclaratif spécial est applicable à l'ensemble des activités non commerciales de ia même personne. Les revenus correspondants sont alors déclarés globalement sur la déclaration d'ensemble des revenus (rubrique « Régime spécial BNC ») et imposés sous une cote unique.

18Pour les officiers publics et ministériels qui réalisent des revenus d'activités connexes, accessoires ou d'une autre source, l'appréciation de la limite de 175 000 F hors taxes pour la détermination du régime d'imposition applicable à ces revenus s'effectue en faisant abstraction des recettes provenant de leur charge ou de leur office, lesquelles sont obligatoirement imposées selon le régime de la déclaration contrôlée.

c. Pluralité d'activités non commerciales et commerciales dans le cadre d'une même entreprise.

19Lorsque les activités commerciales et non commerciales sont exercées dans le cadre d'une même entreprise, les règles différent selon que les dispositions de l'article 155 du CGI sont ou non applicables.

1 ° Les dispositions de l'article 155 du CGI sont applicables.

20L'article 155 du CGI prévoit que les profits retirés d'une activité de nature non commerciale accessoire à une activité commerciale sont ajoutés au bénéfice commercial pour être soumis à l'impôt sur le revenu dans la catégorie des bénéfices industriels et commerciaux. Les limites d'application du régime des micro-entreprises s'apprécient en tenant compte de l'ensemble des recettes de nature commerciale et non commerciale (voir BOI 4 G-2-99 ).

2° Les dispositions de l'article 155 du CGI ne sont pas applicables.

21Les bénéfices afférents à chacune des activités commerciales et non commerciales doivent être soumis à l'impôt sur le revenu dans la catégorie qui leur est propre (voir DB 5 G 1112, n° 12 ).

L'article 96 B 5 du CGI, prévoit que lorsque les titulaires de bénéfices non commerciaux réalisent dans une même entreprise des recettes non commerciales et des recettes commerciales, il est fait masse des recettes commerciales et non commerciales pour apprécier la limite de 175 000 F hors taxes au-delà de laquelle le régime de la déclaration contrôlée est obligatoire (CGI, art. 96-1 ).

Si la somme des recettes des deux activités excède 175 000 F hors taxes, l'activité non commerciale est exclue du régime déclaratif spécial. Le régime de la déclaration contrôlée est seul applicable. L'activité commerciale est, quant à elle, soumise au régime du bénéfice réel (voir BOI 4 G-2-99 ).

Si la somme des recettes des deux activités n'excède pas 175 000 F hors taxes, l'activité non commerciale relève du régime déclaratif spécial et l'activité commerciale relève du régime micro-entreprise (CGI, art. 50-0).

22Cela dit, il est admis, pour des raisons de simplification, que les profits résultant d'opérations commerciales accessoires à une activité non commerciale puissent être imposés dans la catégorie des bénéfices non commerciaux, à la double condition que le contribuable déclare l'ensemble des bénéfices dans cette catégorie et que les opérations accessoires à caractère commercial soient directement liées à l'exercice de l'activité non commerciale et constituent strictement le prolongement de celle-ci (DB 5 G 1112, n°s 7 et 10 ).

Le régime déclaratif spécial est applicable si la somme des recettes des deux activités n'excède pas 175000 F hors taxes. Dans le cas contraire, le bénéfice est déterminé selon le régime de la déclaration contrôlée.

1 Le critère de débours est constitué par le fait qu'en cas de non paiement des sommes en cause, c'est le client qui est poursuivi et non le membre de la profession libérale (voir DB 5 G 2221, n° 6 ).

2 Constituent des rétrocessions d'honoraires les sommes reversées par un membre d'une profession libérale, de sa propre initiative et dans le cadre de la mission qui lui est confiée par son client, soit à un confrère, soit à une autre personne exerçant une profession libérale complémentaire de la sienne (voir DB 5 G 2221, n° 7 et 5 G 3111, n° 17 ).

3 Y compris en cas d'option pour la détermination du résultat en fonction des créances acquises (CGI, art. 93 A) ou l'année de la cession d'activité ou de décès.

4 Entendue comme membre du foyer fiscal (voir n° 12 ).

5 Les dispositions de cet article étaient auparavant codifiées sous l'article 302 septies A quater du même code.