SOUS-SECTION 2 CAS PARTICULIERS (IMMEUBLES DITS « SPÉCIAUX »)

2. Origine des déficits imputables.

88Pour les opérations de restauration immobilière autorisées avant le 1er juillet 1993, l'imputation sur le revenu global concerne la seule fraction des déficits provenant des travaux de réparation, d'amélioration et de démolition, des frais de relogement, des frais d'adhésion à des associations foncières urbaines (AFU) et des indemnités d'éviction étant observé que les frais de relogement, les frais d'adhésion à des AFU et les indemnités d'éviction ne pouvaient participer à la constitution d'un déficit imputable sur le revenu global qu'à compter de l'imposition des revenus de 1992 (article 49 de la loi n° 92-1476 du 31 décembre 1992).

Pour les opérations autorisées depuis le 1er juillet 1993, les dépenses à prendre en compte pour déterminer la fraction du déficit foncier imputable sur le revenu global s'entendent de l'ensemble des charges de la propriété déductibles en application de l'article 31-I-1° du CGI, à l'exception des intérêts d'emprunt et des frais accessoires à un emprunt (voir 5 D 3121, n° 12 ).

a. Imposition des revenus fonciers de 1991.

89Pour les dépenses payées à compter du 1er janvier 1991, seuls les déficits provenant de travaux de réparation 1 , d'amélioration et de démolition sont déductibles du revenu global dès lors que ces travaux sont réalisés dans le cadre d'une opération groupée. Des précisions doivent être apportées sur les travaux de démolition.

* Travaux de démolition :

90Les travaux de démolition qui remplissent simultanément les conditions suivantes sont admis en déduction des revenus fonciers et peuvent créer un déficit imputable sur le revenu global :

- ils sont effectués dans un secteur sauvegardé et prévus par le plan permanent de sauvegarde et de mise en valeur approuvé. Les démolitions prévues par le PSMV peuvent être réalisées sans l'octroi préalable du permis de démolir. Les travaux de démolition qui ne sont pas prévus par le PSMV ou qui sont réalisés dans un périmètre de restauration immobilière sont exclus ;

- ils sont imposés par l'autorité qui délivre le permis de construire : dans un secteur sauvegardé, la délivrance même d'un permis de construire ou d'une autorisation de travaux (dès lors qu'ils ne ressortissent pas du permis de construire) vaut autorisation de procéder aux travaux de démolition prévus par le PSMV. En cas de procédure relative aux édifices menaçant ruine (art. L. 511-1 et 5 du CCH), l'arrêté du maire prescrivant la démolition du bâtiment vaut autorisation spéciale de travaux ;

- l'opération remplit les autres conditions prévues aux n°s 69 à 72 ;

91Lorsque ces conditions sont remplies, les travaux de démolition, totale ou partielle, intérieure ou extérieure, sont admis en déduction des revenus fonciers et éventuellement créent un déficit imputable sur le revenu global.

92En tout état de cause, les travaux de construction, reconstruction ou agrandissement demeurent non déductibles des revenus fonciers. Il en est ainsi même si une partie des matériaux provenant de l'immeuble démoli est réutilisée pour l'édification des façades des immeubles reconstruits afin de préserver le caractère architectural du site (CE 27 février 1985, n°s 43156 et 43157, 7e et 8e ss).

b. Imposition des revenus fonciers de 1992.

93Pour les dépenses payées à compter du 1er janvier 1992, sont imputables sur le revenu global les déficits qui proviennent également des frais de relogement, d'adhésion à des associations foncières libres ou des indemnités d'éviction versées à l'occasion de ces opérations par des propriétaires

Frais de relogement.

94On entend par frais de relogement, les frais engagés par un propriétaire pour loger temporairement son locataire durant les travaux affectant le logement loué si l'engagement de ces frais et leur montant résultent d'une gestion normale.

Les frais de relogement sont indissociables des travaux réalisés et suivent en conséquence le même régime. Ainsi, lorsque le logement est libéré pour la réalisation de travaux de construction, de reconstruction ou d'agrandissement, les frais versés à cette occasion comme ces autres dépenses ne sont pas déductibles. En cas de travaux dissociables (travaux d'amélioration et travaux d'agrandissement par exemple), une fraction de ces frais est déductible et peut donc le cas échéant faire partie du déficit imputable sur le revenu global ; elle est calculée en proportion du montant des dépenses déductibles par rapport au montant total des travaux réalisés dans l'immeuble.

Frais d'adhésion à des associations foncières.

95Comme il a été indiqué au n° 70 , les opérations de restauration immobilière doivent être menées à l'initiative de plusieurs propriétaires groupés éventuellement en associations foncières urbaines (AFU ou AFUL). Les frais d'adhésion à des AFUL sont déductibles dès lors qu'ils ont été exposés dans le cadre d'une opération groupée de restauration immobilière et si les dépenses qui affectent l'immeuble peuvent être elles-mêmes déductibles.

Les autres frais liés au fonctionnement de l'AFUL ne sont pas déductibles des revenus fonciers et ne peuvent donc constituer un déficit foncier imputable sur le revenu global.

Remarque : Il est admis d'étendre cette mesure aux AFU autorisées ou constituées d'office.

Indemnités d'éviction.

96Il s'agit des indemnités d'éviction versées uniquement pour la réalisation des travaux dans le cadre d'une opération groupée de restauration immobilière. Elles sont indissociables des travaux réalisés et suivent donc le même régime.

En revanche, une indemnité versée à l'occasion de travaux de reconstruction ou d'agrandissement ou versée au locataire d'un local qui n'était pas affecté à l'habitation avant l'opération ne bénéficie pas de cette mesure. En cas de dépenses mixtes la solution indiquée pour les frais de relogement s'applique.

c. Imposition des revenus fonciers de 1993 et 1994. 2

97Cf. ci-avant n°s 43 à 45 .

3. Modalités d'imputation du déficit foncier sur le revenu global.

98L'imputation sur le revenu global ne concerne que les personnes imposables à l'impôt sur le revenu dans la catégorie des revenus fonciers. Elle est accordée à raison des revenus fonciers tirés d'un logement, que le contribuable en soit personnellement propriétaire ou qu'il soit l'associé d'une société civile immobilière non soumise à l'impôt sur les sociétés, qui en est propriétaire.

a. Calcul de la fraction imputable sur le revenu global.

1 ° Imposition des revenus de 1991 et 1992.

99Le revenu foncier provenant d'un immeuble ayant fait l'objet d'une opération groupée de restauration immobilière est déterminé dans les conditions de droit commun. Lorsque le propriétaire possède plusieurs immeubles, voir supra 5 D 311 . Le déficit doit alors être réparti entre la fraction qui provient des travaux, des frais de relogement, d'adhésion à une AFUL et des indemnités d'éviction payés dans le cadre de l'OGRI, imputable sur le revenu global, et la fraction qui provient des autres charges de la propriété, reportable sur les revenus fonciers ultérieurs selon une simple règle de trois.

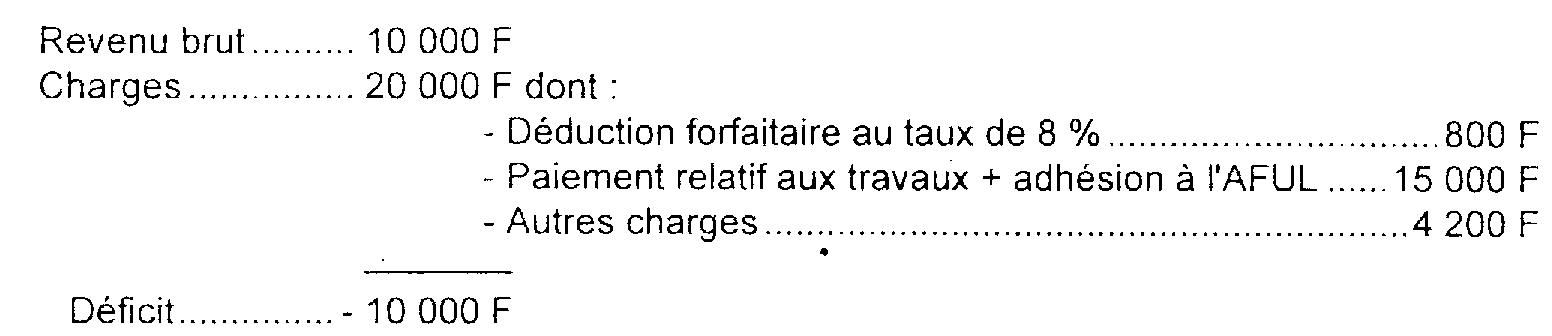

Exemple : Un immeuble loué jusqu'en juillet 1992 fait l'objet de travaux dans le cadre d'une opération groupée de restauration immobilière. Toutes les conditions prévues à l'article 22 de la loi n° 91-662 du 13 juillet 1991 sont remplies. Le déficit imputable sur le revenu global est déterminé de la manière suivante :

100Les dépenses résultant de l'opération groupée de restauration immobilière représentent 75 % des charges (15 000 F/20 000 F) ; dès lors, la partie du déficit imputable sur le revenu global est de 7 500 F (10 000 F x 75 %). Les 2 500 F restant sont seulement imputables sur les revenus fonciers des années suivantes.

Lorsque l'opération de restauration immobilière relative à l'immeuble ou au groupe d'immeubles appartenant aux propriétaires concernés par le dispositif est terminée, les déficits fonciers ultérieurs ne sont plus imputables sur le revenu global même s'ils résultent de charges entraînées par les malfaçons affectant les travaux de restauration.

En conséquence, la partie du déficit résultant des autres charges, y compris la déduction forfaitaire, reste imputable sur les revenus fonciers des années suivantes même si ces charges sont liées à l'opération groupée de restauration (frais de gestion de l'AFU compris dans la déduction forfaitaire, intérêts d'emprunts contractés pour l'acquisition de l'immeuble ou les parts de sociétés immobilières ou pour les travaux, honoraires de l'architecte pour les devis et surveillance dès travaux ...).

Remarque : Pour les travaux, la déduction est pratiquée au titre de l'année de paiement aux entrepreneurs et non au titre de celle au cours de laquelle l'AFU reçoit des appels de fonds.

2° Imposition des revenus de 1993 et des années suivantes.

* Opérations ayant donné lieu à une autorisation de travaux antérieure au 1er juillet 1993.

101Lorsqu'un propriétaire dégage un déficit au titre d'une opération de restauration immobilière qui a donné lieu à une autorisation de travaux antérieure au 1er juillet 1993, ce déficit doit être réparti entre la fraction résultant des travaux, des frais de relogement, d'adhésion à des AFU ou des indemnités d'éviction qui est imputable sans limitation sur le revenu global et la fraction résultant d'autres charges déductibles qui reste soumise au droit commun. Il est précisé que cette dernière fraction est ainsi imputable sur le revenu global dans la limite du plafond applicable (50 000 F pour les revenus des années 1993 et 1994, 70 000 F à compter des revenus de l'année 1995) et pour la partie qui provient de dépenses autres que les intérêts d'emprunt ; pour la partie qui excède le plafond imputable ou qui provient d'intérêts d'emprunt, elle s'impute sur les revenus fonciers des années ultérieures.

* Opérations postérieures au 1er juillet 1993.

102Cf. n° 47 .

b. Non-cumul, remise en cause, justificatifs.

103Cf. n°s 48 à 60 .

4. Cas particulier : rappel de la situation antérieure à 1991.

104Les dispositions de l'article 3 de la loi de finances pour 1977 (n° 76 -1232 du 29 décembre 1976) codifiées à l'article 156-I-3° du CGI dans sa rédaction en vigueur avant le 1er janvier 1991 ont maintenu la possibilité de déduire du revenu global les déficits subis par les propriétaires d'immeubles ayant fait l'objet de travaux exécutés dans le cadre d'une opération groupée de restauration immobilière.

Compte tenu de cette rédaction, il y a lieu de considérer qu'avant 1991 et l'intervention de l'article 22 de la loi d'orientation pour la ville n° 91-662 du 13 juillet 1991, les déficits fonciers subis par les intéressés étaient imputables en totalité sur le revenu global des années au cours desquelles les travaux de restauration avaient été payés, lorsque les quatre conditions suivantes étaient simultanément remplies :

- l'immeuble devait être situé dans un secteur sauvegardé ou dans un PRI ;

- les travaux devaient être conformes au plan permanent de sauvegarde et de mise en valeur approuvé par décret en Conseil d'État s'ils étaient réalisés à l'intérieur d'un secteur sauvegardé ;

- les travaux devaient être exécutés dans le cadre d'une opération groupée de restauration immobilière ;

- les travaux devaient faire l'objet d'une autorisation préalable de l'autorité compétente.

Lorsque ces quatre conditions étaient remplies, il était admis d'imputer sur le revenu global la totalité du déficit foncier constaté au titre d'années au cours desquelles avaient été payés des travaux de restauration immobilière éligibles au régime de faveur.

B. DÉFICITS RÉSULTANT DE TRAVAUX DE RÉAMÉNAGEMENT D'IMMEUBLES SITUÉS DANS DES ZONES FRANCHES URBAINES

105L'article 10 de la loi n° 96-987 du 14 novembre 1996 relative à la mise en oeuvre du pacte de relance pour la ville institue une mesure d'incitation fiscale spécifique en faveur du réaménagement des immeubles situés dans les zones franches urbaines.

Les nouvelles dispositions permettent aux propriétaires qui, à partir du 1er janvier 1997, réalisent de telles opérations, d'une part, de déduire de leurs revenus fonciers des charges qui ne sont pas normalement prises en compte en application des règles de droit commun (CGI art. 31-I-1° b quater : cf. 5 D 2225, n°s 19 et s. ) et, d'autre part, d'imputer sur leur revenu global, sans limitation de montant, les déficits fonciers résultant de ces opérations et provenant de dépenses autres que les intérêts d'emprunts (CGI art. 156-I-3° , cinquième alinéa).

106Les conditions à remplir pour bénéficier de ce régime de faveur sont les suivantes :

- les travaux doivent faire l'objet d'une convention approuvée par le représentant de l'Etat dans le département, par laquelle le ou les propriétaires de l'immeuble s'engagent à procéder à la réhabilitation complète des parties communes ;

- le ou les propriétaires doivent s'engager à louer les locaux nus à usage de résidence principale du locataire pendant une durée de six ans. La location doit prendre effet dans les douze mois qui suivent l'achèvement des travaux.

En cas de non respect par le contribuable de l'un de ses engagements, les avantages fiscaux dont il a bénéficié sont remis en cause.

107Ce dispositif s'applique dans les mêmes conditions lorsque les locaux d'habitation sont la propriété d'une société non soumise à l'impôt sur les sociétés, si les associés conservent les titres pendant six ans.

1. Conditions d'application du dispositif.

a. Personnes concernées.

1° Personnes physiques.

108Le bénéfice des nouvelles dispositions est réservé aux contribuables dont les revenus provenant de la location du logement sont imposés dans la catégorie des revenus fonciers.

Les contribuables qui n'ont pas leur domicile fiscal en France peuvent bénéficier de ces dispositions dès lors que les revenus du logement qu'ils réaménagent sont imposés dans la catégorie des revenus fonciers.

1 Les dépenses d'entretien ne résultent pas d'une opération groupée.

2 Sous réserve du bénéfice de la mesure de tempérament visée au n° 61 .