B.O.I. N° 22 DU 16 FEVRIER 2010

BULLETIN OFFICIEL DES IMPÔTS

5 B-13-10

N° 22 DU 16 FEVRIER 2010

INSTRUCTION DU 8 FEVRIER 2010

IMPOT SUR LE REVENU. DISPOSITIONS GENERALES. LIQUIDATION DE L'IMPOT. COMMENTAIRE DE L'ARTICLE 18 DE LA LOI DE FINANCES POUR 2010 (LOI N° 2009-1673 DU 30 DECEMBRE 2009, JO DU 31 DECEMBRE 2009).

(C.G.I., art. 5, 83, 157 bis, 158, 196 B, 197, 1657)

NOR : ECE L 10 20343 J

Bureau C 1

|

PRESENTATION

La présente instruction commente les aménagements apportés par l'article 18 de la loi de finances pour 2010 au barème de l'impôt sur le revenu afférent aux revenus de 2009 ainsi qu'aux limites et plafonds qui lui sont associés. • |

||||

|

SECTION 1 :

INDEXATION DU BAREME DE L'IMPOT SUR LE REVENU

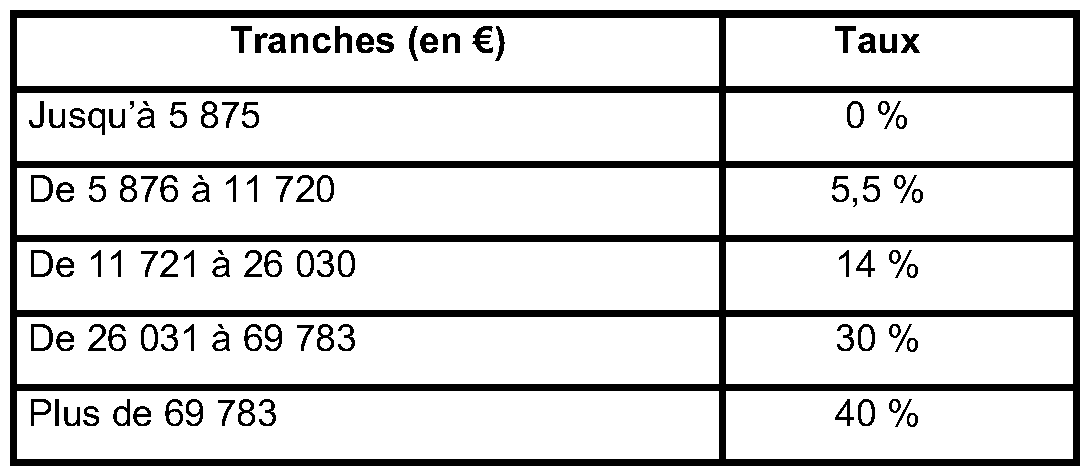

1.Les limites de tranches du barème de l'impôt sur le revenu sont relevées de 0,4 % par rapport à celles du barème de l'impôt afférent aux revenus de 2008.

2.Par suite, le barème correspondant à une part de quotient familial est fixé comme suit pour l'imposition des revenus de l'année 2009 :

3.La réfaction d'impôt dont bénéficient les contribuables domiciliés dans les DOM en application du 3 de l'article 197 du code général des impôts (CGI) demeure inchangée et est fixée comme suit :

- Guadeloupe, Martinique, Réunion : 30 % limités à 5 100 € ;

- Guyane : 40 % limités à 6 700 €.

SECTION 2 :

CONSEQUENCES DE L'AMENAGEMENT DU BAREME SUR LA FIXATION DE CERTAINS PLAFONDS ET LIMITES

A. LIMITES D'EXONERATION

4.Les contribuables dont le revenu net de frais professionnels n'excède pas, par foyer fiscal, les limites prévues au 2° bis de l'article 5 du CGI sont exonérés d'impôt sur le revenu.

5.Pour 2009, ces limites sont fixées à 8 310 €. Cette limite est portée à 9 080 € si les contribuables concernés sont âgés de plus de 65 ans au 31 décembre de l'année d'imposition.

6.Les limites de 8 310 € et 9 080 € s'apprécient par rapport au revenu net de frais professionnels. Pour la définition de ce revenu net de frais professionnels, il convient de se reporter à la documentation de base 5 B 132 n° 7 .

7.Ces limites d'exonération sont indépendantes de celle que prévoit le 2° de l'article 5 du CGI en faveur des personnes qui bénéficient principalement de salaires, pensions et rentes viagères et dont le revenu global du foyer n'est pas supérieur au montant du minimum garanti prévu à l'article L. 3231.12 du code du travail. Mais en pratique le 2° de l'article 5 ne trouvera pas à s'appliquer pour l'imposition des revenus de 2009 dès lors que le montant du minimum garanti pour 2009 (6 885 €) est inférieur aux limites d'exonération ci-dessus.

B. PLAFONNEMENT DES EFFETS DU QUOTIENT FAMILIAL

I. Plafonnement général

8.L'avantage maximum en impôt résultant de l'application du quotient familial attribué au titre des enfants à charge principale ou exclusive (2 292 € au titre de 2008) a été fixé à 2 301 € au titre de 2009 pour chaque demi-part qui s'ajoute à une part pour les contribuables célibataires, divorcés ou veufs et à deux parts pour les contribuables soumis à imposition commune.

Ce montant est divisé par deux pour les enfants dont la charge est également partagée entre les parents divorcés, séparés de droit ou de fait ou mariés soumis à imposition distincte (cf. instruction du 20 janvier 2004, BOI 5 B-3-04 ).

II. Plafonnements spécifiques

1. Avantage de quotient familial procuré par le premier enfant à charge des contribuables célibataires ou divorcés vivant seuls

9.Par exception au plafonnement général, les contribuables qui vivent seuls et supportent effectivement la charge principale ou exclusive de leurs enfants bénéficient d'une part entière de quotient familial pour le premier d'entre eux, conformément au II de l'article 194 du CGI.

10.Pour l'imposition des revenus de 2009, l'avantage maximal en impôt procuré par cette part de quotient familial attachée au premier enfant à charge, qui était de 3 964 € pour 2008, est fixé à 3 980 € pour 2009.

Les premiers revenus nets imposables à partir desquels s'applique le plafonnement du quotient familial figurent en annexe 1.

11.En présence d'enfants dont la charge est également partagée entre les parents divorcés, séparés de droit ou de fait, chacun des deux premiers enfants ouvre droit à une majoration supplémentaire de quotient familial de 0,25 part, soit 0,5 part (0,25 + 0,25) par enfant.

L'avantage maximum en impôt accordé à chacune de ces demi-parts est égal à 1 990 € (3 980 / 2) pour l'imposition des revenus de 2009 (cf. instruction du 20 janvier 2004, BOI 5 B-3-04 ).

2. Avantage de quotient familial prévu aux a, b, et e du 1 de l'article 195 du CGI

12.En application des dispositions des a, b et e du 1 de l'article 195 du CGI modifié par l'article 92 de la loi de finances pour 2009 (n° 2008-1425) du 27 décembre 2008 1 , les personnes célibataires, veuves ou divorcées qui vivent effectivement seules 2 et qui n'ont pas de charges de famille sont imposées à l'impôt sur le revenu en fonction d'une part et demie de quotient familial au lieu d'une part :

- lorsqu'elles ont un ou plusieurs enfants majeurs ou faisant l'objet d'une imposition distincte dont elles ont supporté à titre exclusif ou principal la charge pendant au moins cinq années au cours desquelles elles vivaient seules (a du 1 de l'article 195) ;

- lorsqu'elles ont eu un ou plusieurs enfants qui sont morts, à condition que l'un d'entre eux ait atteint l'âge de 16 ans ou soit décédé par suite de faits de guerre et qu'elles aient supporté à titre exclusif ou principal la charge de l'un de ces enfants pendant au moins cinq années au cours desquelles elles vivaient seules (b du 1 du même article) ;

- lorsqu'elles ont adopté un enfant, à la condition que, si l'adoption a eu lieu alors que l'enfant était âgé de plus de 10 ans, cet enfant ait été à la charge de l'adoptant comme enfant recueilli dans les conditions prévues à l'article 196 depuis l'âge de 10 ans. Cette disposition n'est pas applicable si l'enfant adopté est décédé avant d'avoir atteint l'âge de 16 ans ou si l'enfant adopté n'a pas été à la charge exclusive ou principale des contribuables pendant au moins cinq années au cours desquelles ceux-ci vivaient seuls (e du 1 du même article).

13. Plafonnement spécifique . Pour l'imposition des revenus de 2009, l'avantage maximal en impôt procuré par la demi-part supplémentaire aux contribuables mentionnés ci-dessus, est plafonné à 884 €.

14. Dispositif transitoire de l'article 92 de la loi de finances pour 2009 . Les contribuables ayant bénéficié d'une majoration de quotient familial au titre de l'année 2008, et qui perdent le bénéfice de cet avantage compte tenu de la durée minimale de cinq ans, ont droit à un avantage fiscal spécifique, à titre transitoire, au titre de l'imposition des revenus des années 2009 à 2011, sous réserve de respecter la condition de " vivre seul " .

Ils doivent satisfaire les conditions cumulatives suivantes :

- avoir bénéficié, au titre de l'imposition des revenus de l'année 2008, de la majoration de quotient familial dans les conditions prévues aux a, b ou e du 1 de l'article 195 du CGI dans leur rédaction en vigueur au 1 er janvier 2008 ;

- ne plus bénéficier de la majoration de quotient familial prévue aux a, b ou e du 1 de l'article 195 du CGI dans leur rédaction en vigueur au 1 er janvier 2009 ;

- vivre seuls au cours de l'année d'imposition.

Pour plus de précisions, voir l'instruction administrative à paraître dans la série 5 B

15.Pour l'imposition des revenus de 2009, l'avantage maximal en impôt procuré par la demi-part supplémentaire aux contribuables mentionnés précédemment, est plafonné à 855 €.

Pour plus de précisions, voir l'instruction administrative à paraître dans la série 5 B

16.Le plafonnement général mentionné au n° 8 s'applique en revanche lorsque les contribuables remplissent les conditions pour bénéficier d'une demi-part supplémentaire de quotient familial à un autre titre (ancien combattant ou invalidité). Dans cette situation, il appartient à la personne de faire valoir sa situation d'invalide ou d'ancien combattant en cochant la ou les cases prévues à cet effet sur la déclaration d'ensemble de ses revenus.

C. REDUCTION D'IMPOT COMPLEMENTAIRE ACCORDEE AUX CONTRIBUABLES BENEFICIANT DE CERTAINES DEMI-PARTS SUPPLEMENTAIRES DE QUOTIENT FAMILIAL

17.Les contribuables qui se trouvent dans l'une des situations énumérées ci-après bénéficient d'une réduction d'impôt (cf. 2 de l'article 197 du CGI) susceptible de compléter celle résultant de la majoration de quotient familial qui leur est accordée par ailleurs. Il s'agit :

- des titulaires, soit pour une invalidité de 40 % ou au-dessus, soit à titre de veuve, d'une pension prévue par les dispositions du code des pensions militaires d'invalidité et des victimes de guerre reproduisant celles des lois des 31 mars et 24 juin 1919 (c du 1 et 3, 4 et 5 dudit article) ;

- des titulaires d'une pension d'invalidité pour accident du travail de 40 % ou au-dessus (d du 1 et 3, 4 et 5 dudit article) ;

- des titulaires ou parents de titulaires, comptés à charge, de la carte d'invalidité prévue à l'article L. 241-3 du code de l'action sociale et des familles (d bis du 1 et 2, 3, 4 et 5 dudit article) ;

- des titulaires de la carte du combattant ou d'une pension servie en vertu des dispositions du code des pensions militaires d'invalidité et des victimes de guerre âgés de plus de 75 ans (f du 1 et 6 dudit article).

18.Pour l'imposition des revenus de 2009, le montant maximal de la réduction d'impôt complémentaire est fixé à 651 €, compte tenu du relèvement du plafond général du quotient familial à 2 301 €.

19.Le montant de la réduction d'impôt complémentaire est divisé par deux lorsqu'elle concerne un enfant dont la charge est également partagée entre les parents divorcés, séparés de droit ou de fait, chacun des deux premiers enfants ouvrant droit à une majoration supplémentaire de quotient familial de 0,25 part (cf. instruction du 20 janvier 2004, BOI 5 B-3-04 ).

20.Le montant de la réduction d'impôt est égal, dans la limite du plafond fixé pour chaque demi ou quart de part supplémentaire, à la différence entre le montant de l'impôt calculé en fonction du quotient familial du contribuable avant plafonnement de ses effets et le montant de la cotisation d'impôt résultant de l'application du plafonnement. Il est nul et la réduction d'impôt ne s'applique donc pas, si le contribuable ne subit pas les effets du plafonnement.

21.La réduction d'impôt ainsi calculée vient en diminution de la cotisation d'impôt après plafonnement et s'applique avant l'abattement dont bénéficient les contribuables domiciliés dans les DOM, avant la décote et avant l'imputation éventuelle des réductions d'impôt, des crédits d'impôt et des prélèvements ou retenues non libératoires.

22.Elle est appliquée automatiquement dès lors que les contribuables ont fait valoir, sur leur déclaration d'ensemble des revenus, leur droit au bénéfice des majorations de quotient familial concernées, en cochant la ou les cases prévues à cet effet pour déclarer leur situation d'invalide, ou celle de l'une des personnes à la charge de leur foyer, ou leur qualité d'ancien combattant.

D. ABATTEMENT ACCORDE AUX PARENTS EN CAS DE RATTACHEMENT A LEUR FOYER FISCAL DE LEURS ENFANTS MARIES OU CHARGES DE FAMILLE

23.Conformément à l'article 196 B du CGI, l'avantage accordé au contribuable qui accepte le rattachement d'enfants mariés ou chargés de famille est constitué par un abattement sur son revenu net global.

24.Cet abattement est fixé de telle sorte que sa déduction procure aux contribuables imposés au taux marginal le plus élevé un avantage en impôt au plus égal à celui résultant du quotient familial. Pour 2008, le montant de l'abattement s'élevait à 5 729 €.

25.Pour 2009, le montant de l'abattement est fixé à 5 753 €. Ainsi, la réduction maximale d'impôt résultant du rattachement (5 753 x 40 %) est égale à l'avantage maximal en impôt procuré par une demi-part après plafonnement, soit 2 301 €.

26.Si l'enfant majeur rattaché est divorcé ou séparé et que la charge de ses enfants est partagée avec son ex-conjoint en cas de résidence alternée, l'abattement auquel ouvre droit chacun des enfants concernés est divisé par deux, soit 2 876,50 € pour l'imposition des revenus de 2009 (cf. instruction du 20 janvier 2004, BOI 5 B-3-04 ).

27.Il est attribué autant d'abattements que de personnes rattachées au foyer du contribuable (cf. DB 5 B 3121 n° 63 et suivants ).