B.O.I. N° 83 DU 9 DECEMBRE 2011

BULLETIN OFFICIEL DES IMPÔTS

5 B-14-11

N° 83 DU 9 DECEMBRE 2011

INSTRUCTION DU 1 ER DECEMBRE 2011

IMPOT SUR LE REVENU. CREDIT D'IMPOT SUR LES INTERETS D'EMPRUNT VERSES AU TITRE DE L'ACQUISITION OU DE LA CONSTRUCTION DE L'HABITATION PRINCIPALE. EXTINCTION DU DISPOSITIF.

COMMENTAIRES DU G DU II DE L'ARTICLE 90 DE LA LOI DE FINANCES POUR 2011 (N° 2010-1657 DU 29 DECEMBRE 2010).

(C.G.I., art. 200 quaterdecies)

NOR : ECE L 11 20433 J

Bureau C 2

|

PRESENTATION

1/ Institué par l'article 5 de la loi en faveur du travail, de l'emploi et du pouvoir d'achat (n° 2007-1223 du 21 août 2007), le crédit d'impôt sur le revenu sur les intérêts d'emprunt versés au titre de l'acquisition ou la construction de l'habitation principale, codifié sous l'article 200 quaterdecies du code général des impôts, s'applique aux opérations intervenues depuis le 6 mai 2007. Initialement, la période d'application de ce dispositif n'était pas limitée dans le temps. 2/ La réforme du régime des aides en faveur de l'accession à la propriété résultant de l'article 90 de la loi de finances pour 2011 (n° 2010-1657 du 29 décembre 2010) institue, à compter du 1 er janvier 2011, un nouveau dispositif d'aide à l'accession à la propriété prenant la forme d'un prêt ne portant pas intérêt (prêt à taux zéro +, ou « PTZ + »), en remplacement des différentes aides existantes, dont le crédit d'impôt sur les intérêts d'emprunt versés au titre de l'acquisition ou la construction de l'habitation principale. Désormais, le crédit d'impôt sur les intérêts d'emprunt versés au titre de l'acquisition ou la construction de l'habitation principale s'applique aux opérations réalisées au plus tard le 30 septembre 2011, sous réserve que chacun des prêts concourant à leur financement ait fait l'objet d'une offre de prêt émise au plus tard le 31 décembre 2010. La présente instruction commente cette nouvelle disposition. |

||||

INTRODUCTION

1.L'article 5 de la loi en faveur du travail, de l'emploi et du pouvoir d'achat (n° 2007-1223 du 21 août 2007), modifié par les articles 13 de la loi de finances pour 2008 (n° 2007-1822 du 24 décembre 2007), 103 de la loi de finances pour 2009 (n° 2008-1425 du 27 décembre 2008) et 84 de la loi de finances pour 2010 (n° 2009-1673 du 30 décembre 2009), a institué un crédit d'impôt sur le revenu au titre des intérêts versés au titre de l'acquisition ou la construction de l'habitation principale.

2.Codifié sous l'article 200 quaterdecies du code général des impôts (CGI), ce dispositif s'applique aux intérêts payés au titre des cinq premières annuités de remboursement des prêts éligibles. Son taux est fixé à 40 % pour les intérêts versés au titre de la première annuité de remboursement et à 20 % pour les quatre annuités suivantes.

3.Le montant annuel des dépenses prises en compte pour le calcul du crédit d'impôt est plafonné à 3 750 € pour un célibataire et à 7 500 € pour un couple. Ces montants sont doublés lorsqu'au moins un des membres du foyer fiscal est handicapé. Ces montants sont également majorés de 500 € par personne à charge, ou de 250 € lorsqu'il s'agit d'un enfant réputé à charge égale de l'un et l'autre de ses parents.

4.Pour les logements acquis neufs ou en l'état futur d'achèvement depuis le 1 er janvier 2009 ainsi que pour les logements que le contribuable fait construire ayant fait l'objet d'une déclaration d'ouverture de chantier depuis la même date, qui bénéficient du label « bâtiment basse consommation énergétique, BBC 2005 » (label BBC) défini au 5° de l'article 2 de l'arrêté du 3 mai 2007 relatif au contenu et aux conditions d'attribution du label « haute performance énergétique », le crédit d'impôt s'applique, au taux uniforme de 40 %, aux intérêts payés au titre des sept premières annuités.

5.Pour les logements neufs ou en l'état futur d'achèvement acquis en 2010 ainsi que pour les logements que le contribuable fait construire ayant fait l'objet d'une déclaration d'ouverture de chantier la même année, qui ne bénéficient pas du label « BBC », les taux du crédit d'impôt sont ramenés à 30 % du montant des intérêts versés au titre de la première annuité de remboursement et à 15 % au titre des quatre annuités suivantes. Lorsque ces mêmes logements sont acquis ou construits en 2011, les taux du crédit d'impôt sont diminués de 5 points (sur le taux applicable, voir l'annexe 2 de la présente instruction) 1 .

6.Pour les logements dont la demande de permis de construire est déposée depuis le 1 er janvier 2010, le bénéfice du crédit d'impôt est subordonné à la justification par le contribuable du respect des exigences en matière de performance énergétique requises par la réglementation en vigueur.

7.L'ensemble de ces dispositions a fait l'objet de commentaires détaillés dans les instructions administratives publiées au Bulletin officiel des impôts (BOI) sous les références 5 B-14-08 , 5 B-28-09 et 5 B 21-10 .

8.Le crédit d'impôt s'applique aux intérêts versés au titre des prêts immobiliers contractés pour l'acquisition ou la construction de logements ayant donné lieu à la signature d'un acte authentique depuis le 6 mai 2007 ou aux constructions dont la déclaration d'ouverture de chantier est intervenue depuis cette même date. Initialement, la période d'application de ce dispositif n'était pas limitée dans le temps.

9.La réforme du régime des aides en faveur de l'accession à la propriété résultant de l'article 90 de la loi de finances pour 2011 (n° 2010-1657 du 29 décembre 2010) institue, à compter du 1 er janvier 2011, un dispositif unique prenant la forme d'un prêt ne portant pas intérêt (prêt à taux zéro +, ou « PTZ + »), codifié sous les articles L. 31-10-1 et suivants du code de la construction et de l'habitation, ouvrant droit pour les établissements de crédit distributeurs à un crédit d'impôt codifié sous l'article 244 quater V du CGI, et cela en substitution des différentes aides existantes, dont le crédit d'impôt sur les intérêts des prêts versés au titre de l'acquisition ou la construction de l'habitation principale.

10.Désormais, conformément au G du II de l'article 90 de la loi de finances pour 2011, qui modifie à cet effet l'article 200 quaterdecies du CGI, le crédit d'impôt sur les intérêts d'emprunt versés au titre de l'acquisition ou la construction de l'habitation principale s'applique aux opérations d'acquisition ou de construction réalisées au plus tard le 30 septembre 2011, sous réserve que chacun des prêts concourant à leur financement ait fait l'objet d'une offre de prêt émise au plus tard le 31 décembre 2010 .

11.La présente instruction commente cette nouvelle disposition.

Section 1 :

Opérations réalisées du 6 mai 2007 au 31 décembre 201 0

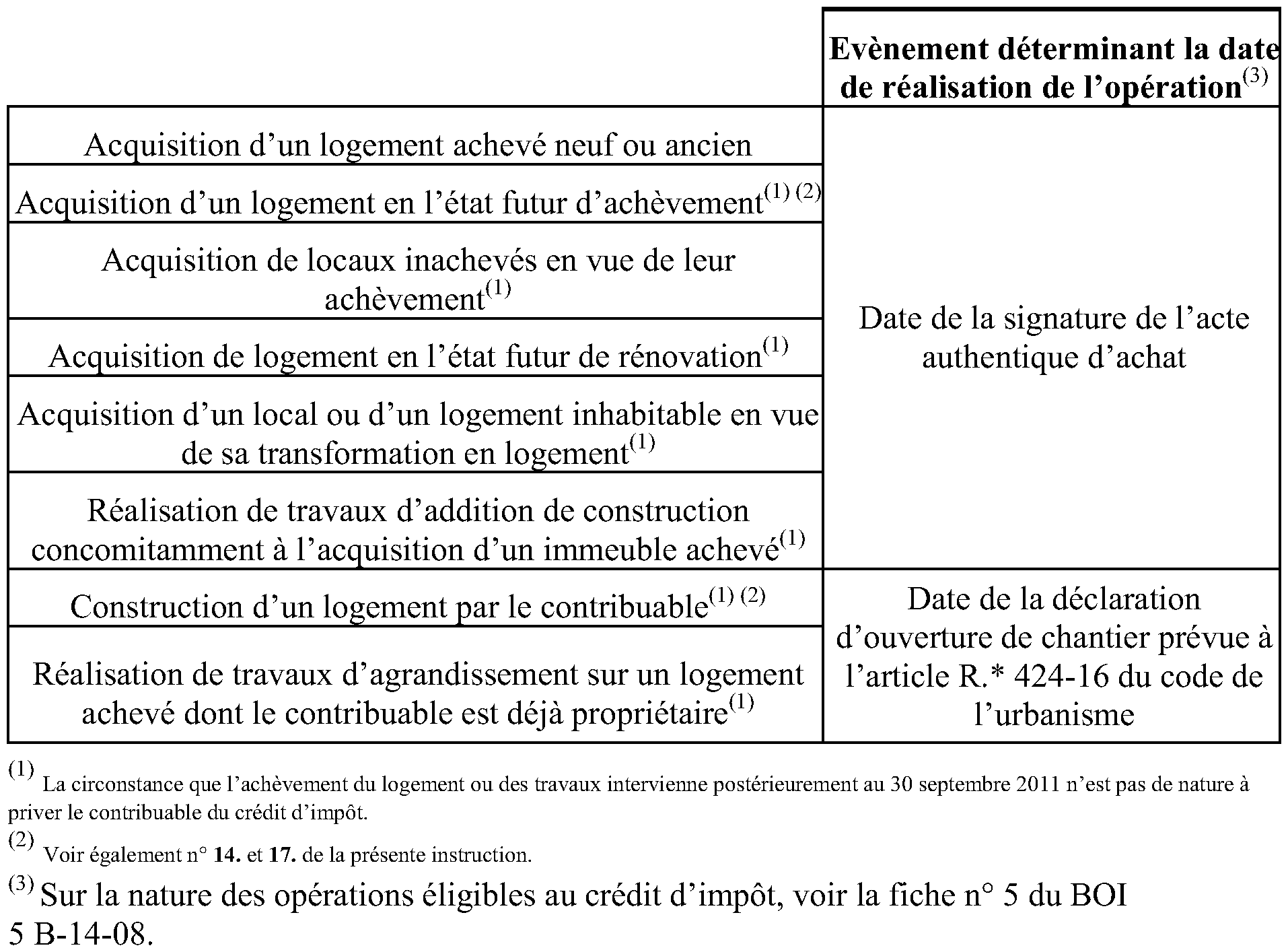

12. Opérations réalisées du 6 mai 2007 au 31 décembre 2010 . Les contribuables bénéficiant déjà du crédit d'impôt au titre d'une opération réalisée du 6 mai 2007 au 31 décembre 2010 (sur la date de réalisation de l'opération voir le tableau figurant au n° 13 . ci-dessous) continuent à bénéficier de l'avantage fiscal, dans les conditions de droit commun, pour les annuités restant à courir jusqu'à échéance de la dernière annuité éligible (sur la nature des opérations éligibles au crédit d'impôt, voir la fiche n° 5 du BOI 5 B-14-08 ).

Les contribuables qui ne bénéficient pas encore du crédit d'impôt au titre d'une opération réalisée du 6 mai 2007 au 31 décembre 2010 peuvent en demander le bénéfice sous réserve que chacun des prêts concourant à leur financement ait fait l'objet d'une offre de prêt émise au plus tard le 31 décembre 2010 (sur ce point, voir B de la section 2). Dans cette situation, les modalités d'application du crédit d'impôt comme le montant de l'avantage fiscal restent en tout état de cause déterminés dans les conditions de droit commun (sur ce point, voir C de la section 2).

13. Evénement déterminant la date de réalisation de l'opération . L'événement déterminant la date de réalisation de l'opération, qui diffère selon sa nature, est récapitulé dans le tableau suivant :

14. Précisions sur les logements acquis en l'état futur d'achèvement ou ceux que le contribuable fait construire . En cas de construction ou d'acquisition en l'état futur d'achèvement, la date qui fixe le point de départ à la première annuité éligible peut être fixée, par exception et à la demande du contribuable, à la date de l'achèvement ou de la livraison du logement (sur ce point, voir n° 19. du BOI 5 B-14-08 ). La circonstance que cette date d'achèvement ou de livraison intervienne postérieurement au 31 décembre 2010 ne fait pas obstacle au bénéfice du crédit d'impôt, toutes autres conditions étant par ailleurs remplies (voir RM Grand, n° 87004, JOAN du 1 er mars 2011, p. 2008). Dans ce cas, le crédit d'impôt est accordé selon les règles en vigueur à la date de réalisation de l'opération (sur la date de réalisation de l'opération, voir le tableau figurant au n° 13 . de la présente instruction).

Section 2 :

Opérations réalisées du 1 er janvier au 30 septembre 2011

15.Conformément au X de l'article 200 quaterdecies du CGI, issu du G du II de l'article 90 de la loi de finances pour 2011, le crédit d'impôt s'applique aux opérations réalisées au plus tard le 30 septembre 2011 (A), sous réserve que chacun des prêts concourant à leur financement ait fait l'objet d'une offre de prêt émise au plus tard le 31 décembre 2010 (B). Lorsque l'opération ouvre droit au crédit d'impôt, le montant de l'avantage fiscal reste déterminé dans les conditions de droit commun (C).

A. DATE DE REALISATION DE L'OPERATION

16. Opérations réalisées du 1 er janvier au 30 septembre 2011 . Sous réserve du respect de la condition tenant à la date de l'émission de l'offre de prêt (sur ce point, voir B de la présente section), le bénéfice du crédit d'impôt peut être demandé au titre des opérations réalisées du 1 er janvier au 30 septembre 2011 (sur la date de réalisation de l'opération, voir le tableau figurant au n° 13. de la présente instruction).

17. Précisions relatives aux logements acquis en l'état futur d'achèvement ou aux logements que le contribuable fait construire . Le crédit d'impôt peut également être demandé au titre de l'acquisition d'un logement en l'état futur d'achèvement ou de la construction d'un logement réalisée du 1 er janvier au 30 septembre 2011 (sur la date de réalisation de l'opération, voir le tableau figurant au n° 13 . de la présente instruction), lorsque la date qui sert de point de départ à la première annuité éligible, qui est fixée sur option du contribuable à la date de l'achèvement ou de la livraison du logement (sur ce point, voir n° 19. du BOI 5 B-14-08 ), intervient postérieurement au 30 septembre 2011.

18. Réaffectation à une nouvelle opération d'un prêt souscrit pour une opération antérieure . Lorsque le contribuable réaffecte à une nouvelle opération éligible (sur la nature des opérations éligibles au crédit d'impôt, voir la fiche n° 5 du BOI 5 B-14-08 ) un prêt souscrit pour le financement d'une opération antérieure, il est admis que les intérêts versés au titre de ce prêt réaffecté puissent être pris en compte dans les mêmes conditions que s'il s'agissait d'un nouvel emprunt.

La réaffectation à une nouvelle opération d'un prêt souscrit pour une opération antérieure ouvre droit au crédit d'impôt à la double condition, d'une part, que la date de réalisation de la nouvelle opération intervienne au plus tard le 30 septembre 2011 (sur la date de réalisation de l'opération, voir le tableau figurant au n° 13 . de la présente instruction), d'autre part, que l'offre du prêt concerné ait été émise au plus tard le 31 décembre 2010 (sur ce dernier point, voir B de la présente section).

La circonstance que le prêt réaffecté ait précédemment ouvert droit au crédit d'impôt est sans incidence sur l'application de l'avantage fiscal.

Lorsqu'un prêt dont les intérêts ont déjà ouvert droit au bénéfice du crédit d'impôt est réaffecté, le crédit d'impôt cesse de s'appliquer à compter de la date de la signature de l'acte authentique relatif à la nouvelle acquisition et le nouveau crédit d'impôt est déterminé, à compter de cette même date, dans les conditions de droit commun. Il est rappelé que la date de réalisation de la nouvelle opération constitue le point de départ des annuités éligibles et que cette même date détermine le taux de crédit d'impôt (sur les taux applicables, voir annexe 2 de la présente instruction).

B. DATE DE L'EMISSION DE L'OFFRE DE PRET

19.Sous réserve que la date de réalisation de l'opération intervienne au plus tard le 30 septembre 2011, (sur ce point, voir A de la présente section), le bénéfice du crédit d'impôt ne peut être demandé qu'au titre des opérations pour lesquelles chacun des prêts concourant à leur financement a fait l'objet d'une offre de prêt émise au plus tard le 31 décembre 2010 (sur la nature des prêts éligibles au crédit d'impôt, voir la fiche n° 4 du BOI 5 B-14-08 ).

1. Cas général

20. Offres de prêts émises au plus tard le 31 décembre 2010 . Lorsque qu'un seul prêt concourt au financement d'une opération éligible (sur la nature des opérations éligibles au crédit d'impôt, voir fiche n° 5 du BOI 5 B-14-08 ), l'offre de prêt doit avoir été émise au plus tard le 31 décembre 2010 pour ouvrir droit au crédit d'impôt (sur la nature des prêts éligibles, voir fiche n° 4 du BOI 5 B-14-08 ).

Lorsque plusieurs prêts concourent au financement d'une opération éligible, chacun des prêts doit avoir fait l'objet d'une offre émise au plus tard le 31 décembre 2010 pour ouvrir droit au crédit d'impôt. La circonstance qu'une des offres de prêt soit émise après le 31 décembre 2010 prive le contribuable du bénéfice du crédit d'impôt pour l'ensemble des prêts. S'il en remplit les conditions, notamment celle de primo-accession, le contribuable pourra le cas échéant bénéficier du prêt à taux zéro + ou « PTZ + » (voir instruction administrative à paraître au Bulletin officiel des impôts ).

21. Justificatifs . Les contribuables doivent tenir à la disposition de l'administration, qui peut en demander la production dans le cadre de l'exercice de son pouvoir de contrôle, la ou les offres de prêts délivrées par le ou les établissements financiers au titre desquels le bénéfice de l'avantage fiscal est demandé afin de pouvoir apprécier les dates d'émission de ces offres.