B.O.I. N° 13 du 6 FEVRIER 2009

Section 2 :

Informations générales

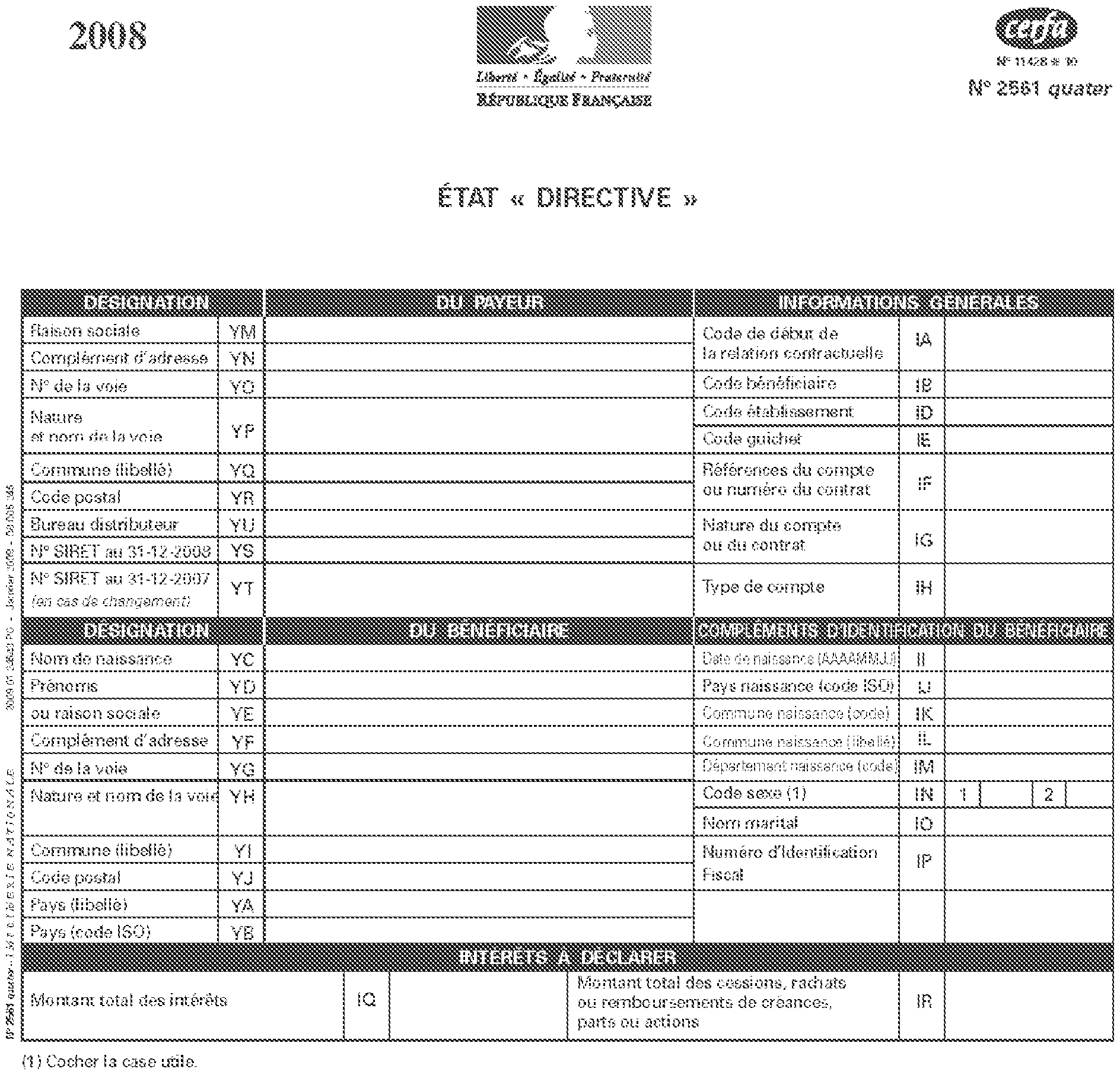

166.Les renseignements relatifs à l'identification du déclarant sont complétés d'indications sur le numéro de compte du bénéficiaire effectif ou d'identification de la créance (en cas d'utilisation du code ISIN) :

- la zone ID « Code établissement » est complétée du code banque ;

- la zone IE « Code guichet » est complétée du code de l'agence ;

- la zone IF « Références du compte ou numéro du contrat » porte, soit le numéro du compte y compris la clé (compte unique), soit le numéro du compte principal, soit la racine commune à l'ensemble des comptes du client dans l'établissement déclarant lorsque tous les comptes sont centralisés, soit le numéro du compte de regroupement, soit la mention « GUICHET » pour les opérations de paiement au guichet, soit le code ISIN identifiant la créance.

Si le déclarant est une compagnie d'assurance, c'est le numéro du contrat du client qui devra être porté dans cette zone. Si le bénéficiaire dispose de plusieurs contrats, porter le numéro du contrat le plus ancien en zone IF et la valeur 5 en zone IG « nature du compte ou du contrat » ; à défaut, le numéro de client sera accepté ;

- la zone IG porte le code correspondant à la « Nature du compte ou du contrat », c'est-à-dire :

1 pour les comptes bancaires ;

2 pour les contrats d'assurance ;

3 autres ;

- la zone IH porte le code correspondant au « Type de compte », c'est-à-dire :

1 pour le compte simple ;

2 pour le compte joint entre époux ;

3 pour le compte collectif ;

4 en cas d'indivision ;

5 en cas de succession ;

6 autres cas ;

- la zone IA porte le code correspondant à l'antériorité de la relation contractuelle :

« A » pour les relations contractuelles établies avant le 1 er janvier 2004 ;

« P » pour les relations contractuelles établies à compter du 1er janvier 2004.

Pour les transactions effectuées en l'absence de relation contractuelle à compter du 1 er janvier 2004, la zone IA est servie de la lettre « P ».

Section 3 :

Revenus à déclarer

167.Les revenus à déclarer sont (Cf. BOI 5 I-3-05 ) :

1. les produits des placements à revenu fixe conférant à leur détenteur un droit de créance, ainsi que les produits de cessions ou de rachats et les primes de remboursement attachés à ces placements. Il s'agit notamment :

- des revenus des titres d'emprunt négociables ;

- des revenus des créances, dépôts, cautionnements et comptes courants ;

- des produits des bons ou contrats de capitalisation nominatifs ;

- des produits de l'épargne « réglementée » ;

- des intérêts des obligations domestiques, internationales et autres titres de créances négociables sauf lorsque leur émission d'origine est antérieure au 1 er mars 2001 ou lorsque leur prospectus d'émission d'origine a été visé avant cette date par les autorités compétentes et à condition qu'aucune nouvelle émission de ces titres n'ait été réalisée à compter du 1er mars 2002.

En cas de nouvelle émission après le 1 er mars 2002, se reporter au § 47 du BOI 5 I-3-05 .

2. les revenus réalisés lors de la cession, du remboursement ou du rachat de créances, de parts ou d'actions de certains OPCVM et assimilés, qui remplissent des conditions particulières d'investissement de leur actif.

Sous-Section 1 :

Montant total des intérêts

168.Doivent être portés en zone IQ , les intérêts de créances et produits assimilés payés ou inscrits en compte au cours de l'année civile directement au profit d'un bénéficiaire effectif. Le montant à déclarer est le montant « net », c'est-à-dire après application, le cas échéant, du prélèvement obligatoire prévu au III de l'article 125 A du CGI.

Doivent également être portés dans cette zone, les revenus de créances distribués à compter du 1 er juillet 2005 :

- directement par des OPCVM « coordonnés », par des « entités » ayant opté pour la déclaration des intérêts au paiement et tout organisme de placement (OPC) établi hors de la Communauté européenne ;

- ou par l'intermédiaire d'une « entité » établie dans un Etat membre de la Communauté européenne.

Sous-Section 2 :

Montant total des cessions, rachats ou remboursements de créances, parts ou actions

169.Doivent être portés en zone IR le montant des cessions, des remboursements, des rachats de créances, de parts ou d'actions de certains OPCVM et assimilés qui investissent, directement ou indirectement par l'intermédiaire d'autres organismes ou entités de même nature, plus de 40 % de leur actif en créances et produits assimilés.

Le montant à déclarer est le montant « brut », c'est-à-dire sans déduction du montant des frais de cession, des opérations réalisées au cours de l'année civile.

Supprimer : BOI 5 A-1-08

Pour le Sous-Directeur,

Le Chef de Bureau,

Yannick GIRAULT

•

ANNEXE 1

•

ANNEXE 2

•

ANNEXE 3

•

ANNEXE 4

•

ANNEXE 5

1 A l'exception des jetons de présence qui sont portés sur les déclarations DADS, DAS 2, 2460 en application de l'article 240 du CGI.

2 Se reporter au § 28

3 Se reporter au § 71 .

4 Celle-ci intervient, bien entendu, le cas échéant, dans le montant des prélèvements applicables.

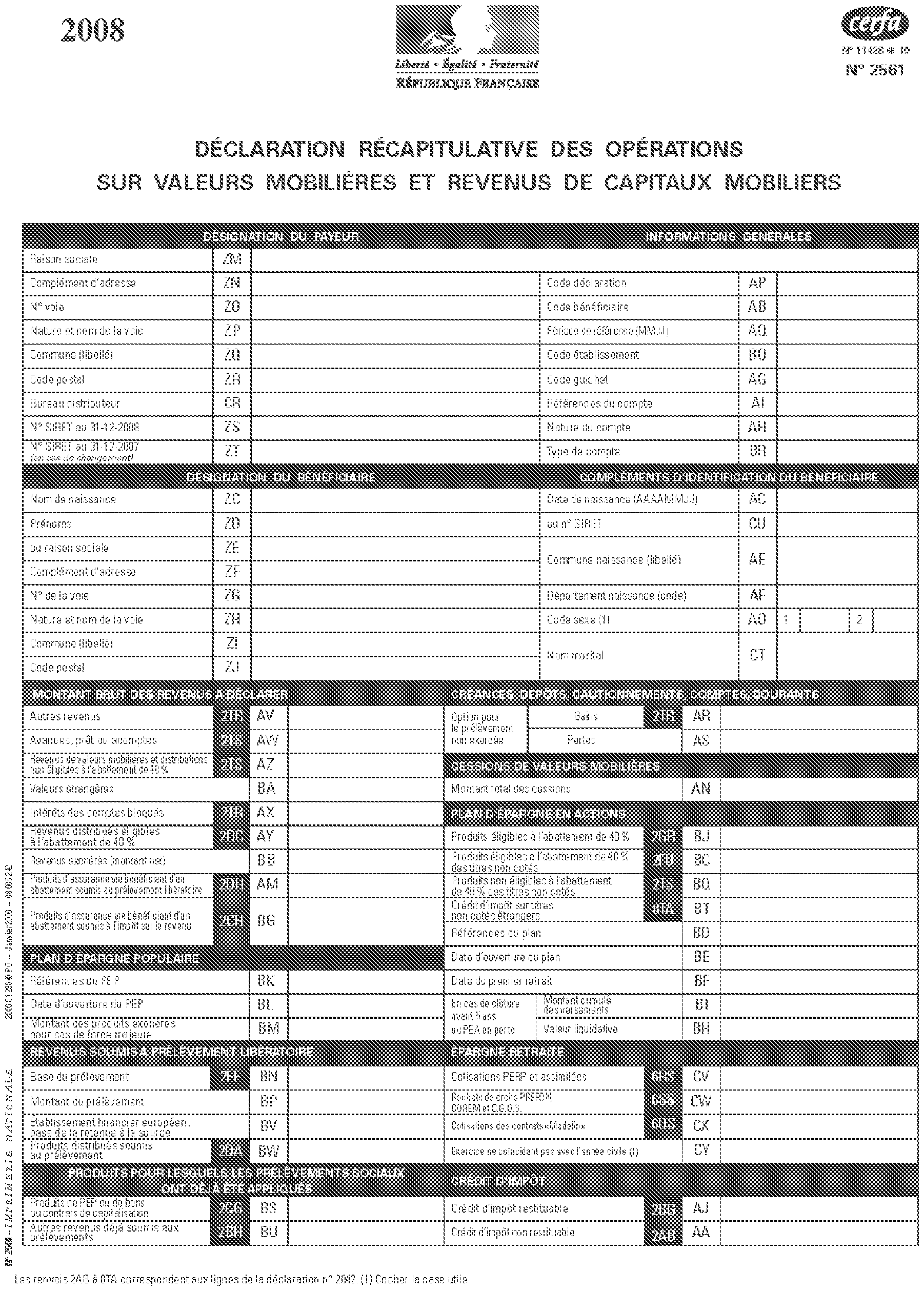

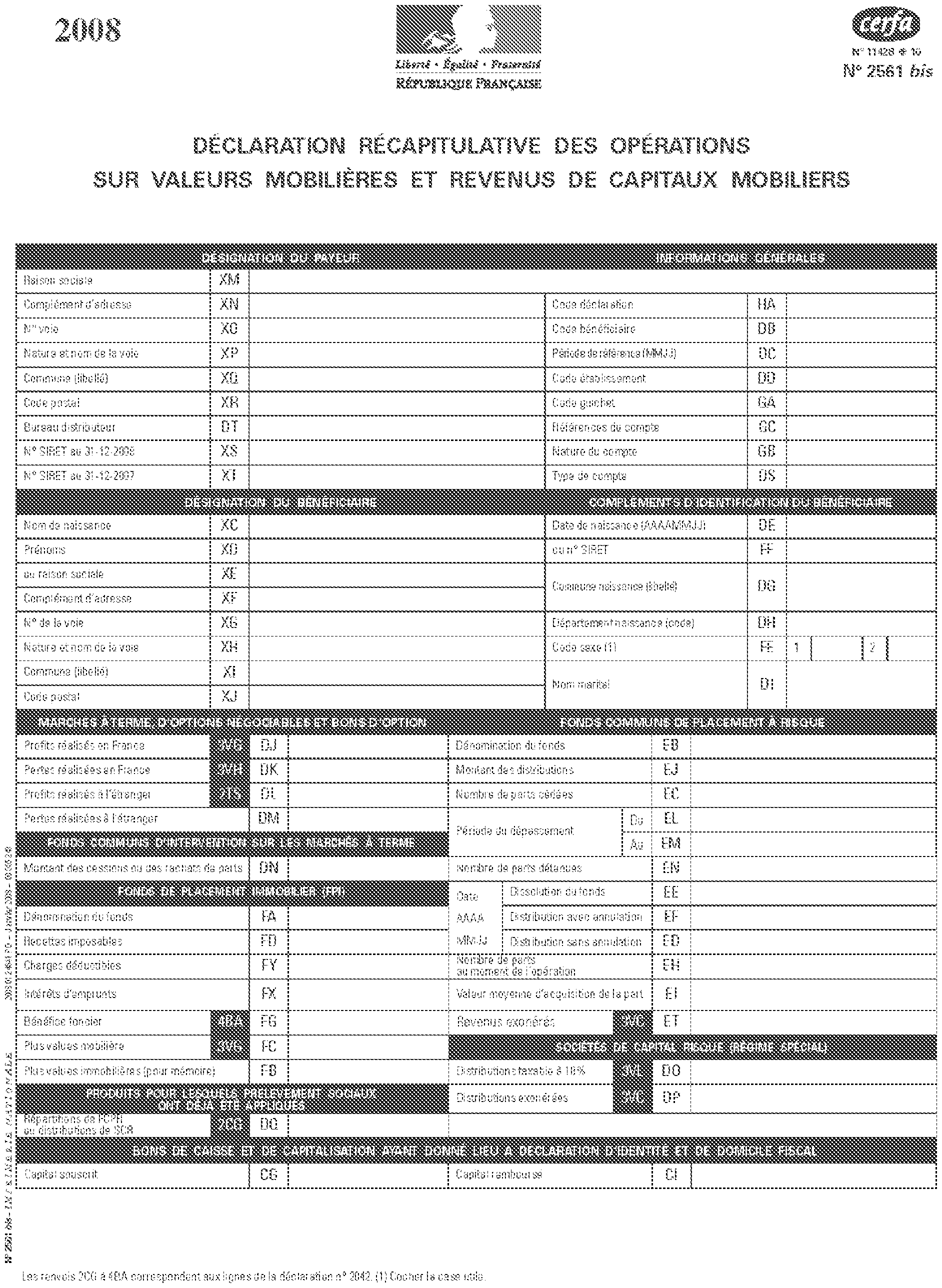

5 Les modèles 2561 et 2561 bis qui figurent en annexes 1 et 2 comportent ces renvois.

6 Ces dispositions ne s'appliquent pas aux comptes ouverts au nom de sociétés ou groupements de personnes représentés par un gérant ou syndic, telles que les associations ou copropriétés. En effet, les payeurs n'ont pas normalement à connaître l'identité de chacun des membres de la société exception faite des cas où le gestionnaire du compte établit les déclarations fiscales au lieu et place du syndic ou gérant.

7 Ou les autres placements conjoints lorsque le payeur aura connaissance du lien conjugal.

8 Cette exception ne s'applique pas aux états « directive ».

9 Notamment, la communication de l'identité et du domicile réel par le contribuable à l'établissement payeur de la perception des intérêts est nécessaire pour qu'il puisse se prévaloir de la levée de l'anonymat (art. 57 de l'annexe II au CGI).

10 Nom et prénoms dans l'ordre d'état civil.

11 Le crédit d'impôt correspondant à la retenue à la source opérée sur lesdits revenus mobiliers est imputable sur le montant de l'impôt sur le revenu ou sur les sociétés ou restituable pour les bénéficiaires personnes physiques.

12 Le crédit d'impôt correspondant à l'impôt étranger est imputable sur l'impôt dû par le bénéficiaire. Il n'est pas restituable.

13 Le taux global des prélèvements sociaux sur les revenus du patrimoine est de 12,1 % pour les revenus des années 2008 et suivantes, compte tenu de la création de la contribution additionnelle au prélèvement social de 2 % destinée à financer le revenu de solidarité active (RSA), contribution au taux de 1,1 % (III de l'article L. 262-24 du code de l'action sociale et des familles institué par l'article 3 de la loi n° 2008-1249 du 1 er décembre 2008 généralisant le revenu de solidarité active et réformant les politiques d'insertion).

14 Sont exclus du champ d'application des dispositions de l'article 150-0 A du CGI, les droits sociaux dont la cession relève des dispositions propres aux bénéfices professionnels, les titres de sociétés à prépondérance immobilière relevant des dispositions de l'article 150 UB du CGI et les plus-values provenant d'opérations de bourse effectuées dans des conditions analogues à celles qui caractérisent une activité exercée par une personne se livrant à titre professionnel à ce type d'opérations.

15 A l'exception des sommes ou valeurs rachetées ou retirées, lorsqu'elles sont affectées, dans les trois mois suivant le retrait ou rachat, au financement de la création ou reprise d'une entreprise.

16 Cette solution s'applique également aux obligations et titres de créances négociables émis depuis le 1er janvier 1992 (article 238 septies A du CGI).

17 L'absence de report dans le cadre relatif au « montant brut des revenus à déclarer » s'applique également aux titres de créances négociables et aux parts de fonds communs de créances ou de fonds communs de titrisation ne supportant pas de risques d'assurance d'une durée inférieure ou égale à 5 ans.

18 Cet abattement s'applique sur le revenu déterminé après application de l'abattement de 40 % et après déduction des dépenses engagées en vue de l'acquisition ou la conservation du revenu.

19 Le régime d'exonération d'impôt sur les sociétés est supprimé pour les SUIR créées à compter du 1 er juillet 2008 (article 34 de la loi n° 2008-776 du 4 août 2008 de modernisation de l'économie).

20 Les distributions des SUIR sont soumises aux prélèvements sociaux.

21 Ces comptes sont soumis au droit commun en ce qui concerne la déclaration d'ouverture ou de clôture prévue par l'article 1649 A du CGI.

22 Il est rappelé que les crédits d'impôts conventionnels attachés aux produits des titres étrangers inscrits dans un PEA ne donnent droit à aucune restitution. Pour plus de précisions, notamment sur le cas particulier des titres non cotés étrangers, il convient de se reporter au BOI 5 I-2-03 n os16 à 18 .

23 A compter du 25 septembre 2003, il n'est toutefois plus possible d'ouvrir de nouveaux PEP (III de l'article 82 de la loi de finances pour 2004).

24 La ligne BS n'a pas à être servie en ce qui concerne les produits réalisés dans le cadre d'un PEP auquel est adossé un contrat d'assurance vie en unité de compte ou multisupports.

25 Il s'agit des personnes affiliées à ces régimes au 31 décembre 2004 ou après cette date si elles ont la qualité de fonctionnaire ou d'agent public en activité.

26 A l'exception des revenus distribués soumis au prélèvement forfaitaire libératoire prévu à l'article 117 quater du CGI (pour plus de précisions sur les modalités déclaratives de ces revenus, cf. n° 85 ).

27 Soit une ouverture à l'ensemble des Etats de la Communauté européenne, à l'Islande et à la Norvège.

28 Soit l'ensemble des Etats de la Communauté européenne, l'Islande et la Norvège.

29 La contribution additionnelle de 1,1 % s'applique aux revenus du patrimoine des années 2008 et suivantes et à compter du 1 er janvier 2009 pour les produits de placement.

30 A compter du 1 er janvier 2008, les revenus distribués peuvent être soumis au prélèvement forfaitaire libératoire, sur option du contribuable et sous certaines conditions (article 117 quater du CGI – BOI 5 I-5-08 ).

31 Doivent également figurer dans cette zone, lors du dénouement ou du rachat partiel d'un bon ou contrat en unités de compte issu de la transformation d'un contrat d'assurance-vie ou d'un bon ou contrat de capitalisation « en euros » en bon ou contrat en unités de compte, les produits soumis, lors de leur inscription en compte, aux contributions et prélèvements sociaux et assimilés à des primes versées à la date de ladite transformation.

32 Lorsque la SCR procède au couponnage de ses revenus, ces derniers peuvent ouvrir droit à l'abattement de 40 %.

33 La fraction du revenu net procuré par les biens immobiliers est, le cas échéant, diminuée d'un abattement forfaitaire égal à 1,5 % du prix de revient des immeubles détenus directement par le fonds.

34 La fraction du profit net retiré de la cession de biens immobiliers est, le cas échéant, diminuée du montant de l'abattement pour durée de détention prévu au I de l'article 150 VC du code général des impôts.

35 Le modèle qui figure en annexe comporte ces renvois, sous réserve d'adaptations de la déclaration d'ensemble des revenus n° 2042, liées au vote de la loi de finances.