SOUS-SECTION 2 PROVISIONS AFFÉRENTES À DES PERTES SUR OPÉRATIONS EN COURS À LA CLÔTURE DE L'EXERCICE

SOUS-SECTION 2

Provisions afférentes à des pertes sur opérations en cours à la clôture de l'exercice

1Lorsqu'une opération dont l'exécution s'échelonne sur plusieurs exercices s'avère déficitaire, la jurisprudence du Conseil d'État a admis, sur le plan fiscal, (arrêt n° 34 539 du 26 octobre 1983) la déduction de provisions pour pertes sur opérations en cours dans la limite de l'excédent constaté entre :

- les coûts exposés augmentés du coût prévisionnel des travaux restant à exécuter pour achever l'opération ;

- et le prix de vente global de l'ensemble des travaux.

2Considérant que cette jurisprudence concernait une période d'imposition antérieure à l'application de l'article 38-2 bis du CGI, la doctrine administrative n'admettait la déduction de provisions pour pertes sur opérations en cours que si les coûts exposés à la clôture d'un exercice excédaient le prix de vente total des travaux (Rep. Millon du 2 novembre 1987).

3L'article 29 de la loi de finances rectificative pour 1991, codifié sous le premier alinéa de l'article 39-1-5e du CGI rend caduque cette jurisprudence et cette doctrine en fixant de nouvelles règles de déductions fiscales pour les provisions pour pertes afférentes à des opérations en cours à la clôture de l'exercice ou à des produits en stock en instance de commercialisation (sur ce point cf. DB 4 A 2523 n°s 13 et suiv. ).

4Désormais, sur le plan fiscal, la déduction de la provision pour perte sur une opération en cours à la clôture d'un exercice, sous réserve qu'elle relève d'un acte normal de gestion et qu'elle soit effectivement comptabilisée, est limitée à la différence constatée à cette date entre :

- le coût des travaux réalisés à la clôture de l'exercice ;

- et le prix de vente de ces mêmes travaux.

A. RÈGLES DE DÉDUCTION DES PROVISIONS POUR PERTES SUR OPÉRATIONS EN COURS

5Conformément aux dispositions de l'article 29 de la loi de finances rectificative pour 1991, une provision pour perte sur opération en cours à la clôture d'un exercice ne peut être constituée en franchise d'impôt que si, à cette date, le coût de revient des travaux exécutés (évalués comme les encours de production) excède la valeur de vente de ces mêmes travaux augmentée des révisions de prix contractuelles certaines à cette date, la provision étant limitée à l'excédent constaté. En d'autres termes, seule la fraction de la perte correspondant aux travaux exécutés à la clôture d'un exercice et non la perte globale prévisible sur l'ensemble de l'opération, peut faire l'objet d'une provision déductible sur le plan fiscal.

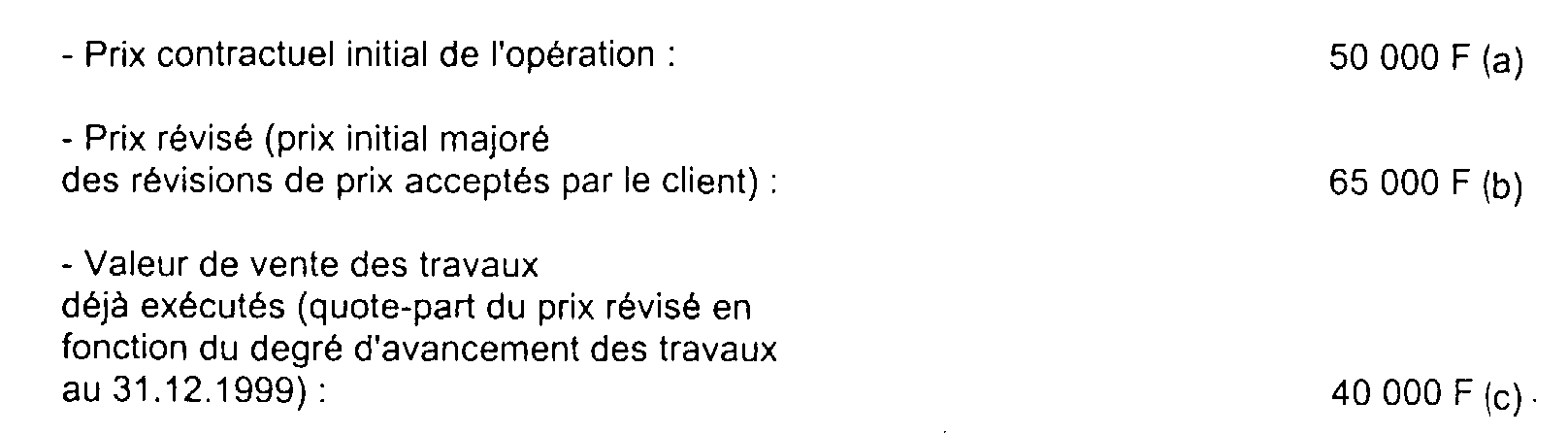

Exemple :

6Soit une entreprise dont l'exercice coïncide avec l'année civile et qui au 31 décembre 1999 n'a pas achevé une opération initiée en 1999 et dont les caractéristiques sont les suivantes :

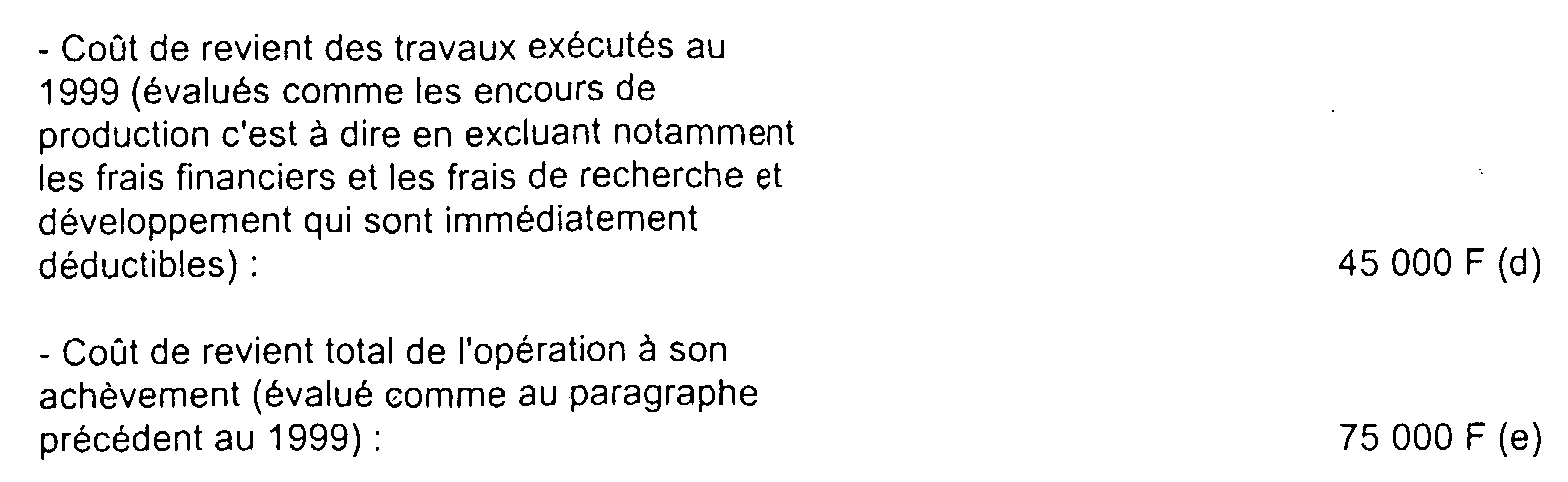

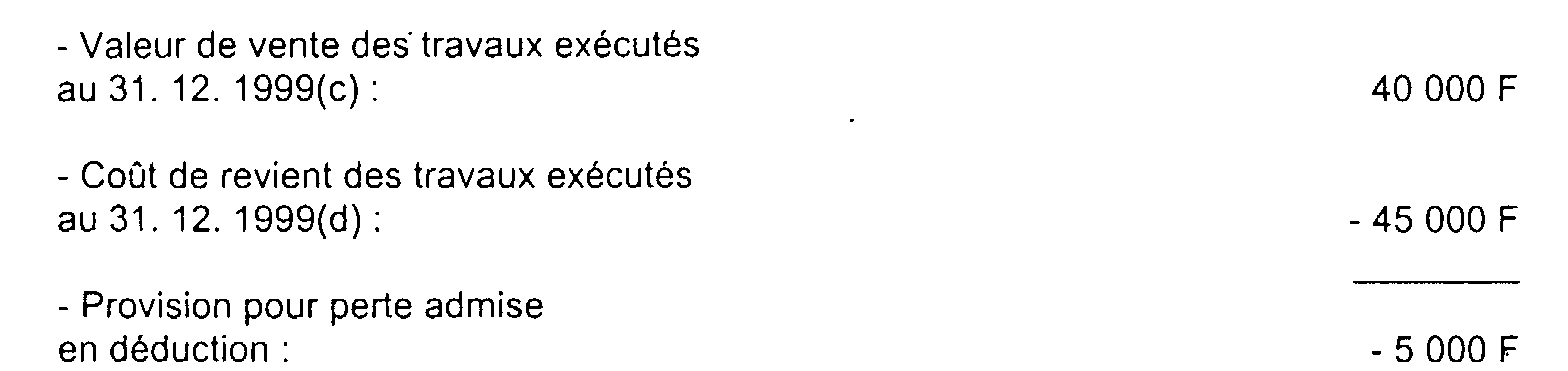

1. Provision pour perte à terminaison prévisible sur l'ensemble des travaux (provision comptable )

2. Provision admise en déduction sur le plan fiscal

Remarque : Si, sur le plan comptable, l'entreprise concernée constate par voie de provision l'ensemble de la perte prévisible sur la totalité des travaux (10 000 F), cette provision ne sera déductible sur le plan fiscal qu'à hauteur de 5 000 F.

B. CHAMP D'APPLICATION DE LA PROVISION POUR PERTE SUR OPÉRATIONS EN COURS

I. Définition des opérations concernées

7La provision pour perte sur opération en cours ne concerne que les opérations relatives à la production de biens ou de services en cours de formation ou de transformation à la clôture de l'exercice au travers d'un processus de production.

Ces opérations de production ou de travaux en cours se distinguent des stocks. À la différence de ceux-ci, ils doivent être inscrits au bilan pour leur prix de revient et ne peuvent faire l'objet de provision pour dépréciation.

Leur inscription à l'actif du bilan a pour objet de compenser la prise en compte, au titre des charges d'exploitation, des dépenses engagées pour leur exécution.

Les opérations de production ou de travaux en cours s'entendent, en principe, des travaux inachevés à la date de clôture de l'exercice et qui, de ce fait, ne peuvent être regardés comme ayant d'ores et déjà donné naissance, à cette date, pour l'entreprise intéressée, à une créance acquise.

À cet égard, il est admis, d'une manière générale, qu'un travail doit être considéré comme inachevé tant qu'il n'a pas fait l'objet d'une réception provisoire ou a été mis à la disposition du maître de l'oeuvre.

En ce qui concerne les travaux donnant lieu à des réceptions partielles, l'administration estime toutefois que chaque tranche doit, pour l'application de cette règle, être envisagée isolément. En outre, lorsque le contrat ou le marché comporte une clause spécifiant que le versement d'acomptes entraîne le transfert au maître de l'oeuvre de la propriété ou du risque de perte de la chose, les travaux correspondant aux acomptes ainsi versés doivent être exclus des travaux en cours.

En définitive, qu'il s'agisse de travaux privés ou de travaux publics, les travaux en cours à la date de la clôture de chaque exercice doivent s'entendre, en principe :

- si le contrat ou le marché ne comporte pas une clause spécifiant que le versement d'acomptes entraîne transfert au maître de l'oeuvre de la propriété ou du risque de perte de la chose, des travaux qui, à cette date, n'ont pas encore été l'objet, en tout ou en partie, d'une réception provisoire et n'ont pas été mis à la disposition du maître de l'oeuvre ;

- si le contrat ou marché comporte une telle clause, des travaux effectués depuis la date à laquelle a été arrêtée la situation ayant donné lieu à la fixation du dernier acompte.

8Sont notamment concernées par les nouvelles dispositions les opérations de construction d'immeubles, de ponts, routes, autoroutes, barrages, navires, aéronefs, de biens d'équipements complexes, les contrats de prestations de services de longue durée tels les contrats d'architecture ou d'ingénierie se rattachant à la construction d'un bien sauf s'il s'agit de prestations discontinues à échéances successives ou de prestations continues.

Remarque :

9Les opérations en cours concernées par la provision pour perte ne sont soumises à aucune condition de durée ; il suffit que le début des opérations et leur achèvement se situent dans deux exercices différents.

II. Situations particulières

10Par principe, la provision pour pertes sur opérations en cours ne peut concerner que des opérations qui n'ont pas encore affecté les résultats de l'entreprise ; il ne peut donc s'agir que d'opérations dont le résultat est pris en compte à l'achèvement des travaux ou s'il s'agit d'opérations dont le résultat est pris en compte à l'avancement, des travaux exécutés depuis la dernière échéance ayant donné lieu à imposition du résultat partiel.

1. Opérations dont le résultat est dégagé à l'avancement.

11Dans ce cas, le résultat des opérations (bénéfice ou perte) est dégagé au fur et à mesure de l'exécution des travaux ; le prix de revient des travaux exécutés ainsi que les créances correspondantes telles qu'elles résultent de la dernière situation établie avant la date de clôture de l'exercice influent directement sur la détermination des résultats imposables de l'entreprise. Ces travaux déjà exécutés et imposés ne peuvent donc donner lieu à la constatation d'une provision pour perte.

Seule la fraction des travaux exécutés depuis la dernière situation établie avant la clôture de l'exercice peuvent, le cas échéant, donner lieu à la constatation en franchise d'impôt d'une provision pour perte dans les limites exposées ci-dessus n°s 5 et suiv.

Ces précisions s'appliquent notamment aux entreprises du bâtiment ou des travaux publics ainsi qu'aux entreprises de constructions navales (cf. ci-dessus DB 4 A 2531 n°s 18 et 19 ).

Sur le plan comptable, les pertes à terminaison doivent être provisionnées dès la conclusion du contrat, les provisions correspondantes sont ajustées (réduites en principe) au fur et à mesure de la prise en compte des résultats à l'avancement. Elles concernent donc les travaux exécutés depuis la dernière situation et non encore rattachés aux résultats et les travaux restant à exécuter à la clôture de l'exercice.

Sur le plan fiscal, la déduction de cette provision est limitée à la perte qui correspond aux seuls travaux exécutés depuis la dernière situation et non encore rattachés aux résultats imposables déterminée dans les limites exposées ci-dessus n°s 5 et suiv.

2. Prestations de services discontinues à échéances successives.

12La provision pour perte sur des prestations de services en cours ne peut s'appliquer qu'à des prestations dont le résultat est dégagé à l'achèvement.

Par suite sont exclues de cette provision les prestations discontinues mais à échéances successives rendues dans le cadre de contrats qui s'étendent sur plusieurs exercices et qui sont imposables au fur et à mesure de leur exécution (CGI, art. 38-2 bis).

Dans ce cas, le résultat de l'opération (bénéfice ou perte) est dégagé à chaque échéance et la constatation d'une perte sous forme de provision s'avère inutile.

Seule la fraction des prestations effectuées depuis la dernière échéance intervenue avant la clôture de l'exercice peut, le cas échéant, donner lieu à la constatation d'une provision pour perte dans la limite des travaux exécutés à la date de cette clôture (cf. ci-dessus n°s 5 et suiv. ).

3. Opérations non commencées à la clôture de l'exercice.

13Dès lors que la provision pour perte sur opérations en cours ne peut être constituée en franchise d'impôt qu'à hauteur de la perte correspondant aux seuls travaux exécutés, les opérations non commencées à la clôture de l'exercice sont donc exclues du champ d'application de cette provision.

C. MODALITÉS DE CALCUL DE LA PROVISION POUR PERTE SUR OPÉRATIONS EN COURS

I. Principes

14La provision pour perte doit être déterminée à partir des éléments qui concernent une seule et même opération, les regroupements ou les divisions d'opérations ne sont pas admis, même si ces opérations sont de même nature.

Toutefois, lorsqu'une entreprise utilise sur le plan comptable la faculté qui lui est offerte, dans des cas exceptionnels, de regrouper plusieurs contrats ou au contraire de diviser un contrat en plusieurs sous-ensembles différenciés, les regroupements et les divisions ainsi opérés seront admis, pour le calcul de la provision fiscale pour perte sur opérations en cours, si les conditions suivantes sont concurremment réunies :

- le regroupement de contrats n'est possible que si :

- les contrats ont été signés dans des circonstances économiques identiques ;

- la durée entre la conclusion des différents contrats est brève ;

- le regroupement est adopté avant le premier enregistrement comptable relatif à ces comptes ;

- il existe un lien économique étroit entre les différents contrats considérés.

Le regroupement des contrats correspondant à la réalisation de produits identiques pour des clients différents n'est pas admis.

- la division d'un contrat n'est possible que si :

- chaque partie du contrat a fait l'objet d'une offre différente au client ;

- le client avait la possibilité technique et commerciale d'accepter ou de refuser la conclusion du sous-contrat.

II. Évaluation du coût de revient des travaux exécutés à la clôture de l'exercice

15Conformément aux dispositions des articles 38-3 du CGI et 38 nonies de l'annexe III au même code, les productions ou travaux en cours à la clôture d'un exercice doivent être évalués à leur prix de revient, lequel est constitué par le coût d'achat des matières et fournitures consommées augmenté de toutes les charges directes ou indirectes de production à l'exclusion des frais financiers, sous réserve pour ces derniers du cas particulier des entreprises de construction de logements (cf. supra DB 4 A 2521 n° 28 ).

Ce prix de revient ne peut être inférieur à la somme des frais exposés et des charges supportées pour l'exécution des travaux à la clôture de l'exercice (cf. supra 4 A 2531 n°s 8 à 12 ).

Il doit être fait application de ces principes pour l'évaluation du coût de revient des travaux exécutés à la clôture de l'exercice et afférents à des opérations en cours à cette date et susceptibles d'ouvrir droit à la provision pour perte.

Pour le calcul de la provision pour perte, le prix de revient des travaux exécutés à la clôture de l'exercice à retenir est donc en principe égal à la valeur pour laquelle ces travaux figurent à l'actif du bilan à la clôture de l'exercice sous réserve des corrections extra-comptables qui doivent être apportées à cette valeur pour qu'elle soit déterminée en conformité avec les règles fiscales d'évaluation de ces éléments ( notamment : exclusion des frais financiers incorporés dans les stocks sur le plan comptable et immédiatement déductibles sur le plan fiscal ; exclusion des frais de recherche et développement immédiatement déduits sur le plan fiscal en application de l'article 236-I du CGI et incorporés sur le plan comptable à l'évaluation des stocks).

Ces corrections sont destinées à éviter que des coûts de production déjà inclus dans les charges sur le plan fiscal ne soient déduits une deuxième fois dans le cadre de la provision pour perte.

III. Prix de vente des travaux exécutés à la clôture de l'exercice

16Le prix de vente des travaux exécutés à la clôture de l'exercice et relatif à une opération en cours doit être déterminé à partir du prix de vente global de cette opération qui doit comprendre tous les produits certains directement rattachables à cette opération.

À cet égard, le prix de vente des travaux réalisés à la clôture de l'exercice est indépendant de la valeur vénale de ces travaux en tant que tels, il représente la fraction du prix de vente global qui correspond à ces travaux.

Lorsqu'une opération en cours à la clôture de l'exercice n'a pas encore fait l'objet d'un contrat de vente (immeubles en cours de construction non encore commercialisés), le prix de vente doit être déterminé par référence à la valeur du marché.

1. Prix global de l'opération.

17Le prix global de l'opération correspond en principe à la somme des produits suivants :

- le prix de vente de base initialement fixé par le contrat de vente, de travaux ou de prestations ;

- les révisions de prix contractuelles ou la garantie de risque économique spécifique du contrat ;

- les réclamations valablement présentées au client dans les conditions prévues au contrat ;

- les réclamations présentées à un autre titre si elles ont fait l'objet d'une acceptation par le client.

Remarque : Les produits financiers résultant du placement d'acomptes reçus dans le cadre d'une opération en cours sont immédiatement imposables en fonction des règles propres à l'acquisition de ces produits financiers.