SOUS-SECTION 2 MÉCANISME DES VERSEMENTS SPONTANÉS

B. SOLDE DE LIQUIDATION

I. Modalités de calcul et de versement du solde de liquidation

62La liquidation de l'impôt afférent aux bénéfices réalisés pendant l'exercice -ou la période-servant de base à l'imposition est effectuée spontanément par la société.

À cet effet, la société calcule l'impôt sur les sociétés en appliquant le taux de droit commun au montant du bénéfice imposable de l'exercice en cause, arrondi à la dizaine de francs inférieure.

63Le montant net de cet impôt -qui doit être arrondi au franc le plus voisin- est obtenu en déduisant, le cas échéant, du montant brut de l'impôt, l'avoir fiscal et le crédit d'impôt afférents aux revenus des valeurs mobilières figurant à l'actif de l'entreprise, dans les conditions prévues aux articles 209 bis et 220-1 du CGI (cf. H 54 ).

64Indépendamment des imputations effectuées au titre des revenus de capitaux mobiliers, d'autres impôts ou prélèvements divers, exigibles à un stade antérieur, peuvent également être déduits sous certaines conditions, du montant brut de l'impôt (cf. sur ce point, H 542 ).

Le montant du solde de liquidation est alors égal à la différence entre l'impôt net ainsi calculé et le total des sommes versées précédemment au titre des acomptes.

65Au solde de liquidation ainsi déterminé s'ajoutent, le cas échéant, les cotisations dues à l'un des taux réduits de l'impôt sur les sociétés et qui doivent également faire l'objet d'un versement spontané.

66Lorsque le montant de l'impôt dû excède le montant des acomptes, le solde de liquidation est versé sans avis préalable de l'administration, à la caisse du comptable du Trésor, au plus tard le jour de l'expiration du délai fixé pour la remise de la déclaration modèle 2065 prévue à l'article 223-1 du code (CGI, ann. III, art. 365-1 ).

À cet égard, il est précisé que la déclaration de résultats doit être souscrite auprès du service des impôts dont dépend le lieu d'imposition de ces entreprises dans les trois mois de la clôture de l'exercice ou si aucun exercice n'est clos au cours d'une année, avant le 1er avril de l'année suivante. Bien que les délais légaux de souscription des déclarations de résultats pour les sociétés clôturant leur exercice le 31 décembre sont généralement prorogés par décision ministérielle, le solde de l'impôt sur les sociétés doit en principe être versé au plus tard le 15 avril.

67Si le solde de liquidation n'est pas intégralement versé le 15 du mois suivant celui au cours duquel il est devenu exigible, une majoration de 10 % est appliquée aux sommes non réglées (CGI, ann. III, art. 365-3 ).

68Lorsqu'une société n'a pas clos d'exercice au cours d'une année quelconque, l'impôt est établi, conformément aux dispositions de l'article 37 du CGI, sur les bénéfices de la période écoulée depuis la fin de la dernière période imposée -ou, dans le cas d'entreprise nouvelle, depuis le commencement des opérations- jusqu'au 31 décembre de l'année considérée. Une déclaration doit par suite être souscrite avant le 1er avril de l'année suivante et le solde de liquidation versé le 15 avril au plus tard.

69En cas de dissolution, de transformation entraînant la création d'une personne morale nouvelle, d'apport en sociétés, de fusion, de transfert du siège ou d'un établissement à l'étranger (CGI, art. 221-2), la déclaration des bénéfices non encore imposés est souscrite dans un délai spécial de 60 jours dont le point de départ est fixé par l'article 201-1 du CGI. Le solde de liquidation est, par suite, exigible à l'expiration de ce délai.

70Enfin, les sociétés qui ont bénéficié de la dispense de versement de la totalité ou d'une fraction des acomptes (cf. ci-dessus n°s 51 et suiv. ) doivent, néanmoins, procéder à la liquidation de l'impôt lors du dépôt de la déclaration des résultats de l'exercice intéressé et effectuer le versement du montant total de l'impôt dû, à la date normalement prévue pour le règlement du solde de liquidation (sur le cas particulier des sociétés nouvelles, cf. ci-dessous n°s 91 et suiv. ).

II. Cas particulier - Détermination du solde de liquidation en cas de déclaration provisoire de résultat

71La faculté est offerte aux sociétés qui éprouvent des difficultés pour établir définitivement leur déclaration de résultats dans le délai légal de souscrire dans ce délai une déclaration provisoire. Cette faculté n'a pas pour effet de proroger le délai légal de règlement du solde de liquidation.

Les sociétés doivent donc acquitter dans ce délai le solde de liquidation résultant de leur déclaration provisoire, en faisant connaître éventuellement au comptable du Trésor qu'elles auront à verser un complément à la suite du dépôt de leur déclaration définitive. Le complément d'impôt résultant de la déclaration définitive non acquitté à la date légale est majoré de 10 % ; mais à la condition qu'elles versent ce complément dès la remise de cette déclaration, les sociétés peuvent solliciter la remise de la majoration de 10 % pour paiement tardif.

Ces demandes sont examinées par les comptables du Trésor en fonction des motifs invoqués par les sociétés et de leur comportement fiscal habituel.

III. Excédents de versement

72Lorsque le montant des acomptes versés par la société au cours d'un exercice excède le montant de l'impôt dû en fonction des résultats de cet exercice, aucun solde de liquidation n'est bien entendu à verser ; cette situation dégage, au contraire, un excédent de versement.

Selon les dispositions de l'article 1668-2 du CGI, les excédents de versement résultant de la liquidation de l'impôt sont imputés sur les autres impôts directs éventuellement dus par l'entreprise et le surplus est restitué dans les trente jours de la date de dépôt du bordereau-avis de versement. Ce remboursement est opéré d'office par le comptable du Trésor sans que la société ait à en faire la demande.

73 Remarque. - Le service des impôts n'intervient pas dans le remboursement des excédents de versement et n'a donc pas à établir de certificat de dégrèvement, lorsque les bordereaux-avis de versement ont été déposés dans le délai réglementaire.

IV. Calcul du solde de liquidation en cas de plus-values de cession réalisées sur des éléments de l'actif immobilisé

74Au solde de liquidation de l'impôt dû au taux de droit commun, s'ajoutent, le cas échéant, les cotisations correspondant à la taxation des plus-values à long terme imposables à un taux réduit en application des articles 39 quindecies et 219-I du CGI.

75L'impôt dû à raison des plus-values de cession réalisées sur les éléments de l'actif immobilisé par une société passible de l'impôt sur les sociétés doit être calculé et versé spontanément par l'entreprise en même temps que le solde de liquidation de l'impôt sur les sociétés. On notera à cet égard que lorsque l'imputation du crédit d'impôt ou de l'avoir fiscal afférents aux revenus mobiliers ne peut être opérée intégralement sur l'impôt calculé au taux de droit commun, le surplus peut, éventuellement, venir en déduction des cotisations passibles des taux réduits.

La liquidation de l'imposition au taux réduit doit apparaître sur une ligne spéciale du bordereau-avis utilisé pour le règlement de l'impôt sur les sociétés de l'exercice considéré.

Cette imposition spéciale est considérée comme constituant un élément de l'impôt sur les sociétés dû au titre de l'exercice au cours duquel les plus-values ont été réalisées. Il s'ensuit que les acomptes versés pendant l'exercice courant s'imputent tant sur l'impôt dû au taux de droit commun que sur les cotisations éventuellement dues au taux réduit.

C. DÉFAUT OU INSUFFISANCE DE VERSEMENT : MAJORATION DE 10 %

I. Sanctions applicables en cas d'insuffisance de versements des acomptes

76 Le 3 de l'article 1762 du code général des impôts issu du paragraphe IV de l'article 10 de la loi de finances pour 1992 (loi n° 91-1322 du 30 décembre 1991) prévoit que si l'un des acomptes calculés dans les conditions précisées au 1 de l'article 1668 du code général des impôts n'a pas été intégralement acquitté le 15 du mois suivant celui au cours duquel il est devenu exigible, une majoration de 10 % est appliquée aux sommes non réglées.

Ainsi, la majoration de 10 % est exigée pour tout versement d'acompte effectué :

- après le 15 mars, pour l'échéance du 20 février ;

- après le 15 juin, pour l'échéance du 20 mai ;

- après le 15 septembre, pour l'échéance du 20 août ;

- après le 15 décembre, pour l'échéance du 20 novembre.

77 En outre, la majoration de 10 % est également applicable aux entreprises qui, en vue de se dispenser du versement d'acomptes, ont fait une déclaration au comptable du Trésor qui s'avère inexacte à la suite de la liquidation de l'impôt.

À cet égard, toute insuffisance de versement qui résulte de ces inexactitudes est soumise à la majoration de 10 % quelle que soit son importance.

En conséquence, la règle d'après laquelle la pénalité n'est exigée que lorsque la déclaration souscrite est reconnue inexacte pour plus d'un dixième est supprimée.

78 Exemple.

• Hypothèses

Cf. ci-avant n° 61 .

À la suite de la liquidation de l'impôt, l'entreprise constate :

- que le montant du bénéfice imposable au taux normal s'élève à 2 250 000 F ;

- que le montant des plus-values à long terme imposable au taux de 18 % s'élève à 90 000 F ;

- que le montant des avoirs fiscaux s'élève à 150 000 F.

• Solution

Après liquidation définitive il s'avère que le montant des versements d'acomptes aurait pu être limité à la plus élevée des deux sommes suivantes.

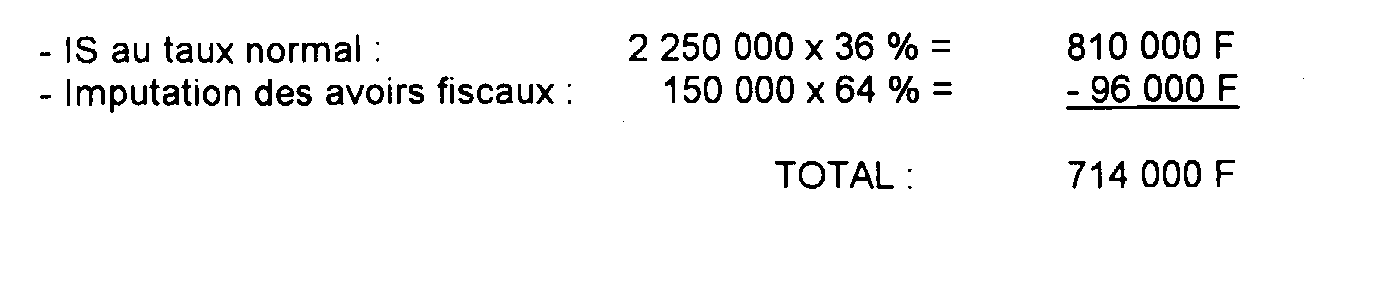

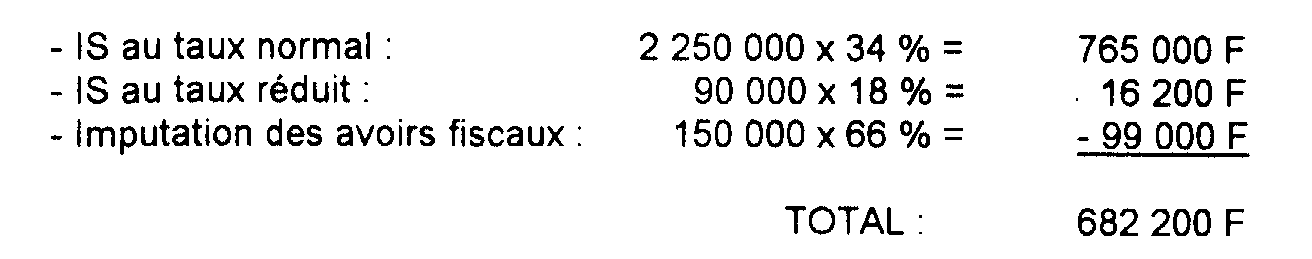

Le produit du taux des acomptes par le bénéfice au taux normal après imputation des avoirs fiscaux :

L'impôt au taux normal et au taux réduit après imputation des avoirs fiscaux :

Dans ces conditions, l'entreprise aurait dû acquitter à raison du quatrième acompte un montant de 174 000 F (714 000 F - 540 000 F).

L'insuffisance de versement s'élève à 18 000 F (174 000 F - 156 000 F).

La majoration de 10 % correspondante s'élève à 1 800 F.

II. Sanctions relatives au solde de liquidation

79 Selon les dispositions du 3 de l'article 365 de l'annexe III au CGI, si le solde de liquidation n'a pas été intégralement versé au plus tard le 15 du mois suivant celui au cours duquel il est devenu exigible, la majoration de 10 % est appliquée aux sommes non réglées.

Exemple. - Une société qui clôture son bilan le 31 décembre doit verser le solde de l'impôt le 1er avril de l'année suivante -nonobstant la prorogation éventuelle du délai de déclaration par décision ministérielle- la majoration de 10 % étant en tout état de cause applicable aux sommes non réglées au plus tard le 15 avril.

Si l'exercice est arrêté le 15 janvier, le solde de liquidation est exigible le 15 avril et la majoration de 10 % applicable aux sommes non réglées le 15 mai.

D. LIEU DE PAIEMENT

1. Principe général.

80 Les acomptes et le solde de liquidation doivent être payés à la caisse du comptable du Trésor du lieu d'imposition défini à l'article 218 A du CGI.

Il est rappelé, à ce sujet, que le lieu d'imposition se situe, en principe, au lieu du siège du principal établissement de la personne morale. Toutefois, l'Administration peut désigner comme lieu d'imposition :

- soit celui où est assurée la direction effective de la société ;

- soit celui de son siège social.

Remarque. - Pour la détermination du lieu d'imposition des entreprises soumises à l'impôt sur les sociétés, cf. H 51 .

2. Transfert du lieu d'imposition.

81 L'article 360 , 1er alinéa, de l'annexe III au CGI dispose que lorsqu'une société modifie le lieu de son principal établissement, après l'échéance du premier acompte afférent à un exercice déterminé, les acomptes subséquents doivent être versés à la caisse du comptable du Trésor habilité à percevoir le premier acompte.

En outre, l'article 365-1, 2e alinéa, de la même annexe prévoit que le versement du solde de liquidation est effectué à la caisse du comptable du Trésor habilité à recevoir le premier acompte ou, s'il n'est pas dû d'acomptes, à celui du lieu d'imposition défini par l'article 218 A du CGI.

82 De la combinaison de ces dispositions, il résulte que, pour un exercice considéré, un seul comptable du Trésor est habilité à recevoir les sommes à recouvrer (acomptes et solde de liquidation) au titre de l'impôt sur les sociétés sans émission de rôle et à en poursuivre le recouvrement, et ce, quels que soient les changements affectant le lieu d'imposition au cours de l'exercice.

Le comptable dont il s'agit est celui où se trouve le lieu d'imposition de la société :

- à l'échéance du premier acompte, lorsqu'il est dû des acomptes ;

- ou à l'échéance du solde de liquidation, lorsqu'il n'est pas dû d'acomptes (exercice de référence déficitaire, par exemple).