SOUS-SECTION 2 MÉCANISME DES VERSEMENTS SPONTANÉS

IV. Modalités de calcul et de versement des acomptes

37Les versements provisionnels d'impôt sur les sociétés n'étant pas égaux, chaque acompte est déterminé en fonction de l'ordre qu'il occupe dans la suite des acomptes exigibles au cours de l'exercice concerné.

38Pour chaque exercice, le premier acompte est celui dont l'échéance est comprise entre la date de clôture de l'exercice précédent et l'expiration du délai de déclaration fixé à l'article 223-1, 2e alinéa du CGI ; par suite, pour les sociétés dont l'exercice coïncide avec l'année civile, le premier acompte est celui qui est exigible le 20 février.

Il est rappelé, en outre, que le montant de chaque acompte est calculé par rapport au « bénéfice de référence » défini ci-dessus au n° 11 .

39Enfin, le montant de chaque versement doit être arrondi au franc inférieur.

40Les règles qui viennent d'être énoncées comportent, cependant, deux dérogations qui affectent respectivement le montant du bénéfice de référence à retenir et le calcul du premier acompte.

1. Règles particulières concernant la détermination du bénéfice de référence.

41Les résultats de l'exercice de référence à prendre en considération pour le calcul des acomptes sont, en principe, ceux qui apparaissent dans la déclaration souscrite par l'entreprise pour l'assiette de l'impôt sur les sociétés. Ils sont arrondis à la dizaine de francs inférieure.

42Cependant, en raison du caractère exceptionnel attaché à certains revenus ou profits affectant le bénéfice de référence, il convient de ne pas tenir compte, pour le calcul des acomptes exigibles au cours de l'exercice suivant, des profits faisant l'objet d'une imposition à l'un des taux réduits de l'impôt sur les sociétés, à savoir - les plus-values à long terme visées à l'article 39 quindecies du CGI imposables au taux réduit en vertu des dispositions de l'article 219-I du code précité et pour lesquelles l'impôt est acquitté en même temps que le solde de liquidation de l'impôt sur les sociétés calculé au taux de droit commun.

Cas particulier. - Le bénéfice de référence a fait l'objet d'une rectification.

43Si, pour un motif quelconque, le montant du bénéfice imposable de l'exercice de référence fait l'objet d'un redressement qui donne lieu à la mise en recouvrement d'un rôle avant l'échéance du dernier acompte de l'exercice en cours, il est procédé, en fonction du nouveau bénéfice de référence, à une révision du montant d'acomptes ; les compléments afférents aux acomptes déjà versés viennent alors s'ajouter à l'acompte exigible immédiatement après la date de mise en recouvrement du rôle établi à la suite de ce rehaussement (CGI, ann. III, art. 366 ).

44Inversement, lorsqu'à la suite d'une réclamation de la société ou d'un dégrèvement d'office, le bénéfice imposable de l'exercice de référence a fait l'objet d'une réduction, les acomptes restant à payer sont diminués à due concurrence. Les dégrèvements à titre gracieux, toutefois, restent sans influence sur la détermination des acomptes.

2. Règles particulières concernant le calcul du premier acompte.

45Par dérogation aux dispositions du deuxième alinéa de l'article 360 de l'annexe III au CGI, le quatrième alinéa du même article prévoit que le premier acompte est calculé sur une base différente de celle des acomptes suivants afférents au même exercice.

En effet, le premier acompte d'un exercice, qui est celui dont l'échéance suit immédiatement la clôture de l'exercice précédent, devient exigible avant l'expiration du délai de trois mois prévu par l'article 223 du CGI pour la déclaration des résultats de cet exercice. Dès lors, le montant des bénéfices imposables de l'exercice de référence, qui doit normalement servir de base au calcul des acomptes, n'est pas encore connu à la date d'exigibilité du premier acompte.

46Dans ces conditions, le premier acompte à payer au titre d'un exercice déterminé est provisoirement calculé sur la base des bénéfices du dernier exercice pour lequel le délai de déclaration est expiré ou, en l'absence d'exercice clos en cours d'année, de la dernière période d'imposition.

47Le premier acompte d'un exercice est donc calculé en fonction des bénéfices de l'avant-dernier exercice. Il est ainsi, en principe, égal au dernier acompte échu au cours de l'exercice précédent, si celui-ci a comporté au moins quatre acomptes.

48Le montant de ce premier acompte est ensuite régularisé à l'échéance du deuxième acompte, sur la base des résultats du dernier exercice -ou de la dernière période d'imposition- tels qu'ils sont accusés par la déclaration de la société. Selon que le montant provisoirement calculé, et versé, du premier acompte est inférieur ou supérieur au montant définitif de l'acompte, le versement à effectuer au titre du deuxième acompte est majoré ou réduit à due concurrence.

49Lorsqu'une société n'a pas versé de premier acompte parce que son avant-dernier exercice était déficitaire, il lui appartient d'acquitter ce premier acompte en même temps que le deuxième, dès lors que le dernier exercice clos fait apparaître un bénéfice imposable.

50En revanche, les sociétés dont le dernier exercice est présumé déficitaire, alors que l'exercice précédent a accusé un bénéfice, peuvent être dispensées de verser le premier acompte.

V. Sociétés dispensées du versement des acomptes

51Les sociétés peuvent être dispensées totalement ou partiellement du versement des acomptes. Suivant le cas, ces dispenses sont de plein droit ou sont subordonnées à la présentation d'une demande.

1. Dispense de plein droit.

52Selon les dispositions du deuxième alinéa de l'article 359 de l'annexe III au CGI, les sociétés pour lesquelles le montant de l'impôt sur les sociétés correspondant aux bénéfices de référence précédemment définis n'excède pas 1 000 F sont dispensées de versement des acomptes.

53Le point de savoir si une société est ou non dispensée d'effectuer le versement d'un acompte s'apprécie au moment de l'échéance de cet acompte. C'est ainsi qu'une société qui a primitivement bénéficié de la dispense peut, par la suite, être tenue à des versements d'acomptes à raison de rehaussements apportés à la base d'imposition de l'exercice de référence.

Pour bénéficier de la dispense, les entreprises concernées n'ont aucune demande à présenter au comptable du Trésor qui dispose de tous les renseignements nécessaires.

54 Remarque. - En ce qui concerne les cas particuliers des sociétés nouvelles et des sociétés déficitaires, voir ci-dessous n°s 69 et suiv. et n°s 81 et suiv.

2. Dispenses ou réductions d'acomptes subordonnées à la présentation d'une demande.

a. Dispense ou réduction du premier acompte.

55Les sociétés dont l'exercice de référence est présumé déficitaire, alors que l'avant-dernier exercice présentait, en revanche, un bénéfice imposable, ont la faculté de demander au comptable du Trésor à être dispensées du versement du premier acompte.

Dans l'hypothèse où une société n'a pas sollicité le bénéfice de cette mesure libérale et a versé un premier acompte calculé sur les résultats de l'avant-dernier exercice clos, il est admis qu'elle puisse ultérieurement obtenir le remboursement de ce premier acompte si l'exercice de référence s'est soldé effectivement par un déficit ou un résultat nul.

56De même, lorsque, avant la date d'exigibilité du premier acompte la société est en mesure d'affirmer que le bénéfice du dernier exercice est sensiblement inférieur à celui de l'avant-dernier, le premier acompte peut être déterminé d'après le bénéfice du dernier exercice tel qu'elle l'évalue.

La société qui, à la date d'exigibilité du premier acompte du nouvel exercice, estime que les bénéfices du dernier exercice sont très inférieurs à ceux de l'avant-dernier exercice, et qu'elle a ainsi versé, au titre du dernier exercice clos, des acomptes excédant l'impôt réellement dû, peut demander à être dispensée du versement du premier acompte du nouvel exercice (cet acompte étant alors calculé en fonction des résultats prévus du dernier exercice) à concurrence du montant de l'excédent de versement dont elle se prétend bénéficiaire au titre du dernier exercice.

57Pour bénéficier de la réduction ou de la dispense du premier acompte, les entreprises doivent, à la date d'échéance du premier acompte, adresser au comptable du Trésor en même temps que leur bordereau-avis d'impôt sur les sociétés une lettre indiquant les résultats du dernier exercice tels qu'elles les évaluent, et, éventuellement, le montant de l'excédent de versement dont elles estiment être bénéficiaires ; elles indiquent la somme qu'elles estiment devoir verser au titre du premier acompte, ou font connaître qu'elles estiment n'avoir à effectuer aucun versement.

b. Dispense ou réduction des autres acomptes.

1° Acomptes dus au titre des exercices ouverts avant le 1er janvier 1992.

58La société qui estimait que le montant des acomptes déjà versés au titre d'un exercice était égal ou supérieur aux cotisations dont elle serait finalement redevable pour cet exercice, pouvait sous sa responsabilité se dispenser d'effectuer de nouveaux versements. Il était alors remis au comptable du Trésor, avant la date de majoration fixée à l'article 364 de l'annexe III au CGI du prochain versement à effectuer, une déclaration datée et signée comportant demande de dispense de versement des acomptes à échoir (CGI, ann. III, art. 363 ).

On admettait, d'ailleurs, que si le versement d'un nouvel acompte avait pour effet de porter le total des paiements à une somme supérieure à l'impôt dont la société estimait qu'elle serait redevable, le montant de cet acompte soit réduit à concurrence de l'excédent ainsi constaté.

Mais si, par la suite, la déclaration de la personne morale était reconnue inexacte de plus du dixième, la majoration de 10 % visée à l'article 1762 du CGI était appliquée aux sommes qui n'avaient pas été versées aux échéances prévues.

2° Dispositions applicables aux acomptes dus au titre d'exercices ouverts à compter du 1er janvier 1992.

59Il résulte du 4 bis de l'article 1668 du code général des impôts, issu du paragraphe III de l'article 10 de la loi n° 91-1322 du 30 décembre 1991, que les entreprises peuvent se dispenser de nouveaux versements d'acomptes lorsqu'elles estiment que le montant des acomptes déjà versés au titre d'un exercice est égal ou supérieur à la plus élevée des sommes correspondant :

- au produit du taux des acomptes afférent à l'exercice concerné par le bénéfice prévisionnel de cet exercice, imposable au taux normal ;

- à la cotisation totale d'impôt sur les sociétés dont l'entreprise sera finalement redevable au titre de l'exercice concerné, avant imputation des crédits d'impôt et avoirs fiscaux.

Dès lors, les entreprises ne peuvent tenir compte du montant prévisionnel de leurs crédits d'impôt et avoirs fiscaux pour apprécier les conditions dans lesquelles elles sont en mesure de limiter leurs versements d'acomptes.

60Cela étant, il est admis que les entreprises peuvent limiter leurs versements lorsque les acomptes déjà acquittés seront au moins égaux à la plus élevée des deux sommes définies ci-avant après imputation des crédits d'impôt et avoirs fiscaux attachés aux valeurs mobilières.

En pratique les entreprises pourront limiter leurs versements lorsque les sommes déjà versées seront au moins égales au plus élevé des montants correspondant :

- au produit du taux des acomptes afférent à l'exercice concerné par le bénéfice prévisionnel de cet exercice imposable au taux normal après imputation des crédits d'impôt et avoirs fiscaux attachés aux revenus de valeurs mobilières. Ces crédits d'impôt sont retenus à hauteur de leur montant total s'ils sont comptabilisés et imposés et à hauteur de 66,2/3 % de leur montant dans le cas contraire (64 % ou 66 % pour les exercices ouverts en 1992 selon que l'entreprise a été soumise au taux normal ou au taux réduit des acomptes) ;

- au montant de la cotisation totale d'impôt sur les sociétés dont l'entreprise s'estime redevable pour l'exercice concerné au titre de l'impôt sur les sociétés au taux normal et au taux réduit ainsi que du supplément d'impôt sur les sociétés après imputation des crédits d'impôt et avoirs fiscaux attachés aux revenus de valeurs mobilières. Ces crédits d'impôt sont retenus à hauteur de leur montant total s'ils sont comptabilisés et imposés et à hauteur de 66 2/3 % de leur montant dans le cas contraire (66 % ou 58 % en ce qui concerne les avoirs fiscaux et crédits d'impôt reçus en paiement du supplément d'impôt sur les sociétés, pour les exercices ouverts en 1992).

Il résulte de ces règles que les crédits d'impôt autres que ceux attachés aux valeurs mobilières tels que notamment les crédits d'impôt afférents à certains revenus de source étrangère (autres que les valeurs mobilières), le crédit d'impôt pour dépenses de recherche, le crédit d'impôt pour dépenses de formation et pour augmentation de capital, ne sont pas pris en compte pour la détermination du montant à partir duquel les entreprises peuvent limiter leurs versements d'acomptes.

61Exemple

• Hypothèses

- une société dont les exercices coïncident avec l'année civile a réalisé les résultats suivants :

1990 : 2 000 000 F

1991 : 2 000 000 F.

- les acomptes échus au cours de l'exercice 1992 sont calculés au taux de 36 % ;

- avant l'échéance de l'acompte dû le 15 décembre 1992 l'entreprise procède à l'estimation des résultats de l'exercice 1992.

Le résultat fiscal imposable au taux normal est évalué à 2 200 000 F.

Le montant des plus-values à long terme imposables au taux de 18 % est évalué à 50 000 F.

Le crédit d'impôt pour dépenses de recherche est évalué à 80 000 F.

Les avoirs fiscaux afférents aux revenus de valeurs mobilières de l'exercice sont estimés à 150 000 F. Ils ne sont pas comptabilisés.

• Solution

a) Chacun des quatre acomptes échus au cours de l'exercice 1992 s'élève en principe à 180 000 F.

b) Compte tenu de l'estimation du résultat de l'exercice 1992, les versements d'acomptes effectués par l'entreprise doivent être au moins égaux au plus élevé des montants suivants :

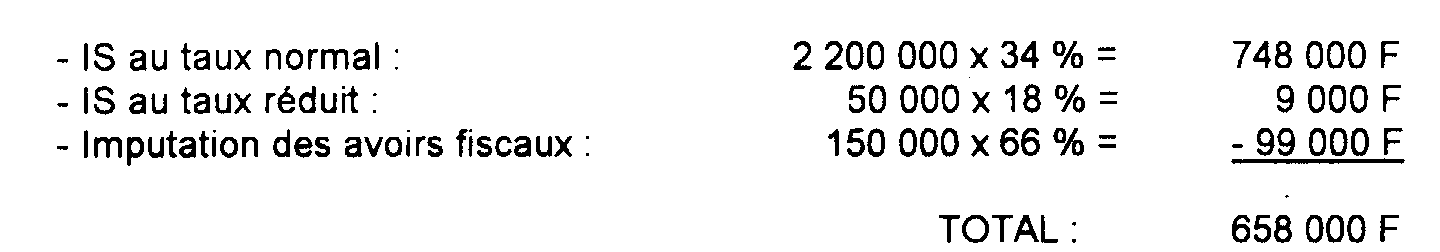

• le produit du taux des acomptes par le bénéfice prévisionnel au taux normal après imputation des avoirs fiscaux :

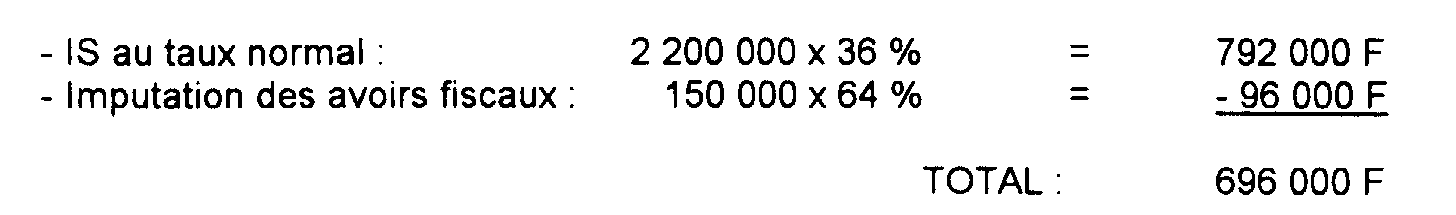

• l'impôt prévisionnel au taux normal et au taux réduit après imputation des avoirs fiscaux :

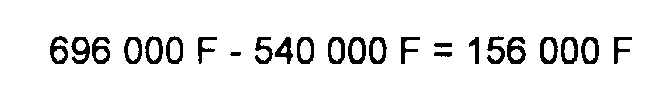

Les versements effectués au titre des trois premiers acomptes s'élevant à 540 000 F, le montant du quatrième acompte peut être limité à :