B.O.I. N° 114 du 26 JUIN 2001

CHAPITRE PREMIER

CONDITIONS D'ELIGIBILITE A LA PRIME POUR L'EMPLOI

SECTION 1

Conditions tenant aux personnes bénéficiaires

A. DOMICILIATION

1.La prime pour l'emploi est accordée aux personnes physiques qui sont fiscalement domiciliées en France au sens de l'article 4 B du code général des impôts sous réserve de l'application des conventions fiscales internationales (cf. documentation de base 5 B 1121 ).

B. QUALITE DU BENEFICIAIRE

2.Chaque personne ayant une activité professionnelle au sein d'un foyer fiscal est susceptible de bénéficier de la prime pour l'emploi. Il peut s'agir du contribuable (déclarant et/ou son conjoint) ou d'une personne à charge de son foyer fiscal au sens des articles 196 à 196 B du code général des impôts.

C. EXERCICE D'UNE ACTIVITE PROFESSIONNELLE PROCURANT DES REVENUS

3.La prime pour l'emploi est accordée au foyer fiscal à raison de l'exercice d'une activité professionnelle par au moins une personne le composant. Cette activité peut être salariée ou non-salariée (artisans, commerçants, agriculteurs, professions libérales,...), exercée à temps complet, à temps partiel ou une partie de l'année.

SECTION 2

Conditions tenant à la nature des revenus professionnels

4.L'activité professionnelle exercée doit procurer des revenus imposables en traitements et salaires, ainsi que dans la catégorie des gérants et associés de sociétés visée à l'article 62 du code général des impôts et dans celle des bénéfices professionnels agricoles, industriels et commerciaux ou non commerciaux.

5.Sont par conséquent exclus du champ d'application de la prime pour l'emploi les revenus déclarés en pensions, retraites et rentes, ainsi que dans les catégories des revenus fonciers, des revenus de capitaux mobiliers ou des plus-values.

De même, sont exclus les revenus non professionnels imposés dans les catégories des bénéfices agricoles, des bénéfices industriels et commerciaux ou des bénéfices non commerciaux (ex. : loueurs en meublés non professionnels, ),

6.Sont également exclus les prestations sociales légales (allocations familiales, allocations logement, allocation de parent isolé, allocation de rentrée scolaire, allocation aux adultes handicapés,...) ) ainsi que le revenu minimum d'insertion.

La fiche n° 1 jointe en annexe précise de façon plus détaillée le champ d'application de la prime pour l'emploi.

SECTION 3

Conditions tenant au niveau du revenu

A. REVENU GLOBAL DU FOYER FISCAL

7.La prime pour l'emploi est accordée à la condition que l'ensemble des revenus du foyer fiscal, y compris les revenus d'activité professionnelle susceptibles d'ouvrir droit au bénéfice de la prime pour l'emploi, n'excède pas certaines limites. Le montant du revenu à prendre en compte pour apprécier la condition de revenus du foyer fiscal correspond au revenu fiscal de référence tel que celui-ci est défini au IV de l'article 1417 du code général des impôts (sur cette notion, cf. documentation de base 6 D 225 et bulletin officiel des impôts 6 D-2-98 et 6 D-3-00 ).

8.Pour l'imposition des revenus de 2000, la prime pour l'emploi peut être attribuée lorsque le revenu fiscal de référence du foyer fiscal n'excède pas :

- 76 000 F pour la première part de quotient familial d'une personne célibataire, veuve ou divorcée ;

- 152 000 F pour les deux premières parts de quotient familial d'un couple marié soumis à imposition commune. Cette limite s'applique également aux contribuables devenus veufs au cours de l'année 2000.

9.Les limites de 76 000 F et 152 000 F sont majorées de 21 000 F pour chacune des demi-parts supplémentaires accordées à quelque titre que ce soit à ces contribuables (personnes à charge, invalidité, ).

10.Elles s'appliquent pour une période de référence correspondant à une année entière. Aussi, en cas de déclarations multiples suite à une modification de la situation de famille du contribuable au cours de l'année 2000 (mariage, divorce, décès), le revenu fiscal de référence afférent à chacune des déclarations souscrites doit être converti en base annuelle pour l'appréciation de ces limites (cf. n° 28 ci-après).

B. MONTANT DES REVENUS D'ACTIVITE PROFESSIONNELLE DE CHAQUE MEMBRE DU FOYER FISCAL

11.Le bénéfice de la prime pour l'emploi est accordé à chaque membre du foyer fiscal qui dispose de revenus d'activité professionnelle d'un montant déclaré compris entre 20 575 F et un plafond défini selon la situation personnelle du titulaire de ces revenus. Ces montants sont appréciés, par membre du foyer fiscal, en faisant masse de l'ensemble des revenus d'activité professionnelle déclarés par chacun d'eux.

12.Ces limites correspondent à une activité professionnelle exercée à temps complet sur l'année entière. Lorsque l'activité professionnelle n'est exercée qu'à temps partiel ou sur une partie seulement de l'année, le revenu d'activité doit être converti en équivalent temps plein pour l'appréciation des limites de revenus (cf. n° 29 ci-après).

I. Revenus d'activité professionnelle pris en compte

1. Principes

13.Les revenus d'activité professionnelle retenus pour le calcul de la prime pour l'emploi sont ceux déclarés au titre de l'année 2000 par chaque membre du foyer fiscal sur la déclaration d'ensemble des revenus. Ainsi, les revenus salariaux doivent être retenus pour leur montant brut, c'est-à-dire avant toute déduction de frais professionnels (déduction forfaitaire de 10 % ou frais réels) et imputation de l'abattement de 20 %. Pour les personnes qui exercent plusieurs activités (salariées ou non-salariées), le revenu à prendre en compte est égal à la somme des différents revenus d'activité professionnelle déclarés, convertis le cas échéant en équivalent temps plein sur l'année entière (cf. fiche n° 2 jointe en annexe, § 27 et suivants).

14.Pour les contribuables dont le montant des revenus déclarés s'apprécie compte tenu de la déduction d'abattements, (abattement sur la rémunération des apprentis, abattement sur la rémunération des assistantes maternelles, abattement de 50 000 F pour frais professionnels accordé aux journalistes, abattement de 50 % sur les bénéfices des agriculteurs qui perçoivent la dotation aux jeunes agriculteurs ou sont éligibles aux prêts à moyen terme spéciaux, notamment), le montant du revenu pris en compte pour le calcul de la prime pour l'emploi est identique à celui servant au calcul de l'impôt sur le revenu, c'est à dire au revenu après abattement (cf. annexe 1).

Exemple : un jeune agriculteur déclare un bénéfice imposable de 80 000 F calculé après abattement de 50 %. C'est sur cette base que la prime pour l'emploi doit être liquidée.

15.Les déficits constatés au titre d'une activité professionnelle ne sont pas retenus pour le calcul de la prime pour l'emploi.

Toutefois, en cas d'activités multiples exercées par une même personne, il est fait masse des sommes déclarées à son nom d'une part en revenu et d'autre part en déficit pour déterminer l'assiette de la prime pour l'emploi.

2. Cas particulier des revenus des non-salariés

16.Par exception au principe énoncé au n° 13 ci-dessus, les revenus non-salariés déclarés font l'objet des retraitements suivants pour le calcul de la prime :

- pour les contribuables relevant du régime micro-entreprise ou du régime déclaratif spécial, le revenu d'activité pris en compte correspond au bénéfice tiré de cette activité. Ce bénéfice net est égal au montant porté sur la déclaration d'ensemble des revenus diminué des abattements forfaitaires de 70 % (activités de ventes de marchandises ou assimilées), de 50 % (activités de prestations de services) ou de 35 % (activités imposées dans la catégorie des bénéfices non commerciaux) ;

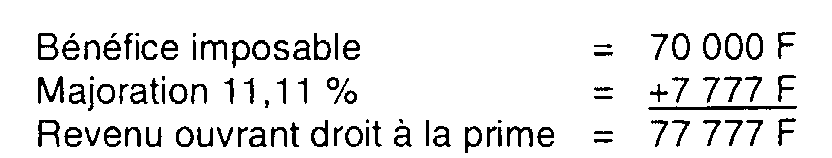

- afin d'assurer une égalité de traitement avec les salariés pour lesquels le calcul de la prime pour l'emploi est assis sur le salaire déclaré avant déduction des frais professionnels (déduction forfaitaire de 10 % ou frais réels), le total des bénéfices non-salariés déclarés, après application des abattements pour les contribuables relevant du régime micro-entreprise ou du régime déclaratif spécial (cf. ci-dessus) et imputation éventuelle des déficits constatés au titre de l'année 2000 résultant d'autres activités non-salariées professionnelles, est majoré de 11,11 %.

Exemple :

17.Les revenus d'activité professionnelle non-salariée sont, dans tous les cas, retenus avant application de l'abattement pour adhésion à un centre ou une association de gestion agréé.

II. Limites de revenus applicables en cas d'activité professionnelle exercée à temps complet sur l'année entière

18.Pour ouvrir droit à la prime pour l'emploi, le total des revenus déclarés par actif au sein d'un foyer fiscal doit être compris entre certaines limites correspondant à une activité exercée à temps plein sur une année entière.

1. Limite inférieure

19.Pour bénéficier de la prime pour l'emploi, le total des revenus d'activité professionnelle déclarés doit être supérieur ou égal à 20 575 F.

2. Limite supérieure

20.La limite supérieure dépend de la situation personnelle du titulaire des revenus d'activité professionnelle.

a) Limite de 96 016 F

21.Ce montant équivaut à un revenu d'activité professionnelle exercée à temps plein. Cette limite s'applique :

- aux personnes célibataires, veuves ou divorcées sans enfants ou avec des enfants qu'elles n'élèvent pas seules (en pratique, le second cas correspond à celui des personnes seules n'ayant pas coché la case T de la déclaration de revenus) ;

- aux personnes mariées soumises à imposition commune lorsque chacun des membres du couple exerce une activité professionnelle procurant des revenus d'un montant au moins égal à 20 575 F ;

- à chaque personne à charge au sens des articles 196 à 196 B du code général des impôts exerçant une activité professionnelle procurant des revenus d'un montant au moins égal à 20 575 F.

b) Limite de 146 257 F

22.Cette limite s'applique :

- aux personnes mariées soumises à imposition commune lorsque l'un des conjoints n'exerce aucune activité professionnelle ou dispose de revenus d'activité professionnelle d'un montant inférieur à 20 575 F ;

- aux personnes célibataires, veuves ou divorcées élevant seules un ou plusieurs enfants à charge. En pratique, il s'agit de celles ayant coché la case T de la déclaration de revenu.

III. Incidences d'une activité professionnelle exercée à temps partiel ou sur une partie de l'année pour l'application de la limite supérieure de revenus

23.Lorsque l'activité professionnelle n'est pas exercée à temps plein (temps partiel, début ou fin d'activité en cours d'année), les revenus d'activité professionnelle déclarés doivent être convertis en équivalent temps plein pour apprécier les limites citées aux n° 20 et suivants.

24.Toutefois, afin de ne pas attribuer la prime pour l'emploi à des activités occasionnelles ou saisonnières ou à des temps partiels très limités, la limite inférieure de 20 575 F est intangible : les revenus d'activité professionnelle inférieurs à cette limite, que cette activité soit exercée à temps plein, à temps partiel ou sur une partie de l'année seulement, sont exclus du champ d'application de la prime pour l'emploi. Par conséquent, la conversion en équivalent temps plein du revenu d'activité professionnelle ne doit pas être effectuée lorsque la totalité du revenu d'activité professionnelle est inférieure à 20 575 F.

25.En revanche, les limites supérieures de 96 016 F et 146 257 F doivent être appréciées par rapport aux revenus d'activité professionnelle déclarés, convertis en équivalent temps plein selon les modalités exposées dans la fiche n° 2 jointe en annexe.

C. APPRECIATION DES LIMITES DE REVENU EN CAS DE MODIFICATION DE LA SITUATION DE FAMILLE EN 2000

26.La modification de la situation de famille du contribuable au cours de l'année 2000 (mariage, divorce, décès) entraîne la souscription de plusieurs déclarations, effectuées au titre de chacune des périodes antérieures et postérieures à l'événement.

27.Dès lors, pour apprécier les limites annuelles mentionnées aux A et B de la présente section, il convient de convertir en année pleine le revenu fiscal de référence et le montant des revenus d'activité professionnelle déclarés pour chacune des périodes concernées.

I. Limites du revenu global

28.Pour déterminer le revenu fiscal de référence afférent à chacune des déclarations déposées, il est appliqué un coefficient de conversion égal au rapport entre le nombre de jours de l'année civile et celui correspondant à la période comprise entre le 1 er janvier ou le 31 décembre et la date de l'événement pour chaque déclaration déposée. Par mesure de simplification, le nombre de jours d'une année civile est égal à 360, soit 30 jours par mois.

Exemple : Un contribuable s'est marié le 1 er septembre 2000. Il a déposé deux déclarations pour l'imposition de ses revenus de 2000 :

- une déclaration pour la période du 1 er janvier au 31 août faisant apparaître un revenu fiscal de référence de 36 000 F ;

- une déclaration pour la période du 1 er septembre au 31 décembre faisant apparaître un revenu fiscal de référence de 40 000 F.

Pour la déclaration afférente à la période antérieure au mariage, le revenu fiscal de référence converti en année pleine est égal à 36 000 F × 360/240 = 54 000 F. Ce montant étant inférieur à la limite annuelle de 76 000 F applicable pour une personne célibataire, la condition relative au revenu fiscal de référence est remplie.

Pour la déclaration postérieure au mariage, la conversion en année pleine du revenu fiscal de référence correspond à un montant de 120 000 F inférieur à la limite annuelle de 152 000 F applicable pour un couple marié soumis à une imposition commune.