SOUS-SECTION 2 APPORTS AUTRES QUE LES APPORTS EN NUMÉRAIRE

SOUS-SECTION 2

Apports autres que les apports en numéraire

A. DROITS ET TAXES EXIGIBLES

1L'augmentation de capital au moyen d'apports nouveaux autres que des apports en numéraire et assimilés donne ouverture à des droits ou taxes analogues à ceux perçus lors de la constitution des sociétés.

Ainsi :

- les apports purs et simples sont, en principe, passibles :

* soit du droit fixe de 1 500 F 1 (cf. DB 7 H 221 ),

* soit du droit de mutation prévu par l'article 810-III du CGI en cas d'apports visés à l'article 809-I-3° du même code (cf. DB 7 H 2221 ) ;

- les apports à titre onéreux sont soumis au régime fiscal des mutations à titre onéreux d'après la nature des biens qui en sont l'objet ou selon le tarif prévu à l'article 683 bis du CGI (cf. DB 7 H 231 et DB 7 H 233 ).

B. CONDITIONS D'EXIGIBILITÉ

I. Principes

2En ce qui concerne les augmentations de capital, la question se pose de savoir à quel moment l'augmentation est réalisée, sur le plan fiscal, et par suite à quel moment les droits deviennent exigibles sur les apports imposables.

Dans la généralité des cas, le droit d'enregistrement ou la taxe de publicité foncière est exigible sur l'acte constatant l'augmentation de capital au moyen d'apports.

Mais de même qu'en matière de constitution de sociétés, à défaut d'acte la constatant, l'augmentation de capital doit être déclarée dans le délai d'un mois à compter de la réalisation de l'opération à la recette des impôts.

II. Précisions particulières

1. Sociétés par actions (sociétés anonymes et sociétés en commandite par actions).

3Pour les augmentations de capital des sociétés par actions, comportant des apports en nature ou des avantages particuliers, le droit fixe ou, éventuellement, le droit de mutation, est exigible sur le procès-verbal de l'assemblée générale extraordinaire des actionnaires qui constate la réalisation de l'augmentation du capital, après avoir approuvé l'évaluation des apports ou l'octroi d'avantages particuliers (art. 193, al. 3 de la loi n° 66-537 du 24 juillet 1966).

2. Sociétés à capital variable.

4Afin de tenir compte des conditions particulières de fonctionnement des sociétés à capital variable (SICAV, coopératives, etc.) et d'éviter l'imposition systématique de chaque augmentation de capital, les droits éventuellement exigibles ne doivent être liquidés que sur la fraction du capital social qui, à la clôture d'un exercice social, excède le capital précédemment taxé. Ces droits sont alors perçus sur le procès-verbal de l'assemblée générale des associés statuant sur les résultats dudit exercice.

5Les sociétés de ce type sont donc dispensées de soumettre à l'enregistrement les augmentations de capital en numéraire par voie d'apports purs et simples constatées en cours d'exercice.

6 Depuis le 1er janvier 1992, l'augmentation nette du capital par voie d'apports nouveaux constatée à la clôture de l'exercice est enregistrée au droit fixe (CGI, art. 825).

7Le procès-verbal de l'assemblée générale des associés statuant sur les résultats de l'exercice doit être considéré comme un acte sous seing privé soumis à l'enregistrement dans le mois de sa date. Les sociétés sont tenues d'en déposer au bureau compétent deux copies certifiées conformes établies sur timbre dont l'une, destinée à être conservée par le service, doit répondre aux prescriptions de l'article 849 du code précité (cf. DB 7 A 4121, n° 2 ).

8Elles doivent y joindre une copie sur papier non timbré du bilan de l'exercice et indiquer, par une mention signée au pied des copies du procès-verbal, le montant du capital précédemment taxé, la date de la dernière perception et le bureau qui l'a effectuée. Toutefois, pour le premier exercice au cours duquel ces règles trouvent à s'appliquer, il suffit que les sociétés produisent à l'appui des copies du procès-verbal des copies des bilans à l'ouverture et à la clôture de cet exercice.

Réduction de capital d'une société à capital variable suivie d'une augmentation de capital inférieure à cette réduction.

9Lorsque le capital d'une société à capital variable a été réduit au cours d'un exercice déterminé par suite du départ d'associés et que le capital social est augmenté, l'exercice suivant, d'une somme inférieure au montant de la précédente réduction, à la suite de l'entrée de nouveaux associés, la situation fiscale de ladite société est la suivante :

- le procès-verbal de l'assemblée des associés statuant sur les résultats du premier exercice et qui constate la réduction du capital social doit être soumis à la formalité de l'enregistrement dans le délai d'un mois à compter de sa date, en application des dispositions de l'article 635-1-5° du CGI. Il est passible du droit fixe des actes innomés édicté par l'article 680 du même code ;

- en revanche, les dispositions de l'article 825 précité ont pour effet de dispenser la société de soumettre à l'enregistrement le procès-verbal de l'assemblée statuant sur les résultats du second exercice, dès lors que, malgré l'augmentation constatée au cours dudit exercice, le capital social reste inférieur au capital précédemment taxé.

C. ASSIETTE

I. Augmentation du capital proprement dite

10Lorsqu'elle n'est pas accompagnée d'autres modifications emportant création d'une personne morale nouvelle, l'augmentation du capital au moyen d'apports nouveaux autres qu'en numéraire donne ouverture, selon le cas, au droit fixe, au droit spécial de mutation ou au droit de mutation ordinaire à concurrence de son seul montant 2 .

Le droit exigible est donc perçu dans les mêmes conditions que pour les constitutions de sociétés.

II. Primes d'apport

11Le droit perçu lors de l'apport frappe non seulement la valeur nominale des titres nouveaux mais aussi, éventuellement, le montant des primes d'apport.

Les actions nouvelles représentatives d'apports nouveaux en nature peuvent, en effet, être émises soit à leur montant nominal, soit à ce montant majoré d'une prime d'apport.

La prime d'apport correspond à l'excédent de la valeur des apports en nature sur la valeur nominale des titres destinés à les rétribuer.

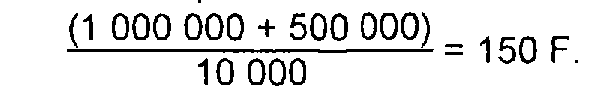

Exemple. - Soit une société au capital de 1 000 000 F, divisé en 10 000 actions de 100 F chacune et dont les réserves s'élèvent à 500 000 F.

Chaque action a une valeur intrinsèque de :

Si cette société reçoit en apport un immeuble de 750 000 F, il sera créé 5 000 actions nouvelles de 100 F. Le capital sera donc augmenté de 500 000 F et une prime d'apport apparaîtra au passif du bilan pour 250 000 F, tandis qu'à l'actif l'immeuble sera inscrit pour sa valeur, soit 750 000 F.

12Au plan fiscal, les primes d'apport quoique non intégrées au capital, s'analysent en de véritables suppléments d'apports et sont soumises à l'impôt dans les mêmes conditions que l'augmentation de capital proprement dite.

13Quand les primes ne sont pas mentionnées, soit dans l'acte, soit dans la déclaration prévue à l'article 638 A du CGI, le service doit réclamer à la société une déclaration estimative afin de percevoir l'impôt sur le montant total des apports.

14Il convient cependant de remarquer que la perception d'un droit de mutation sur les primes d'apport exclut une seconde perception de ce même droit au moment de leur incorporation au capital.

1 Tarif applicable depuis le 1er janvier 1998 ; 500 F du 15 janvier 1992 au 31 décembre 1997, 430 F du 1er au 14 janvier 1992.

2 Ce n'est que dans les hypothèses où l'augmentation de capital s'accompagnerait d'autres modifications importantes et donnerait naissance à une personne morale nouvelle que les droits seraient dus sur l'intégralité du nouveau fonds social.