SECTION 3 ASSIETTE ET LIQUIDATION DES DROITS

SECTION 3

Assiette et liquidation des droits

A. PRINCIPES

1Les apports à titre onéreux sont soumis au régime fiscal des mutations à titre onéreux d'après la nature des biens qui en font l'objet. Dès lors, les règles d'assiette et de liquidation des droits de mutation à percevoir. sont analogues à celles qui seraient appliquées dans le cas de ventes ordinaires ayant pour objet les biens apportés.

Il convient donc de façon générale de se reporter :

DB 7 C : Mutations de propriétés à titre onéreux d'immeubles ;

DB 7 D : Mutations de propriétés à titre onéreux de meubles, qui exposent les règles d'assiette et de liquidation concernant ces biens.

Toutefois, pour les apports à titre onéreux d'immeubles ou de droits immobiliers constatés à compter du 1er janvier 1999, l'article 683 bis du CGI prévoit leur assujettissement à une taxe de publicité foncière ou à un droit d'enregistrement de 2,60 %, éventuellement réduit à 2 % lorsque la société prend l'engagement prévu à l'article 1594 DA du CGI.

Ces principes appellent les précisions suivantes.

I. Assiette de l'impôt de mutation à titre onéreux

2L'impôt de mutation à titre onéreux est perçu, comme en matière de vente, sur le prix augmenté des charges ou, si elle est supérieure, sur la valeur vénale réelle des biens.

Il convient à ce propos de faire les remarques suivantes.

Lorsque l'équivalent fourni par la société consiste en la charge d'acquitter le passif incombant à l'apporteur, le droit est dû sur l'intégralité dudit passif, sans déduction de la part de l'apporteur correspondant à ses droits d'associé (Trib. civ. Dijon, 17 mars 1909).

Lorsque le prix consiste en obligations, c'est leur valeur de remboursement, et non leur valeur d'émission, qui doit servir de base au calcul du droit proportionnel.

Enfin, lorsque le prix est constitué par une rente viagère, l'impôt est liquidé sur le capital de la rente exprimé dans l'acte ou déterminé par une déclaration estimative des parties (cf. DB 7 C 1222, n° 8).

II. Régimes applicables aux apports à titre onéreux

1. Apport à titre onéreux d'immeubles.

3L'apport à titre onéreux d'immeubles peut être assujetti :

a. Soit au droit de mutation d'immeubles pour les apports constatés jusqu'au 31 décembre 1998, soit au droit visé à l'article 683 bis du CGI pour les apports constatés à compter du 1er janvier 1999.

1° Apports constatés jusqu'au 31 décembre 1998.

4Cf. DB 7 C 1 : Mutations de propriété à titre onéreux d'immeubles, autres que les échanges.

5À noter cependant que les droits d'enregistrement ou la taxe de publicité foncière exigibles à raison des apports à titre onéreux d'immeubles ou de droits immobiliers ont été exclus du transfert au profit des départements.

6Dès lors, jusqu'au 31 décembre 1998, les apports à titre onéreux d'immeubles continuaient d'être perçus d'après les taux en vigueur au 31 décembre 1983 (cf. DB 7 C 11, annexe).

2° Apports constatés à compter du 1er janvier 1999.

7À compter du 1er janvier 1999, l'article 683 bis du CGI issu de l'article 39 de la loi de finances pour 1999 prévoit que la fraction des apports d'immeubles ou de droits immobiliers réalisés à titre onéreux est assujettie à une taxe de publicité foncière ou à un droit d'enregistrement de 2,60 %. Au droit perçu par l'État s'ajoutent les taxes additionnelles départementale (1,60 %) et communale (1,20 %), soit une taxation globale de 5,40 %.

Lorsque la société prend l'engagement prévu à l'article 1594 DA du CGI (engagement d'affectation à un usage autre que l'habitation pendant au moins trois ans), ce taux est réduit à 2 %, auquel s'ajoutent les taxes additionnelles départementale (1,60 %) et communale (1,20 %), soit une taxation globale de 4,80 %.

Par ailleurs, s'agissant des apports d'immeubles non bâtis, dès lors que l'imposition de ces apports en application de l'article 683 bis du CGI majorée des taxes additionnelles départementale et communale est supérieure à l'imposition résultant de l'application du tarif prévu à l'article 1594 DA du CGI, majorée de la taxe additionnelle communale, il est admis que les droits dus à raison de tels apports soient liquidés au tarif prévu pour les ventes.

b. Soit au droit d'échange dans le cas où la contrepartie est un autre immeuble.

8Cf. DB 7 C 2. Échanges d'immeubles et BOI 7 A-1-99, n°s 52 et 53 .

c. Soit à la taxe sur la valeur ajoutée.

9Cf. DB 8 A (et notamment DB 8 A 1121) : opérations concourant à la production ou à la livraison d'immeubles.

2. Apport à titre onéreux de meubles.

10Le régime fiscal des mutations de propriété à titre onéreux de meubles varie suivant le caractère juridique des biens transmis. Il en est de même en matière d'apports.

a. Régime de droit commun.

11Les apports concernant des biens meubles dont la transmission de gré à gré n'est pas soumise à un droit proportionnel ou progressif particulier, donnent lieu à enregistrement moyennant le seul droit fixe de 500 F prévu pour les actes innomés [CGI, art. 680, cf. DB 7 D 62] 1 .

Donnent ainsi ouverture au droit fixe les apports de :

- la presque généralité des meubles corporels (sous réserve, le cas échéant, qu'il ne s'agisse pas d'immeubles par destination non remobilisés) ;

- un nombre important de meubles incorporels : créances de toute nature, rentes, obligations négociables, etc.

b. Apport à titre onéreux de fonds de commerce et de clientèle.

La taxation des mutations à titre onéreux de fonds de commerce et de clientèle est effectuée par application d'un barème progressif d'imposition par tranches (CGI, art. 719).

1° Apports à titre onéreux réalisés à compter du 1er décembre 1995.

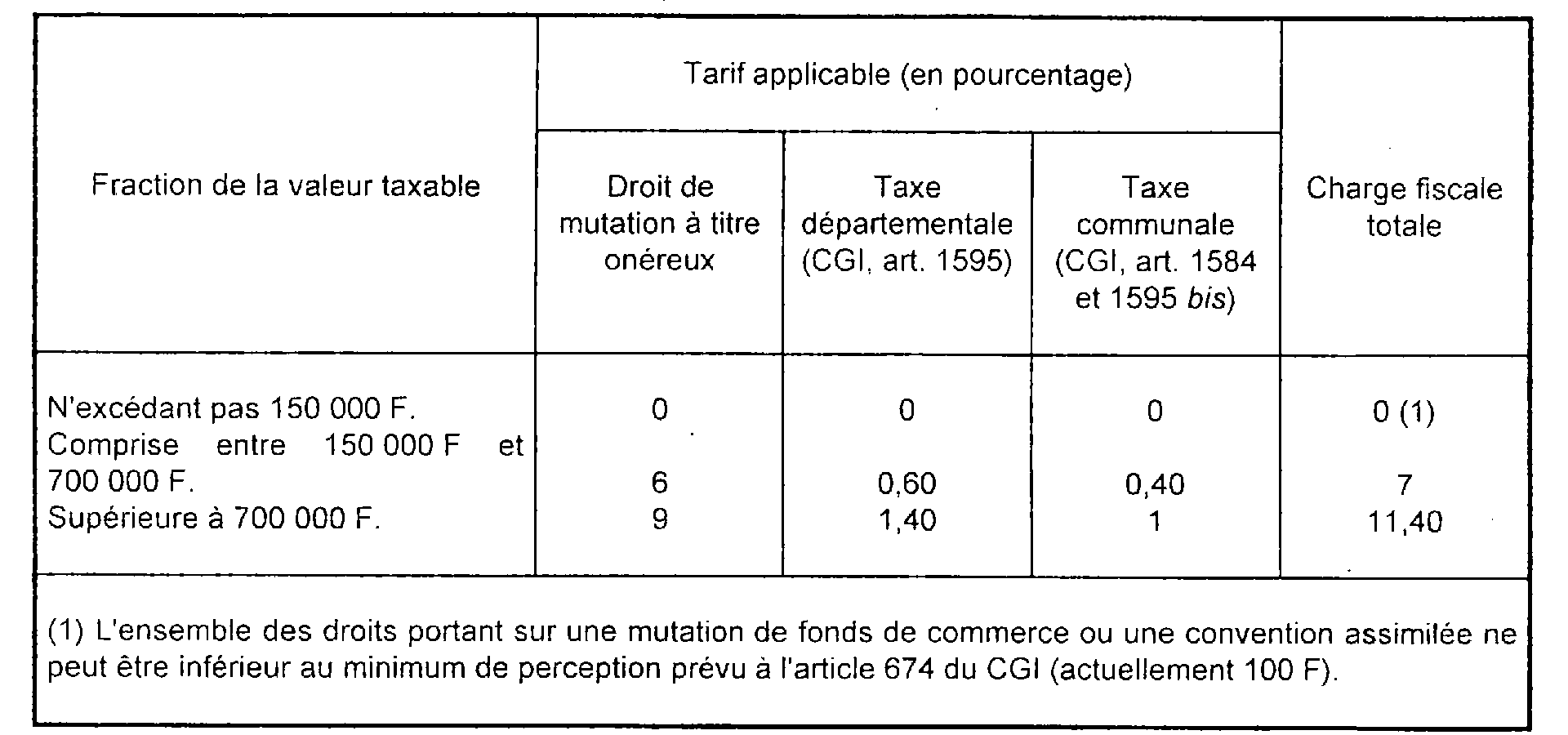

12L'apport à titre onéreux d'un fonds de commerce constaté par acte passé ou convention conclue depuis le 1er décembre 1995 est soumis à un droit de mutation perçu au profit de l'État et aux taxes additionnelles selon le barème progressif suivant, institué par l'article 1er de la loi n° 96-314 du 12 avril 1996, portant DDOEF :

2° Apports à titre onéreux réalisés du 10 mai 1993 au 30 novembre 1995.

13Pour les actes passés et les conventions conclues entre le 10 mai 1993 et le 30 novembre 1995, le tarif du droit d'enregistrement dû pour la fraction de la valeur taxable supérieure à 700 000 F était fixé à 11,80 %, auquel s'ajoutaient la taxe départementale au taux de 1,40 % et la taxe communale au taux de 1 %, soit une charge fiscale totale de 14,20 %.

Les tarifs du droit d'enregistrement dûs pour les fractions de la valeur taxable n'excédant pas 150 000 F et comprises entre 150 000 F et 700 000 F étaient identiques aux tarifs actuels.

c. Apports à titre onéreux de marchandises neuves.

14Les apports en société à titre onéreux de marchandises neuves entrent, en principe, dans le champ d'application de la TVA (cf. DB 3 A 1131, n°s 4 et suiv.).

Dès lors, lorsque ces apports sont corrélatifs à l'apport d'un fonds de commerce, ils sont exonérés de tout droit d'enregistrement (CGI, art. 723, cf. DB 7 D 2111, n° 8). Cette mesure s'applique même dans le cas où, en pratique, la TVA n'est pas perçue (cas des marchandises destinées à la vente, cf. DB 3 A 1131, n° 6).

L'apport à titre onéreux de marchandises ne dépendant pas d'un fonds de commerce ou dépendant d'un fonds de commerce non apporté à la société (donné en location par exemple) est soumis au régime des ventes de meubles ordinaires.

d. Apport à titre onéreux de brevets et droits de possession industrielle.

15Les dispositions des articles 731 et 738-2° du CGI qui prévoient l'enregistrement au droit fixe des actes innomés (CGI, art. 680) des cessions et concessions de licences d'exploitation de brevets d'invention sont applicables aux apports en société à titre onéreux de ces mêmes biens (cf. DB 7 D 2611 et DB 7 D 2613).

16Les cessions de droits de possession industrielle sont assujetties également au droit fixe s'ils ne sont pas cédés en même temps que tout ou partie du fonds de commerce dont ils dépendent.

e. Apport à titre onéreux de marque de fabrique. Concession de l'usage d'un nom commercial.

17L'article 719 du CGI n'autorise pas l'imposition d'une marque prise isolément en temps qu'élément de fonds de commerce (Com. 17 décembre 1991), dès lors que ses dispositions n'ont vocation qu'à appréhender la cession de l'universalité constituant le fonds (cf. DB 7 D 2612).

18La concession de l'usage d'un nom commercial n'entre pas non plus dans les prévisions de l'article 719 du CGI, dès lors que cet article ne vise que les cessions et non les concessions (cf. DB 7 D 2612).

f. Apport à titre onéreux de matériel de fonds de commerce (cf. DB 7 D 2111, n° 12).

19L'apport à titre onéreux d'un matériel isolé à une société s'analyse en une vente de meubles et donne en principe ouverture au droit fixe des actes innomés prévu par l'article 680 du CGI.

Toutefois, le droit de mutation progressif est exigible si l'apport à titre onéreux de matériel est corrélatif à la cession ou à l'apport, exprès ou implicite, de la clientèle du fonds de commerce dont dépend le matériel ou si l'opération a pour résultat de permettre à la société bénéficiaire de l'apport d'exercer les fonctions, la profession ou l'emploi dont dépendait le matériel apporté (CGI, art. 720).

g. Apport à titre onéreux d'actions ou de parts sociales.

20Le droit de cession de droits sociaux au taux de 4,80 % ou de 1 % prévu par l'article 726 du CGI est exigible lorsque l'apport à titre onéreux consiste en droits dans une autre société (cf. DB 7 D 5).

Cependant, ce droit n'est pas perçu lorsque l'apport a pour objet des parts sociales ou des actions dont la possession assure en droit ou en fait l'attribution en propriété ou en jouissance d'un immeuble ou d'une fraction d'immeubles et qu'il est soumis à la TVA par application de l'article 257-7° du CGI (cf. DB 7 D 53 et DB 8 H ).

3. Apport à titre onéreux simultané d'immeubles et de meubles.

21Lorsqu'un apport comprend des meubles et des immeubles, le droit d'enregistrement est perçu sur la totalité du prix au taux réglé pour les immeubles, à moins qu'il ne soit stipulé un prix particulier pour les objets mobiliers, et qu'ils ne soient désignés et estimés, article par article, dans le contrat (CGI, art. 735 ; cf. DB 7 C 15).

4. Apport en jouissance.

22L'apport à titre onéreux peut, bien entendu, avoir aussi pour objet de simples droits de jouissance. Les droits exigibles sont alors ceux prévus pour les mutations de droits de jouissance.

B. EXCEPTIONS

I. Apport en société de l'ensemble des éléments de l'actif immobilisé d'une entreprise individuelle

Afin de faciliter la mise en société des entreprises individuelles, la prise en charge du passif bénéficie d'un régime particulier en cas d'apport de l'ensemble des éléments de l'actif immobilisé.

1. Champ d'application du régime de faveur.

23Le régime de faveur est applicable en cas d'apport à titre onéreux résultant de la prise en charge par la société du passif incombant à un exploitant individuel qui apporte à une société l'ensemble de ses éléments d'actif professionnel dans les conditions prévues à l'article 151 octies du CGI (CGI. art. 809-I bis ).

Les conditions prévues à l'article 151 octies du CGI sont exposées DB 4 B 3511 .

L'apport doit avoir pour objet soit l'ensemble des éléments de l'actif immobilisé affecté à l'exercice d'une activité professionnelle, soit une branche complète d'activité.

Le régime fiscal de la société n'est pas pris en considération (passible ou non de l'impôt sur les sociétés).

2. Tarif.

24Les apports réalisés à compter du 1er janvier 1992 sont soumis à un droit fixe, actuellement de 1 500 F 2 , si l'apporteur s'engage à conserver pendant cinq ans les titres remis en contrepartie de l'apport. Les titres s'entendent de ceux qui sont remis en contrepartie de l'apport à titre pur et,simple des éléments d'actif immobilisé de l'entreprise apportée. Les conditions de l'engagement de conservation et les conséquences de son non-respect sont identiques à celles qui sont définies pour les apports à titre pur et simple assimilés à une mutation à titre onéreux (cf. DB 7 H 2224, n°s 11 à 15 ).

Lorsque l'engagement de conserver les titres pendant cinq ans n'est pas pris, le droit de 2,60 % ou 8,60 % majoré des taxes additionnelles demeure exigible.

25Par ailleurs, lorsqu'un acte contient plusieurs dispositions indépendantes donnant chacune ouverture à un droit fixe, un seul droit fixe est perçu, celui dont le tarif est le plus élevé (cf. DB 7 A 232 ). Ainsi, lorsque des apports à titre pur et simple et une prise en charge de passif donnant chacun ouverture au droit fixe de 1 500 F 2 sont constatés dans un même acte, un seul droit est perçu.

1 Droit non perçu en présence d'un droit proportionnel ou progressif exigible plus élevé (CGI, art. 672).

2 Tarif applicable depuis le 1er janvier 1998, 500 F du 15 janvier 1992 au 31 décembre 1997, 430 F du 1er au 14 janvier 1992.