SOUS-SECTION 1 OBLIGATIONS COMPTABLES

b. Conséquence de la mesure.

18Désormais, les exploitants soumis au régime simplifié d'imposition devront enregistrer les charges définies aux n°s 14 à 17 au titre de l'exercice en cours lors de leur paiement, quand bien même tout ou partie de ces charges concernerait un autre exercice. Cela étant, les contribuables qui souhaiteraient ne pas se prévaloir des nouvelles dispositions sont autorisés à continuer, comme par le passé à constater en fin d'exercice les dettes relatives à l'ensemble de leurs dépenses d'exploitation.

L'article 74 du CGI définit les règles comptables à utiliser pour la détermination du bénéfice fiscal. Aucun retraitement n'est donc à opérer pour la déduction des charges en cause sur la déclaration fiscale.

À cet égard, le passage de la comptabilité traditionnelle à la comptabilité super-simplifiée et inversement ne peut conduire ni à la double déduction ni à l'absence de déduction d'une charge. Cette situation est illustrée dans les exemples figurant en annexe 8 à la DB 4 G 344 .

Le rattachement des charges à l'exercice en cours au moment de leur paiement n'a pas d'incidence sur les principes qui régissent la taxe sur la valeur ajoutée.

2. Evaluation forfaitaire de certains frais.

19En principe, les entreprises sont tenues de conserver les justifications de toutes leurs opérations pour appuyer leurs écritures comptables et leurs déclarations de résultats. Cette obligation est parfois difficile à respecter en ce qui concerne certaines dépenses, telles que les frais de carburant ou les menus frais généraux.

Aussi, dans un souci de simplification, les dispositions du Il de l'article 30 de la loi de finances rectificative pour 1996 offrent aux exploitants soumis au régime simplifié d'imposition la possibilité d'évaluer de façon forfaitaire certaines dépenses relatives à la consommation de carburants et les dispensent de produire les justificatifs relatifs à certains frais généraux accessoires.

a. Évaluation forfaitaire des frais de carburant.

1° Dépenses concernées.

20La mesure concerne les frais relatifs aux carburants consommés lors des déplacements professionnels de l'exploitant. Cette mesure concerne exclusivement les frais engagés par les exploitants individuels. Elle s'applique aussi bien aux véhicules inscrits à l'actif de l'exploitation qu'aux véhicules conservés dans le patrimoine privé.

• Frais relatifs aux carburants

21Il s'agit des dépenses d'essence, de gazole, de GPL utilisés comme carburant à l'exclusion des frais relatifs à l'entretien, la réparation, l'assurance ou l'amortissement du véhicule.

En pratique, la mesure de simplification vise essentiellement les frais de carburant afférents aux véhicules affectés à un usage mixte (professionnel et personnel), pour lesquels il n'existe pas toujours de justificatif.

Par suite, sont exclus du bénéfice de cette mesure les frais de carburant qui concernent les véhicules uniquement affectés à un usage professionnel tels que les camions, tracteurs ou autres engins agricoles, véhicules utilitaires...

• Carburants consommés lors des déplacements professionnels

22Les frais de carburant supportés à raison des déplacements ou voyages peuvent faire l'objet d'une évaluation forfaitaire dès lors qu'ils correspondent effectivement à des dépenses professionnelles effectuées pour les besoins de l'exploitation.

Sur la notion de frais de voyage et de déplacement exposés par l'exploitant individuel, il convient, en l'absence de spécificité agricole en la matière, de se reporter à la DB 4 C 425, n°s 2 et 3 .

2° Modalités d'application.

23Les dépenses de carburant à prendre en compte sont déterminées par application d'un barème forfaitaire au nombre de kilomètres parcourus à titre professionnel.

L'exploitant doit donc, comme par le passé, être en mesure de justifier de l'utilisation professionnelle du véhicule et du kilométrage parcouru à ce titre.

Le barème à utiliser est le même que celui applicable pour l'évaluation forfaitaire des frais de carburant des entreprises industrielles et commerciales qui optent pour la tenue d'une comptabilité super-simplifiée. Ce barème, qui se distingue de celui concernant l'évaluation des frais professionnels des salariés et des professions non commerciales, est publié chaque année par l'administration. Ainsi, le prix de revient kilométrique, pour les différents carburants consommés par les véhicules en 1998, déterminé en fonction de la puissance fiscale du véhicule, a été publié dans l'instruction du 1er février 1999 (BOI 4 G-1-99 ).

Ces dispositions restent sans incidence sur les modalités de déduction des autres dépenses afférentes aux véhicules, tels l'assurance, l'entretien ou l'amortissement.

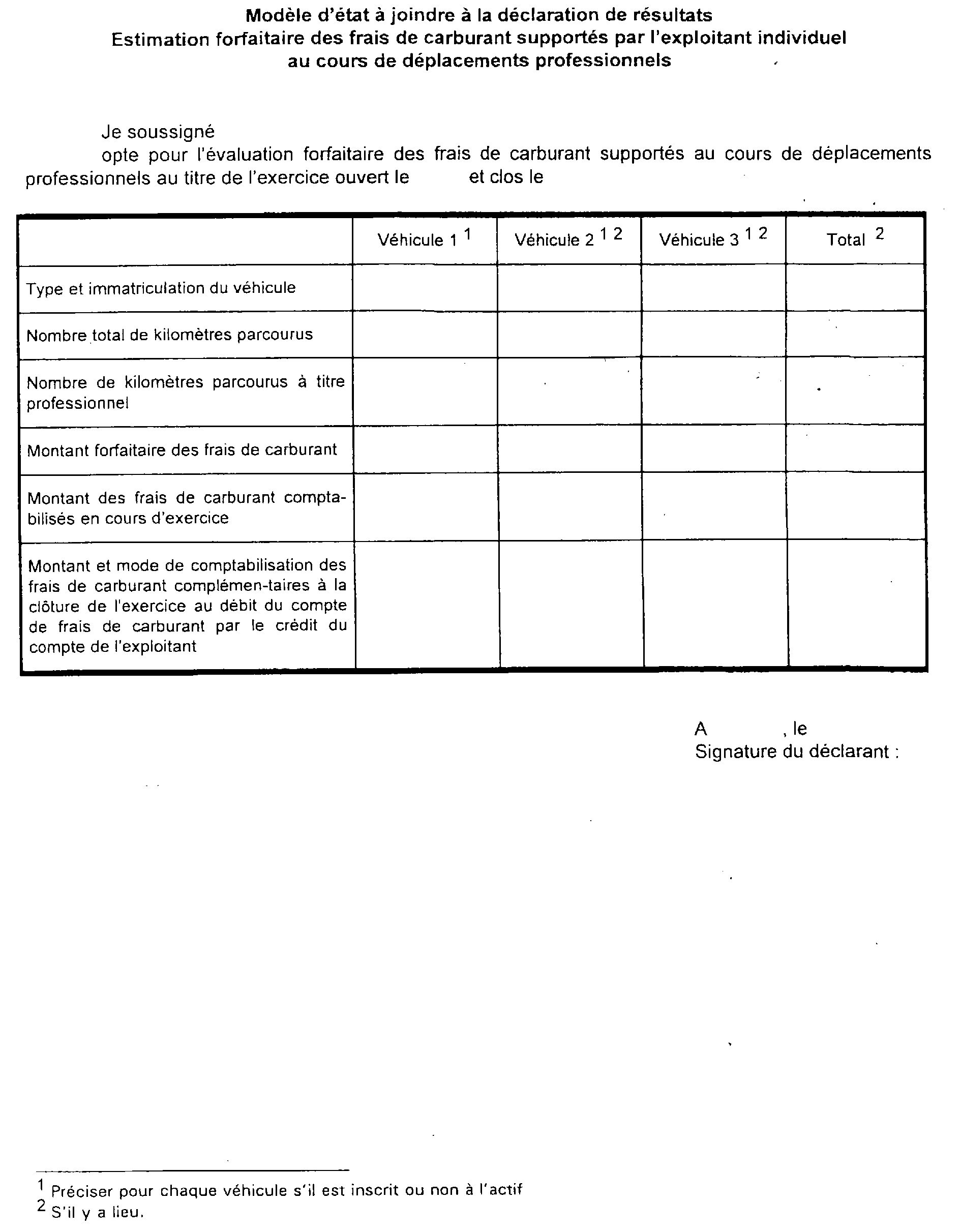

24Cela étant, l'évaluation forfaitaire des frais de carburant constitue une simple faculté offerte aux contribuables. En application de l'article 38 sexdecies RB bis de l'annexe III au CGI, issu du décret n° 97-260 du 18 mars 1997, l'option pour l'évaluation forfaitaire de ces dépenses doit être indiquée expressément sur un état joint à la déclaration de résultats conforme au modèle figurant en annexe III à la présente sous-section. L'exploitant doit y mentionner son option ainsi que :

- le type et l'immatriculation du ou des véhicules concernés ;

- le nombre total de kilomètres parcourus, en distinguant ceux effectués pour les besoins de l'exploitation ;

- le montant forfaitaire des frais de carburant ;

- les modalités de comptabilisation des frais de carburant.

Remarque : dans le cas où les frais de carburant sont en tout ou partie enregistrés pour leur montant réel, seule la différence qui existe, le cas échéant, entre le montant forfaitaire total et les frais réels doit faire l'objet d'une comptabilisation supplémentaire.

Exemple :

- nombre de kilomètres parcourus à titre professionnel : 10 000

- frais de carburant estimés forfaitairement au kilomètre : 0,71 F

- évaluation forfaitaire des frais de carburant : 10 000 F X 0,71 = 7 100 F

- dépenses réelles de carburant enregistrées par l'exploitant en cours d'exercice : 4 000 F

- déduction supplémentaire susceptible d'être pratiquée en comptabilité : 7 100 F (forfait) - 4 000 F (frais réels) = 3 100 F.

Cette somme devra être enregistrée en comptabilité : ainsi, le compte de charges correspondant pourra être débité par le crédit du compte de l'exploitant.

b. Evaluation forfaitaire des frais généraux accessoires.

25Il est rappelé que les charges comptabilisées doivent être appuyées de pièces justificatives. Toutefois, l'article 30 de la loi de finances rectificative pour 1996 prévoit que la justification des frais généraux accessoires payés en espèces n'est pas exigée dans la limite de 1 p. 1000 du chiffre d'affaires réalisé et d'un minimum de 1 000 F.

1 ° Dépenses concernées.

26Il s'agit de frais généraux accessoires, c'est-à-dire des petites dépenses effectuées pour les besoins de l'exploitation et payées en espèces pour lesquelles les entreprises ont généralement des difficultés à présenter des justificatifs : pourboires, frais de parking, de documentation, menus frais de réception...

2° Modalités d'application.

27L'absence de justification dont peuvent se prévaloir les exploitants entrant dans le champ d'application de la mesure au titre des frais généraux accessoires concerne une somme représentant, au titre de chaque exercice, un maximum de 1 p. 1000 du chiffre d'affaires avec un minimum de 1 000 F. Le chiffre d'affaires à retenir pour apprécier la limite de 1 p. 1 000 est le chiffre d'affaires hors taxes.

Dans ces limites, les frais généraux accessoires de cette nature enregistrés en comptabilité super-simplifiée (le compte de charges correspondant doit être mouvementé par un compte de trésorerie) sont déductibles sur le plan fiscal.

28La doctrine permettant de prendre en compte de manière forfaitaire les frais de bureau exposés par les exploitants dont les recettes annuelles n'excèdent pas 500 000 F (cf. DB 5 E 333, n° 4 ) est rapportée pour les exercices clos à compter du 1er janvier 1997.

C. DURÉE DE L'EXERCICE COMPTABLE

29Cf. DB 5 E 2321, n°s 8 et suivants.

ANNEXE I

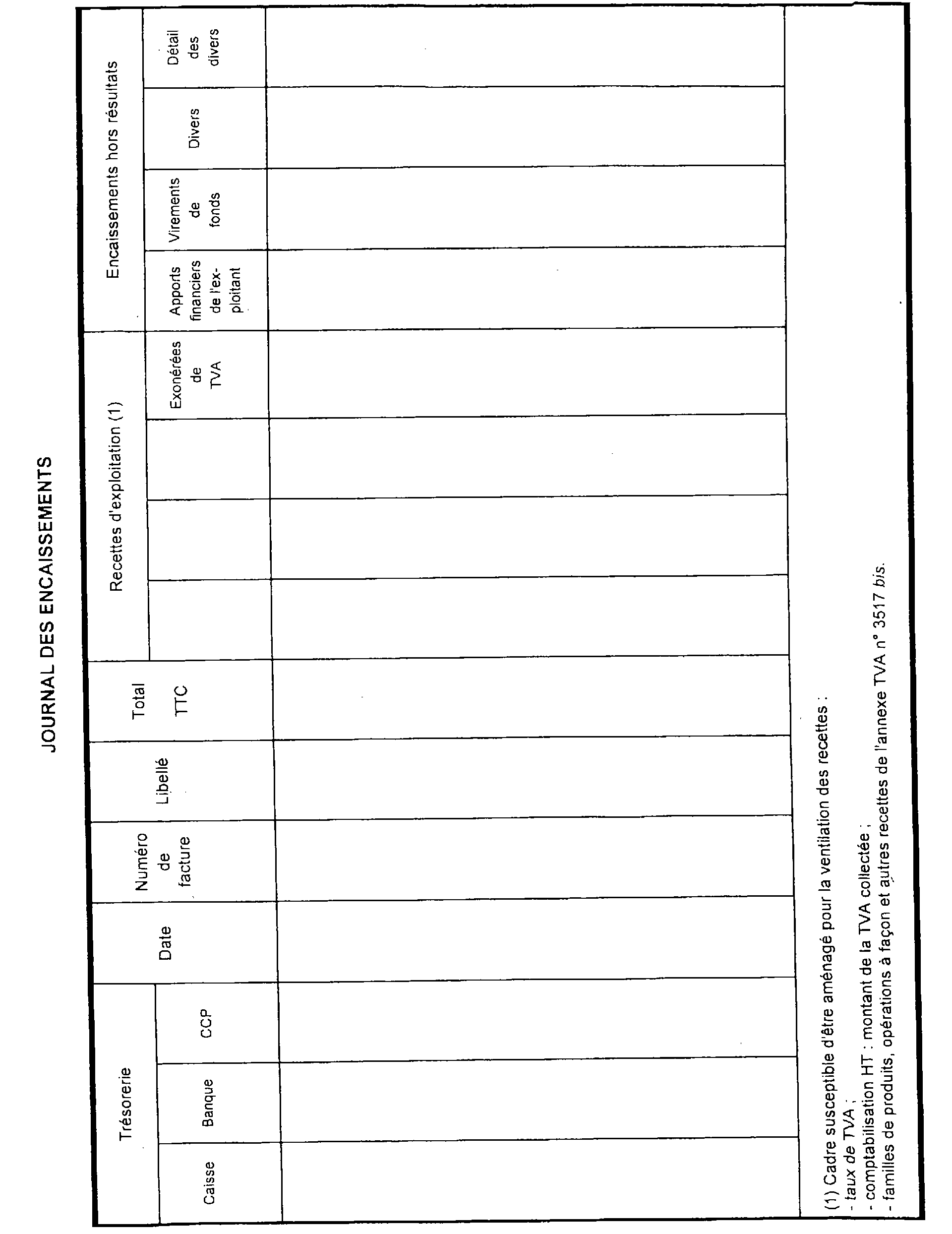

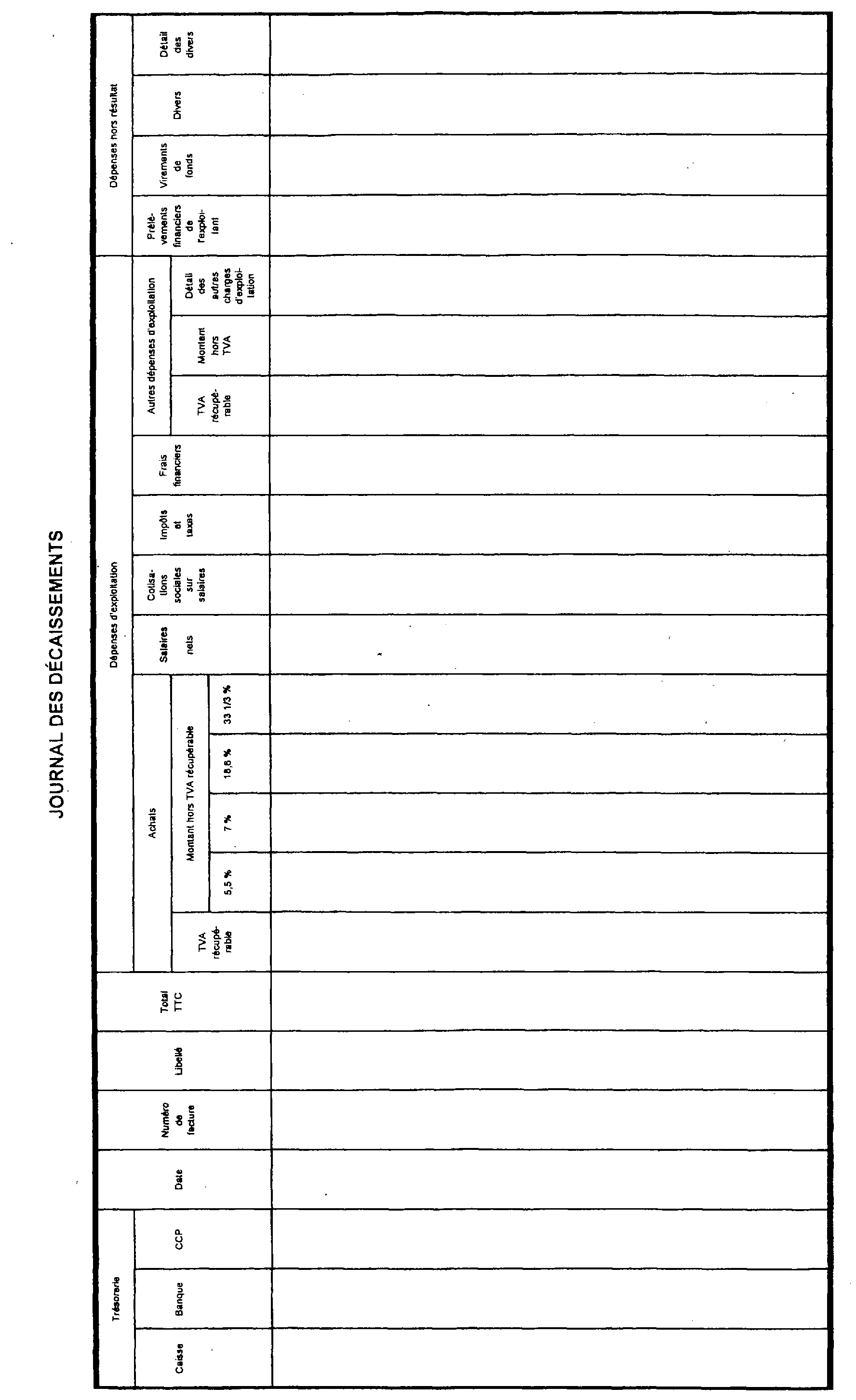

ANNEXE II

ANNEXE III

Modèle d'état à joindre à la déclaration de résultats

Estimation forfaitaire des frais de carburant supportés par l'exploitant

individuel

au cours de déplacements professionnels