SOUS-SECTION 2 FORMALITÉS DE L'ACQUISITION EN FRANCHISE

III. Importation

1. Avis d'importation en franchise (modèle AI 2).

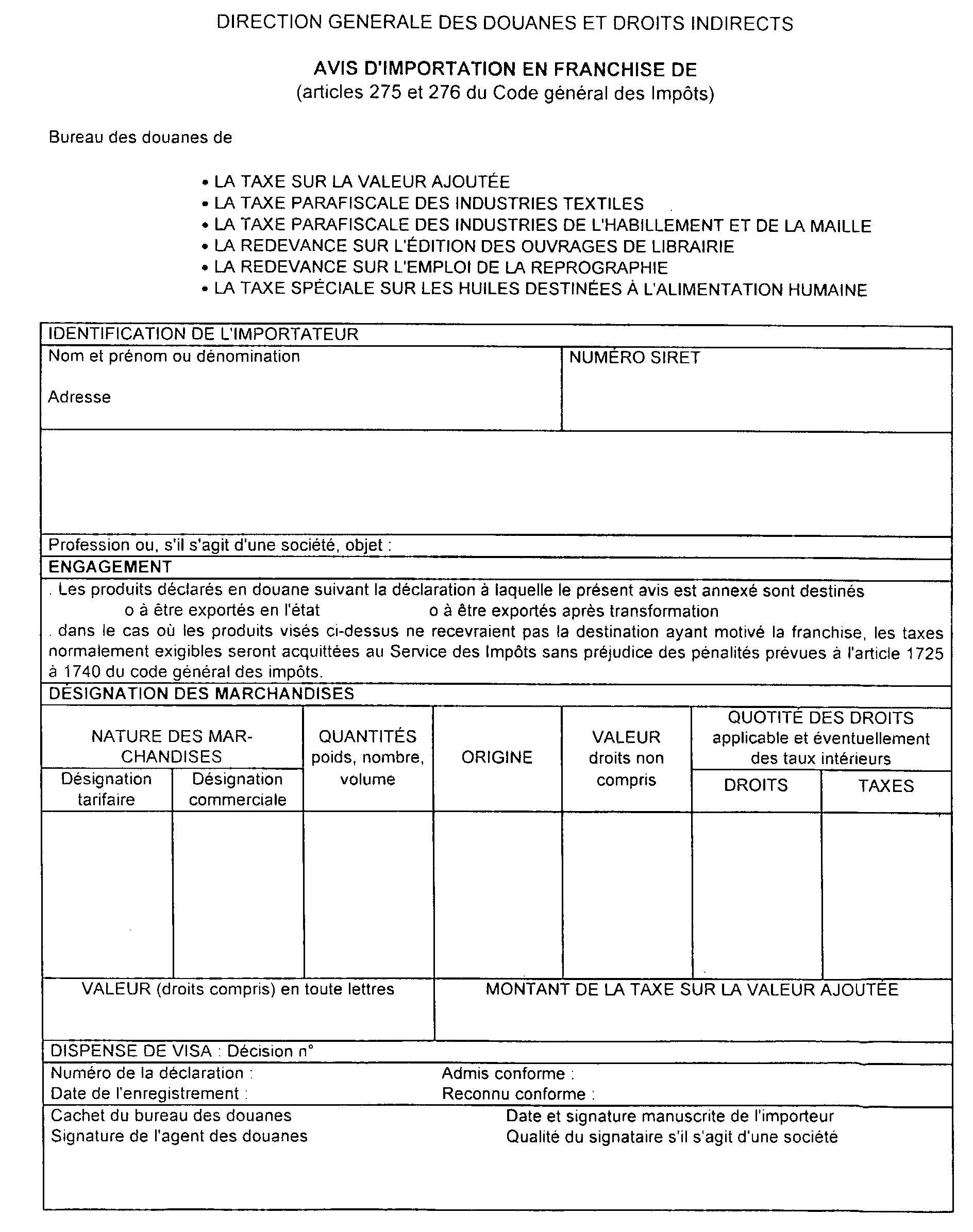

23En matière d'importation de biens en franchise, l'attestation prévue à l'article 275-I du CGI est remplacée par un avis d'importation du modèle A I-2 1 établi par l'importateur sur lequel il :

- déclare être assujetti à la TVA ;

- certifie que les produits importés sont destinés à faire l'objet d'une des livraisons désignées à l'article 275-I du CGI et que le montant de ses achats, acquisitions intracommunautaires, importations et services qui ont bénéficié de la franchise dans l'année en cours n'excède pas le montant de ces livraisons de l'année précédente ;

- s'engage à acquitter au service des Impôts les taxes normalement exigibles dans le cas où les produits importés ne recevraient pas la destination ayant motivé la franchise, sans préjudice des pénalités applicables.

2. Visa de l'avis d'importation, dispense de visa.

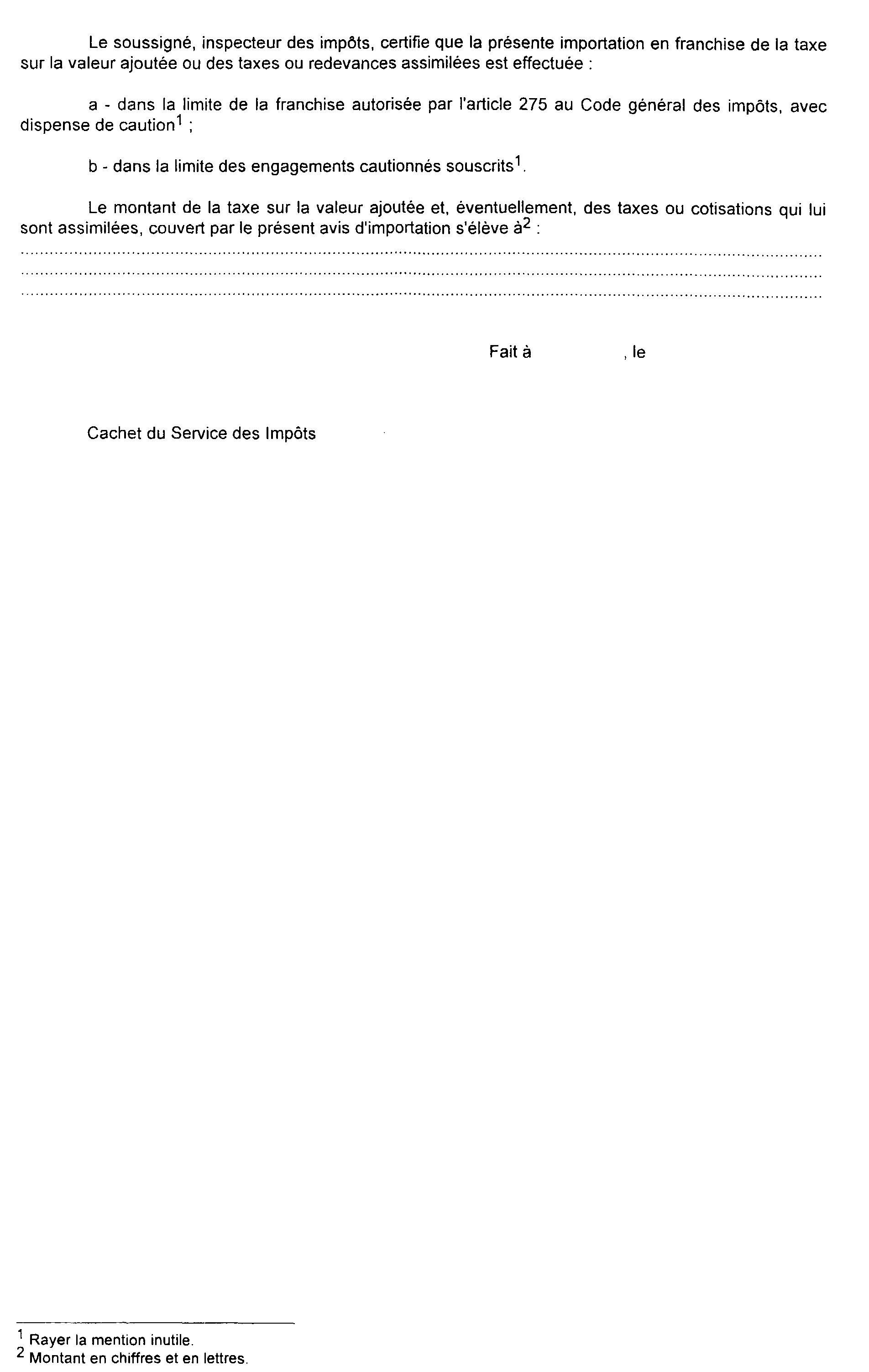

24L'avis d'importation modèle A I 2, établi en triple exemplaire, est présenté au service des Impôts qui remet après visa deux des exemplaires à l'assujetti, le troisième étant conservé au dossier pour rapprochement ultérieur avec l'exemplaire renvoyé par le bureau des Douanes d'importation, après annotation.

25 Toutefois, les entreprises en cause peuvent être dispensées de soumettre leurs avis d'importation à la formalité du visa sur demande justifiée adressée au service local.

Celles qui obtiennent cette dispense doivent mentionner au recto de l'A I 2, aux lieu et place du visa, les références à la décision accordant la dispense.

26Le service des Douanes peut exiger, lors du dépôt des deux exemplaires de l'A I 2, la présentation de l'original ou d'une photocopie conforme de la décision du service des Impôts ayant accordé la dispense de visa des avis d'importation.

B. CAUTIONNEMENT

I. Règles générales

27Le régime de l'achat en franchise, destiné à alléger la trésorerie des exportateurs, fait courir des risques au Trésor, lorsque les biens ou services acquis en suspension de la TVA ne sont pas effectivement utilisés à des opérations d'exportation ; il est donc normal que l'administration s'entoure d'un minimum de garanties.

28Bien qu'en principe exigible de toutes les entreprises, le cautionnement ne doit cependant être imposé :

- qu'aux entreprises nouvelles ou réalisant nouvellement les opérations désignées à l'article 275-I du CGI, mais des dispenses peuvent être accordées (cf. ci-dessous n°s 32 et suiv. ) ;

- qu'à ceux qui dépassent le contingent légal d'approvisionnement en franchise, mais des dispenses peuvent être accordées (cf. ci-dessus DB 3 A 3351, n° 38 ) ;

- ou qu'aux assujettis dont la solvabilité est douteuse.

La caution peut être réelle ou personnelle : banque, société de caution mutuelle, simple particulier (le fournisseur notamment). Seul est exclu le cautionnement par hypothèque conventionnelle.

29L'engagement de la caution est constaté, dans les formes ordinaires, auprès du receveur des impôts compétent.

Il porte sur les droits et pénalités qui pourraient être mis à la charge de l'exportateur.

30L'administration admet qu'en règle générale la garantie soit limitée, suivant le degré de solvabilité du principal obligé, à une fois et demie ou une fois le montant de la TVA et éventuellement des taxes ou cotisations qui lui sont assimilées, afférentes aux achats, ou aux services acquis en franchise.

Comme il est admis que les biens expédiés à l'étranger ne soient pas identiquement ceux reçus en suspension de taxe, les entreprises ne sont pas en mesure, le plus souvent, de justifier du régime sous lequel ont été reçus les biens livrés. Dans ces conditions, au premier jour de chaque année, la valeur des stocks acquis en franchise sous couvert de la caution est imputée sur le contingent de la nouvelle année et la responsabilité de la caution se trouve ainsi dégagée.

31Toutefois, la présentation de la déclaration d'exportation peut éventuellement justifier que les produits exportés sont ceux auxquels s'applique la garantie donnée.

Rien ne s'oppose, évidemment, à ce qu'un assujetti présente une caution illimitée.

II. Dispenses de cautionnement accordées à certaines entreprises déjà dispensées de visa

32En principe, l'attestation prévue à l'article 275 du CGI n'a pas à être chiffrée lorsque l'entreprise a présenté une caution illimitée (cf. n° 3 ci-dessus).

Dans un souci de simplification, il a paru possible de permettre, sous certaines conditions, aux entreprises déjà dispensées de visa de délivrer à leurs fournisseurs des attestations non chiffrées sans avoir à présenter une telle caution.

1. Entreprises concernées.

33Il s'agit des entreprises ayant obtenu ou sollicitant de la direction des Services fiscaux une dispense de visa de leurs attestations et qui éprouvent certaines difficultés à chiffrer ces mêmes attestations 2 .

Outre les conditions de moralité et de solvabilité déjà exigées d'elles pour bénéficier de la dispense de visa, les entreprises doivent justifier que le fait de chiffrer les attestations leur occasionne effectivement des difficultés sérieuses (nombre important de fournisseurs et de commandes, évolution des besoins ...).

2. Modalités pratiques.

34Les entreprises désirant être dispensées de caution illimitée doivent en faire la demande auprès de la direction des Services fiscaux.

Le directeur peut dès lors accorder simultanément la dispense de visa et de caution à une même entreprise.

Les entreprises bénéficiaires informent, chaque année, leurs fournisseurs qu'elles sont dispensées non seulement du visa, mais aussi de chiffrer les attestations.

L'information des fournisseurs d'une entreprise dispensée peut être assurée par l'envoi à chacun d'entre eux d'une copie de la décision administrative d'obtention de la dispense ou de celle de son maintien délivrée par le service des Impôts pour l'année en cours (cf. ci-dessus n°s 17 et suiv. ).

III. Dispenses de cautionnement accordées à certaines entreprises nouvelles ou nouvellement exportatrices

35La présentation d'une caution est normalement exigée des entreprises nouvelles ou qui réalisent nouvellement les livraisons visées à l'article 275 du CGI. Mais les directeurs des Services fiscaux peuvent, dans la limite des approvisionnements nécessaires à la réalisation des marchés de fournitures dont ces entreprises justifient être titulaires avec l'étranger, accorder un contingent d'acquisitions en franchise sans exiger de caution. Cette facilité est réservée aux entreprises présentant une moralité fiscale indiscutable.

36Ce critère ne saurait, bien entendu, être défini seulement par rapport aux résultats positifs d'un contrôle effectué, le cas échéant, dans l'entreprise mais également en considération tant de l'attitude de celle-ci au regard de l'accomplissement ponctuel de ses obligations fiscales courantes concernant le dépôt des déclarations et le paiement de l'impôt que de l'attitude personnelle, passée ou présente, de ses dirigeants de droit ou de fait devant ces mêmes obligations.

37Les décisions relatives aux dispenses de cautionnement sont notifiées par écrit, le rejet devant être motivé, le cas échéant, en vertu de la loi n° 79-587 du 11 juillet 1979. Lorsque la présentation d'une caution est exigée, il convient de se référer aux règles indiquées ci-dessus aux n°s 27 à 29 .

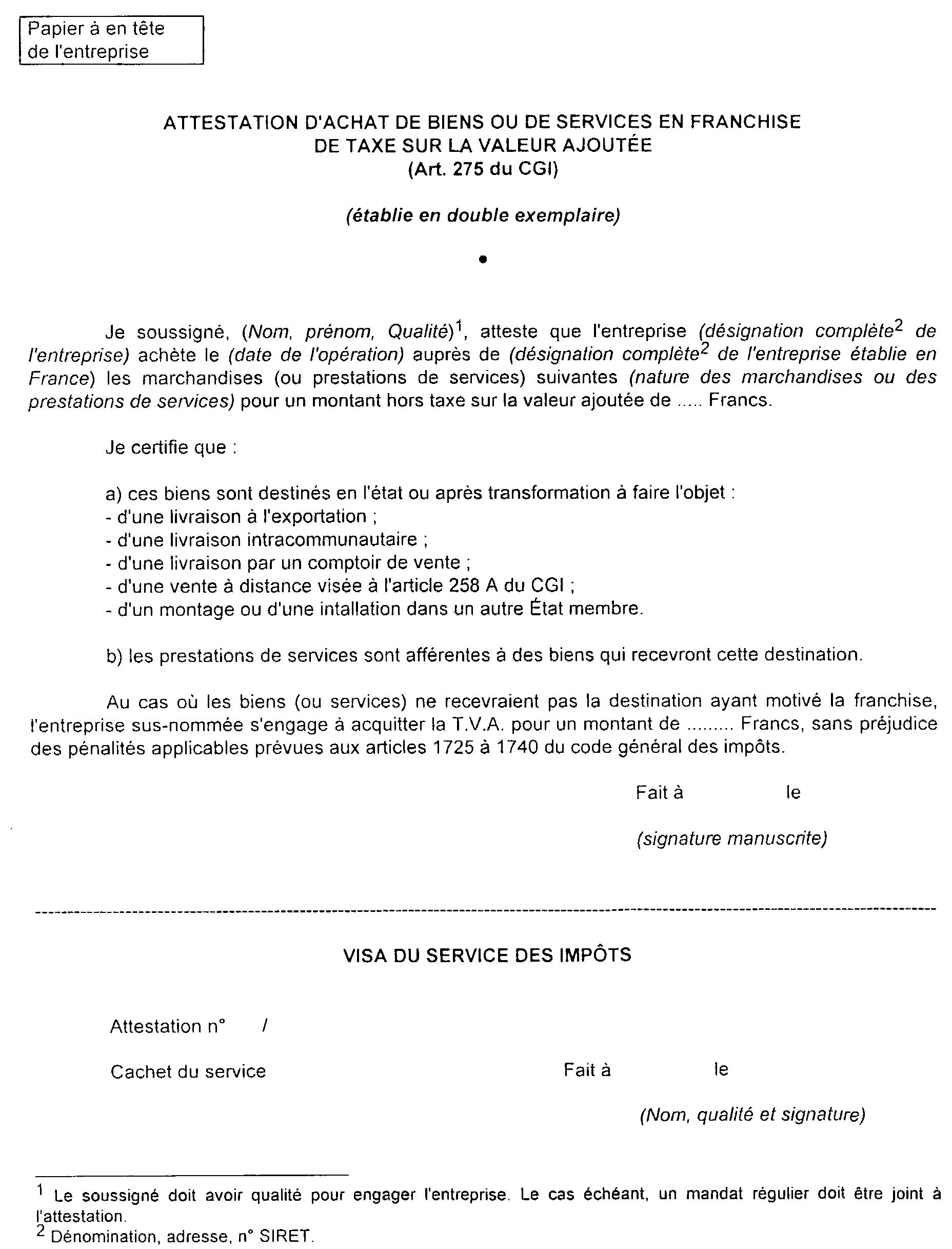

ANNEXE I

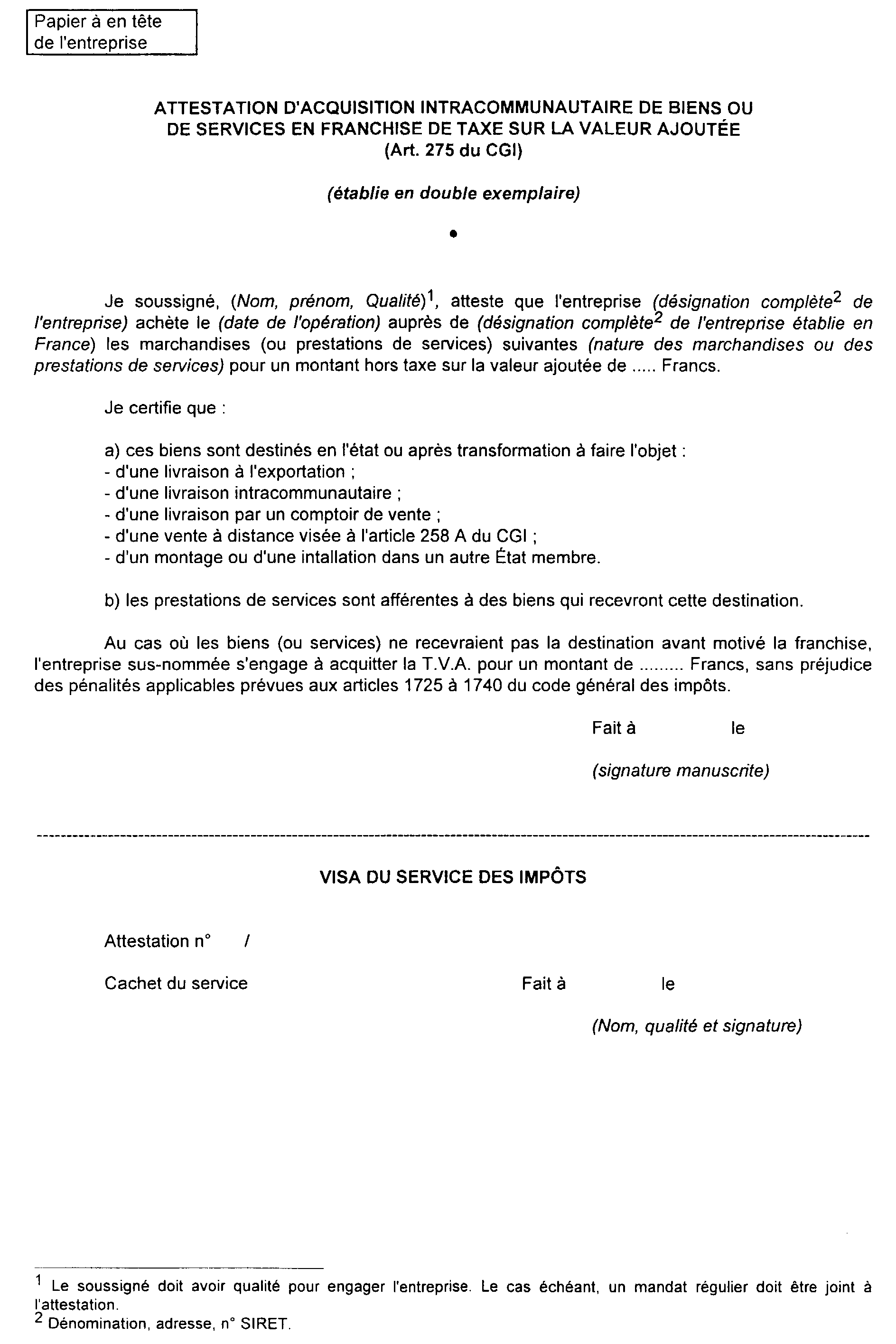

ANNEXE II

ANNEXE III

ANNEXE IV

RELEVÉ DES ACHATS EFFECTUÉS EN FRANCHISE

DE T.V.A. PENDANT L'ANNÉE 199. 1

1 Cf. le modèle d'avis d'importation A I 2 en annexe II à la présente sous-section.

2 Ce dispositif ne concerne pas les biens acquis à l'étranger qui, aux lieu et place de l'attestation, font l'objet de la rédaction d'un avis d'importation (modèle A I 2). En effet, la valeur des marchandises devant obligatoirement être déclarée au service des Douanes à l'importation, la dispense de chiffrage des A I 2 serait donc inopérante.