B.O.I. N° 4 du 12 JANVIER 2006

BULLETIN OFFICIEL DES IMPÔTS

5 I-1-06

N° 4 du 12 JANVIER 2006

MESURES DE TRANSPOSITION DE LA DIRECTIVE 2003/48/CE DU CONSEIL DU 3 JUIN 2003 EN MATIERE DE

FISCALITE DES REVENUS DE L'EPARGNE SOUS FORME DE PAIEMENTS D'INTERETS. DISPOSITIONS TRANSITOIRES.

APPLICATION DE LA RETENUE A LA SOURCE ET EXCEPTIONS DU SYSTEME DE RETENUE A LA SOURCE (ARTICLE

24 DE LA LOI N° 2003-1312 DU 30 DECEMBRE 2003 ; ARTICLE 36 DE LA LOI N° 2004-1485 DU 30 DECEMBRE 2004).

(C.G.I., art. 199 ter)

NOR : BUD F 05 20369 J

Bureau C1

|

PRESENTATION

La directive 2003/48/CE du Conseil du 3 juin 2003 en matière de fiscalité des revenus de l'épargne sous forme de paiements d'intérêts (directive « épargne ») a été transposée en droit interne par l'article 24 de la loi de finances rectificative pour 2003, et codifiée aux articles 242 ter, 1768 bis et 199 ter du code général des impôts. L'instruction administrative 5 I-3-05 du 12 août 2005 commente ces nouvelles dispositions. La directive « épargne » prévoit, à titre transitoire, un dispositif alternatif à l'échange d'informations pour l'Autriche, le Luxembourg et la Belgique qui consiste à appliquer, aux revenus versés par les agents payeurs établis dans ces Etats à un bénéficiaire effectif résident d'un autre Etat membre, une retenue à la source dont le taux augmentera progressivement, les recettes de cette retenue à la source étant partagées entre les deux Etats membres concernés. La directive « épargne » prévoit corrélativement des exceptions au système alternatif de retenue à la source consistant, soit en une procédure de divulgation volontaire par l'agent payeur, sur autorisation du bénéficiaire effectif, des informations relatives aux paiements d'intérêts entrant dans le champ d'application de la directive, soit en la remise par le bénéficiaire effectif à son agent payeur d'un certificat délivré par l'autorité compétente de son Etat de résidence, ces deux procédures garantissant que la retenue à la source ne sera pas prélevée. Ces mêmes dispositions concernent également certains des Etats et des territoires dépendants et associés qui appliquent des mesures équivalentes à celles prévues dans la directive « épargne ». En complément de l'instruction générale 5 I-3-05 précitée, la présente instruction commente ces dispositions, et plus particulièrement les conséquences fiscales de l'application de la retenue à la source sur des revenus imposables en France et les modalités pratiques des mécanismes d'exemption de cette retenue à la source pour les bénéficiaires effectifs résidant fiscalement en France. • |

||||

|

INTRODUCTION

1.La directive 2003/48/CE du Conseil du 3 juin 2003 en matière de fiscalité des revenus de l'épargne sous forme de paiement d'intérêts (directive « épargne ») instaure un mécanisme de transmission automatique d'informations entre Etats membres de la Communauté européenne concernant le paiement d'intérêts à un bénéficiaire effectif établi dans un Etat membre par l'intermédiaire d'un agent payeur établi dans un autre Etat membre.

2.Par exception, la directive « épargne » prévoit, à titre transitoire, un dispositif alternatif à l'échange automatique d'informations pour l'Autriche, le Luxembourg et la Belgique qui consiste à appliquer, aux revenus versés à un bénéficiaire résident d'un autre Etat membre, une retenue à la source dont le taux augmentera progressivement.

3.La directive « épargne » prévoit en outre, dans son article 13, deux mécanismes permettant aux bénéficiaires effectifs d'éviter l'application de la retenue à la source :

- le bénéficiaire effectif peut autoriser expressément son agent payeur à communiquer des informations conformément au système d'échange automatique d'informations (cf. a du 1 de l'article 13) ;

- le bénéficiaire effectif remet à son agent payeur un certificat établi à son nom par l'autorité compétente de son Etat membre de résidence fiscale (cf. b du 1 de l'article 13).

4.Remarques liminaires :

- sauf mention contraire, les articles cités sont ceux du code général des impôts (CGI) et de ses annexes.

- pour la définition des termes employés dans la directive « épargne », notamment de la notion de bénéficiaire effectif, d'agent payeur et des intérêts entrant dans son champ d'application, ainsi que pour la procédure d'échange automatique d'informations et plus généralement la transposition de la directive « épargne », se reporter à l'instruction administrative 5 I-3-05 du 12 août 2005.

TITRE 1 :

LE DISPOSITIF ALTERNATIF A L'ECHANGE AUTOMATIQUE D'INFORMATIONS : LA RETENUE A LA SOURCE

Section 1 :

Champ d'application de la retenue à la source

5.Au cours de la période de transition visée à l'article 10 de la directive « épargne » (cf. instruction 5 I-3-05, n° 120 ), les agents payeurs établis en Belgique, au Luxembourg et en Autriche prélèvent, sur les intérêts versés à des bénéficiaires effectifs résidents d'un autre Etat membre, une retenue à la source de 15 % pendant les trois premières années, de 20 % pendant les trois années suivantes et de 35 % par la suite.

6.Cette même retenue à la source est également prélevée par certains des Etats et des territoires dépendants et associés qui, dans le cadre d'accords conclus avec les Etats membres de la Communauté européenne, appliquent des mesures équivalentes à celles prévues dans la directive « épargne ».

Les Etats et les territoires dépendants et associés concernés par l'application d'une retenue à la source sont :

- pour les Etats appliquant des mesures équivalentes : la Confédération helvétique, la Principauté du Liechtenstein, la République de Saint-Marin, la Principauté de Monaco et la Principauté d'Andorre.

- pour les territoires dépendants et associés : Jersey, Guernesey, l'Ile de Man, les Iles Vierges britanniques, les îles Turks et Caïcos et les Antilles néerlandaises.

7.A la fin de cette période de transition, les Etats susvisés seront tenus d'appliquer l'échange automatique d'informations. Ils cesseront donc de prélever une retenue à la source et, par voie de conséquence, d'appliquer le partage des recettes (cf. n° 11 et 12 ).

Section 2 :

Modalités d'application de la retenue à la source

8.La retenue à la source est prélevée par l'agent payeur selon les modalités prévues, dans le cadre de la transposition de la directive « épargne », par l'Etat d'établissement de cet agent payeur.

9.Le prélèvement d'une retenue à la source par l'Etat de résidence de l'agent payeur n'empêche pas l'Etat de résidence fiscale du bénéficiaire effectif d'imposer le revenu conformément à son droit national.

10.Ainsi, la directive « épargne » (article 11-4) ne fait pas obstacle à ce que les Etats membres prélèvent d'autres retenues à la source dans le cadre de leurs dispositions nationales ou de conventions relatives à la double imposition.

Deux retenues à la source pourraient donc être prélevées par l'Etat de source des intérêts :

- l'une au titre de la transposition de la directive « épargne » ;

- l'autre au titre des dispositions applicables dans l'Etat de source des intérêts ou au titre de la convention fiscale applicable entre l'Etat de source des intérêts (Etat de résidence de l'agent payeur) et l'Etat de résidence du bénéficiaire effectif.

Section 3 :

Partage des recettes

11.L'article 12 de la directive « épargne » prévoit que les Etats qui appliquent une retenue à la source conservent 25 % de leur recette et en transfèrent 75 % à l'Etat de résidence du bénéficiaire effectif des intérêts.

12.Les transferts de recettes fiscales s'opèrent au plus tard dans les six mois qui suivent la fin de l'exercice fiscal de l'Etat membre de l'agent payeur.

Section 4 :

Conséquences de l'application de la retenue à la source pour les revenus imposables en France

13.Les intérêts au sens de la directive « épargne » perçus par des bénéficiaires effectifs fiscalement domiciliés en France au sens de l'article 4 B doivent être déclarés et imposés en France dans les conditions de droit commun, y compris lorsqu'une retenue à la source a été prélevée dans l'Etat de source de ces revenus en application de cette même directive.

14.Toutefois, dans son article 14, la directive « épargne » prévoit que l'Etat membre de résidence fiscale du bénéficiaire effectif fait en sorte que soient éliminées toutes les doubles impositions qui pourraient résulter du prélèvement de la retenue à la source susvisée.

15.Ainsi, pour pallier le risque de double imposition pour les personnes physiques résidant fiscalement en France, le c du I de l'article 199 ter prévoit que la retenue à la source prélevée dans un autre Etat, en application de la directive « épargne », ouvre droit à un crédit d'impôt égal à cette retenue et déduit de l'impôt sur le revenu dû au titre de l'année au cours de laquelle les revenus entrant dans le champ d'application de la directive « épargne », majorés du montant des retenues à la source auxquels ils sont soumis, sont déclarés et imposés.

16.En outre, si le crédit d'impôt afférent à la retenue à la source « directive » est supérieur au montant de l'impôt sur le revenu dû au titre de l'année au cours de laquelle les intérêts sont déclarés et imposés, l'excédent est restitué au contribuable.

17.Si ces revenus ouvrent également droit à un crédit d'impôt, en application des conventions fiscales, celui-ci s'impute en premier sur l'impôt sur le revenu dû par le contribuable, le crédit d'impôt afférent à la retenue à la source « directive » s'imputant ensuite ou étant restitué.

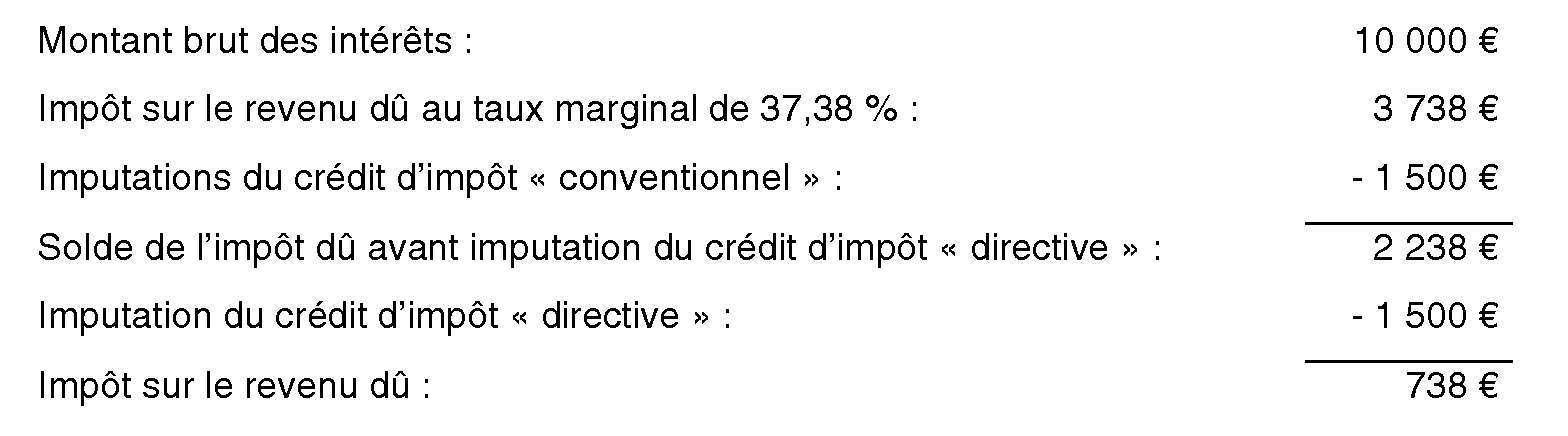

18. Exemple :

Soit une personne physique fiscalement domiciliée en France imposée au taux marginal de 37,38 % qui perçoit en septembre 2005 sur un compte détenu en Belgique 10 000 € d'intérêts bruts.

Les retenues à la source prélevées par l'établissement financier belge sont les suivantes :

- une retenue à la source de 1 500 € (soit 15 %) au titre de la directive « épargne ». Cette retenue à la source ouvre droit à un crédit d'impôt d'égal montant qui s'impute sur l'impôt sur le revenu dû par le contribuable ou qui lui est, le cas échéant, restitué ;

- et une retenue à la source de 1 500 € (soit 15 %) au titre de l'application de la convention franco-belge. Cette retenue à la source ouvre droit à un crédit d'impôt d'égal montant qui est imputable sur l'impôt sur le revenu dû par le contribuable mais qui ne peut être restitué.

Le contribuable reporte sur sa déclaration de revenus 2005, dans les cases ad hoc, le montant des intérêts perçus, crédits d'impôt compris, soit 10 000 €, et le montant de chacun des crédits d'impôt.

L'impôt sur le revenu dû par le contribuable au titre de ces intérêts est ainsi calculé :

TITRE 2 :

LES EXCEPTIONS AU SYSTEME DE LA RETENUE A LA SOURCE

19.L' article 13 de la directive « épargne » dispose que les Etats membres qui, pendant la période de transition prélèvent une retenue à la source en application de cette même directive, doivent prévoir l'une ou les deux procédures suivantes afin de permettre aux bénéficiaires effectifs d'intérêts provenant de ces Etats de demander qu'une telle retenue à la source ne leur soit pas appliquée :

- la procédure par laquelle le bénéficiaire effectif autorise son agent payeur à communiquer les informations sur le paiement d'intérêts ;

- la procédure par laquelle le bénéficiaire effectif remet à son agent payeur un certificat délivré par l'autorité compétente de son Etat de résidence fiscale.

Section 1 :

La procédure d'autorisation expresse de communication des informations à l'administration fiscale française

20.Si cette procédure est prévue dans l'Etat prélevant la retenue à la source, le bénéficiaire effectif fiscalement domicilié en France peut, pour éviter que soit prélevée la retenue à la source sur les intérêts qu'il perçoit dans cet Etat, demander expressément à son agent payeur de communiquer les informations concernant le paiement des intérêts.

Cette procédure peut être prévue dans les Etats suivants :

- Etats membres de la Communauté européenne : Luxembourg, Belgique, Autriche ;

- Etats appliquant des mesures équivalentes : la Confédération helvétique, la Principauté du Liechtenstein, la République de Saint-Marin, la Principauté de Monaco et la Principauté d'Andorre ;

- Territoires dépendants et associés appliquant des mesures équivalentes : Jersey, Guernesey, l'Ile de Man, les Iles Vierges britanniques, les îles Turks et Caïcos et les Antilles néerlandaises.

21.Cette autorisation couvre tous les intérêts payés au bénéficiaire effectif par un même agent payeur.

22.Dans cette hypothèse, l'autorité compétente de l'Etat de l'agent payeur communique à l'administration fiscale française les informations relatives au paiement d'intérêts effectué à des bénéficiaires effectifs fiscalement domiciliés en France.