B.O.I. N° 112 du 13 JUILLET 2004

Sous-section 3 :

Utilisation de la réduction d'impôt

A. CAS GÉNÉRAL

72.La réduction d'impôt définie à l'article 238 bis s'impute sur l'impôt sur le revenu ou l'impôt sur les sociétés dû par le contribuable ou le foyer fiscal. S'agissant de l'impôt sur les sociétés, la réduction d'impôt s'impute sur le solde de l'impôt.

73.Toutefois, lorsque le montant de la réduction d'impôt excède le montant de l'im pôt à acquitter, le solde non imputé peut être utilisé pour le paiement de l'impôt dû au titre des cinq années (ou exercices) suivant celle (ou celui) au titre de laquelle (ou duquel) la réduction d'impôt est constatée.

74.Ces dispositions s'appliquent tant aux entreprises soumises à l'impôt sur le revenu (article 200 bis) qu'à celles soumises à l'impôt sur les sociétés (article 220 E).

75.Il est précisé que ce report de la réduction d'impôt se cumule avec le report des versements excédant le plafond de 5 ‰ du chiffre d'affaires (cf. paragraphes 58 à 62 ). Il existe donc un double suivi en base et en impôt (cf. exemple au paragraphe n° 80 infra).

76.L'article 49 septies XB de l'annexe III précise que la réduction d'impôt cal culée au titre des dépenses visées à l'article 238 bis réalisées au cours d'un exercice est utilisée en paiement de l'impôt sur le revenu ou de l'impôt sur les sociétés avant les réductions d'impôt de même nature calculées au titre d'années ou d'exercices antérieurs. Les réductions d'impôt reportables au titre d'années ou d'exercices antérieurs s'imputent alors par ordre d'ancienneté.

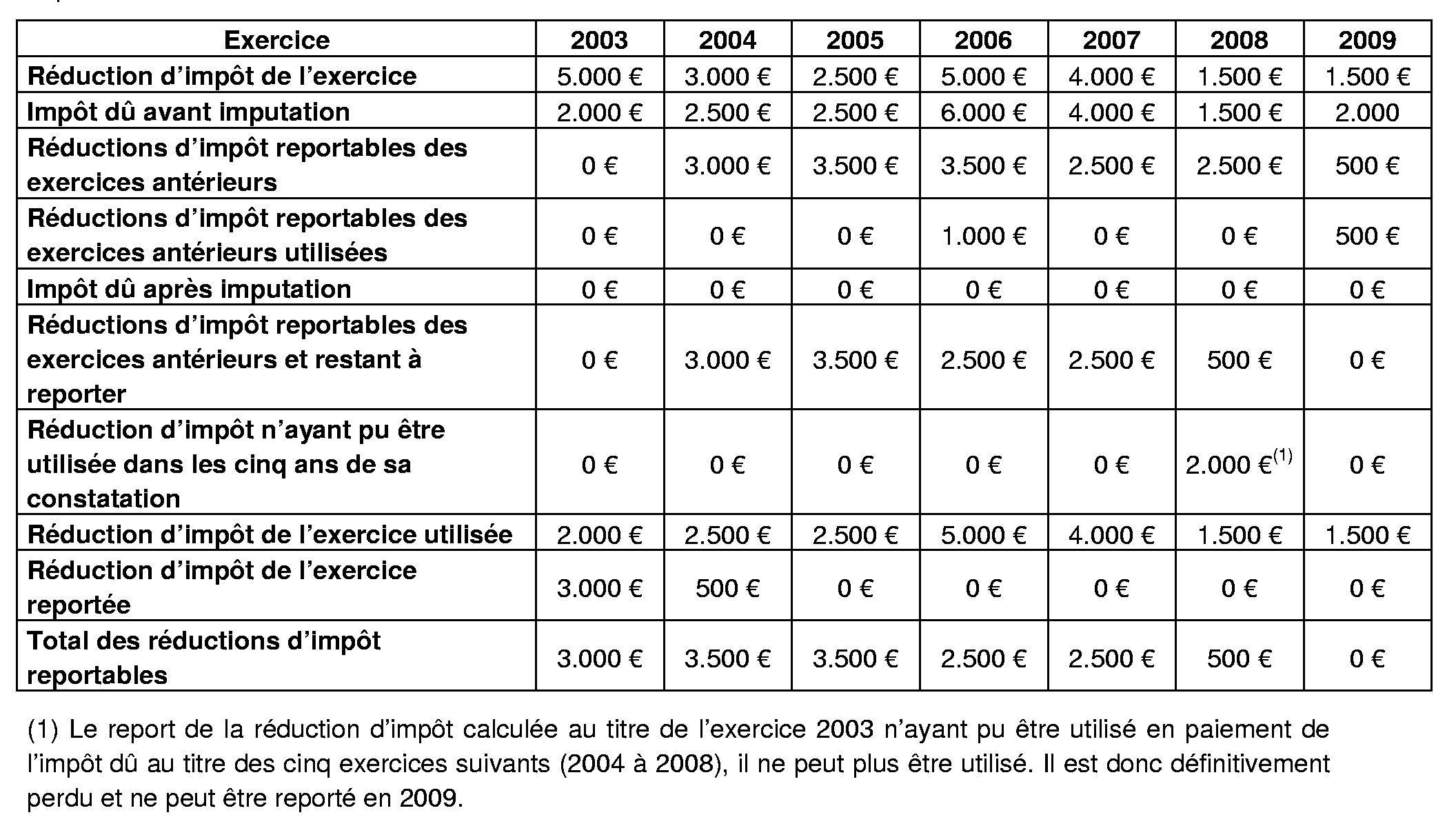

77.Exemple :

L'entreprise E, soumise à l'impôt sur les sociétés, bénéficie des réductions d'impôt suivantes au titre des dépenses visées à l'article 238 bis.

Si l'entreprise E était soumise à l'impôt sur le revenu, elle bénéficierait des modalités de report dans des conditions identiques. Toutefois, l'entrepreneur individuel ou l'associé de la société de personnes n'étant pas en mesure de connaître en N le montant de l'impôt sur le revenu dû au titre de cette même année - il ne recevra son avis d'imposition qu'en N+1 - il ne peut savoir quel sera le montant de la réduction d'impôt utilisée au titre de l'année N.

L'état de suivi de la réduction d'impôt que l'entrepreneur individuel ou l'associé de société de personnes sera tenu de souscrire en N+1 s'il dispose de réductions d'impôt non imputées au titre d'années antérieures (cf. paragraphes 66 et 67 et annexe 4) permettra de déterminer la répartition de la réduction d'impôt utilisée au titre de l'année N, à partir des éléments déclarés en N sur la déclaration n° 2042 et des éléments figurant sur l'avis d'imposition reçu en N+1.

B. CAS PARTICULIER DES ENTREPRISES EXONÉRÉES D'IMPÔT SUR LE REVENU OU D'IMPÔT SUR LES SOCIÉTÉS

78.En pratique, le bénéfice de la réduction d'impôt visée à l'article 238 bis ne peut se cumuler avec le bénéfice d'une exonération particulière d'impôt sur le revenu ou d'impôt sur les sociétés. En effet, les entreprises exonérées d'impôt sur le revenu ou d'impôt sur les sociétés en vertu d'une disposition particulière ne sont pas en mesure d'imputer cette réduction d'impôt sur l'impôt sur les sociétés ou l'impôt sur le revenu puisqu'elles ne sont pas redevables de l'un ou l'autre de ces impôts et que la réduction d'impôt susvisée n'est pas restituable (cf. paragraphe n° 25 ).

79.Cependant, les entreprises exonérées de manière temporaire d'impôt sur le revenu ou d'impôt sur les sociétés, ou exonérées en vertu d'un abattement pratiqué sur leurs résultats imposables, bénéficient du dispositif dans les conditions de droit commun.

80.Exemple :

L'entreprise F a été créée le 1 er janvier 2003 dans une zone franche urbaine. Elle bénéficie donc d'une exonération totale d'impôt sur les sociétés durant ses soixante premiers mois d'activité en vertu de l'article 44 octies. Au cours de la période 2003-2009, elle a réalisé, au titre de l'article 238 bis, les dépenses suivantes.

C. ENTREPRISES SOUMISES AU RÉGIME DES SOCIÉTÉS DE PERSONNES

81.Les sociétés de personnes et assimilées n'ayant pas opté pour l'impôt sur les sociétés ne peuvent bénéficier elles-mêmes de la réduction d'impôt au titre de leurs dépenses visées à l'article 238 bis.

82.La réduction d'impôt est donc transférée aux membres de ces sociétés et groupements au prorata de leurs droits.

83.Exemple :

Soit une SNC G, qui n'a pas opté pour l'assujettissement à l'impôt sur les sociétés, et dont le capital est réparti comme suit :

- X (personne physique) qui détient 40 % du capital ;

- Y (personne morale soumise à l'impôt sur les sociétés) qui en détient 60 %.

La SNC G a effectué durant l'exercice 2003 des dépenses visées à l'article 238 bis pour un montant de 5.000 €, le plafond de versement étant par hypothèse de 10.000 €.

La réduction d'impôt, égale à 60 % de ces versements soit (5.000 x 60 % = 3.000 €), ne peut être utilisée directement par la société G. Elle est donc répartie entre X (3.000 € x 40 %), soit 1.200 €, et Y (3.000 € x 60 %), soit 1.800 €.

Ces deux montants sont respectivement imputés sur l'impôt sur le revenu dû par X et l'impôt sur les sociétés dont Y est redevable.

Si la réduction d'impôt ne peut être imputée en totalité sur l'impôt sur le revenu ou sur l'impôt sur les sociétés, l'excédent non imputé peut être utilisé, comme dans le cas général exposé aux paragraphes n° 72 à 77 , en paiement de l'impôt sur le revenu ou l'impôt sur les sociétés dû respectivement au titre des cinq années ou exercices suivants.

D. ENTREPRISES SOUMISES AU RÉGIME DES GROUPES DE SOCIÉTÉS

84.La réduction d'impôt et le plafond d'éligibilité des versements sont calculés au niveau de chacune des sociétés pouvant bénéficier de ce dispositif.

85.De même, les excédents de versement constatés par une entreprise ne peuvent être pris en compte dans le calcul des réductions d'impôts des cinq exercices suivants qu'au niveau de cette entreprise.

86.Conformément aux nouvelles dispositions codifiées au e de l'article 223 O, la société mère est substituée aux sociétés du groupe pour l'imputation, sur le montant de l'impôt sur les sociétés dont elle est redevable au titre de chaque exercice, des réductions d'impôt dégagées par chaque société du groupe en application de l'article 238 bis.

87.Lorsque le montant de la réduction d'impôt excède le montant de l'impôt à acquitter, le solde non imputé peut être utilisé pour le paiement de l'impôt dû par la société mère sur l'ensemble des résultats du groupe au titre des cinq exercices suivant celui au titre duquel la réduction d'impôt est constatée.

88.Exemple :

Les entreprises B, C et D sont membres du groupe fiscal dont A est la société mère. Les éléments suivants sont tirés de la comptabilité de chaque société du groupe au titre de l'exercice 2003.

Commentaire : La société mère A pourra imputer sur le montant de l'impôt sur les sociétés dont elle est redevable au titre de l'exercice 2003 une réduction d'impôt égale à 450 € + 540 €, soit 990 €.

Les versements effectués par la société B qui excèdent le plafond de 5 ‰ du chiffre d'affaires (soit 100 €) pourront entrer dans le calcul de la réduction d'impôt, propre à cette société, calculée au titre des cinq exercices suivants.

Ces versements excédentaires ne peuvent entrer dans le calcul de la réduction d'impôt « groupe » de l'exercice 2003, même si les autres sociétés du groupe n'ont pas atteint le plafond de versements.

I. Sort de la réduction d'impôt née avant l'entrée dans le groupe

89.La réduction d'impôt « mécénat » constatée par une société filiale au titre d'un exercice au cours duquel elle n'était pas encore membre du groupe, qui ne peut être transmise à la société mère du groupe, est utilisée dans les conditions prévues à l'article 220 E (cf. paragraphes n os73 et 74 ).

90.En pratique, la société filiale qui n'aura pas, avant son entrée dans le groupe, imputé la réduction d'impôt constatée au titre d'un exercice antérieur à cette entrée, ne pourra l'utiliser qu'au titre d'un exercice postérieur à sa sortie du groupe, à condition que le délai d'utilisation de la réduction d'impôt prévu à l'article 220 E précité ne soit pas dépassé. En effet, pendant cette période dans le groupe, la société filiale n'est plus redevable de l'impôt sur les sociétés.

91.Exemple :

En 2003, la société B a bénéficié d'une réduction d'impôt de 5.000 € au titre des dépenses de mécénat réalisées au titre de cet exercice. Elle a pu imputer 2.000 € sur le montant de l'impôt sur les sociétés dont elle est redevable au titre de cet exercice.

Le 1 er janvier 2004, la société B entre dans le groupe fiscal dont A est la mère. Elle sort de ce groupe à compter du 1 er janvier 2006.

Le solde de réduction d'impôt non utilisé par la société B (3.000 €), qui ne peut être transmis à la société mère, pourra être imputé sur l'impôt sur les sociétés dû par la société B au titre de l'exercice 2006.

Si la sortie du groupe n'était intervenue qu'après le 1 er janvier 2009, la réduction d'impôt de la société B aurait été définitivement perdue.

92.Par ailleurs, les excédents de versement constatés par une société filiale au titre d'exercices antérieurs à son entrée dans le groupe peuvent être pris en compte dans le calcul de la réduction d'impôt dans les conditions précisées au paragraphe n° 85 .

II. Sort de la réduction d'impôt en cas de sortie du groupe

93.La société filiale qui sort d'un groupe ne peut imputer les réductions d'impôt dégagées au titre des dépenses de mécénat qu'elle a engagées pendant sa période d'appartenance au groupe. Il en est de même des réductions d'impôt constatées par l'entreprise durant sa période d'appartenance au groupe et calculées à partir des excédents de versements reportés au titre d'exercices antérieurs à son appartenance au groupe (cf. paragraphe n° 92 ). En revanche, cette société pourra imputer, le cas échéant, les réductions d'impôt qu'elle a constatées avant son entrée dans le groupe et qui n'ont pas encore été imputées (cf. paragraphe n° 90 ).

94.Les excéden ts de versement constatés par la société sortie du groupe et qui n'ont pas été pris en compte pour le calcul de la réduction d'impôt peuvent être pris en compte, dans les conditions précisées au paragraphe n° 85 , dans le calcul de la réduction d'impôt de la société à compter de son exercice de sortie.

95.La sortie du groupe d'une société dont une ou plusieurs réductions d'impôt ont été prises en compte pour le calcul de la réduction d'impôt « groupe » n'entraîne donc aucune rectification du résultat d'ensemble du groupe.

III. Sort de la réduction d'impôt en cas de cessation du groupe

96.En cas de cessation du groupe, les réductions d'impôt « groupe » qui n'ont pu être imputées par la société mère sont imputables dans les conditions prévues à l'article 220 E par cette dernière sur l'impôt sur les sociétés dont elle est redevable à compter de l'exercice de cessation du groupe.

E. Cas particuliers

I. Sort de la réduction d'impôt en cas de cessation de l'entreprise

97.En cas de cessation d'entreprise, la fraction de réduction d'impôt qui ne peut être imputée sur l'impôt sur les sociétés dû au titre du dernier exercice est définitivement perdue.

II. Sort de la réduction d'impôt en cas de fusion

98.En application de l'article 220 E, la fraction de réduction d'impôt mécénat qui excède l'impôt sur les sociétés est utilisée pour le paiement de l'impôt sur les sociétés dû au titre des cinq exercices suivants celui au titre duquel elle est constatée.

99.En cas d'opération de fusion, la fraction de réduction d'impôt non utilisée par la société apporteuse est transférée à la société absorbante qui l'utiliserapour le paiement de son propre impôt jusqu'à expiration du délai d'imputation mentionné au paragraphe n° 73 .

Ce transfert n'est pas su bordonné à la condition que l'opération de fusion soit placée sous le régime spécial des fusions prévu à l'article 210 A.