SECTION 2 LIEU D'IMPOSITION DES LIVRAISONS DE BIENS MEUBLES CORPORELS

SECTION 2

Lieu d'imposition des livraisons de biens meubles corporels

1 Aux termes de l'article 258 du CGI, qui détermine le lieu d'imposition des livraisons de biens meubles corporels, la livraison est réputée se situer en France lorsque :

- les biens sont situés en France, lors de leur expédition ou de leur transport par le vendeur, par l'acquéreur, ou pour leur compte, à destination de l'acquéreur (cf. DB 3 A 2121, n° 2 ) ;

- les biens sont situés en France lors du montage ou de l'installation par le vendeur ou pour son compte (cf. DB 3 A 2124 ) ;

Par dérogation aux deux alinéas ci-dessus, lorsque le lieu de départ de l'expédition ou du transport est en dehors du territoire des États membres de la Communauté européenne, le lieu de la livraison de ces biens effectuée par l'importateur ou pour son compte ainsi que le lieu d'éventuelles livraisons subséquentes est réputé se situer en France, lorsque les biens sont importés en France (cf DB 3 A 2121, n°s 5 et 6 ) ;

- les biens se trouvent en France lors de la mise à disposition de l'acquéreur, en l'absence d'expédition ou de transport (cf DB 3 A 2122 ).

2Pour l'application de ces dispositions, il convient de distinguer selon que les biens sont livrés en l'état ou après montage ou installation.

3Par dérogation au principe général de détermination du lieu de livraison des biens meubles corporels au lieu du départ de l'expédition ou du transport, les articles 258 A et 258 B du CGI prévoient un régime particulier de localisation des ventes à distance aux PBRD ou aux particuliers (cf. DB 3 A 2121, n°s 8 et suiv. ).

4Enfin, le lieu de livraison de biens meubles corporels est réputé se situer en France au moment du départ d'un transport dont le lieu d'arrivée est situé sur le territoire d'un autre Etat membre de la Communauté européenne, dans le cas où la livraison, au cours de ce transport, est effectuée à bord d'un bateau, d'un aéronef ou d'un train (cf. DB 3 A 2123 ).

Remarque :

5Il est rappelé que la cession de logiciels standards est considérée en règle générale comme une livraison de biens. En ce qui concerne les règles de TVA applicables aux logiciels, cf DB 3 A 2143, n°s 65 et s. Le lieu de ces livraisons est déterminé par les articles 258 à 258 B du CGI.

Il est précisé que lorsque le contrat de vente dispose que la cession du logiciel intervient après son installation chez le client, l'opération s'analyse en une livraison après installation (art. 258-I-b du CGI)

Par ailleurs, le régime particulier des ventes à distance, précisé aux articles 258 A et 258 B du CGI, s'applique, le cas échéant, aux cessions de logiciels standards expédiés ou transportés dans ou à partir d'un autre État membre de la Communauté européenne par le vendeur ou pour son compte à destination d'une personne bénéficiant du régime dérogatoire ou d'une personne physique non assujettie.

SOUS-SECTION 1

Biens livrés en l'état expédiés ou transportés

A. RÉGIME GÉNÉRAL DU LIEU DES LIVRAISONS DE BIENS MEUBLES CORPORELS EXPÉDIÉS OU TRANSPORTÉS PAR LE VENDEUR. PAR L'ACQUÉREUR OU POUR LEUR COMPTE

(article 258-I du CGI)

1Le régime d'imposition des biens livrés en l'état diffère selon qu'ils sont situés ou non en France lors de leur départ à destination de l'acquéreur ou de leur délivrance à celui-ci. Par ailleurs, en cas d'importation, il est précisé que la situation diffère selon que la livraison en France est ou non effectuée par l'importateur.

I. Le lieu de départ de l'expédition ou du transport du bien est situé en France

2Lorsque le bien est expédié ou transporté à partir de la France, le lieu de la livraison est situé en France quel que soit le lieu de destination du bien : France, pays ou territoires tiers, ou autres États membres.

Il en est ainsi, dans tous les cas, lorsque l'expédition ou le transport est effectué par l'acquéreur ou pour son compte.

Il en est de même lorsque l'expédition ou le transport est effectué par le vendeur ou pour son compte, sous réserve de l'application du régime des ventes à distance décrit ci-après.

Cette disposition concerne également les transferts assimilés à une livraison de biens en application de l'article 256-III.

Les livraisons dont le lieu est situé en France peuvent bénéficier des exonérations prévues notamment aux articles 262-I et 262-ter-I du CGI.

II. Le lieu de départ de l'expédition ou du transport du bien est situé hors de France et le lieu d'arrivée est situé en France

1. Lieu de départ situé dans un autre État membre de la Communauté européenne.

3Lorsque le point de départ de l'expédition ou du transport du bien est dans un autre État membre, le lieu de la livraison est situé dans cet État.

Il en est ainsi, dans tous les cas, lorsque l'expédition ou le transport est effectué par l'acquéreur ou pour son compte.

Il en est de même lorsque l'expédition ou le transport est effectué par le vendeur ou pour son compte, sous réserve de l'application du régime des ventes à distance décrit aux n°s 8 et suiv ci-après.

2. Lieu de départ situé en dehors de la Communauté européenne.

4Lorsque le lieu de départ de l'expédition ou du transport du bien se situe en dehors de la Communauté européenne, le régime diffère selon que la livraison est ou non effectuée par l'importateur ou pour son compte.

Il est tout d'abord précisé qu'en vertu de l'article 291-I du CGI, l'importation des biens est soumise à la TVA lors de leur passage en douane, sous réserve des cas d'exonération prévus aux II et III du même article.

a. Livraison effectuée par l'importateur ou pour son compte.

5Conformément aux dispositions de l'article 258 -I, 2e alinéa du CGI. le lieu de la livraison d'un bien expédié ou transporté dont le point de départ se trouve en dehors de la Communauté européenne, est situé en France lorsque la livraison est effectuée par l'importateur ou pour son compte.

Tel est le cas de la livraison d'un bien expédié ou transporté à partir d'un pays ou territoire tiers par une entreprise qui l'importe en France et le livre à son client.

Il en est de même des livraisons portant sur ce même bien et qui suivent celle effectuée par l'importateur, étant entendu que le point de départ du bien est toujours situé hors de la Communauté européenne.

Dans cette hypothèse, l'entreprise importatrice, ou son représentant, acquitte la taxe sur la livraison du bien, sous déduction, dans les conditions de droit commun, de la taxe versée lors de l'importation. Les livraisons subséquentes sont également soumises à la taxe, sous déduction de celle qui a été acquittée par le vendeur précédent.

6Toutefois, quand la marchandise est transportée directement chez l'acheteur dans l'état où elle a été présentée à la douane, il est admis de ne pas exiger le paiement de la taxe sur la livraison par l'entreprise étrangère (cf. DB 3 A 2311, n° 1 ). Cette mesure ne s'applique que si l'entreprise étrangère ne facture pas la TVA à son client français et si ce dernier (et non l'entreprise étrangère) est mentionné en qualité de destinataire des marchandises ou des autres biens meubles corporels sur la déclaration d'importation ou sur les autres documents justificatifs en tenant lieu.

b. Livraison effectuée par une personne autre que l'importateur.

7Le lieu d'une livraison qui porte sur un bien se trouvant hors du territoire de la Communauté lors du départ à destination de l'acquéreur n'est pas situé en France lorsque cette livraison n'est pas effectuée par l'importateur. Il en est ainsi lorsque la livraison du bien a été effectuée hors de la Communauté européenne ou avant dédouanement de la marchandise et que l'acquéreur procède lui-même à l'importation du bien.

La taxe demeure exigible au titre de l'importation des marchandises effectuées par l'acquéreur, c'est-à-dire lors du dédouanement de celles-ci.

B. RÉGIME PARTICULIER DU LIEU DES LIVRAISONS DE BIENS MEUBLES CORPORELS SOUMISES AU RÉGIME DES VENTES À DISTANCE (articles 258 A et 258 B du CGI)

8Par dérogation au principe général de détermination du lieu de livraison des biens meubles corporels au lieu du départ de l'expédition ou du transport, les articles 258 A et 258 B prévoient un régime particulier de localisation des ventes à distance aux personnes bénéficiant du régime dérogatoire (PBRD) ou aux particuliers.

I. Conditions d'application du régime des ventes à distance

9Ce régime s'applique aux livraisons qui réunissent simultanément les conditions ci-après :

1. Conditions générales.

a. Les livraisons doivent porter sur des biens qui sont expédiés ou transportés par le vendeur ou pour son compte à destination de l'acquéreur.

b. Elles doivent être effectuées de la France à destination d'un autre État membre de la Communauté européenne, ou d'un autre État membre vers la France.

10Les livraisons réalisées dans le cadre des échanges avec les pays et territoires tiers sont en principe exclues du régime des ventes à distance sauf cas particulier du II de l'article 258 B du CGI prévu aux n°s 21 et suivants. Bien entendu ce régime ne s'applique pas non plus dans les échanges entre les départements d'outre-mer avec la France métropolitaine ou avec les autres États membres, ni dans les échanges des départements d'outre-mer entre eux. Il est rappelé qu' à compter du 1er janvier 1993 , les départements de la Martinique et de la Guadeloupe ne sont plus considérés comme des territoires d'exportation l'un par rapport à l'autre. Par ailleurs, à compter du 1er janvier 1996 , l'article 19-XVII de la loi de finances rectificative pour 1995 (loi 95-1347 du 30 décembre 1995) précise notamment les relations existantes entre la métropole et les départements d'outre-mer (cf. DB 3 A 211, n°s 5 et suiv. ).

c. Le régime des ventes à distance ne s'applique pas aux livraisons des moyens de transport neufs.

2. Conditions relatives à la qualité de l'acquéreur et à la nature des biens livrés.

a. L'acquéreur est une personne bénéficiant du régime dérogatoire à la taxation des acquisitions intracommunautaires (PBRD).

11Il s'agit :

- des personnes morales non assujetties ;

- des assujettis qui réalisent exclusivement des livraisons de biens ou des prestations de services ne leur ouvrant pas droit à déduction ;

- des exploitants agricoles placés sous le régime forfaitaire agricole, qui n'ont pas à soumettre leurs acquisitions intracommunautaires à la TVA.

Le régime des ventes à distance s'applique aux livraisons de biens autres que les alcools, boissons alcooliques, huiles minérales et tabacs manufacturés effectuées à destination des PBRD.

Les livraisons d'alcools, de boissons alcooliques, d'huiles minérales et de tabacs manufacturés expédiés ou transportés à destination des PBRD ne sont pas soumises au régime des ventes à distance, Elles relèvent des règles territoriales de droit commun.

b. L'acquéreur est une personne physique non assujettie.

12Lorsque l'acquéreur est un particulier, le régime des ventes à distance s'applique quelle que soit la nature des biens livrés, à l'exclusion bien entendu des moyens de transport neufs.

13Ainsi le régime des ventes à distance ne s'applique pas, quelle que soit la nature des biens expédiés ou transportés, lorsque l'acquéreur est :

- un assujetti qui réalise des opérations ouvrant droit à déduction ;

- ou une personne susceptible d'entrer dans la catégorie des PBRD mais qui ne bénéficie pas du régime dérogatoire dès lors que ses acquisitions intracommunautaires sont soumises de plein droit ou sur option à la TVA.

14À titre de règle pratique, les alcools, boissons alcooliques, huiles minérales et tabacs manufacturés seront dénommés « produits soumis à accises ».

Par mesure de simplification, la notion de ventes à distance ne concernera que les livraisons qui remplissent toutes les conditions d'application décrites ci-dessus.

II. Description du régime des ventes à distance

15Une distinction doit être faite selon que la vente à distance est réalisée de la France vers un autre État membre, ou à partir d'un État membre vers la France.

Les règles de territorialité des ventes à distance diffèrent suivant que les biens livrés sont des biens autres que les produits soumis à accises ou des produits soumis à accises.

1. Ventes à distance à partir de la France vers un autre État membre : article 258 A du CGI.

a. Biens autres que les produits soumis à accises.

1° Régime général.

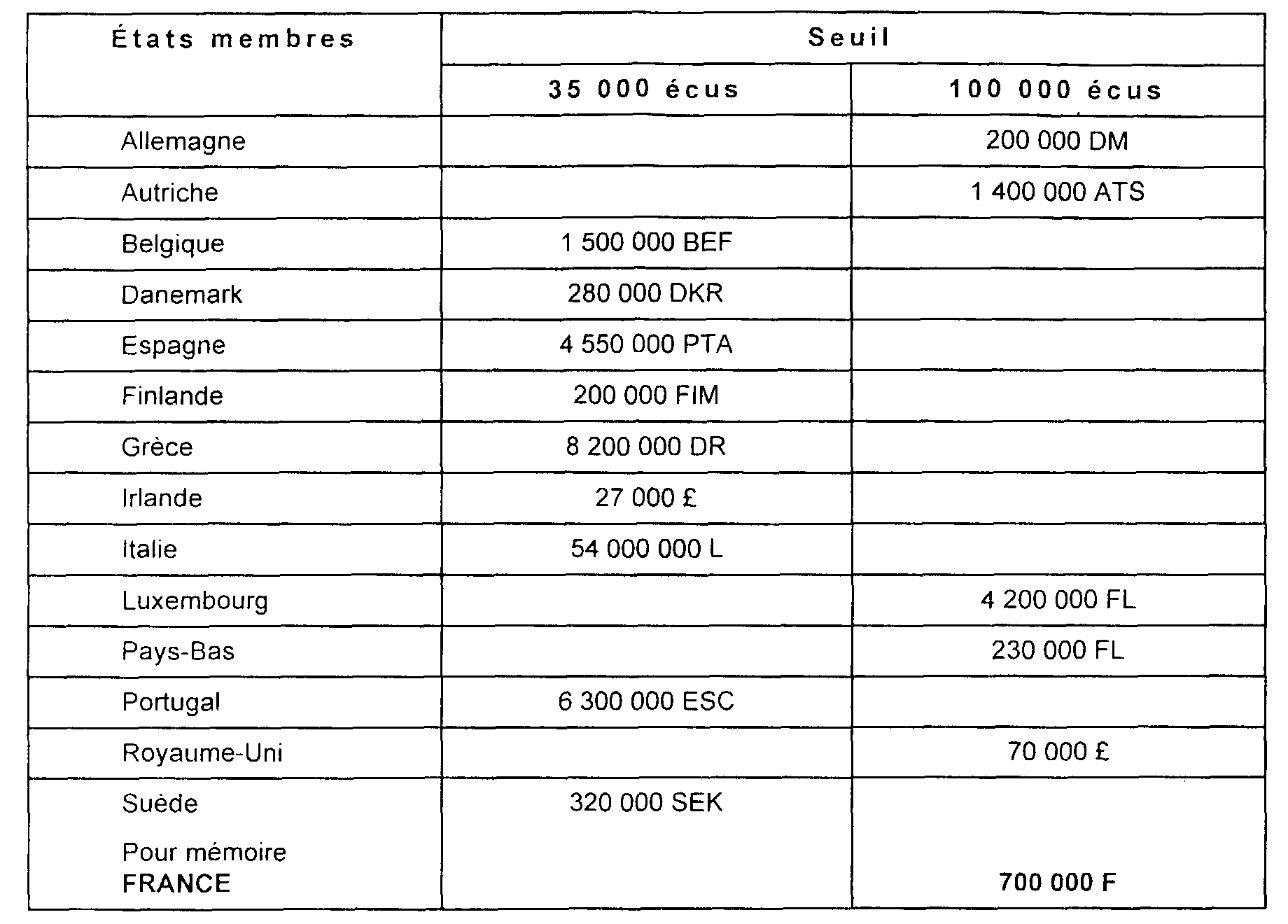

161° Le lieu de la livraison n'est pas situé en France lorsque le vendeur a réalisé des ventes à distance à destination de l'État membre d'arrivée pour un montant supérieur au seuil fixé par cet État (35 000 ou 100 000 Écus HTVA). Ce seuil est fixé aux montants figurant dans le tableau ci-après :

Appréciation du seuil :

Le montant de ce seuil doit avoir été dépassé l'année civile précédente, ou, à défaut, l'année civile en cours au moment de la livraison. Cependant lorsque le montant de la livraison a pour effet le franchissement du seuil, le lieu de cette livraison n'est pas situé en France. Il en est de même pour les livraisons ultérieures, quel qu'en soit le montant.

Calcul du seuil :

Le seuil est calculé à partir du montant hors taxe sur la valeur ajoutée des ventes à distance réalisées par le vendeur ou pour son compte dans l'État membre de destination considéré. Le montant des livraisons des moyens de transport neufs et des produits soumis à accises réalisées dans l'État membre de destination n'est pas pris en compte pour calculer le seuil.

172° Le lieu de la livraison est situé en France lorsque le montant des ventes à distance réalisées par le vendeur à destination de l'État membre d'arrivée n'excède pas le seuil fixé par cet État (35 000 ou 100 000 Écus HTVA), et que le vendeur n'a pas opté, dans les conditions décrites ci-dessous au b, pour que le lieu de ses livraisons soit situé dans l'État membre d'arrivée.

183° Exemple :

Si un vendeur français a réalisé l'année N - 1 des ventes à distance à destination du Royaume Uni, État qui a fixé le seuil à 100 000 Écus, pour un montant supérieur à ce seuil, le lieu des ventes à distance qu'il effectue l'année N est situé au Royaume-Uni.

Si l'année N - 1 le montant des ventes à distance du vendeur français est inférieur ou égal au seuil britannique, le lieu de ses ventes à distance vers le Royaume-Uni réalisées dans le courant de l'année N est situé en France tant que ce seuil n'est pas atteint. La vente à distance effectuée l'année N qui a pour effet le dépassement du seuil ainsi que les ventes à distance ultérieures seront situées au Royaume-Uni.