SOUS-SECTION 7 PREMIÈRE TRANSMISSION À TITRE GRATUIT D'UNE CONSTRUCTION NOUVELLE ACQUISE ENTRE LE 1ER JUIN 1993 ET LE 31 DÉCEMBRE 1994

II. Transmissions concernées

12Le dispositif s'applique à la première transmission à titre gratuit (ou à la première cession à titre onéreux) depuis l'acquisition originaire d'immeubles visés ci-dessus au I.

13Dans le cas où la première mutation à titre gratuit ou à titre onéreux n'aurait pas bénéficié des exonérations, le bénéfice de l'exemption n'est pas reportable sur les mutations ultérieures des mêmes biens.

C. MODALITÉS D'APPLICATION DE L'EXONÉRATION DE DROITS DE MUTATION À TITRE GRATUIT

I. Le principe du plafonnement de l'exonération

14L'article 793-2-4° du CGI exonère de droits de mutation à titre gratuit les immeubles répondant aux conditions exposées ci-avant (B, § I).

Cependant, en application de l'article 793 ter du même code, cette exonération est plafonnée à 300 000 F par part reçue par chacun des donataires, héritiers ou légataires.

15Par mutation à titre gratuit, il convient d'entendre toutes les mutations à titre gratuit entre vifs (donations, donations-partages) ou par décès portant sur des biens définis ci-dessus.

16L'exonération s'applique quel que soit le lien de parenté qui existe entre le donateur ou le défunt et le bénéficiaire de la mutation, et même en l'absence d'un tel lien.

17Le bénéfice de l'exonération se cumule avec les abattements de droit commun. Toutefois, le montant de l'exonération est calculé sur la valeur de l'immeuble ou de la quote-part revenant au bénéficiaire de la mutation, avant application des abattements généraux. Seule la fraction taxable desdits biens bénéficiera éventuellement des abattements de droit commun si ceux-ci n'ont pas déjà été utilisés.

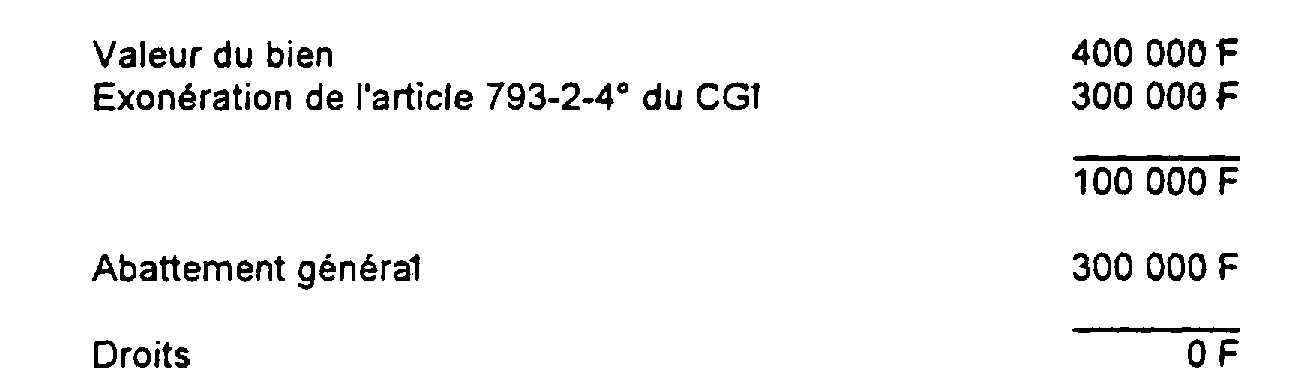

(Cf. annexe à la présente sous-section, exemple n° 1).

18Pour la liquidation des droits dus sur une transmission qui ne comprend pas uniquement des biens susceptibles de bénéficier des dispositions de l'article 793-2-4° du CGI : voir l'annexe à cette sous-section, exemple n° 2.

II. Application en cas de pluralité de transmissions

1. Caractère global du plafonnement.

19Pour l'application du plafonnement de 300 000 F, il est tenu compte de l'ensemble ces transmissions à titre gratuit consenties par la même personne. Ainsi, lorsqu'une personne transmet plusieurs immeubles acquis dans les conditions ouvrant droit à exonération, l'abattement est limité globalement à 300 000 F pour chaque bénéficiaire, à raison des transmissions qui lui -sont consenties par le même auteur.

Dès lors, quels que soient le nombre de mutations consenties entre les mêmes personnes et la valeur des biens transmis, l'avantage sera limité à 300 000 F.

20En revanche, lorsque les biens sont transmis à des personnes différentes, chaque bénéficiaire dispose d'un abattement de 300 000 F.

Lorsqu'un immeuble est transmis en indivision à plusieurs donataires, la limite de 300 000 F s'applique sur le montant de la part indivise revenant à chaque bénéficiaire.

Une même personne peut, par ailleurs, bénéficier de plusieurs abattements au titre de biens qui lui sont transmis par des donateurs différents.

2. Règle du non-rappel des donations passées depuis plus de dix ans.

21Conformément à l'article 784 du CGI, le seuil de 300 000 F est déterminé en fonction de toutes les donations antérieures de constructions ayant bénéficié de l'exonération partielle de droits de mutation à titre gratuit, à l'exception de celles passées depuis plus de dix ans au jour de la nouvelle mutation à titre gratuit. Bien entendu, l'« abattement » est applicable une seule fois par bénéficiaire au cours d'une période de 10 années.

Exemple de transmissions à titre gratuit successives : voir infra, titre 3 (7 G 3174, n° 16 ).

III. Sort des dettes contractées pour l'achat de biens exonérés

22Les dispositions du 1er alinéa de l'article 769 du CGI sont applicables (cf. 7 G 2321, n° 34 ). Dès lors, les dettes à la charge du défunt, qui ont été contractées pour l'achat de biens compris dans la succession et exonérés de droits de mutation par décès ou dans l'intérêt de tels biens, sont imputées en priorité sur la valeur desdits biens. Dès lors, lorsqu'un bien n'est assujetti aux droits de mutation à titre gratuit que pour une fraction de sa valeur, le passif afférent à ce bien est déductible de l'actif héréditaire dans la même proportion.

IV. Forfait mobilier

23À défaut de vente publique ou d'inventaire répondant aux conditions prévues à l'article 764-I du CGI, la valeur imposable des meubles meublants est déterminée par la déclaration détaillée et estimative des parties qui ne peut être inférieure à 5 % de la valeur des autres biens de la succession.

Le forfait se calcule sur l'ensemble des valeurs mobilières, autres que les meubles meublants, et immobilières composant l'actif héréditaire et avant déduction du passif.

Conformément au principe général, il n'est pas tenu compte, pour la détermination de ce forfait, des biens exonérés de droits soit totalement, soit, en cas d'exonération partielle, à concurrence de la partie exonérée (cf. 7 G 2312, n° 19 ). Cette exclusion vaut donc pour l'exonération instituée par le présent dispositif.

D. OBLIGATIONS DES PARTIES

Le décret n° 93-1145 du 30 septembre 1993 (article 294 E de l'annexe II au CGI) précise les obligations incombant aux redevables.

I. Obligations déclaratives des parties dans l'acte

24Depuis l'entrée en vigueur 1 du décret, les actes de donation et les déclarations de succession comprenant des biens mentionnés à l'article 793-2-4° du CGI doivent comporter les mentions suivantes :

-outre les références de la publication de l'acte d'acquisition du bien, telles qu'elles sont prévues au 2 de l'article 32 du décret n° 55-1350 du 14 octobre 1955 pris pour l'application du décret du 4 janvier 1955 modifié portant réforme de la publicité foncière, la date d'acquisition des biens, l'identité des parties ainsi que les nom, qualités et résidence du rédacteur de l'acte ;

- la déclaration que l'immeuble a été exclusivement affecté de manière continue à l'habitation principale à compter de son acquisition ou de son achèvement s'il est postérieur et ce, pendant une période minimale de cinq ans en cas de donation 2 .

- l'affirmation que le donateur ou le défunt n'a pas bénéficié pour cet immeuble des réductions d'impôt prévues aux articles 199 decies A, 199 decies B et 199 undecies du CGI.

II. Pièces justificatives

25Lors de leur dépôt à la formalité, les actes de donation ou la déclaration de succession doivent être appuyés d'une copie de la déclaration d'acnèvement des travaux mentionnée à l'article 793-2-4° du CGI.

E. ENTRÉE EN VIGUEUR

26À défaut de précisions particulières, les dispositions de l'article 21 de la loi de finances rectificative pour 1993 sont entrées en vigueur le 25 juin 1993.

Toutefois, compte tenu des conditions posées par le texte, le régime de faveur s'applique aux successions ouvertes à compter du 1er juin 1993.

27En ce qui concerne les donations, les exigences initiales de la loi de finances rectificative pour 1993 reportaient le bénéfice du régime de faveur aux actes passés à compter du 1er juin 1998, l'immeuble devant avoir été affecté à l'habitation principale pendant au moins cinq ans lors de la transmission.

L'article 12 de la loi de finances pour 1994 a prévu qu'en cas de donation ce délai s'imposerait au donataire. Compte tenu des termes de l'article 1er de la loi de finances pour 1994 et à défaut de précisions particulières, les dispositions de l'article 12 précité sont entrées en vigueur à compter du 1er janvier 1994.

Toutefois, compte tenu du caractère complémentaire par rapport à l'article 21 de la loi de finances rectificative pour 1993, des dispositions de l'article 12 de la loi de finances pour 1994, il est admis que le bénéfice du régime de faveur s'applique, comme en matière de succession, aux actes de donation passés à compter du 1er juin 1993.

ANNEXE

Exemples d'application

Exemple n° 1

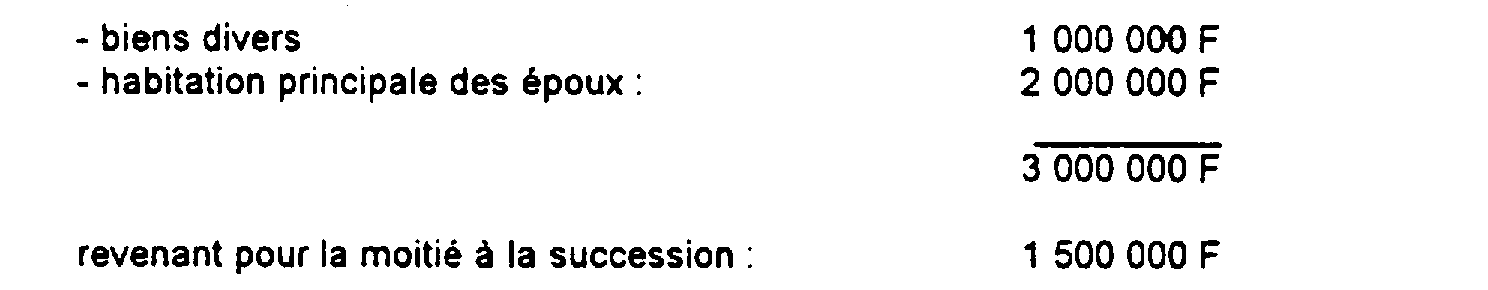

Monsieur et Madame X mariés sous le régime de la communauté légale ont deux enfants A et B. Ils achètent, le 15 mai 1994, un appartement neuf qu'ils affectent à leur habitation principale.

Monsieur X décède le 3 août 1996 laissant pour lui succéder son épouse survivante, usufruitière de la totalité des biens et ses deux enfants pour le surplus. (Au jour du décès Madame X est âgée de 61 ans - valeur de l'usufruit 2/10è). Pas de donations antérieures.

L'actif successoral se compose de la moitié des biens de communauté soit :

1° Part revenant à l'épouse survivante

- Part de l'épouse dans les biens mentionnés à l'article 793-2-4° du CGI.

- Part de l'épouse dans les autres biens

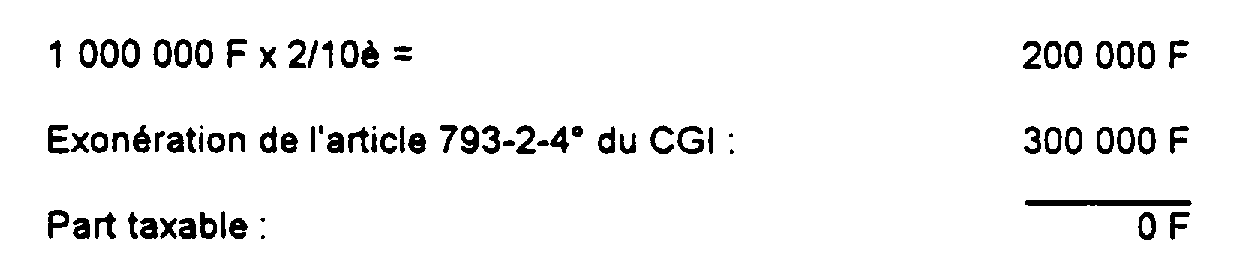

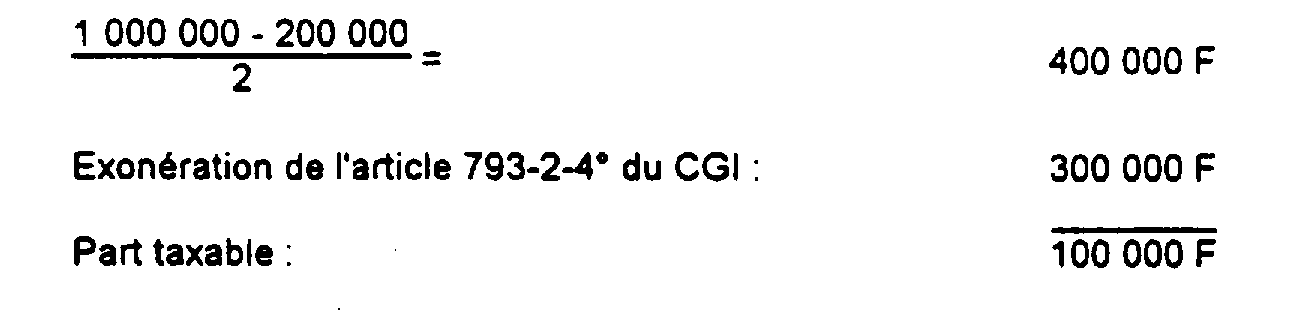

2) Part revenant à chacun des enfants

- Part de chaque enfant dans les biens mentionnés à l'article 793-2-4° du CGI.

- part de chaque enfant dans les autres biens

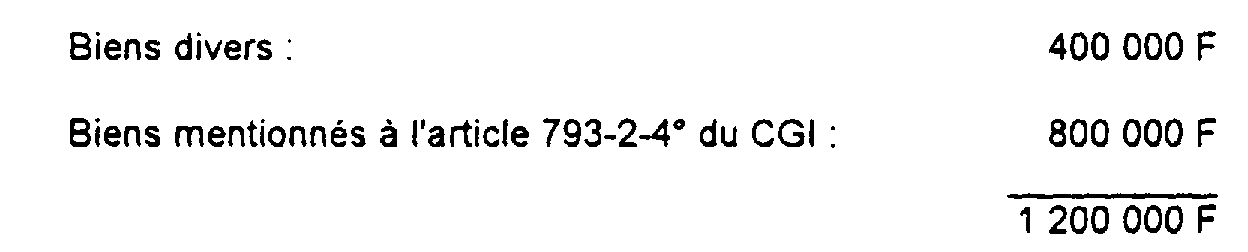

Exemple n° 2 :

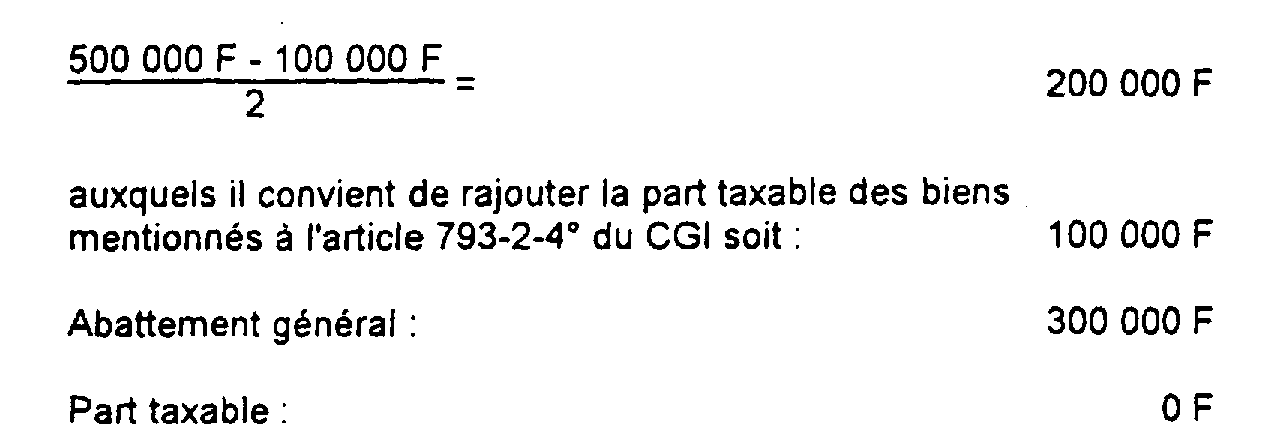

Monsieur X décède en laissant à ses trois enfants, trois logements d'une valeur de 400 000 F chacun dont deux peuvent bénéficier de l'exonération.

Deux hypothèses doivent être distinguées selon que la liquidation des droits est faite ou non au vu d'un partage pur et simple de l'actif successoral.

1) L'actif héréditaire fait l'objet d'un partage pur et simple qui est pris pour base de la liquidation des droits de succession.

A et B reçoivent chacun un logement pouvant bénéficier de l'exonération et C, celui qui ne peut en bénéficier.

- La part de A et B sera taxée de la manière suivante :

- Taxation de la part reçue par C

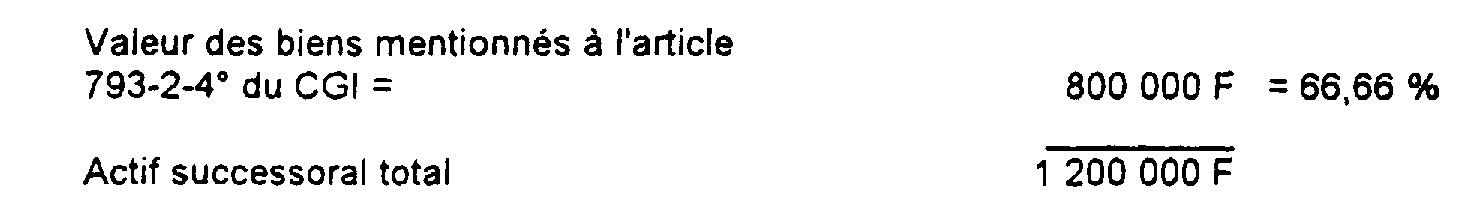

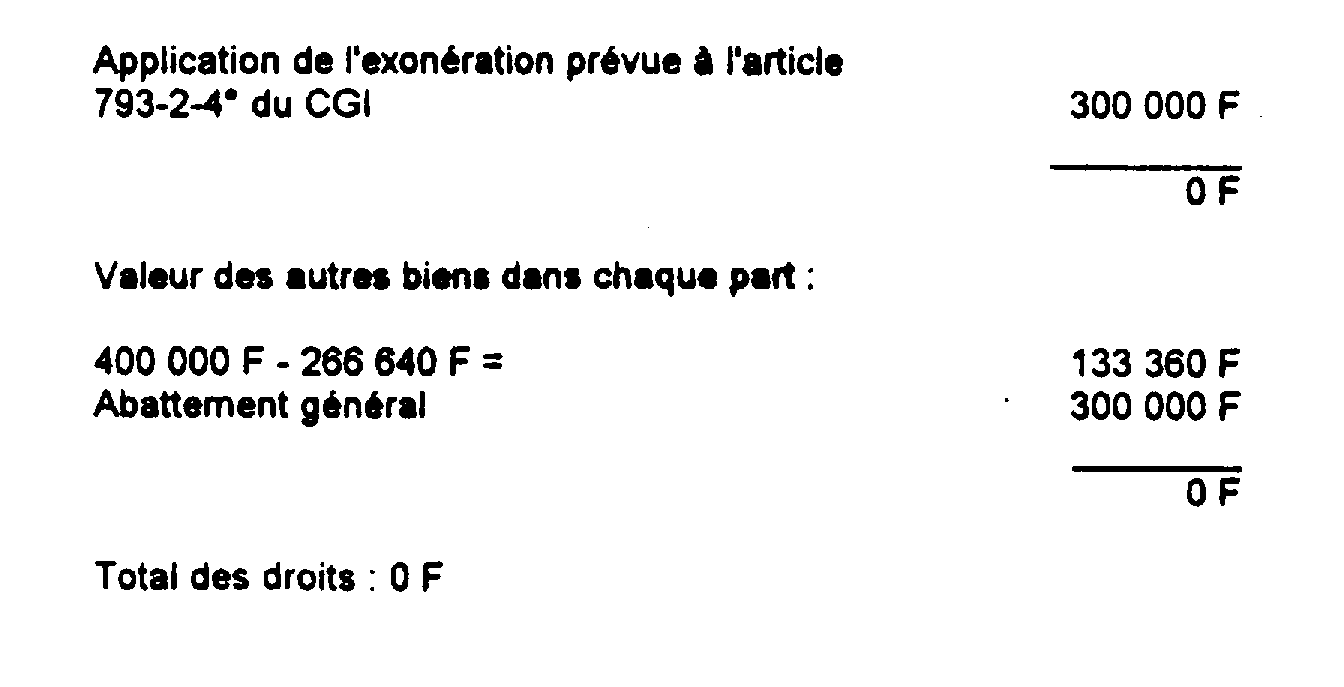

2) La succession n'a pas été suivie d'un partage.

Actif successoral :

Les trois enfants seront taxés de manière identique :

Valeur des biens exonérés dans chaque part :

400 000 F x 66,66 % = 266 640 F

1 À défaut de disposition spéciale, le décret 93-1145, publié au JO du 07.10.1993, est entré en vigueur dans les délais de droit commun, soit à Paris le 9 octobre 1993 et partout ailleurs le surlendemain de l'arrivée du Journal Officiel au chef lieu de chaque arrondissement. 2 Cf. infra 7 G 3174 .