SOUS-SECTION 1 ACQUISITIONS DE LOCAUX DESTINÉS À ÊTRE AFFECTÉS À L'HABITATION

b. Dépendances de l'habitation.

76Le rapprochement des dispositions du premier alinéa de l'ancien article 710 du CGI, qui retenaient comme élément déterminant de l'application du régime de faveur l'affectation future du bien acquis et de celles du deuxième alinéa du même article 710 qui n'excluaient expressément du bénéfice de ce régime que les immeubles ou fractions d'immeubles destinés à une exploitation à caractère commercial ou professionnel, conduisait à considérer que dès l'instant où elles ne devaient pas recevoir une telle affectation, mais devaient servir d'accessoire à un local d'habitation, les dépendances bâties (caves, greniers, terrasses, buanderies, etc.) constituaient, au même titre que les logements proprement dits, des « immeubles ou fractions d'immeubles destinés à être affectés à l'habitation ».

77Il s'ensuivait que la taxation réduite était applicable à toutes les acquisitions d'immeubles ou fractions d'immeubles bâtis destinés à constituer des dépendances de locaux d'habitation quelconques et qui ne faisaient pas l'objet d'une exploitation à caractère commercial ou professionnel.

Il n'y avait donc pas à opérer de distinction selon que l'acquisition des dépendances était faite en même temps que celle d'un logement ou de manière isolée, par un propriétaire ou un locataire, ni suivant la situation matérielle respective des immeubles en cause.

78Mais, bien entendu, elle n'était applicable qu'aux acquisitions de dépendances non susceptibles d'entrer dans le champ d'application de la TVA (CGI, art. 257-7°).

c. Terrains sur lesquels étaient édifiés les locaux d'habitation.

79L'application du tarif réduit de la taxe de publicité foncière s'étendait aux terrains sur lesquels étaient édifiés les locaux d'habitation à concurrence d'une superficie de 2 500 mètres carrés s'il s'agissait d'une maison individuelle et à concurrence de la superficie couverte par les constructions, leurs cours et jardins, s'il s'agissait d'un immeuble collectif (CGI, ancien art. 710 , dernier al.).

80Dans le cas d'acquisition d'une maison individuelle, les allégements étaient applicables dans la seule limite de 2 500 mètres carrés, même lorsque la surface minimale constructible était fixée à un chiffre supérieur. Mais, dans cette mesure, ils bénéficiaient au terrain quelle que soit la nature de culture de ce dernier. La superficie occupée par les maisons était comprise dans les limites dont il s'agissait.

81L'acquisition isolée d'un terrain contigu à un immeuble d'habitation n'entrait pas en principe dans les prévisions de l'ancien article 710 du CGI, même si cette acquisition n'avait pas pour effet de porter la superficie totale de la propriété à plus de 2 500 mètres carrés.

Toutefois, l'application stricte de cette disposition pouvant aboutir à des conséquences rigoureuses lorsque les deux acquisitions successives présentaient un lien direct entre elles, il était admis que l'acquisition d'un terrain attenant à un immeuble d'habitation donnait ouverture à l'imposition au taux réduit pour la fraction du terrain qui, compte tenu de la superficie déjà acquise, n'excédait pas 2 500 mètres carrés, sous réserve que l'acquisition nouvelle soit effectuée moins de deux ans après la première (cf. DB 8 A 1131, n° 55).

La mesure s'appliquait également lorsque l'acquisition primitive résultait d'une donation. Il en était de même si le terrain dont l'acquisition était envisagée était destiné à constituer une dépendance d'un immeuble d'habitation recueilli depuis moins de deux ans dans une succession.

Mais lorsque l'immeuble bâti avait été attribué à un copartageant par un acte intervenu depuis moins de deux ans, le bénéfice du tarif réduit dépendait de la nature juridique du partage.

Si celui-ci avait un effet translatif, le taux réduit de la taxe de publicité foncière ou du droit d'enregistrement s'appliquait à l'acquisition du terrain attenant. En revanche, lorsque le partage avait un effet déclaratif, le copartageant était censé avoir acquis le bien reçu en partage à la date à laquelle l'indivision avait pris naissance ; dans ce cas, le régime de faveur était applicable si l'origine de l'indivision (ouverture d'une succession ou acquisition en commun, par exemple), et non le partage, remontait à moins de deux ans.

3. Cas particuliers.

a. Acquisition d'un immeuble d'habitation et de la créance pour primes à la construction y attachée.

82Dans cette hypothèse, la taxe de publicité foncière devait être perçue sur le prix particulier stipulé pour l'immeuble (à défaut de stipulation d'un tel prix, sur la partie du prix de vente global afférente à l'immeuble) ou, si elle était supérieure, sur la valeur vénale réelle de l'immeuble déterminée abstraction faite de l'existence d'une créance pour prîmes à la construction. Le prix particulier, stipulé pour la créance pour primes à la construction ou la fraction du prix global afférente à cette créance, était exonéré de tout droit.

b. Acquisition d'un immeuble d'habitation construit à l'aide d'un prêt du Crédit foncier assorti de bonifications d'intérêts.

83Une telle convention donnait lieu à la perception de la taxe de publicité foncière suivant les règles de droit commun sans qu'il soit possible de déduire du prix stipulé ou, le cas échéant, de la valeur vénale réelle de l'immeuble une somme quelconque au titre des bonifications d'intérêts.

II. Assiette de la taxe ou du droit à taux réduit

84La taxe de publicité foncière ou le droit d'enregistrement exigible en application des anciens articles 710 ou 711 du CGI (et les taxes additionnelles) étaient liquidés sur le prix exprimé dans l'acte ou sur la valeur vénale réelle de l'immeuble si elle était supérieure, dans les conditions prévues ci-avant DB 7 C 1220 à 7 C 1225.

85L'article 92 de la loi de finances pour 1993, codifié aux deux premiers alinéas de l'article 1594 F ter du CGI, offrait aux conseils généraux la faculté d'instituer un abattement égal au moins à 50 000 F et au plus à 300 000 F sur l'assiette de la taxe ou du droit applicable aux mutations à titre onéreux d'immeubles à usage d'habitation.

86L'article 50-I de la loi d'orientation pour l'aménagement et le développement du territoire (n° 95-115 du 4 février 1995), codifié au troisième alinéa de l'article 1594 F ter du CGI avait complété ce dispositif en permettant aux conseils généraux de limiter leur décision d'instituer l'abattement visé au n° 85 ci-dessus aux acquisitions portant sur des biens situés dans les zones de revitalisation rurale définies à l'article 1465 A.

87Par ailleurs, l'article 21 de la loi de finances rectificative n° 93-859 du 22 juin 1993, codifié notamment à l'article 1055 bis du CGI, prévoyait que la première cession à titre onéreux d'immeubles acquis neufs ou en état futur d'achèvement entre le 1er juin 1993 et le 31 décembre 1994 inclus, bénéficiait, sous certaines conditions, d'un abattement de 600 000 F sur l'assiette de la taxe de publicité foncière ou du droit d'enregistrement.

Remarque : les dispositions des articles 1594 F ter et 1055 bis du CGI demeurent applicables aux ventes d'immeubles d'habitation et de garages qui sont, depuis le 1 er janvier 1999, soumises au régime de droit commun des ventes d'immeubles (cf. DB 7 C 1421, n os6 à 26 et 46 ).

1. Abattement de 50 000 F à 300 000 F prévu par l'article 1594 F ter , alinéas 1 et 2 du CGI.

a. Champ d'application.

88L'abattement prévu à l'article 92 de la loi de finances pour 1993 (CGI, art. 1594 F ter , alinéas 1 et 2) concernait les mutations à titre onéreux d'immeubles entrant dans le champ d'application des anciens articles 710 et 711 du CGI.

Il s'agissait donc des acquisitions :

- d'immeubles ou de fractions d'immeubles destinés à être affectés à l'habitation, à la condition que l'acquéreur prenne l'engagement de ne pas les affecter à un usage autre pendant une durée minimale de trois ans à compter de la date de l'acte d'acquisition (CGI, art. 710 ) ;

- de terrains ou de locaux à usage de garages, à la condition que l'acquéreur prenne l'engagement de ne pas affecter les biens faisant l'objet de la mutation à une exploitation à caractère commercial ou professionnel pendant une durée minimale de trois ans à compter de la date d'acquisition (CGI, art. 711 - cf. ci-après DB 7 C 1422 ).

b. Conditions d'application.

1° L'adoption de l'abattement par les conseils généraux.

89L'application de l'abattement était subordonnée à une délibération expresse du conseil général qui devait en fixer le montant. Cette délibération devait être prise dans les délais prévus à l'article 1594 E du CGI (cf. DB 7 C 11, n os13 et suiv. ).

2° Le montant de l'abattement.

90Le montant de l'abattement ne pouvait être ni inférieur à 50 000 F ni supérieur à 300 000 F. Dans ces limites, il était fixé par fraction de 50 000 F. Le montant de l'abattement devait donc correspondre à l'un des montants suivants : 50 000, 100 000, 150 000, 200 000, 250 000 ou 300 000 F.

3° Portée de la mesure.

91L'adoption de l'abattement par le conseil général avait pour effet de réduire, à due concurrence du montant de cet abattement, l'assiette de la taxe de publicité foncière ou du droit d'enregistrement applicable aux mutations à titre onéreux d'immeubles à usage d'habitation ou de garages conformément aux dispositions des anciens articles 710 et 711 ou 1594 F F quater du CGI 1 .

L'abattement concernait toutes les mutations d'immeubles ou de fractions d'immeubles affectés à l'habitation et toutes celles de terrains ou de locaux à usage de garages (cf. DB 7 C 1422 ), qui étaient situés sur le territoire du département qui l'avait institué.

Il se cumulait, le cas échéant, avec celui prévu à l'article 1055 bis du CGI (cf. ci-après n° 101 et DB 7 C 1484 ).

Il était appliqué sur le prix stipulé dans l'acte, augmenté des charges imposées à l'acquéreur ou sur la valeur vénale du bien si elle était supérieure.

Il ne concernait pas, en revanche, les taxes additionnelles communale et régionale 2 qui étaient liquidées sur le montant brut de l'assiette du droit départemental de mutation avant l'application de l'abattement voté par le conseil général.

Exemples :

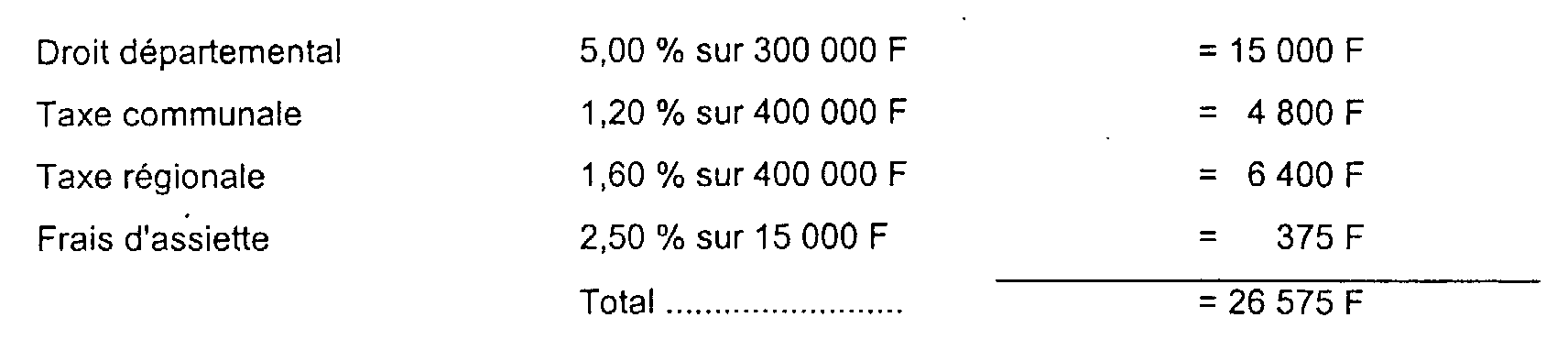

1. cession en 1997 d'un immeuble à usage d'habitation et d'un garage pour un prix global de 400 000 F, dans un département où le taux de la taxe départementale était de 5 % et le montant de l'abattement institué de 100 000 F.

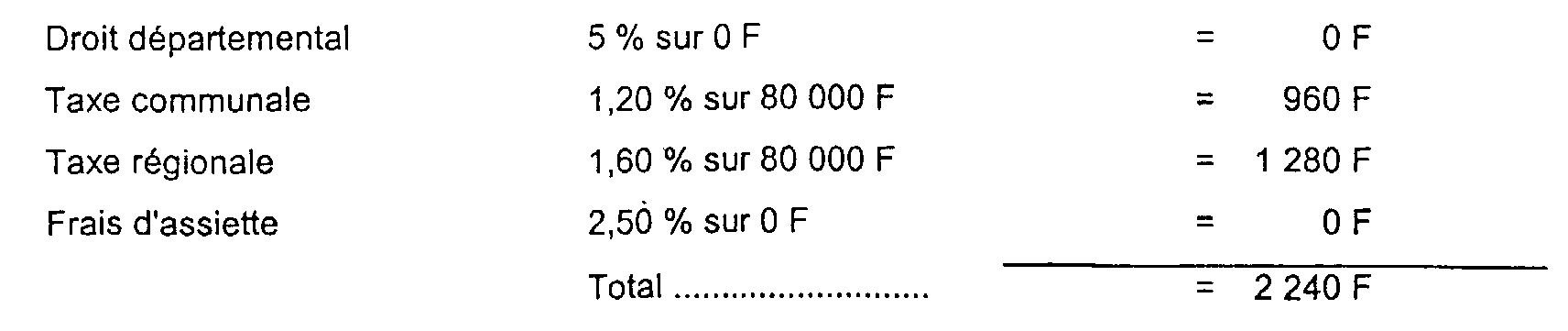

2. Cession isolée dans le même département d'un garage d'une valeur de 80 000 F.

4° Conséquences en cas de déchéance du régime de faveur.

92En cas de non-respect des engagements pris au titre des articles 710 et 711 du CGI, le bénéfice de ces régimes de faveur était remis en cause.

L'acquéreur était alors tenu d'acquitter, selon la situation envisagée, le complément de droit de mutation, de taxes additionnelles communale et régionale 3 et de frais d'assiette, de recouvrement, de dégrèvements et de non-valeurs dont l'acquisition avait été dispensée, augmenté de l'intérêt de retard et, le cas échéant, du droit supplémentaire prévu à l'ancien article 1840 G quater du CGI.

Bien évidemment, le complément d'imposition dû en application des dispositions de l'ancien article 1840 G quater du CGI rendait exigible le droit de mutation et les frais d'assiette, de recouvrement, de dégrèvements et de non-valeurs sur le montant brut de l'assiette avant l'application de l'abattement.

Remarque : l'article 39 de la loi de finances pour 1999 a abrogé, à compter du 1 er janvier 1999, le régime de faveur prévu aux articles 710 et 711 du CGI. Corrélativement, les dispositions relatives à sa déchéance prévues à l'article 1840 G quater du CGI ont été également abrogées à compter de la même date.

En conséquence, le bénéfice du régime de faveur prévu aux articles 710 et 711 dû CGI ne peut pas être remis en cause si les conditions d'octroi auxquelles il était subordonné cessent d'être respectées après le 1 er janvier 1999. Aussi, les conditions d'octroi auxquelles ont été subordonnées les mutations constatées avant le 1 er janvier 1999 pour bénéficier du taux réduit prévu aux articles 710 et 711 du CGI sont réputées définitivement satisfaites à compter du 1 er janvier 1999.

En revanche, lorsque les conditions d'octroi du régime de faveur abrogé à compter du 1 er janvier 1999 dont ont bénéficié ces acquisitions ont cessé d'être respectées avant cette date, les règles de déchéance demeurent applicables. En conséquence, un rappel de droit de mutation fondé sur le non-respect des conditions d'octroi du régime de faveur prévu aux articles 710 et 711 du CGI avant le 1 er janvier 1999 peut être notifié après cette même date.

1 L'article 1594 F quater du CGI donnait aux conseils généraux la possibilité de réduire à 3,60 % le taux du droit de mutation applicable aux acquisitions d'immeubles affectés à l'habitation principale de l'acquéreur ou de son locataire durant au moins trois ans à compter de la date de l'acte d'acquisition, suite à la délocalisation de l'emploi de l'acquéreur ou de son locataire vers une zone d'aménagement du territoire, un territoire rural de développement prioritaire ou une zone de redynamisation urbaine (cf. ci-après n os105 et suiv. ). L'article 1594 F quater du CGI a été abrogé à compter du 15 septembre 1999.

2 La taxe additionnelle régionale prévue à l'ancien article 1599 sexies du CGI a été supprimée, pour les mutations à titre onéreux d'immeubles à usage d'habitation ou de garage, dès le 1 er septembre 1998 (cf. DB 7 C 11, n° 14 ).

3 La taxe additionnelle régionale prévue à l'ancien article 1599 sexies du CGI a été supprimée à compter du 1 er septembre 1998 pour les mutations à titre onéreux d'immeubles à usage d'habitation ou de garage, (cf. DB 7 C 11, n° 14 ).