SOUS-SECTION 2 ACQUISITIONS DE TERRAINS OU DE LOCAUX À USAGE DE GARAGES

SOUS-SECTION 2

Acquisitions de terrains ou de locaux à usage de garages

1Jusqu'au 31 décembre 1998, les acquisitions de garages étaient, sous certaines conditions, soumises au droit d'enregistrement ou à la taxe de publicité foncière à un taux réduit.

Les taxes additionnelles communale et régionale prévues aux articles 1584, 1595 bis et 1599 sexies du CGI s'ajoutaient à la taxe ou au droit perçu au profit du département. Par ailleurs, l'État percevait au titre de frais d'assiette, de recouvrement, de dégrèvements et de non-valeurs 2,50 % du montant de la taxe ou du droit perçu au profit du département.

2L'article 39 de la loi de finances pour 1999 n° 98-1266 du 30 décembre 1998 (JO du 31 décembre 1998) a aménagé le régime des mutations à titre onéreux d'immeubles. Au regard des mutations à titre onéreux de garages, cette disposition législative a notamment entraîné la suppression :

- pour les acquisitions constatées par acte authentique signé à compter du 1 er septembre 1998, de la taxe additionnelle régionale ;

- pour les acquisitions constatées par acte authentique signé à compter du 1 er janvier 1999, du régime de faveur visé à l'article 711 du CGI. En effet, le taux applicable aux ventes de garages (et d'immeubles d'habitation ; cf. DB 7 C 1421 ) est devenu, à compter de cette date, le taux de droit commun des mutations à titre onéreux d'immeubles.

3L'article 9 de la loi de finances pour 2000 n° 99-1172 du 30 décembre 1999 a par ailleurs unifié le régime d'imposition des mutations à titre onéreux d'immeubles en réduisant à 3,60 % le taux de droit commun de la taxe de publicité foncière ou du droit d'enregistrement dû, à compter du 15 septembre 1999, pour les acquisitions d'immeubles d'habitation et de garages.

A. DISPOSITIONS APPLICABLES DEPUIS LE 15 SEPTEMBRE 1999

I. Tarif applicable

4Cf. DB 7 C 1421, n° 4 .

II. Assiette de la taxe ou du droit

5Cf. DB 7 C 1421, n os5 , 6 et 9 à 25 .

B. DISPOSITIONS APPLICABLES DU 1 er JANVIER AU 14 SEPTEMBRE 1999

I. Tarif applicable

6Cf. DB 7 C 1421 n os27 à 45 .

II. Assiette de la taxe ou du droit

7Cf. DB 7 C 1421, n os5 , 6 et 9 à 25 .

C. DISPOSITIONS APPLICABLES JUSQU'AU 31 DÉCEMBRE 1998

8Les acquisitions de garages étaient, sous certaines conditions, soumises au droit d'enregistrement ou à la taxe de publicité foncière à un taux réduit (CGI, ancien art. 711 ).

Les taxes additionnelles communale et régionale 1 prévues aux articles 1584, 1595 bis et 1599 sexies du CGI s'ajoutaient à la taxe ou au droit perçu au profit du département.

Par ailleurs, l'État percevait au titre de frais d'assiette, de recouvrement, de dégrèvements et de non-valeurs 2,50 % du montant de la taxe ou du droit perçu au profit du département (CGI, art. 1647 V).

I. Champ d'application du régime de faveur

9Les dispositions de l'ancien article 711 du CGI avaient une portée tout a fait générale. Il n'y avait pas à distinguer selon que l'acquisition d'un garage était faite en même temps que celle de l'habitation dont il constituait la dépendance ou de manière isolée, et à titre ou non de dépendance de l'habitation, par un propriétaire ou un locataire.

10Le régime de faveur bénéficiait non seulement aux locaux à usage de garages ou de boxes, mais aussi aux emplacements dans un « parking » et aux terrains servant à garer des véhicules. La taxation réduite ne s'appliquait dans cette hypothèse qu'à concurrence de la superficie effectivement réservée à l'usage de garages et, le cas échéant, de celle du terrain servant de voie d'accès.

La nature du terrain au jour de l'acquisition (jardin, herbage, terrain empierré ou couvert d'un revêtement) n'avait pas à être prise en considération pour l'application du tarif réduit.

11D'autre part, ce régime profitait non seulement aux acquisitions ayant directement pour objet de tels biens, mais encore lorsqu'ils donnaient vocation à la propriété ou à la jouissance de garages ou d'emplacements de « parking », aux acquisitions de titres de sociétés immobilières de copropriété (CGI, art. 1655 ter) ou d'actions ou de parts conférant à leurs possesseurs le droit à la jouissance d'immeubles ou de fractions d'immeubles (CGI, art. 728).

12Mais, bien entendu, il n'était applicable qu'aux acquisitions de garages ou de droits sociaux qui n'étaient pas susceptibles d'entrer dans le champ d'application de la TVA en application de l'article 257-7° du CGI.

13Enfin, il n'était pas applicable aux acquisitions de terrains ou de locaux à usage de garages situés en France faites par des personnes morales dont le siège était situé dans un pays ou territoire n'ayant pas conclu avec la France de convention d'assistance administrative, en vue de lutter contre la fraude et l'évasion fiscales 2 . Les personnes morales dont le siège était situé hors de France s'entendaient des personnes morales qui avaient hors de France leur siège de direction effective, que leur nationalité soit française ou étrangère (CGI, ancien art. 711 A ).

II. Assiette

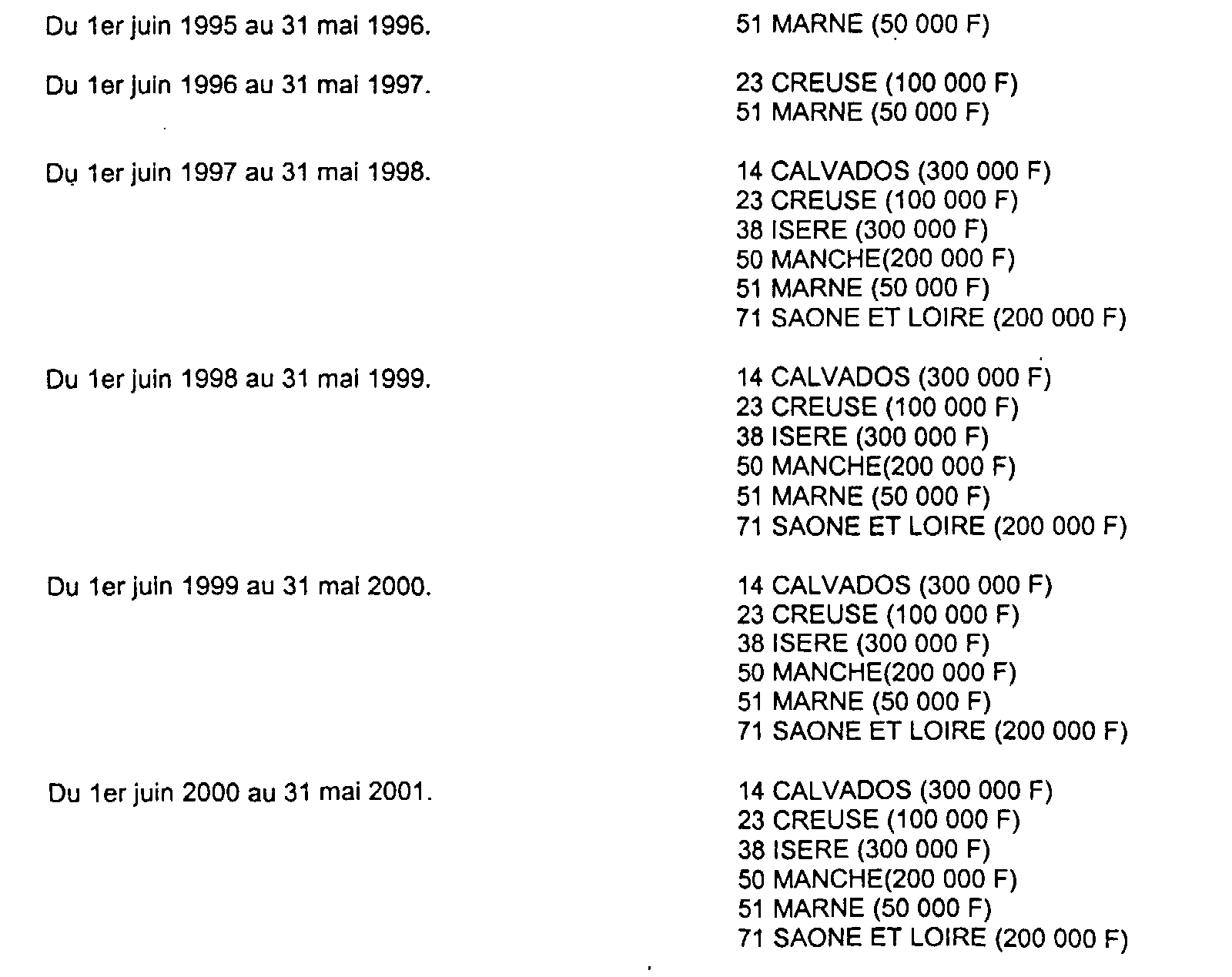

14Les acquisitions de terrains ou de locaux à usage de garages étaient susceptibles de bénéficier de l'abattement de 50 000 F à 300 000 F prévu à l'article 1594 F ter du CGI (cf. ci-avant DB 7 C 1421, n os88 et suiv. ) 3 .

III. Tarifs applicables

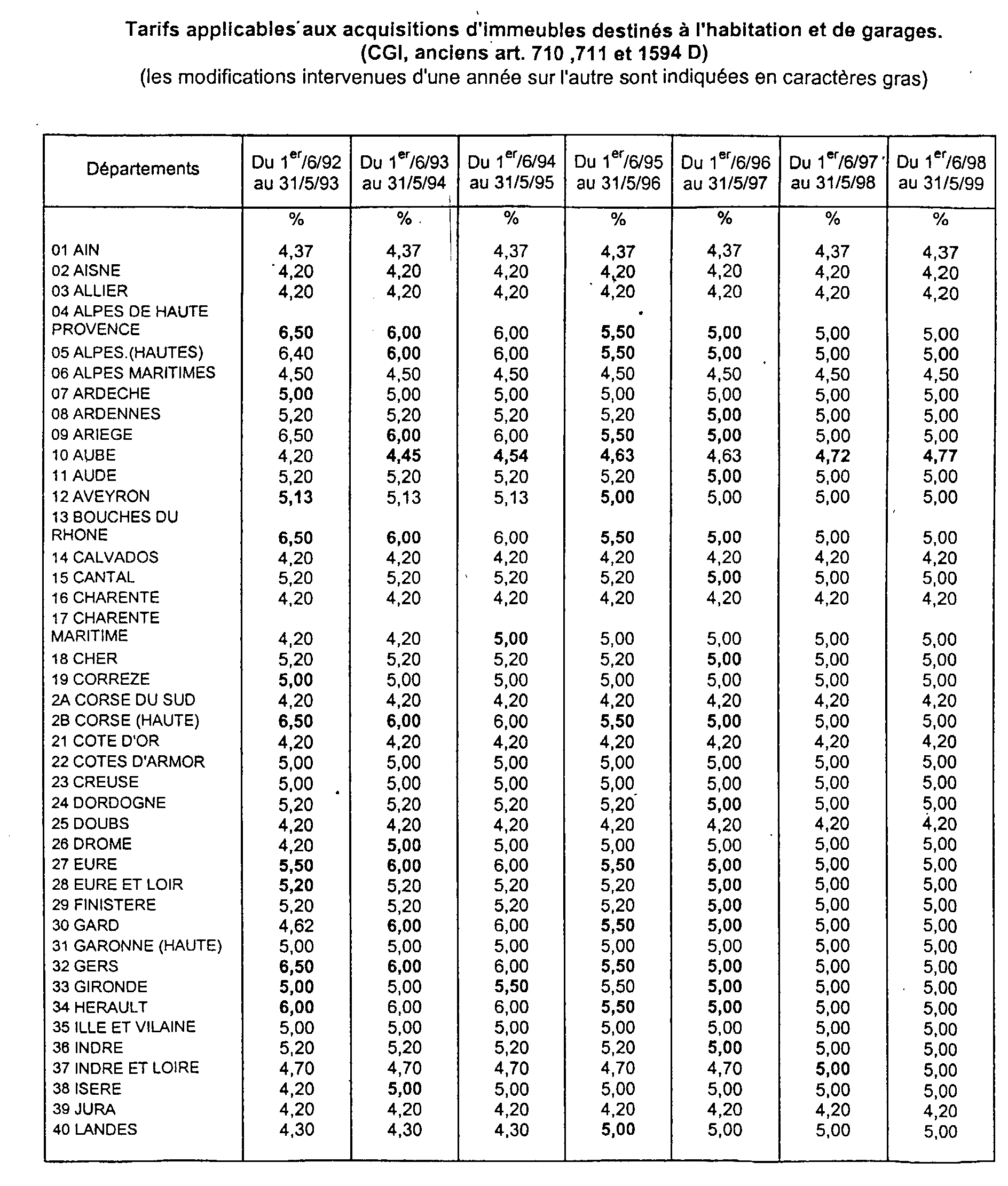

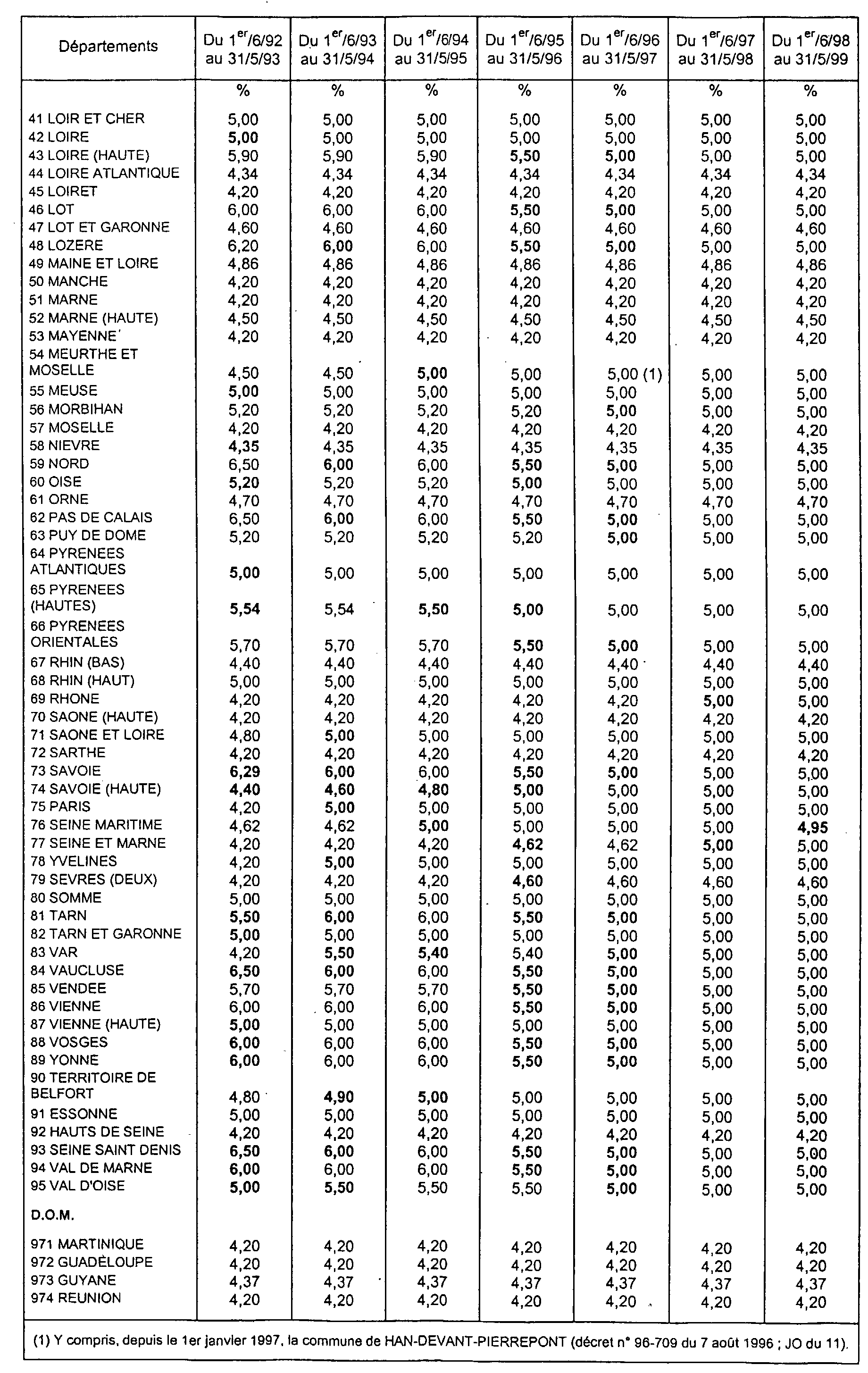

15Selon l'ancien article 711 du CGI, les acquisitions de terrains ou de locaux à usage de garages étaient soumises à une imposition au taux réduit prévu par l'ancien article 710 du même code pour les acquisitions de locaux d'habitation (cf. ci-avant DB 7 C 1421, n os102 et suiv. ).

16Toutes autres conditions étant par ailleurs réunies, elles étaient également susceptibles de bénéficier du taux réduit prévu à l'ancien article 1594 F quater du CGI (cf. ci-avant DB 7 C 1421, n os105 et suiv. ) et de la réduction de droits de 35 % prévue aux anciens articles 1594 K et 1599 septies A du même code (cf. ci-avant DB 7 C 1421, n os118 et suiv. ).

IV Conditions d'application du régime de faveur

1. Engagement à souscrire.

17Pour obtenir le bénéfice de la taxation réduite, l'acquéreur devait prendre dans l'acte d'acquisition l'engagement de ne pas affecter les terrains ou locaux faisant l'objet de la mutation à une exploitation à caractère commercial ou professionnel pendant une durée minimale de trois ans à compter de la date de l'acte d'acquisition (cf. ci-avant DB 7 C 1421, n os126 et suiv. ).

18Lorsque les biens ainsi acquis étaient donnés en location, il appartenait à l'acquéreur de veiller à ce qu'ils ne reçoivent pas une telle affectation. Il était admis, toutefois, à titre de règle pratique, qu'un garage affecté à l'abri d'un véhicule rangé dans la catégorie des voitures particulières au regard de la réglementation des immatriculations de véhicules automobiles était présumé, en principe, ne pas être utilisé à des fins professionnelles ou commerciales.

2. Déchéance du régime de faveur.

a. Principes généraux.

19L'acquéreur qui ne respectait pas l'engagement qu'il avait pris était passible des sanctions prévues à l'ancien article 1840 G quater du CGI. Il était tenu d'acquitter à première réquisition le complément de taxe de publicité foncière et de frais d'assiette, de recouvrement, de dégrèvements et de non-valeurs dont il avait été dispensé lors de son acquisition, et le droit supplémentaire prévu à l'ancien article 1840 G quater du CGI.

20En outre, l'acquéreur était tenu d'acquitter l'intérêt de retard visé à l'article 1727 du CGI, décompté du premier jour du mois suivant la date d'expiration du délai légal de présentation de l'acte à la formalité.

21Le droit supplémentaire avait le caractère d'une pénalité d'assiette susceptible d'une remise totale ou partielle.

b. Incidence de l'abrogation des dispositions de l'article 1840 G quater du CGI à compter du 1 er janvier 1999.

22L'article 39 de la loi de finances pour 1999 a abrogé, à compter du 1 er janvier 1999, le régime de faveur prévu aux articles 710 et 711 du CGI. Corrélativement, les dispositions relatives à sa déchéance prévues à l'article 1840 G quater du CGI ont été également abrogées à compter de la même date. En conséquence, le bénéfice du régime de faveur prévu aux articles 710 et 711 du CGI ne peut pas être remis en cause si les conditions d'octroi auxquelles il était subordonné cessent d'être respectées après le 1 er janvier 1999. Aussi, les conditions d'octroi auxquelles ont été subordonnées les mutations constatées avant le 1 er janvier 1999 pour bénéficier du taux réduit prévu aux articles 710 et 711 du CGI sont réputées définitivement satisfaites à compter du 1 er janvier 1999.

23En revanche, lorsque les conditions d'octroi du régime de faveur abrogé à compter du 1 er janvier 1999 dont ont bénéficié ces acquisitions ont cessé d'être respectées avant cette date, les règles de déchéance demeurent applicables.

En conséquence, un rappel de droit de mutation fondé sur le non-respect des conditions d'octroi du régime de faveur prévu aux articles 710 et 711 du CGI avant le 1 er janvier 1999 peut être notifié après cette même date.

ANNEXE I

ANNEXE II

A. Application des dispositions de l'article 1594 F ter du CGI

I. Départements ayant institué l'abattement prévu aux 1er et 2ème alinéas de l'article 1594 F ter du CGI

II Départements ayant limité l'abattement aux biens situés dans les zones de revitalisation rurale en application du Sème alinéa de l'article 1594 F ter du CGI.

*

* *

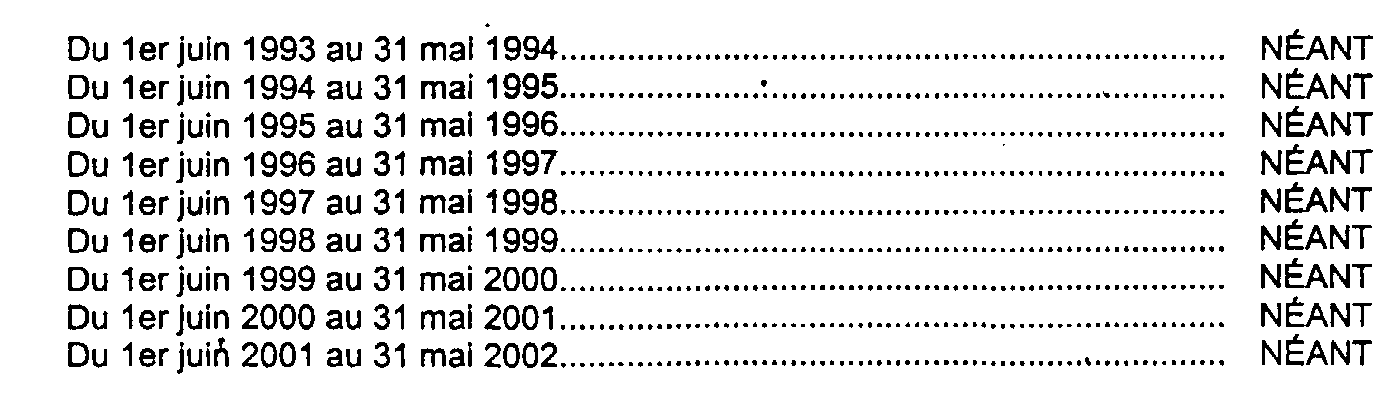

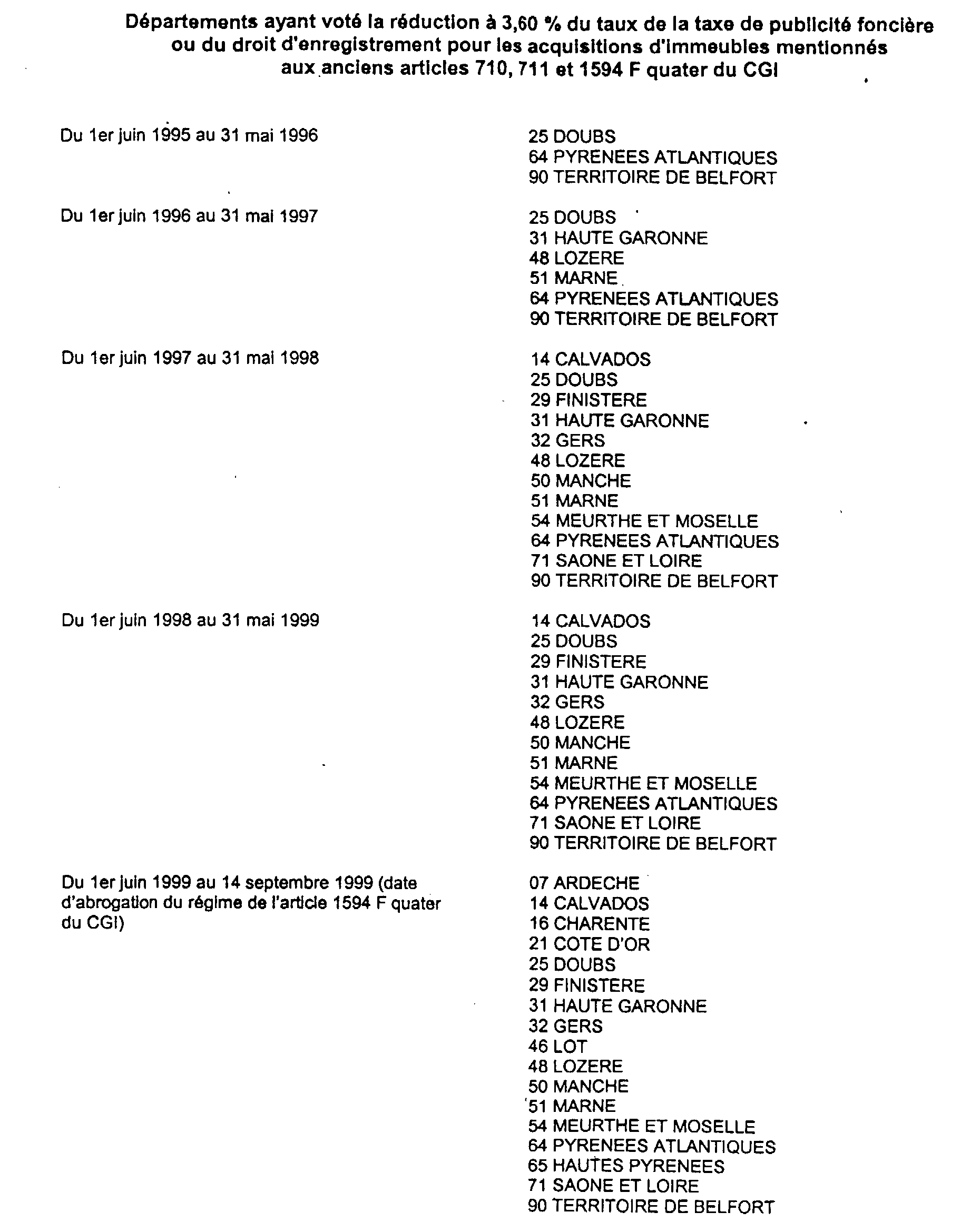

B. Application des dispositions de l'article 1594 F quater du CGI

ANNEXE III

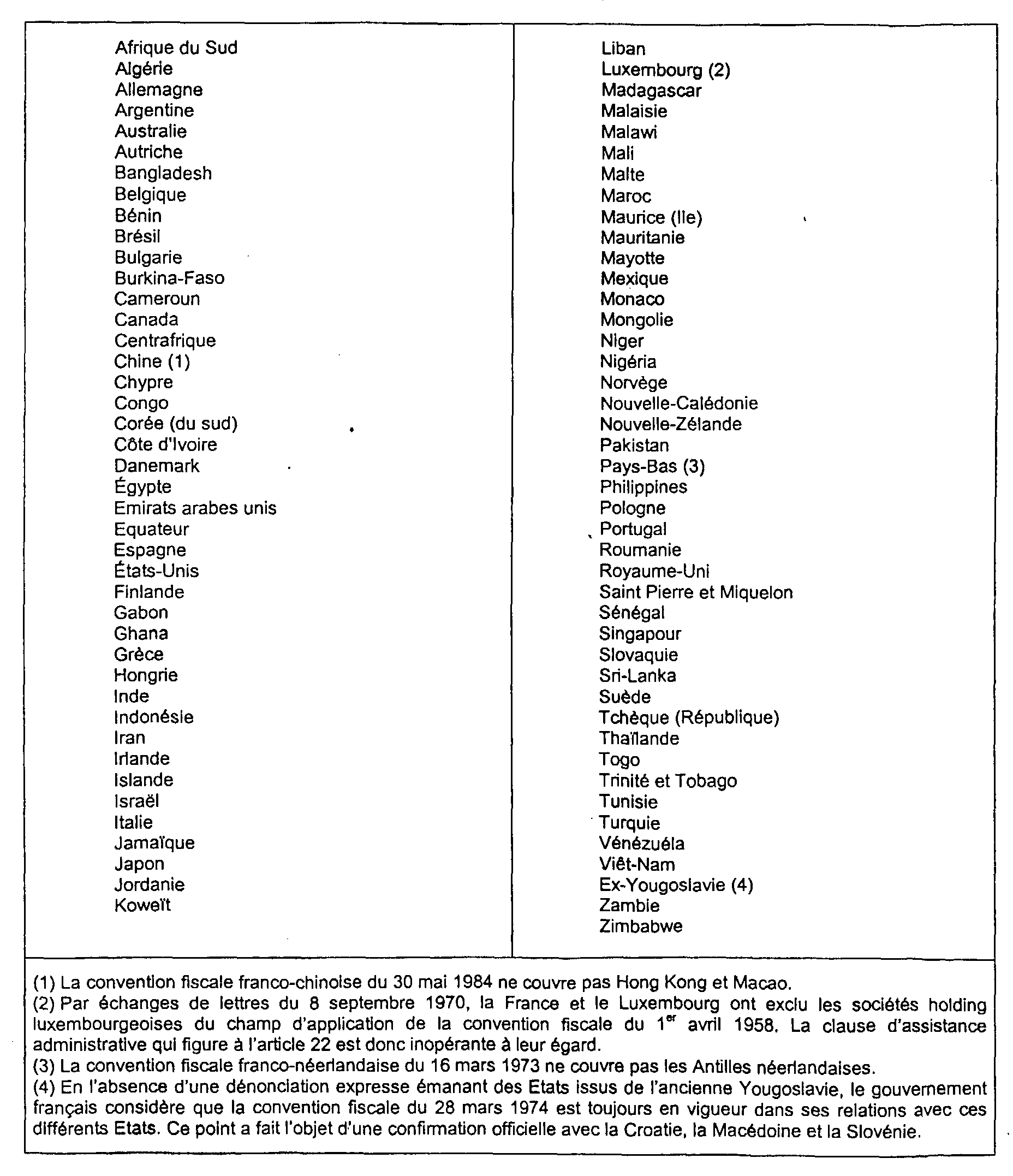

Liste des pays ou territoires ayant conclu avec la France une convention

d'assistance administrative en vue de lutter contre la fraude et l'évasion

fiscales en vigueur au 31 décembre 1998

1 La taxe additionnelle régionale prévue à l'ancien article 1599 sexies du CGI a été supprimée, pour les mutations à titre onéreux d'immeubles à usage d'habitation ou de garage, dès le 1 er septembre 1998 (cf. DB 7 C 11, n° 14 ).

2 La liste des pays ou territoires ayant conclu une convention d'assistance administrative, en vue de lutter contre la fraude et l'évasion fiscales, est publiée en annexe III à la présente sous-section.

3 En revanche, les dispositions de l'article 1055 bis (cf. ci-après DB 7 C 1484 ) ne s'appliquent pas aux cessions isolées de garages.