SOUS-SECTION 6 DÉPENSES DÉDUCTIBLES DU REVENU BRUT

SOUS-SECTION 6

Dépenses déductibles du revenu brut

Du revenu brut il convient de retrancher les dépenses effectuées pour l'acquisition ou la conservation des revenus. Par acquisition, il faut entendre « perception du revenu.

Avant d'examiner les divers cas de dépenses déductibles ou de dépenses non déductibles et les modalités de leur imputation, il convient de préciser les éléments suivants :

11° Les dépenses ne peuvent être prises en compte que pour leur montant réel et justifié. Aucune évaluation forfaitaire n'est prévue à cet égard ;

22° Pour être déduites au titre d'une année donnée, les dépenses doivent avoir été effectivement réglées au cours de ladite année ;

33° Les dépenses afférentes à des revenus exonérés en vertu d'une disposition expresse de la loi ne peuvent être admises en déduction des autres revenus réalisés par le contribuable (CE, arrêt du 19 décembre 1958, n° 40509, RO, p. 262). C'est ainsi que ne sont pas déductibles les droits de garde de titres dont les produits sont exemptés de l'impôt sur le revenu. Il en est de même, dès lors que les revenus en cause n'ont pas à être compris dans le revenu imposable (CGI, art. 158-3 ), des frais afférents aux revenus ayant supporté le prélèvement visé à l'article 125 A du CGI ;

44° Compte tenu des termes mêmes de l'article 125 du CGI, les revenus des créances, dépôts, cautionnements et comptes courants doivent être compris dans le revenu imposable pour le montant brut des intérêts, arrérages et produits de ces valeurs (cf. 5 I 122 ).

Aucune déduction ne peut, dès lors, leur être appliquée pour l'assiette de l'impôt.

5Ainsi, l'arrêt du Conseil d'État en date du 14 juin 1982, n° 22300 rappelle qu'en matière de créances, dépôts et cautionnements, les articles 124 et 125 du CGI disposent que le revenu est déterminé par le montant brut des intérêts. Il n'est donc pas prévu que le prêteur puisse déduire des intérêts qu'il perçoit les charges qu'il a pu être amené à supporter pour disposer du capital prêté.

Mais l'Administration a admis, par exception à cette règle, qu'en cas de prêt consenti à une société par son dirigeant à l'aide de fonds empruntés par ce dernier, les intérêts versés à l'organisme prêteur, soit par le dirigeant lui-même, soit directement par la société pour le compte de ce dernier, soient déduits du montant des intérêts reçus par l'intéressé à raison de sa créance sur son entreprise et qu'il est tenu de déclarer dans la catégorie des revenus de capitaux mobiliers pour l'assiette de l'impôt sur le revenu. Cette déduction n'est bien entendu admise que si les fonds empruntés ont été mis en totalité et immédiatement à la disposition exclusive de la société qu'il administre Cette exception est toutefois limitée à la seule compensation d'intérêts égaux. Ainsi lorsque les intérêts dus à la banque au titre du prêt personnel du dirigeant excèdent ceux reçus par ce dernier de son entreprise, cet excédent ne constitue pas un déficit déductible des autres revenus de la catégorie ou du revenu global du dirigeant (RM à M. Bourgeois, JO, AN du 23 août, 1975, p. 5737 et RM à M. Médecin, JO, AN du 4 février 1985, p. 445).

Cette mesure s'applique, dans les mêmes conditions, lorsque les fonds mis à la disposition d'une société proviennent d'un prêt consenti par un établissement de crédit à un associé qui n'est pas dirigeant de cette société (RM à M. MORISSET. JO, Débats, AN du 17 mars 1997, p 1360)

I. Dépenses admises en déduction

6Sous ces réserves, sont admises en déduction les dépenses qui ont pour objet direct l'acquisition ou la conservation du revenu. Tel est le cas, notamment

- des frais de garde des titres ;

- des frais d'encaissement des coupons.

En pratique, l'établissement payeur des revenus est tenu (CGI, ann. III, art. 49 F) de mentionner sur la déclaration prévue à l'article 242 ter du CGI le montant des produits imposables à l'impôt sur le revenu, déduction faite des seuls frais d'encaissement (cf. 5 A 60 ). Le contribuable doit donc déclarer les sommes portées sur ladite déclaration sous déduction uniquement des autres frais éventuellement supportés :

- frais de garde des titres ;

- commissions de vérification des tirages ;

- frais de location de coffres ;

- primes d'assurances relatives aux valeurs mobilières dans la mesure où l'objet du contrat n'est pas de couvrir le risque de dépréciation. En effet, dans cette hypothèse, les primes ont pour objet le versement éventuel, par l'assurance, d'une indemnité tendant à la reconstitution d'un capital et qui ne revêt pas par elle-même le caractère d'un revenu imposable ;

- salaire versé à un employé pour les opérations de perception des revenus. Sous réserve, d'une part, que le contribuable apporte toutes justifications utiles sur la nature et le montant des frais exposés et, d'autre part, que ce montant corresponde à l'importance et à la composition du portefeuille de valeurs mobilières considéré, le salaire versé à un employé pour les opérations exclusives de surveillance des dates d'échéance des revenus, de vérification des tirages, et d'encaissement des revenus peut, en principe, être déduit du montant des revenus mobiliers encaissés.

Par ailleurs, l'associé d'une société à responsabilité limitée qui dispose gratuitement d'un appartement appartenant à la société peut déduire de son revenu mobilier constitué par la valeur locative de cet appartement les frais de réparation, d'entretien et de remise en état qu'il a pris à sa charge, dans la mesure où ces derniers n'incombent pas normalement à un locataire ou n'ont pas pour contrepartie une augmentation de l'actif de la société propriétaire (CE, arrêt du 6 juillet 1977, n° 2921, RJ, n° III, p. 136).

II. Dépenses non déductibles

7En revanche, sont formellement exclues du droit à déduction les dépenses qui présentent essentiellement le caractère de charges en capital ou d'un emploi du revenu. Il en est ainsi, notamment :

- de la perte subie par un contribuable du fait du non-remboursement par un tiers des capitaux qu'il lui avait prêtés (CE, arrêt du 23 janvier1931, n° 659, RO, n° 5529 et du 23 avril 1975, n° 92923, RJ, n° III, p. 62) ;

- des frais de courtage sur achats de valeurs- mobilières (CE, arrêt du 4 décembre 1944, n° 66645, RO, p. 203) ;

- des intérêts des emprunts contractés pour l'acquisition de valeurs mobilières (CE, arrêt du 28 février 1968, n° 72470, RJCD, 1ère partie, p. 63) ou des intérêts d'avances sur titres obtenues pour la conservation du portefeuille de valeurs mobilières ;

- des frais d'abonnement ou d'achat de revues ou journaux financiers dans lesquels le contribuable recherche les informations utiles à la réalisation d'opérations d'achat et de vente de titres.

Plus précisément, la liste des frais et charges fiscalement déductibles ne doit pas être allongée pour y inclure, par exemple, ceux qui sont normalement écartés et notamment les intérêts des emprunts contractés pour l'acquisition des titres figurant dans le portefeuille d'une société civile constituée en vue de l'acquisition ou de la gestion de toutes valeurs mobilières et parts sociales ainsi que les pertes en capital concernant ces mêmes valeurs (RM à M. Ziller, à M. Léger et à M Ginoux, JO, AN des 9 avril 1964, p. 680 ; 17 mars 1979, p. 1824 et 29 septembre 1964, p. 4117).

Lorsque, d'après ses statuts, une société à forme civile constituée entre de simples particuliers, agissant à titre privé, a pour objet l'acquisition et la gestion de valeurs mobilières et de parts sociales, mais limite en fait son activité à l'encaissement des dividendes revenant aux actions ou parts sociales qu'elle détient en portefeuille, cette société relève du statut fiscal des sociétés de personnes et les produits qu'elle perçoit sont taxables dans la catégorie des revenus de capitaux mobiliers. Corrélativement, au regard de l'impôt sur le revenu, dont les cotisations sont établies au nom de chacun des associés personnes physiques pour la quote-part correspondant aux droits qu'il détient dans la société, il y a lieu, en ce qui concerne l'assiette, de déterminer le « bénéfice social », au sens de l'article 8 du CGI selon les règles propres à la catégorie des revenus de capitaux mobiliers applicables aux particuliers conformément au principe rappelé dans un de ses considérants par l'arrêt du Conseil d'État du 24 février 1978, req. n° 97-347 (cf. RJ, 1978, n° II, p. 42) ; en ce qui concerne le fait générateur de l'impôt, il y a lieu de considérer que chacun des associés s'approprie la quote-part des revenus du portefeuille correspondant à ses droits dans la société civile le jour même où celle-ci les a encaissés ou a été créditée en compte de leur montant (cf. art. 79-4 de l'annexe II au code précité). En application de ce principe et de la règle générale posée par l'article 13 du même code, selon laquelle les charges fiscalement déductibles sont celles liées à l'acquisition et à la conservation du revenu, à l'exclusion de celles afférentes à l'acquisition et à la conservation du capital, l'interposition d'une société civile entre les sociétés distributrices et les personnes physiques membres de cette société civile ne doit pas avoir pour effet de modifier la nature ni le montant global des charges susceptibles d'être admises fiscalement en déduction (RM à M. Hubert Gouze, JO, AN du 9 août 1982, p. 3306).

III. Modalités d'imputation des dépenses déductibles

8À compter de l'imposition des revenus de 1988, la déduction des frais et charges en matière de revenus de capitaux mobiliers est effectuée selon les modalités suivantes :

L'article 158-3 du CGI prévoit qu'un abattement de 8 000 F ou 16 000 F est opéré sur certains revenus de capitaux mobiliers (cf. 5 I 3227 ).

Or, selon l'article 13 du code déjà cité, le revenu imposable est constitué par l'excédent du produit brut sur les dépenses effectuées pour l'acquisition ou la conservation du revenu.

En conséquence, les frais et charges afférents aux revenus de capitaux mobiliers doivent être déduits avant application de l'abattement de 8 000 F ou 16 000 F.

Les frais et charges afférents aux revenus de capitaux mobiliers, à l'exception de ceux qui sont relatifs aux revenus de créances 1 , sont déduits de chaque type de revenus déclarés dans cette catégorie au prorata du montant de celui-ci dans l'ensemble des revenus de la catégorie, hors revenus de créances.

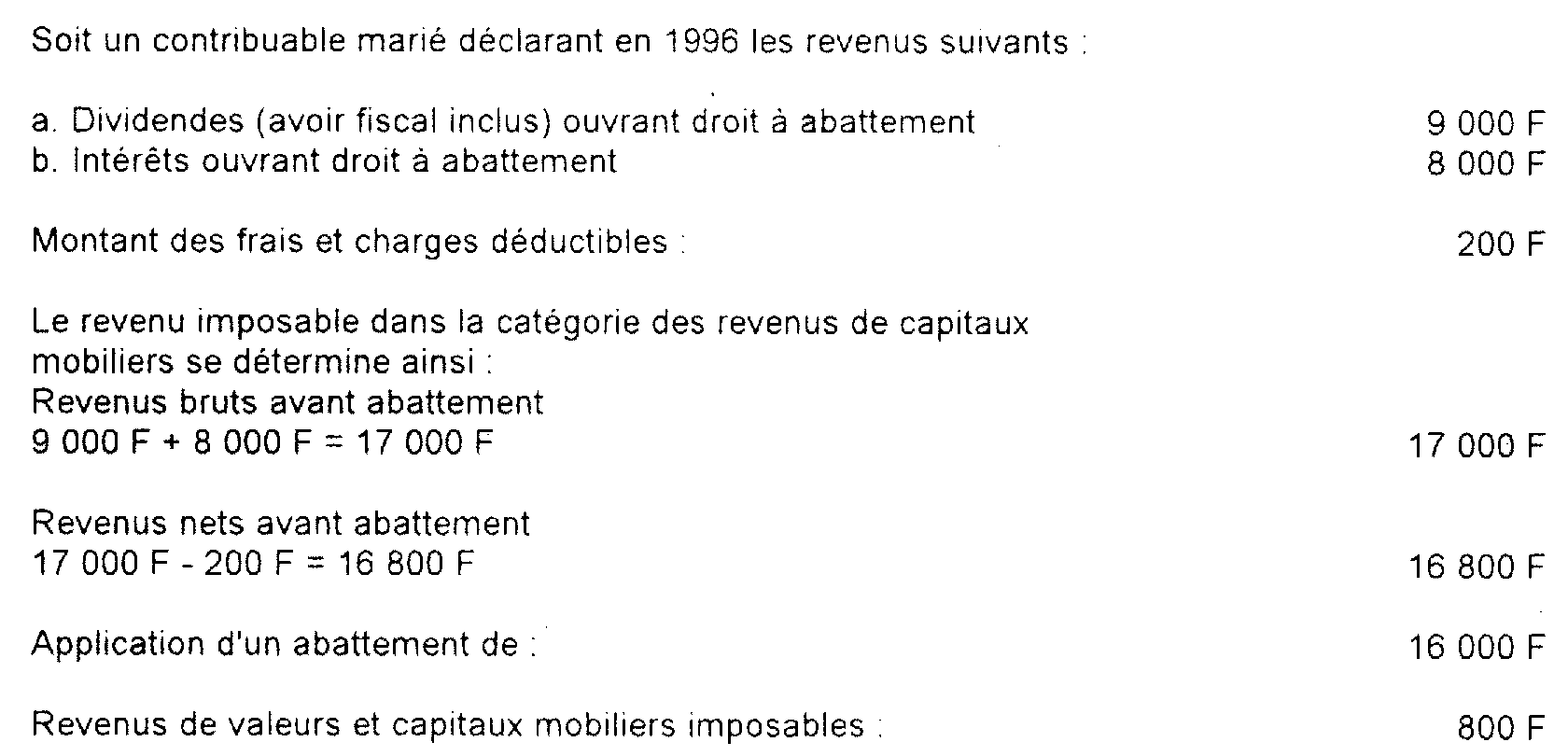

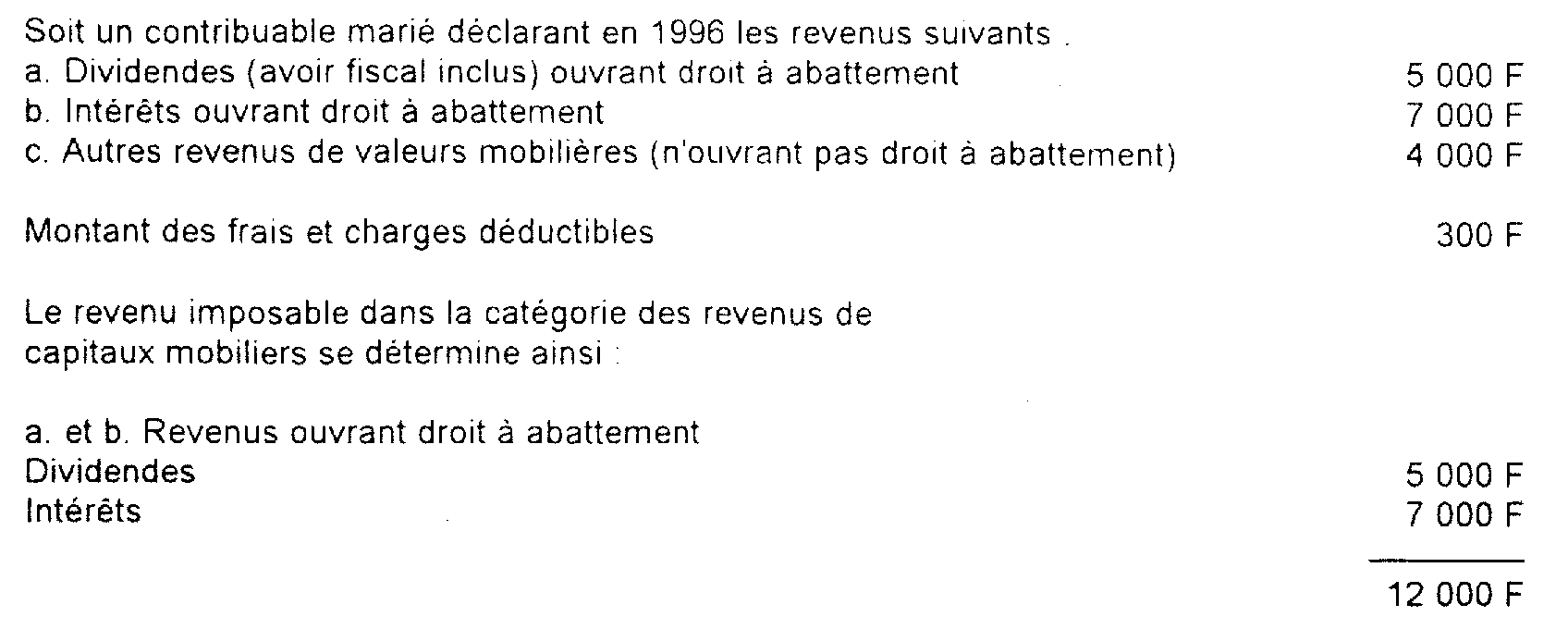

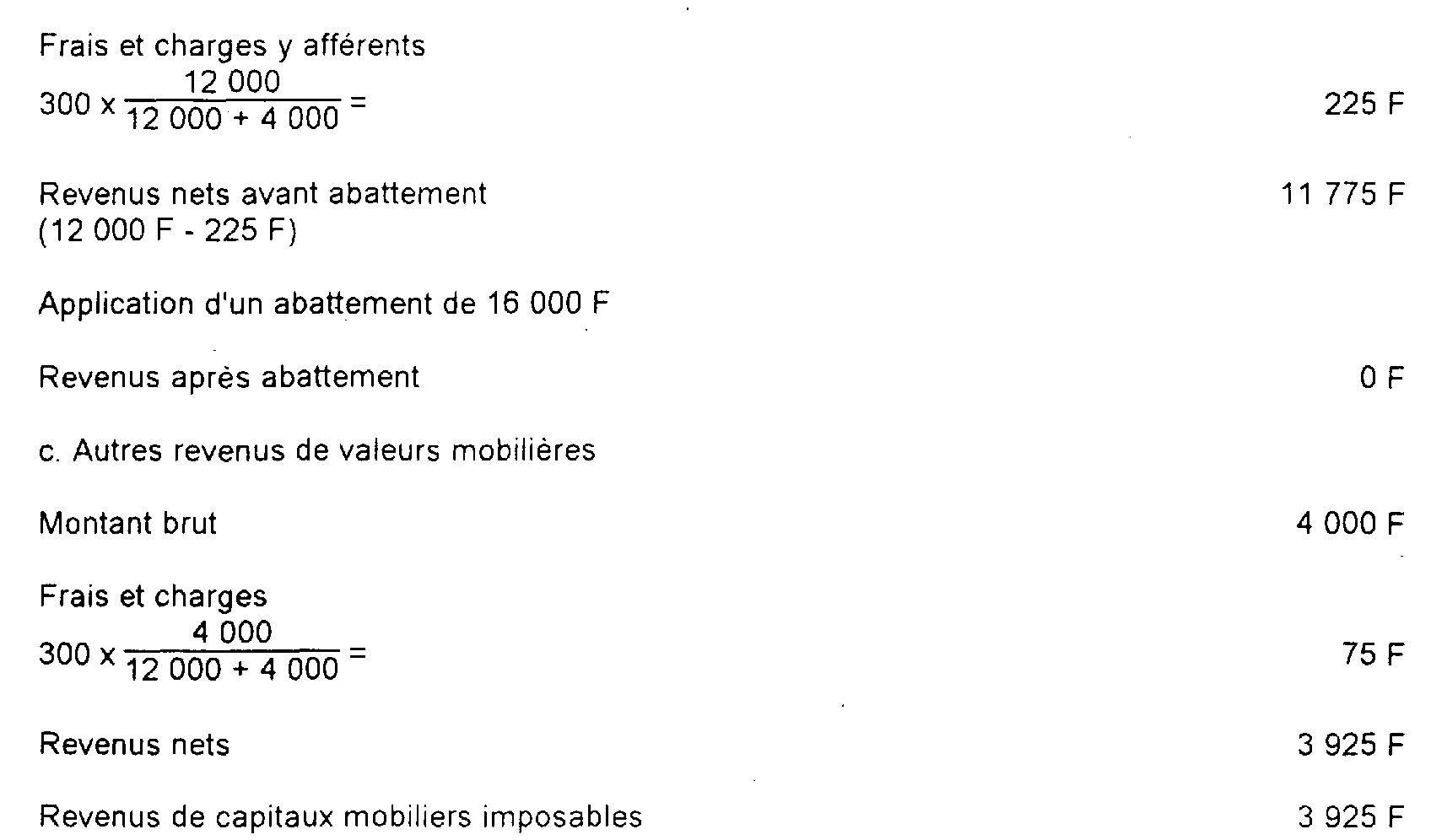

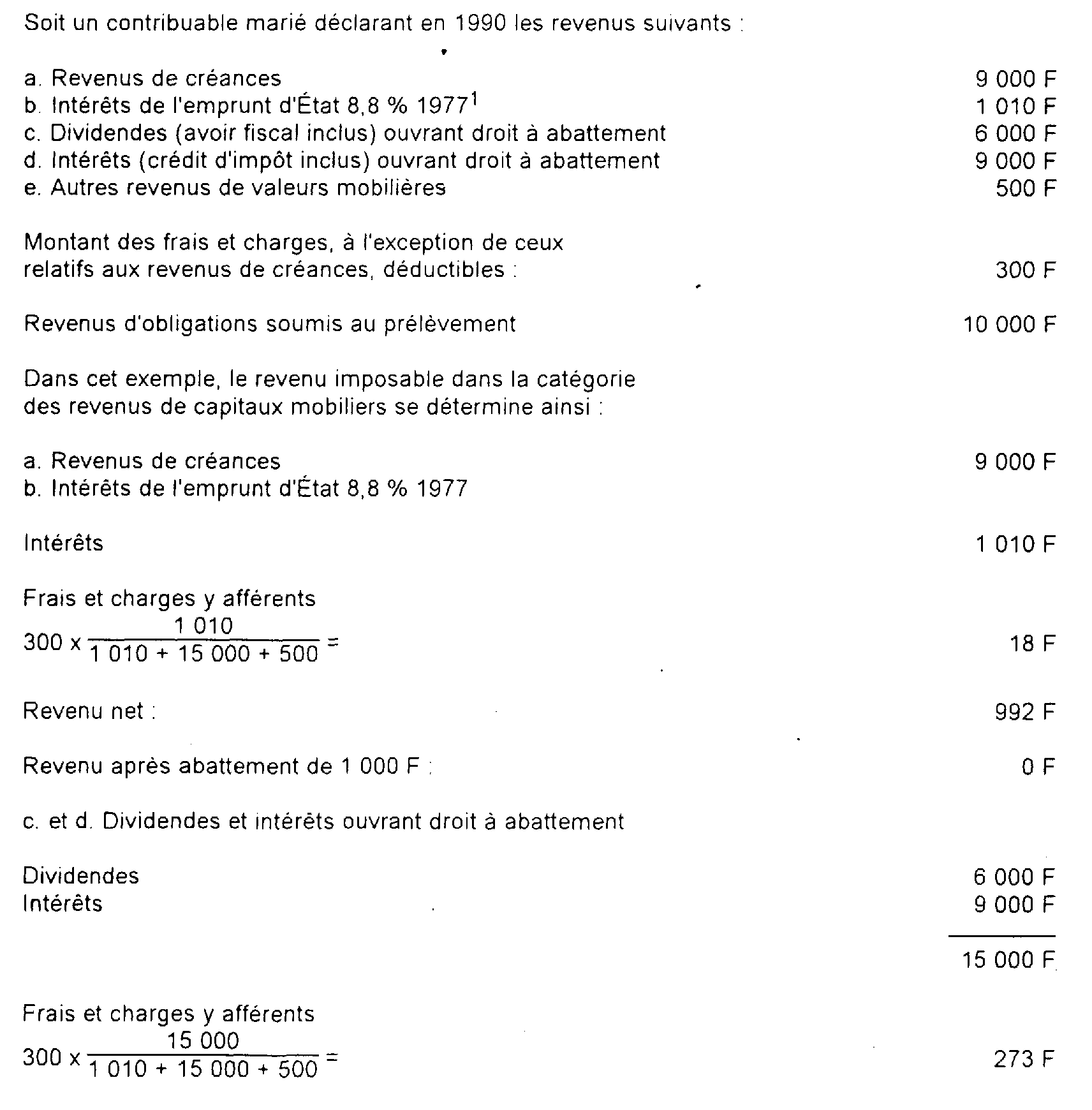

Les exemples suivants illustrent ces précisions relatives à la détermination de l'assiette imposable dans la catégorie des revenus de capitaux mobiliers (cf également 5 I 3227 ANNEXE).

9Exemple 1

10Exemple 2

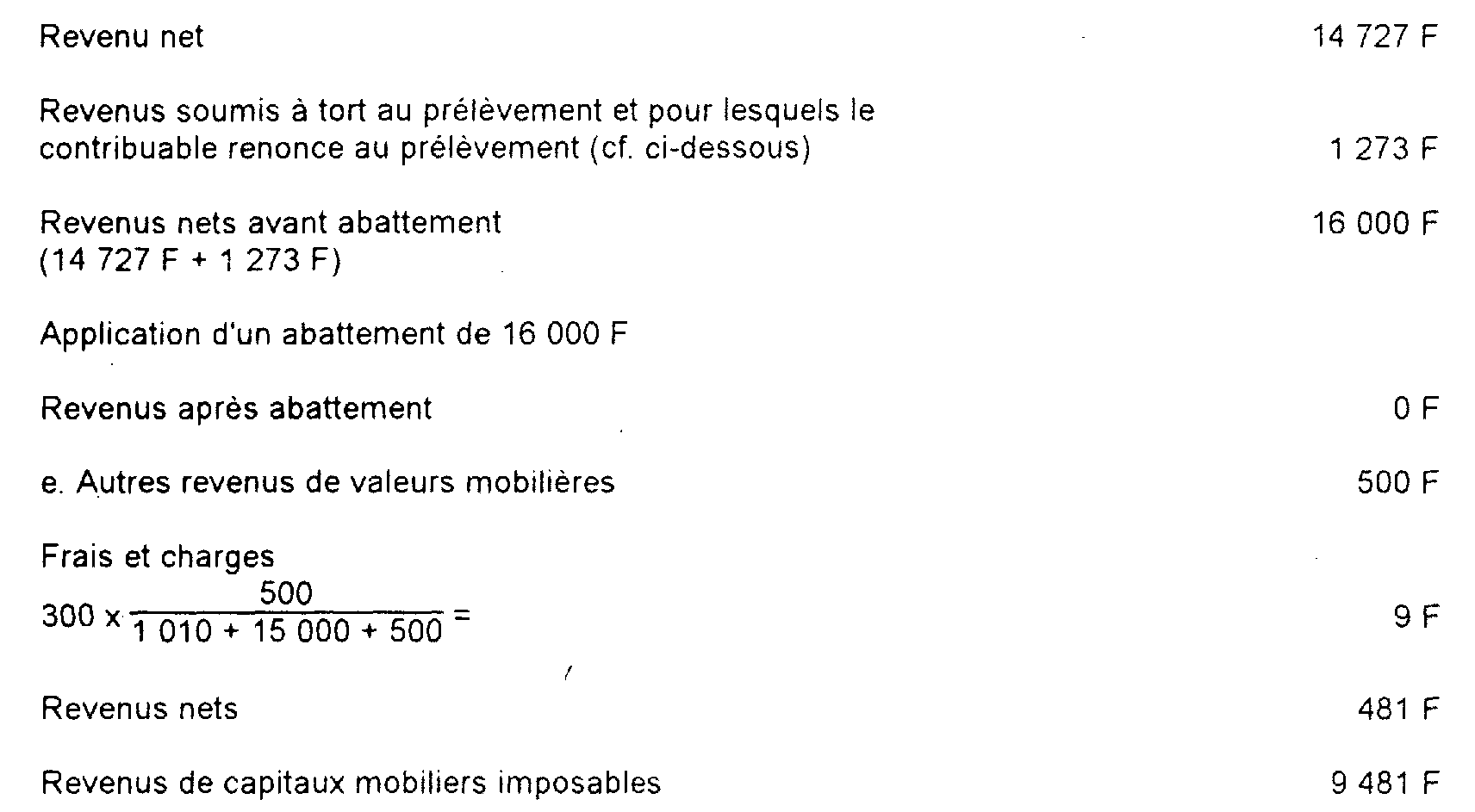

11Exemple 3 2

En outre, les revenus soumis à tort au prélèvement (1 273 F) ouvrent droit à un crédit d'impôt égal à 17 % de leur montant, soit 216,41 F (arrondi à 216 F).

Précisions concernant les revenus soumis à tort au prélèvement

Il apparaît que le contribuable a opté en partie à tort pour le prélèvement libératoire. En effet, il bénéficie d'un abattement de 16 000 F. Or, il ne l'utilise pas intégralement avec les revenus déclarés sur les lignes « actions et obligations ouvrant droit à abattement » qui se limitent à 14 727 F, après déduction des frais et charges y afférents.

La différence, soit 1 273 F, correspond à la somme soumise à tort au prélèvement libératoire. Le contribuable a intérêt à renoncer au prélèvement sur cette somme. Dès lors, il bénéficiera d'un crédit d'impôt qui correspond au prélèvement acquitté 3 (cf. 5 I 1222, n°s 39 et 40 ).

1 Ces frais et charges ne sont pas déductibles.

2 Remboursé en 1992.

3 Ce dispositif de restitution du prélèvement forfaitaire a cessé de s'appliquer à compter de l'imposition des revenus de l'année 1996.