CHAPITRE PREMIER PASSAGE DU RÉGIME DU FORFAIT AU RÉGIME DU BÉNÉFICE RÉEL NORMAL

2° Frais de mise en bouteilles :

1,45 F x 18 000 = 26 100 F.

3° Valeur à retenir au 1er janvier 1998.

c. Vin en bouteilles provenant de la récolte 1995.

1° Valeur du vin en vrac :

Nombre d'hectolitres :

0,75 l x 6 000 = 45 hl.

Valeur du vin au 31 décembre 1995 :

486 F x 45 hl = 21 870 F.

Variation des cours du vin en bouteilles :

((10–8)100 / 8) = 25 %

Estimation de la valeur du vin au 1er janvier 1998 :

21 870 F x 1,25 = 27 337 F.

Valeur décotée :

27 337 F x 0,92 = 25 150 F.

2° Frais de mise en bouteilles :

1,30 F x 6 000 = 7 800 F.

3° Valeur à retenir au 1er janvier 1998 :

d. Valeur totale du stock d'entrée au 1er janvier 1998 :

IV. Animaux

36Les animaux compris dans le stock d'entrée du premier exercice dont les résultats sont imposés selon le régime du bénéfice réel normal doivent être évalués au prix de revient, majoré de 20 %. Cette valeur ne peut excéder le cours du jour à la date d'ouverture de cet exercice (CGI, ann. III, art. 38 sexdecies OA ).

V. Stocks d'approvisionnements

I. Évaluation au bilan d'entrée des immobilisations amortissables

II. Évaluation hors bilan des immobilisations non amortissables

III. Évaluation des stocks au bilan d'entrée

40Conformément aux dispositions de l'article 38 sexdecies H de l'annexe III au CGI, les stocks agricoles doivent être évalués au prix de revient. Toutefois, afin d'éviter une double imposition des agriculteurs précédemment imposés d'après le régime du forfait, l'article 38 sexdecies N de la même annexe dispose que les récoltes comprises dans le stock d'entrée du premier exercice dont les résultats sont déterminés selon le régime du bénéfice réel normal, sont évaluées d'après leur valeur au 31 décembre de l'année au cours de laquelle elles ont été levées (cf. ci-dessus, n°s 22 et suiv. ).

Ces dispositions sont de nature à soulever des difficultés lorsque les membres d'une société imposés selon le mode forfaitaire deviennent successivement imposables selon le régime du bénéfice réel.

41Dans un souci de simplification, il est admis que chaque récolte en stock peut être inscrite au bilan de la société pour une valeur unique : jusqu'au passage de la société sous le régime du bénéfice réel, cette valeur est constituée par le prix de revient. À partir du changement de régime, les récoltes doivent figurer au bilan pour leur valeur au 31 décembre de l'année au cours de laquelle elles ont été levées.

Dans l'un et l'autre cas, le bénéfice des associés soumis au régime du bénéfice réel normal avant que la société n'y soit elle-même assujettie doit être rectifié de manière extra-comptable, au titre de l'exercice de la vente de la récolte, et à concurrence de leurs parts dans les bénéfices sociaux, afin de tenir compte de la différence entre la valeur de ces récoltes au 31 décembre de l'année au cours de laquelle elles ont été levées et leur prix de revient :

- pour les récoltes levées avant le passage des associés sous ce régime et vendues avant le passage de la société sous le même régime, cette différence doit être déduite du bénéfice des associés ;

- pour les récoltes levées après le passage des associés sous le régime du bénéfice réel normal et vendues après celui de la société sous le même régime, cette différence doit être ajoutée au bénéfice des associés.

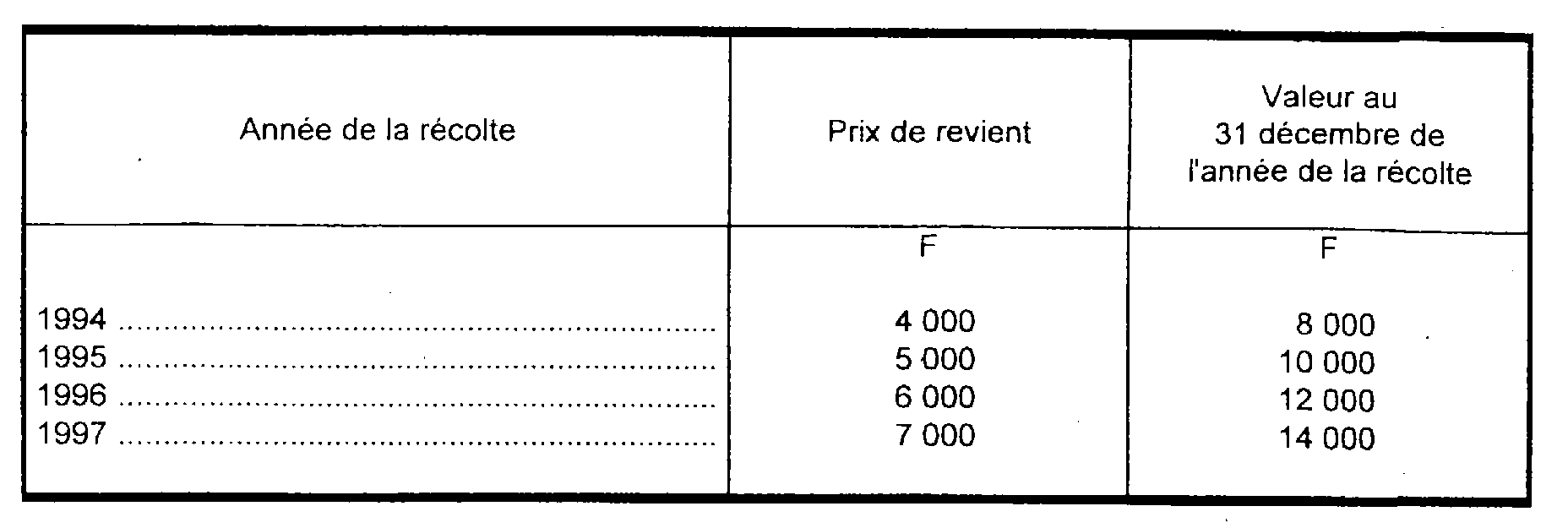

42 Exemple : Soit une société X relevant du forfait et comprenant quatre associés A, B, C et D ayant le même nombre de parts.

Compte tenu de leur part dans les recettes de la société et des recettes provenant de leur exploitation individuelle, les associés A et B sont soumis au régime du bénéfice réel normal à compter, respectivement, du 1er janvier 1995 et du 1er janvier 1996. La société X opte pour le régime du bénéfice réel normal à compter du 1er janvier 1997.

On suppose que les récoltes des années 1994,1995,1996 et 1997 ont un prix de revient et une valeur au 31 décembre de l'année au cours de laquelle elles ont été levées se répartissant comme suit :

Les rectifications extra-comptables seront les suivantes :

1° Récoltes levées avant le passage des associés A et B sous le régime du bénéfice réel normal et vendues avant le passage de la société sous ce même régime :

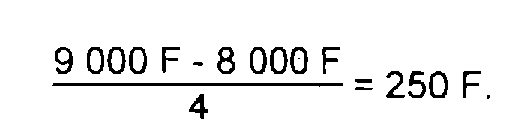

a. Récolte 1994 vendue 9 000 F en 1995 :

Le bénéfice de l'associé A devrait être de :

Du fait que les stocks sont inscrits au bilan de la société pour leur prix de revient, le bénéfice comptable de l'exercice clos en 1995 est, pour chaque associé, de :

Le bénéfice de l'associé A devra dont être réduit, d'une manière extra-comptable, de 1 000 F.

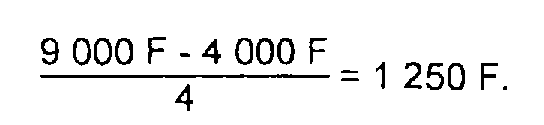

b. Récolte 1995 vendue 11 000 F en 1996 :

Le bénéfice de l'associé B, qui devrait être de :

devra être réduit d'une manière extra-comptable, au titre de l'exercice clos en

1996, de 1250 F.

La situation de l'associé A ne donnera lieu à aucune rectification extra-comptable puisqu'en ce qui le concerne, le bénéfice est calculé sur la base du prix de revient de la récolte tel qu'il figure au bilan de la société ;

2° Récoltes postérieures au passage des associés A et B sous le régime du bénéfice réel et vendues après le passage de la société sous le même régime :

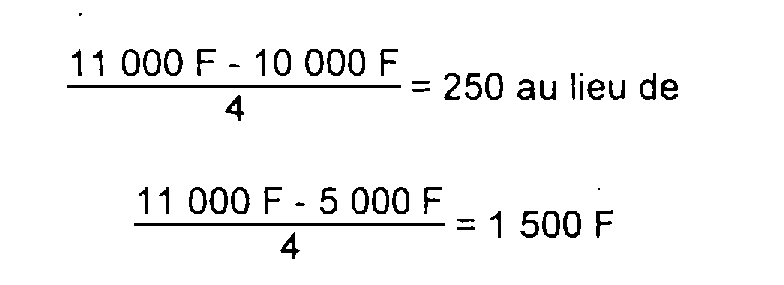

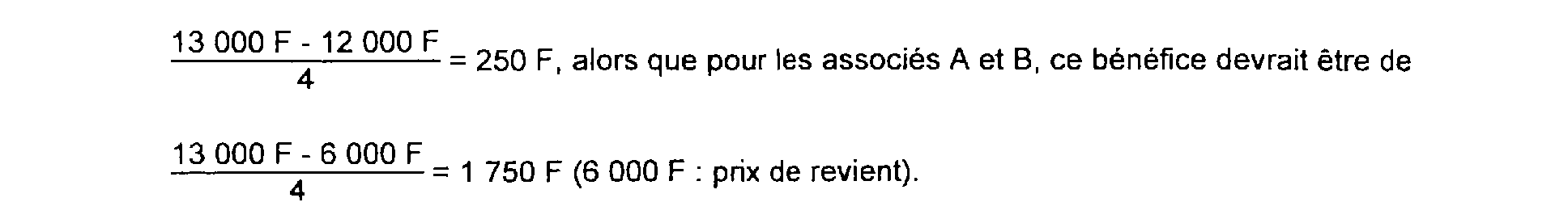

Récolte 1996 vendue 13 000 F en 1998 :

Cette récolte figure au bilan de la société pour sa valeur au 31 décembre 1996, soit 12 000 F. La comptabilité de la société fait donc apparaître, pour chaque associé, un bénéfice de :

Le bénéfice de ces deux associés devra donc être augmenté, d'une manière extra-comptable, au titre de l'exercice clos en 1998 d'une somme de 1 500 F.

43En revanche, aucune rectification extra-comptable n'a lieu d'être opérée dans les cas suivants :

- récoltes antérieures au passage des associés A et B sous le régime du bénéfice réel normal et vendues après le passage de la société sous le même régime (dans les deux cas, inscription des récoltes pour leur valeur au 31 décembre) ;

- récoltes postérieures au passage des associés A et B sous le régime du bénéfice réel normal et vendues avant le passage de la société sous le même régime (inscription des récoltes au prix de revient dans les deux cas) ;

- récoltes levées après le passage de la société sous le régime du bénéfice réel normal et vendues ultérieurement (inscription au prix de revient).

F. OBLIGATIONS DES EXPLOITANTS

1° Une copie du bilan d'entrée ;

b. Pour chaque élément amortissable :

- le prix de revient réévalué (s'il s'agit de biens acquis ou créés avant le 1er janvier 1959),

- la valeur nette comptable restant à amortir,

- la durée d'utilisation restant à courir ;

3° Une note indiquant de manière détaillée la composition et le mode d'évaluation du stock d'entrée.

45En outre l'article 38 sexdecies QA de l'annexe III au CGI prévoit que les contribuables dont le montant des recettes excède pour la première fois la limite du forfait sont tenus d'indiquer au service des impôts la valeur vénale des terres et bâtiments d'exploitation inscrits à l'actif au 1er janvier de l'année du franchissement de la limite (cf. DB 5 E 3223, n° 72 ).

Ces renseignements doivent être fournis avant le 31 mars de l'année suivant celle du franchissement de la limite du forfait (cf. DB 5 E 3223, n° 73 ).

Cette obligation s'impose à tous les agriculteurs, y compris à ceux qui entendent conserver leurs terres dans leur patrimoine privé.

1 Ces fournitures ne peuvent donc être considérées comme des avances aux cultures.