SOUS-SECTION 2 MODALITÉS DE DÉDUCTION

SOUS-SECTION 2

Modalités de déduction

1L'article 154 bis du CGI, dans sa rédaction issue de l'article 24 de la loi n° 94-126 du 11 février 1994 entrée en vigueur le 13 février 1994, prévoit pour l'imposition des bénéfices industriels et commerciaux que les cotisations sociales versées au titre de la couverture de certains risques sont désormais soumises à un plafond de déduction. Les cotisations obligatoires d'assurance maladie et de maternité ainsi que les cotisations d'allocations familiales et d'invalidité-décès restent déductibles sans limite 1 .

2Conformément aux règles de droit commun, les primes ou cotisations ne pourront être déduites que si elles sont dûment justifiées. À titre de règle pratique, les organismes de retraite et d'assurances pourront établir une attestation (cf. modèle joint en annexe III) qui permettra de justifier du paiement et de la déductibilité des primes ou cotisations.

A. COTISATIONS DÉDUCTIBLES SANS LIMITATION

I. Assurance maladie et maternité du régime obligatoire

3En vertu de l'article 154 bis du CGI, les cotisations d'assurance maladie et d'assurance maternité que les exploitants individuels ou les associés de sociétés de personnes sont tenus de verser, en tant que travailleurs non salariés, en raison de l'exercice de leur activité professionnelle, constituent normalement une charge des revenus professionnels.

4Aux termes des dispositions des articles 156-II-4° et 10° du CGI, les versements effectués à titre de cotisations de sécurité sociale sont déductibles du revenu global.

Toutefois, conformément au principe général selon lequel les dépenses contractées pour l'acquisition ou la conservation des différents revenus sont retranchées des revenus catégoriels, les cotisations de sécurité sociale ne peuvent être retranchées du revenu global que dans la mesure où elles ne sont pas déjà entrées en compte pour la détermination des revenus nets des différentes catégories, notamment les bénéfices industriels et commerciaux.

5Ainsi, en règle générale, les cotisations de sécurité sociale déductibles du revenu global sont essentiellement celles versées par des contribuables qui ne disposent pas de revenus professionnels sur lesquels les charges en cause pourraient être imputées

II. Allocations familiales

6Ces cotisations sont, en principe, prises en compte sans limitation pour la détermination du bénéfice professionnel des contribuables qui exercent une activité non salariée non agricole.

7Cela étant, les rappels de cotisations éventuellement réclamés à certaines personnes ayant cessé d'exercer une telle activité, constituent une charge déductible du revenu global.

III. Assurance invalidité-décès

8Il s'agit des cotisations versées aux régimes d'assurances invalidité-décès obligatoires organisés dans les conditions prévues à l'article L. 635-2 du code de la sécurité sociale. À cet égard, les cotisations afférentes à ces régimes doivent être clairement distinguées sur les appels de cotisation de celles qui se rapportent à l'assurance-vieillesse.

9Il est rappelé que les cotisations et primes afférentes aux régimes facultatifs ne sont déductibles que dans certaines limites (cf. n°s 11 et suiv. ).

IV. Remarque

10 Jusqu'à l'entrée en vigueur de la loi n° 94-126 du 11 février 1994, les cotisations versées en vertu des articles L. 643 et suivants du Code de la Sécurité sociale, au titre des régimes obligatoires et complémentaires 2 d'allocation vieillesse étaient normalement déductibles du bénéfice professionnel, quel que soit le régime d'imposition.

Elles pouvaient, conformément aux dispositions de l'article 156-II du CGI, être retranchées du revenu global lorsqu'elles n'étaient pas prises en compte pour la détermination du revenu catégoriel. Tel était le cas si l'affilié cotisait alors qu'il n'exerçait plus d'activité professionnelle.

La faculté de déduction n'aurait su être étendue aux autres cotisations de systèmes de retraite qui n'étaient pas instituées dans le cadre des articles L. 643 et suivants du Code de la Sécurité sociale et qui présentaient le caractère de dépenses purement personnelles.

Tel était le cas notamment :

- des cotisations d'un régime de retraite faisant l'objet d'un contrat d'assurance-groupe conclu entre un groupement professionnel et une société d'assurances ;

- des cotisations versées par un chef d'entreprise à une caisse de retraite autonome, en dehors des régimes d'assurance vieillesse obligatoire et complémentaire en vue de la constitution d'une pension de retraite patronale.

B. COTISATIONS DONT LA DÉDUCTION EST PLAFONNÉE

I. Les limites de déduction

1. Mécanisme général de déduction.

11 Nonobstant toute solution contraire antérieure, l'article 154 bis du CGI, dans sa rédaction issue de la loi n° 94-126 du 11 février1994, limite la déductibilité des cotisations dues aux caisses de sécurité sociale au titre de l'assurance vieillesse obligatoire ainsi que des cotisations dues au titre des régimes complémentaires visés par ce même article.

12Le mécanisme de limitation est fondé sur trois comparaisons :

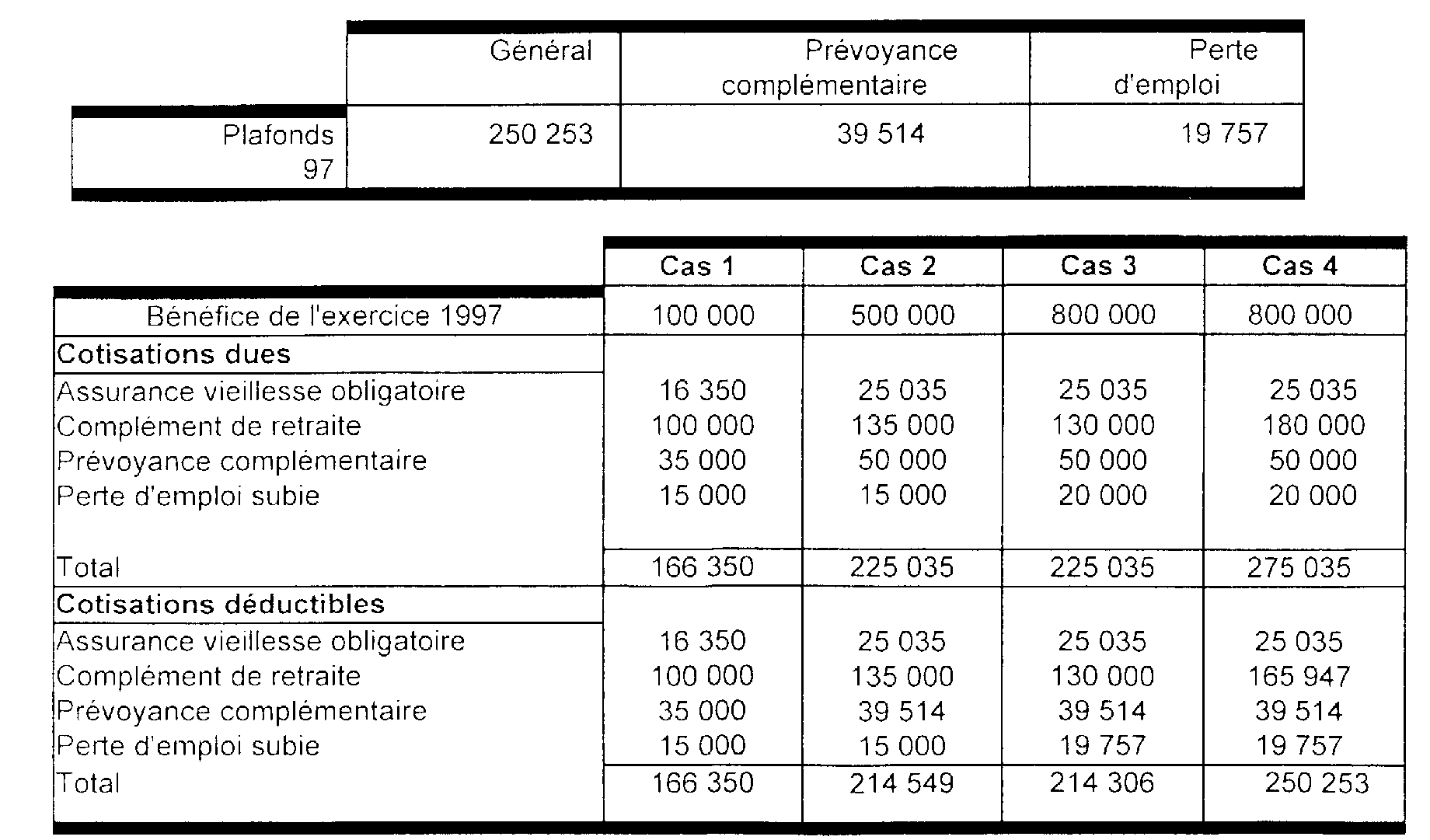

- l'ensemble des cotisations dues par l'exploitant, tant au titre de l'assurance vieillesse du régime de base qu'au titre des régimes complémentaires obligatoires et des régimes facultatifs, est comparé à 19 % d'une somme égale à huit fois le plafond annuel moyen de sécurité sociale (soit 250 253 F pour l'année 1997) ;

- les cotisations dues au titre de la prévoyance complémentaire sont comparées à 3 % de la même somme (soit 39 514 F pour l'année 1997) ;

- les cotisations dues au titre de la perte d'emploi subie sont comparées à 1,5 % de la même somme (soit 19 757 F pour l'année 1997).

2. Mise en oeuvre des limitations.

a. Taux des cotisations.

13Pour effectuer les comparaisons prévues par la loi, il convient de prendre en compte :

- le total des cotisations de l'exploitant, et le cas échéant, du conjoint-collaborateur non rémunéré, dues aux caisses de sécurité sociale 3 , au titre de l'assurance vieillesse du régime de base, retenu pour son montant effectif déterminé par application du taux réel de cotisation en vigueur pour l'année au cours de laquelle l'exercice comptable est clos. En effet, pour assurer leur équilibre financier, les régimes peuvent appeler des cotisations dont le taux est différent de celui fixé à l'origine ;

- les cotisations aux régimes complémentaires et supplémentaires facultatifs, y compris les primes versées au titre des contrats d'assurance de groupe, retenues pour leur montant effectivement dû 3 .

b. Rachat de cotisations.

14Les modalités de déduction des rachats de cotisations diffèrent cependant selon le mode d'imposition des personnes concernées (régimes de bénéfice réel ou régime du forfait).

Lorsque le contribuable est imposé selon un régime de bénéfice réel (normal ou simplifié), les rachats de cotisations sont déductibles du revenu professionnel.

En revanche, la définition du bénéfice forfaitaire annuel qui, aux termes de l'article 51 du CGI, doit correspondre au bénéfice que l'entreprise peut produire normalement, s'oppose à ce que l'appréciation de la capacité bénéficiaire normale d'une entreprise au cours d'une année donnée soit influencée par la prise en considération des dépenses étrangères à la période pour laquelle le forfait est établi. Les cotisations rétroactives ne sont donc pas susceptibles d'entraîner la révision des forfaits de bénéfice déjà fixés ou d'être retenues pour l'évaluation de nouveaux forfaits.

Les cotisations en cause peuvent toutefois être admises en déduction du revenu global de l'année de leur paiement à hauteur du montant qui, ajouté aux autres primes ou cotisations plafonnées prises en compte pour la détermination du forfait, n'excède pas la limite générale précisée au n° 20 .

15Les sommes dues par l'exploitant pour des rachats de cotisations dans le cadre des régimes complémentaires et supplémentaires sont déduites dans les mêmes conditions que les cotisations courantes.

16Les limites générales de 19 % et spécifiques de 3 % et 1,5 % s'appliquent au montant total des cotisations courantes normalement dues au titre de l'exercice et des cotisations supplémentaires dues au titre du rachat d'une année antérieure.

17Pour les exploitants qui ont cessé leur activité au sens de l'article 201 du CGI, les versements faits à titre de rachats de cotisations à des régimes complémentaires légalement obligatoires sont déductibles du revenu (CGI, art. 156-11-4°) ; les rachats effectués auprès des régimes supplémentaires facultatifs dont la déduction est prévue par l'article 154 bis du CGI ne sont pas susceptibles d'être admis en déduction du revenu global.

c. Répartition des cotisations excédentaires.

18La déduction des cotisations dues au titre des régimes de prévoyance complémentaires et de perte d'emploi subie s'apprécie à l'intérieur de la limite générale de 19 % d'une somme égale à huit fois le plafond annuel retenu pour le calcul des cotisations de sécurité sociale.

19Indépendamment du montant total des cotisations dues et dont la déductibilité est susceptible d'être limitée par ce plafond général, les cotisations dues au titre des régimes de prévoyance complémentaires et de perte d'emploi subie ne peuvent être déduites, pour la détermination du bénéfice imposable, au-delà de respectivement 3 % et 1,5 % d'une somme égale à huit fois le plafond annuel retenu pour le calcul des cotisations de sécurité sociale.

20Lorsque le total des cotisations dues au titre de l'assurance vieillesse obligatoire et des cotisations aux régimes facultatifs prévus par l'article 154 bis du CGI excède 19 % d'une somme égale à huit fois le plafond annuel retenu pour le calcul des cotisations de sécurité sociale, les cotisations dues au titre d'un régime d'assurance vieillesse complémentaire (obligatoire ou facultatif) sont déductibles à concurrence de la différence existant entre la limite générale de 19 % et le montant des cotisations effectivement déduites au titre de l'assurance vieillesse obligatoire et des régimes de prévoyance complémentaires et de perte d'emploi subie.

21Les exemples suivants illustrent la mise en oeuvre des différentes limites de déduction des cotisations sociales.

Cas n° 1 : Aucune limite à la déduction des cotisations.

Cas n° 2 : Seules les cotisations dues au titre de la prévoyance complémentaire sont plafonnées.

Cas n° 3 : Les cotisations dues au titre de la prévoyance complémentaire et de la perte d'emploi subie sont plafonnées.

Le montant des cotisations dues au titre de l'assurance vieillesse complémentaire est entièrement déductible puisque leur montant (130 000 F) ajouté aux cotisations effectivement déductibles au titre de l'assurance vieillesse obligatoire (25 035 F), de la prévoyance complémentaire (39 514 F) et de la perte d'emploi subie (19 757 F) reste inférieur au plafond général (total de 214 306 F pour un plafond général de 250 253 F).

Cas n° 4 : Les cotisations assurance vieillesse, prévoyance complémentaire et perte d'emploi subie sont plafonnées.

22Enfin, il est précisé que les cotisations excédant les limites globales et spécifiques, non déductibles du bénéfice professionnel, ne sont également pas déductibles du revenu global du contribuable.

d. Cotisation dite " subséquente " .

23La cotisation dite « subséquente » est la cotisation qu'un adhérent d'un régime complémentaire obligatoire est tenu de verser pendant cinq ans lorsque l'entreprise industrielle ou commerciale dont il assurait la direction vient à changer de forme juridique (Code de la sécurité sociale, art. L. 635-8).

Cette disposition qui a pour objet d'éviter que la transformation d'entreprises individuelles en sociétés ne compromette l'équilibre financier du régime de retraite ne concerne, en pratique, que le régime complémentaire des entrepreneurs du bâtiment et des travaux publics.

La cotisation dite « subséquente » qui est versée à cette occasion est déductible du revenu global.

3. Appréciation du plafond sur une période couverte différente de l'année civile.

24Lorsque l'exercice comptable de l'entreprise ne coïncide pas avec l'année civile, le montant déductible des cotisations d'assurance vieillesse obligatoire et de la fraction des cotisations facultatives imputables à l'exercice comptable sera apprécié en appliquant aux cotisations le plafond de l'année au cours de laquelle l'exercice comptable est clos. En cas d'exercice inférieur à douze mois ou de cessation en cours d'année, ce plafond est réduit prorata temporis 4 (cf. exemples récapitulatifs en annexes I et II).

1 Contribution sociale généralisée (CSG) : il est rappelé que, pour déterminer l'assiette de la CSG, il convient de réintégrer au bénéfice, notamment, les cotisations personnelles du travailleur non salarié et de son conjoint qui ont été déduites du bénéfice en application des dispositions de l'article 154 bis du CGI.

2 Y compris le régime complémentaire facultatif des industriels et commerçants.

3 Ou versées s'agissant de contribuables ayant opté pour la comptabilité super-simplifiée (cf. n° 50 ).

4 Pour l'année 1994 et bien que la date d'entrée en vigueur soit intervenue en cours d'année (cf 4 F 2234 ), les limites de déduction n'ont pas été réduites à due concurrence. En cas de cessation pendant l'année 1994, les limites ont été réduites en tenant compte du temps écoulé depuis le 1er janvier 1994.