SECTION 5 RÉGIME D'IMPOSITION DES PRODUITS FINANCIERS ATTACHÉS AUX EMPRUNTS, TITRES, CONTRATS OU DROITS, NÉGOCIABLES OU NON, ÉMIS À COMPTER DU 1ER JANVIER 1993, LORSQUE CEUX-CI COMPORTENT UNE PRIME DE PLUS DE 10 % DU PRIX D'ACQUISITION.

c. Emprunts ou titres dont la valeur de remboursement est aléatoire.

37Dans ce cas, la prime de remboursement est déterminée forfaitairement, en considérant que le taux d'intérêt actuariel à la date d'acquisition est égal à 105 % du dernier taux hebdomadaire des emprunts d'État à long terme connu lors de l'acquisition, et en retenant comme date de remboursement la date la plus éloignée prévue au contrat (CGI, art. 238 septies E-II-3, 1° alinéa).

La prime ainsi déterminée forfaitairement est diminuée, le cas échéant, des intérêts linéaires payés chaque année à échéances régulières (sur cette option, cf. n° 28 ).

Ces dispositions concernent, notamment, les emprunts dont le remboursement peut, contractuellement, intervenir par anticipation pendant certaines périodes (emprunts « à fenêtre ») et ceux dont la rémunération est partiellement composée d'une participation aux résultats de l'entreprise émettrice.

d. Contrats ou titres comportant une clause d'indexation.

38Pour l'appréciation de la prime lors de l'acquisition les dispositions exposées au n° 37 sont applicables aux contrats ou aux titres comportant une clause d'indexation.

En ce qui concerne les modalités de rattachement de la prime et des intérêts il y aura lieu de se reporter au n° 64 .

e. Existence d'une valeur de remboursement garantie.

39Lorsque le contrat prévoit une clause garantissant une valeur de remboursement minimale, la prime ne peut être inférieure à celle qui résulte de la différence entre la valeur de remboursement garantie, diminuée le cas échéant des intérêts linéaires payés chaque année à échéances régulières, et les sommes ou valeurs versées lors de la souscription ou de l'acquisition (CGI, art. 238 septies E-II-3, 4e alinéa).

Ainsi, lorsque la prime déterminée forfaitairement en application des dispositions mentionnées au n°s 37 et 38 , est inférieure à celle qui résulte de la garantie, c'est cette dernière qui doit être retenue.

II. Conditions relatives à l'importance de la prime

40Le principe de la répartition actuarielle de la prime et des intérêts est applicable si les deux conditions suivantes sont satisfaites : l'une concerne l'importance de la prime lors de l'acquisition, l'autre son importance lors de l'émission.

1. Première condition : la prime doit être supérieure à 10 % du prix d'acquisition.

41Aux termes du 1er alinéa du 1 du II de l'article 238 septies E, la prime de remboursement et les intérêts versés chaque année sont imposés au titre de chaque exercice après une répartition actuarielle de la prime et des intérêts si la prime excède 10 % du prix d'acquisition.

Pour l'appréciation de cette condition, qui concerne l'ensemble des titres, contrats ou droits visés aux n°s 14 et suiv. , le prix d'acquisition et la prime à prendre en considération sont ceux qui sont définis aux n°s 24 , 29 , 33 , 37 et 38 .

Bien entendu, si le titre est acquis à la souscription, l'importance de la prime s'apprécie par rapport au prix de souscription effectivement versé par le souscripteur (sur ce point cf. n° 29 ).

42Toutefois, lorsque le contrat comporte soit une clause rendant aléatoire la valeur de remboursement, soit une clause d'indexation, le dispositif ne s'applique pas si la prime de remboursement, déterminée forfaitairement comme il est dit aux n°s 37 et 38 , diminuée des intérêts linéaires payés chaque année à échéances régulières, est inférieure ou égale à 10 % de la valeur d'émission (CGI, art. 238 septies E-II-3, 1er alinéa).

43Le cas échéant, pour l'appréciation de la limite de 10 %, il y a lieu de calculer la prime à partir de la valeur de remboursement garantie (CGI, art. 238 septies E-II-3 ; cf. n° 39 ).

2. Deuxième condition : le prix à l'émission ne doit' pas excéder 90 % de la valeur de remboursement.

44Il résulte du 2e alinéa du 1 du II de l'article 238 septies E que la répartition actuarielle n'est également pas applicable aux emprunts ou titres concernés dont le prix moyen à l'émission est supérieur à 90 % de la valeur de remboursement.

Cette condition s'applique pour l'ensemble des titres, contrats ou droits mentionnés aux n°s 14 et suiv. , à l'exception des titres démembrés.

Pour l'appréciation de la limite de 90 %, deux situations doivent être distinguées :

- situation générale

La limite de 90 % s'apprécie en principe en comparant le prix d'émission à la valeur de remboursement.

Dans ce cas, la répartition actuarielle s'applique si le prix d'émission est inférieur ou égal à 90 % du prix de remboursement.

- situation des titres appartenant à une série de même nature et assimilables (cf. n° 21 )

La limite de 90 % s'apprécie dans ce cas en comparant le prix moyen à l'émission et la valeur de remboursement.

3. Cas particulier : O.B.S.A. émises avant l'entrée en vigueur de l'article 238 septies E.

45Le 2° du 8 de l'article 38 du CGI prévoit que la différence entre la valeur actuelle d'une obligation assortie de droits de souscription et sa valeur de remboursement est considérée comme une prime de remboursement. Cette règle est identique à celle exposée au n° 34 .

Toutefois, cet article limite l'application des dispositions du I de l'article 238 septies B du CGI, qui prévoit un régime de répartition par annuités pour les emprunts émis à conpter du 1er juin 1985 et avant le 1er janvier 1992 (cf. n°s 2 à 4 ), aux cas où la prime ainsi définie excède 15 % de la valeur actuelle de l'obligation.

46Cette limitation n'est applicable ni aux emprunts émis à compter du 1er janvier 1992, ou démembrés à compter du 1er juin 1991, qui relèvent des dispositions du IV de l'article 238 septies B du CGI, ni, bien entendu, aux emprunts, titres, contrats ou droits mentionnés à l'article 238 septies E du même code.

D. MODALITÉS D'IMPOSITION DE LA PRIME ET DES INTÉRÊTS APRÈS UNE RÉPARTITION'ACTUARIELLE

I. Méthode de rattachement actuariel : cas général

1. Description de la méthode.

47Lorsqu'un emprunt, titre, contrat ou droit entre dans le champ d'application des dispositions de l'article 238 septies E (cf. n°s 14 et suiv. , 40 et suiv. ), la prime de remboursement et les intérêts versés chaque année sont imposés au titre de chaque exercice selon une répartition actuarielle, conformément au 1 du II de cet article.

a. Fraction de la prime et des Intérêts à rattacher aux résultats imposables de chaque exercice.

48Il résulte du 2 du II du même article que la fraction de la prime et des intérêts 1 à rattacher aux résultats imposables de chaque exercice est calculée en appliquant au prix de souscription ou d'acquisition le taux d'intérêt actuariel déterminé à la date de souscription ou d'acquisition.

Ce prix de souscription ou d'acquisition est majoré de la fraction de la prime et des intérêts capitalisés à la date anniversaire de l'emprunt ou du titre.

Cette fraction tient donc compte des intérêts composés générés par le contrat.

Cette méthode, dans le cas d'un souscripteur qui conserve un titre jusqu'à la date du remboursement, permet de rattacher, sur l'ensemble de la période, la totalité des éléments de la rémunération de l'emprunt prévus au contrat (prime et intérêts).

Les éléments de calcul de la fraction imposable sont définis aux n°s 49 et suiv. ; un exemple d'application figure aux n°s 53 et suiv.

b. Définition des éléments de calcul de la fraction imposable.

49Les éléments de calcul se définissent comme suit.

1° Taux d'intérêt actuariel.

50Le taux d'intérêt actuariel est le taux annuel qui, à la date de souscription ou d'acquisition, égalise à ce taux et à intérêts composés les valeurs actuelles des montants à verser et des montants à recevoir (CGI, art. 238 septies E-II-2).

Il est souligné que le taux ainsi défini est celui qui est déterminé à la date de souscription ou d'acquisition de l'emprunt, du titre, du contrat ou du droit.

Il s'agit donc :

- pour le souscripteur ou cocontractant, du taux actuariel déterminé lors de la souscription ;

-pour les acquéreurs ultérieurs (marché secondaire), du taux actuariel déterminé lors des acquisitions successives, et qui a servi sur le marché secondaire à la détermination du prix d'acquisition lui-même.

2° Prix de souscription ou d'acquisition.

51Le prix de souscription ou d'acquisition à retenir est constitué par les sommes ou valeurs versées lors de la souscription ou de l'acquisition, qui sont définies au n° 29 .

3° Date anniversaire de l'emprunt, du titre, du contrat ou du droit.

52La date anniversaire s'entend de la date à laquelle les intérêts sont, partiellement ou totalement, capitalisés.

Il s'agit, pour chaque année, du jour correspondant à la date à laquelle, en vertu du contrat, doit intervenir le remboursement à l'échéance.

c. Exemple d'application.

53Soit une société anonyme A qui clôture ses exercices le 31 décembre de chaque année.

La société A souscrit une obligation à coupon zéro dont les caractéristiques sont les suivantes :

- date de jouissance : 1er juin 1994

- prix d'émission : 1 000 F

- date de remboursement : 1er juin 1998

- prix de remboursement : 1 411,58 F.

Compte tenu de la durée de l'emprunt (4 ans), et des prix d'émission et de remboursement, le taux actuariel à l'acquisition est de 9 % 2 .

Calcul de la prime de remboursement

La prime de remboursement est égale à la différence entre :

- le prix de remboursement : 1 411,58 F

- et le prix d'acquisition : 1 000 F.

Il n'est pas versé de coupon.

La prime est donc de 1 411,58 - 1 000 = 411,58 F

Appréciation de l'importance de la prime

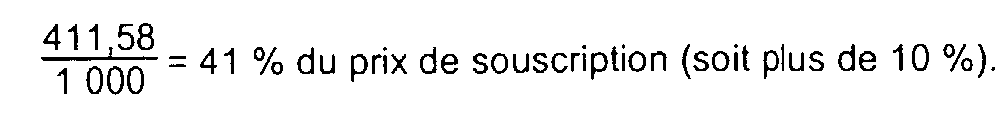

- La prime à la date de l'acquisition représente :

- La valeur d'émission représente :

- La règle de répartition actuarielle est donc applicable.

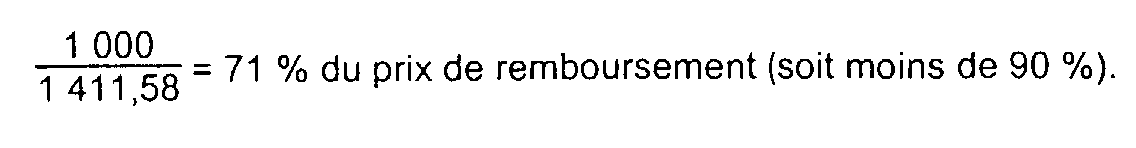

Valeur acquise de l'emprunt et de la prime à la date anniversaire de l'emprunt (1er juin)

54

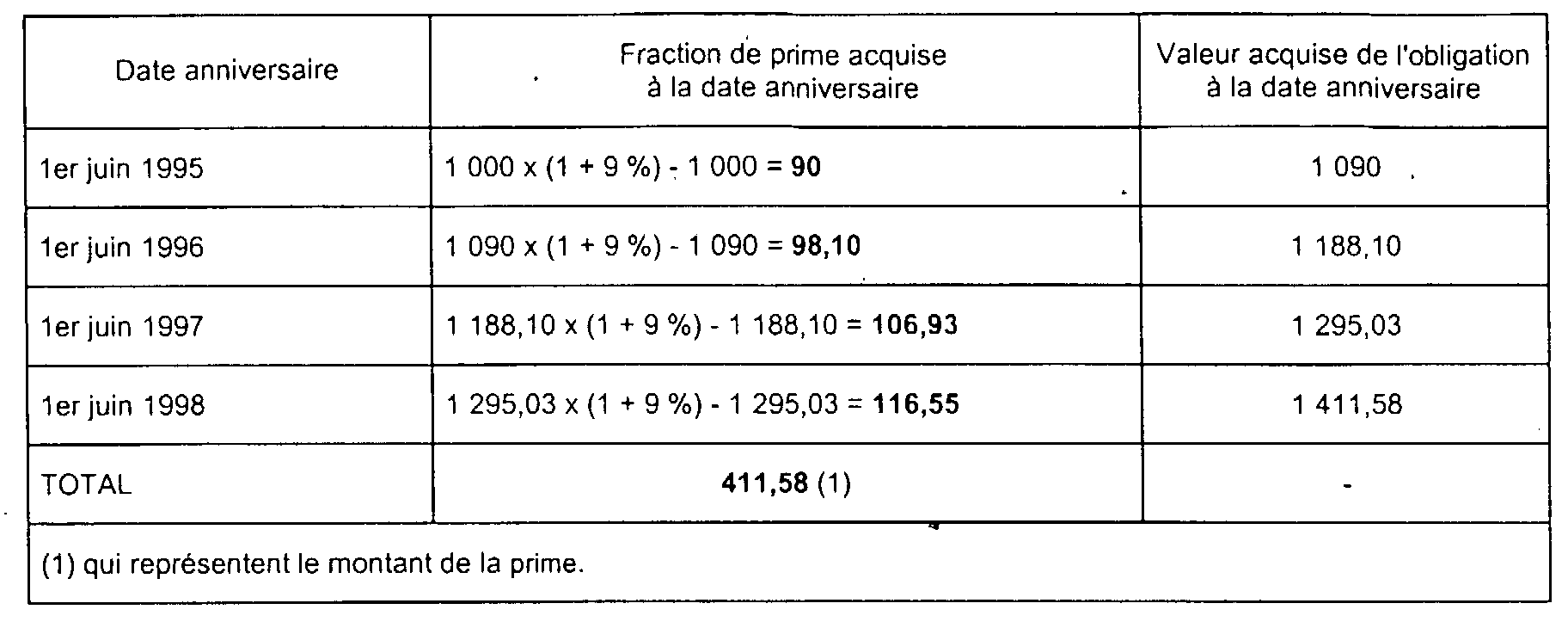

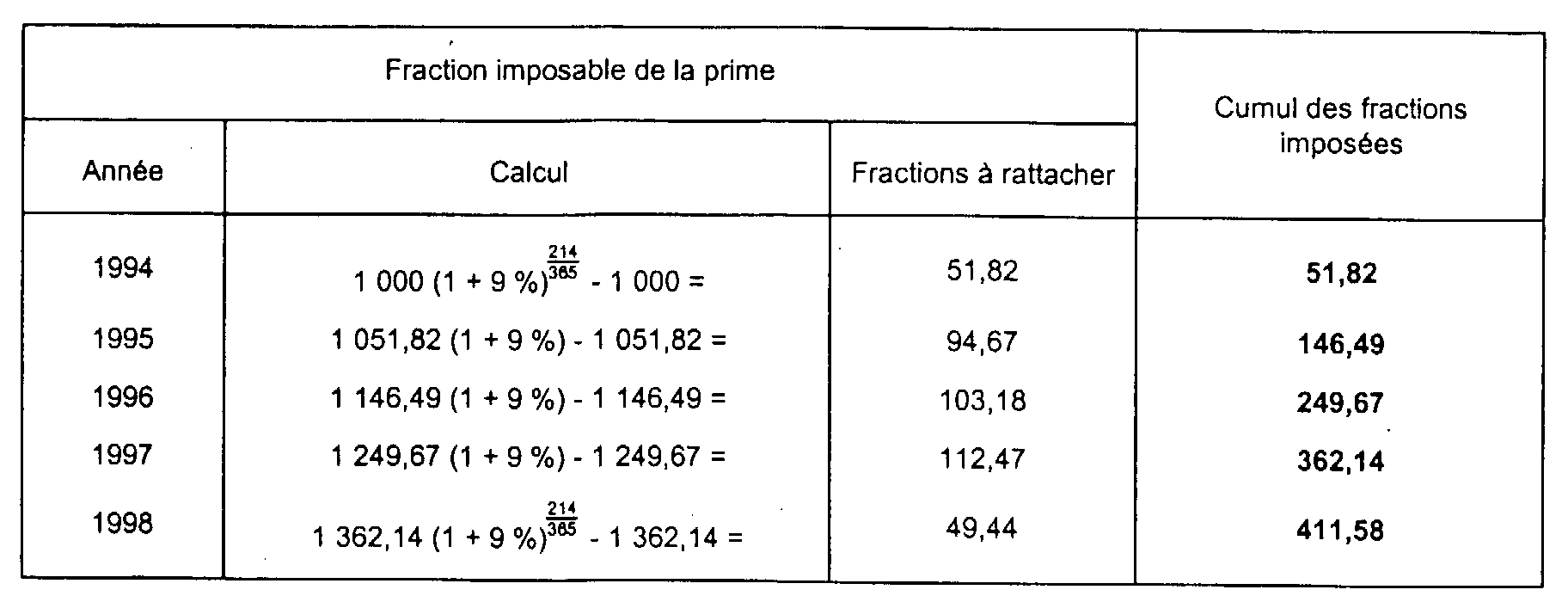

Fraction de la prime à rattacher au résultat imposable de chaque exercice

55La date anniversaire du titre (1er juin) se situe 151 jours après l'ouverture de l'exercice, et 214 jours avant la clôture.

Dès lors la fraction de prime à rattacher aux résultats imposables de chaque exercice est la suivante :

D'autres méthodes de calcul sont susceptibles d'être utilisées par les entreprises. Elles n'ont pas lieu d'être discutées dès lors qu'elles permettent de déterminer avec exactitude les fractions imposables au titre de chaque exercice en application de l'article 238 septies E.

56Au cas particulier, en l'absence de flux annuel les fractions imposables de la prime, au titre de chaque exercice, peuvent être déterminées plus simplement de la manière suivante.

2. Cas des emprunts, titres, contrats ou droits libellés en devises.

57Dans le cas d'un emprunt, titre ou droit libellé en devises, il y a lieu de faire application des règles exposées ci-avant ; les écarts de change sont pris en compte dans les conditions suivantes.

a. Emprunts, titres, contrats ou droits non négociables.

58Les dispositions de l'article 38-4 du CGI sont applicables pour l'évaluation de la créance libellée en devises. Ainsi, à la clôture de chaque exercice, l'écart de conversion constaté sur la créance, déterminé en fonction du dernier cours de change connu à cette date, est pris en compte pour la détermination du résultat imposable.

Ce même cqurs est appliqué à la fraction, exprimée en devises, des intérêts et de la prime, qui est rattachable aux résultats imposables de l'exercice considéré.

Une régularisation est effectuée lors de la cession ou du remboursement.

Pour l'exercice clos le 31 décembre 1998 ou la période d'imposition arrêtée à la même date, les écarts de conversion afférents aux devises, créances, dettes et titres mentionnés aux deux premiers alinéas de l'article 38-4 du CGI et libellés en écus 3 ou en unité monétaire des états participant à la monnaie unique, sont déterminés en fonction des taux de conversion définis à l'article 1er du règlement n° 97/1103/CE du conseil, du 17 juin 1997 fixant certaines dispositions relatives à l'introduction de l'euro (cf. DB 4 A 212 ).

Exemple.

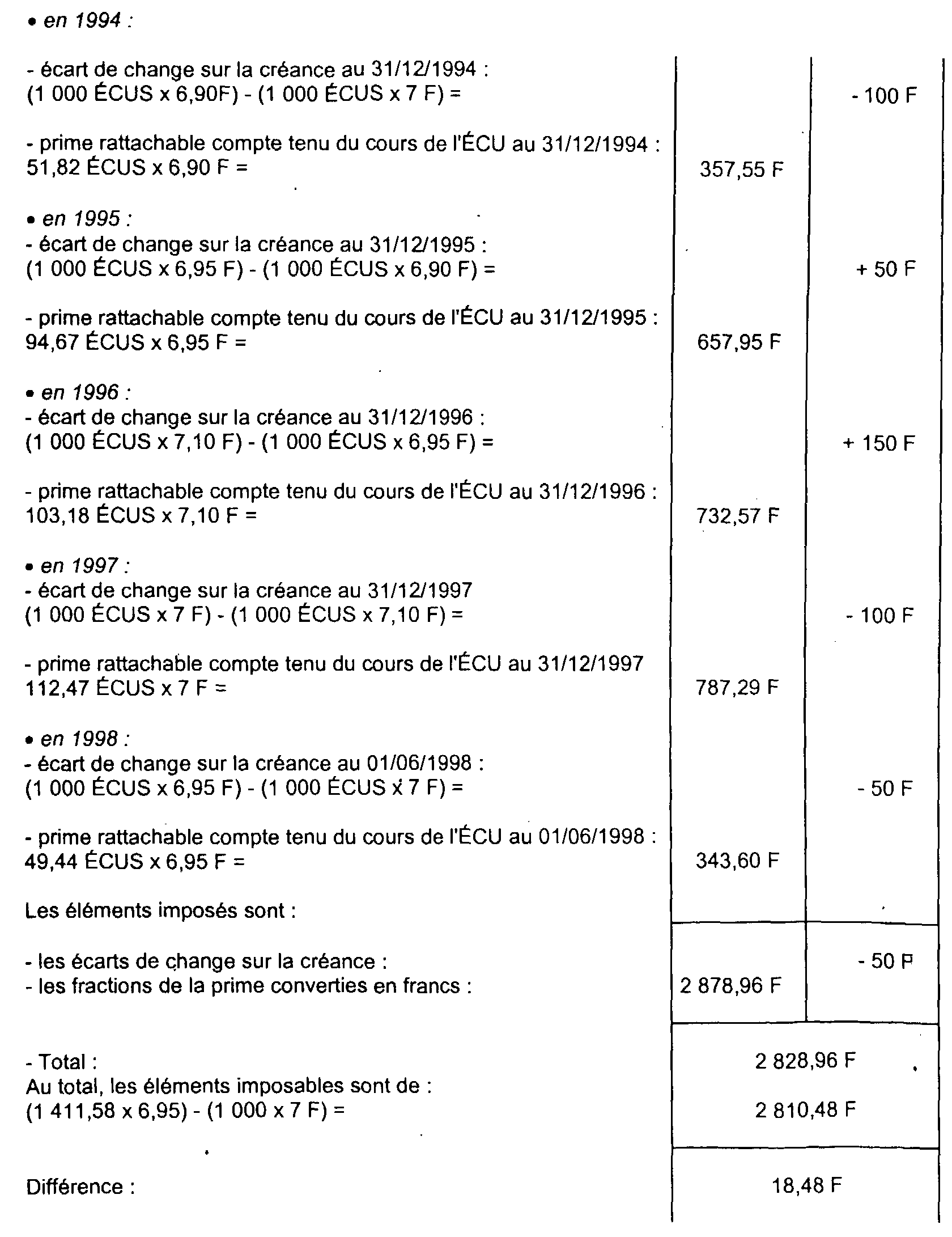

59Les hypothèses de calcul sont celles de l'exemple qui figure aux n°s 53 et suivants ; toutefois les valeurs sont exprimées en écus.

Les cours de l'écu constatés sont les suivants :

• au 1er juin 1994 : 1 ÉCU = 7 F

• au 31 décembre 1994 : 1 ÉCU = 6,90 F

• au 31 décembre 1995 : 1 ÉCU = 6,95 F

• au 31 décembre 1996 : 1 ÉCU = 7,10 F

• au 31 décembre 1997 : 1 ÉCU = 7 F

• au 1er juin 1998 : 1 ÉCU = 6,95 F

Le résultat imposable comprend :

Régularisation nécessaire

60Une somme de 18,48 F ayant été comprise indûment dans les résultats imposables, une régularisation est donc nécessaire. Cette somme correspond aussi à la différence entre le montant de la prime reçue lors de la cession ou du remboursement, compte tenu du taux de change en vigueur à la date à laquelle interviennent ces événements, et le total des fractions de primes rattachées à chacun des exercices, soit :

(411,58 x 6,95) - 2 878,96 = - 18,48 F.

1 Y compris les intérêts linéaires versés chaque année à échéance régulière.

2 Ce taux est déterminé selon la méthode de calcul utilisée par le marché qui a fait l'objet d'une harmonisation.

3 Ce dispositif est obsolète depuis le 31 décembre 1999 pour les pays participant à l'euro.