B.O.I. N° 132 du 20 JUILLET 1998

SECTION 2 :

Contribution sociale généralisée

A. PRESENTATION DE LA MESURE

40.L'article 5 de la loi de financement de la sécurité sociale pour 1998 relève de 3,4 % à 7,5 % le taux des contributions définies aux articles 1600-0 C (revenus du patrimoine) et 1600-0 D (produits des placements) du code général des impôts.

41.Ce taux s'applique :

- aux revenus du patrimoine soumis à l'impôt sur le revenu par voie de rôle, perçus à compter du 1er janvier 1997 (ces revenus sont mentionnés aux n° 10 et 11 ci-dessus) ;

- aux produits de placements pour lesquels un fait générateur est intervenu à compter du 1er janvier 1998 (ces produits sont mentionnés aux n° 13 à 14 ci-dessus).

Le produit de la CSG est versé :

- à la CNAF pour la part correspondant au taux de 1, 1 % ;

- au Fonds de solidarité vieillesse (FSV) pour la part correspondant au taux de 1,3 % ;

- aux régimes obligatoires d'assurance maladie pour la part correspondant au taux de 5, 1 %.

42.Il est rappelé que la CSG afférente aux revenus de placements soumis au prélèvement libératoire de l'article 125 A du code général des impôts ou exonérés d'impôt sur le revenu n'est pas déductible, même partiellement, pour l'établissement de l'impôt sur le revenu. Les dispositions de l'article 80 de la loi de finances pour 1998 (n° 97-1269 du 30 décembre 1997), qui prévoient la déductibilité de 5,1 points de CSG afférente aux revenus du patrimoine, ne s'appliquent, qu'aux seuls revenus soumis au barème progressif de l'impôt sur le revenu (cf. instruction du 18 mai 1998 publiée B.O.I. 5 B-11-98).

B. MODALITES D'ENTREE EN VIGUEUR DU NOUVEAU TAUX de 7,5 %

I. Revenus du patrimoine soumis à l'impôt sur le revenu par voie de rôle

43.Sont concernés les revenus mentionnés aux n° 10 et 11 ci-dessus.

44.Pour ces revenus, la CSG est due au taux de 7,5 % à compter des revenus déclarés au titre de l'année 1997.

II - Produits de placements soumis au prélèvement libératoire de l'article 125 A du code général des impôts ou exonérés d'impôt sur le revenu

45.Pour l'entrée en vigueur de la CSG au taux de 7,5 %, l'article 5 de la loi de financement de la sécurité sociale pour 1998 établit une distinction entre les produits de placements soumis au prélèvement libératoire de l'article 125 A du code général des impôts et ceux exonérés d'impôt sur le revenu.

1. Les produits de placements soumis au prélèvement libératoire de l'article 125 A du code général des impôts

46.Pour ces produits, le nouveau taux de 7,5 % s'applique aux produits soumis au prélèvement libératoire à compter du 1er janvier 1998, dans les mêmes conditions que celles qui avaient été définies lors du relèvement du taux de la CSG de 2,4 % à 3,4 %.

47.Le nouveau taux de CSG s'applique par conséquent aux produits de placement pour lesquels le fait générateur de taxation à la CSG est intervenu à compter du 1er janvier 1998. Pour plus de précisions sur ce point, il convient de se reporter à l'instruction du 22 mai 1997 publiée au B.O I. 5 I-7-97 .

2. Les produits de placements exonérés d'impôt sur le revenu

48.Pour ces produits, seule la fraction des produits acquise ou constatée à compter du 1er janvier 1998 est soumise au nouveau taux de CSG de 7,5%. La fraction acquise ou constatée du 1er janvier au 31 décembre 1997 demeure soumise à la CSG au taux de 3,4 %.

a) Combinaison des deux taux : cas général

49.Les produits de placements pour lesquels le fait générateur de taxation à la CSG intervient après le 1er janvier 1998 doivent être ventilés en deux fractions, l'une correspondant aux revenus acquis ou constatés du 1er janvier au 31 décembre 1997 (taxables au taux de 3,4 %), l'autre aux revenus acquis ou constatés à partir du 1er janvier 1998 (taxables au taux de 7,5 %).

b) Combinaison des deux taux : cas particulier des placements pour lesquels le fait générateur de la CSG est constitué par le dénouement d'un plan ou d'un contrat (assurance-vie en unités de compte, PEA, PEE...)

Afin de ne pas prélever la CSG sur des moins-values intercalaires, il sera admis d'appliquer les solutions suivantes :

50.• 1ère situation : la valeur de référence 5 au 1er janvier 1997, majorée des versements effectués depuis cette date jusqu'au 31 décembre 1997 est supérieure à la valeur de référence au 1er janvier 1998.

L'assiette de la CSG au taux de 7,5 % est déterminée par différence entre d'une part, la valeur de référence à la date du dénouement du contrat ou du plan et d'autre part la valeur de référence au 1er janvier 1997 majorée des versements effectués depuis cette date.

51.• 2ème situation : la valeur de référence à la date du dénouement du contrat est inférieure à la valeur de référence au 1er janvier 1998 majorée des versements effectués depuis cette date.

L'assiette de la CSG au taux de 3,4 % est déterminée par différence entre d'une part, la valeur de référence à la date du dénouement et d'autre part la valeur de référence au 1er janvier 1997 majorée des versements effectués depuis cette date.

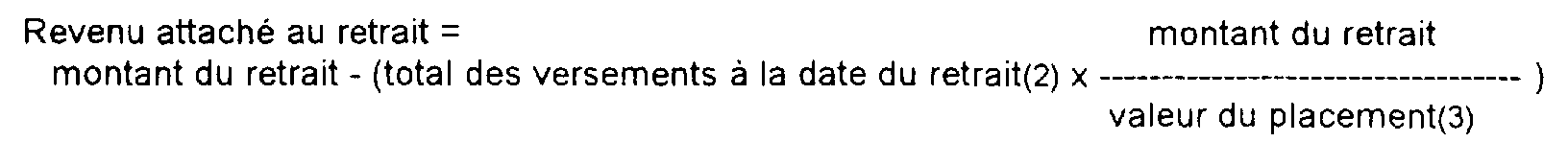

c) Rachats partiels

52.En cas de retrait ou de rachat partiel, seul le revenu attaché au retrait ou rachat partiel est soumis à la CSG. Ce dernier est déterminé selon la formule suivante (cf. B.O.I. 5 I-7-97 ) :

1) Revenu attaché au retrait (ou rachat)

Il est déterminé selon la formule suivante : 6

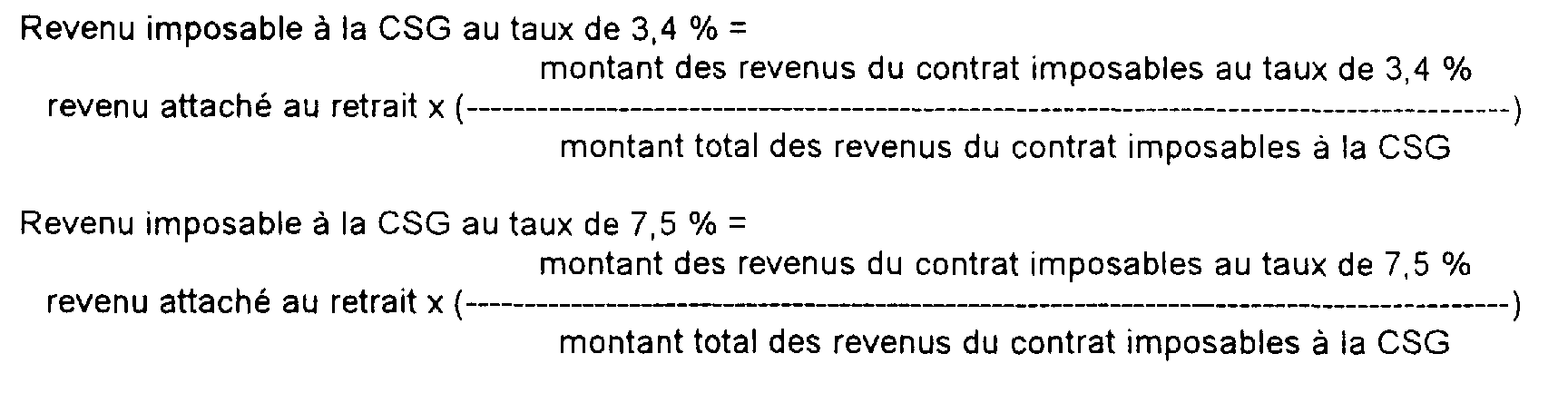

2) Revenus imposables

Ils sont déterminés selon les formules suivantes : 7

Contribution pour le remboursement de la dette sociale

53.L'article 31 de la loi de financement de la sécurité sociale pour 1998 prolonge de cinq ans la durée de perception de la CRDS.

54.La CRDS recouvrée par voie de rôle s'applique désormais aux revenus déclarés à l'impôt sur le revenu au titre des années 1995 à 2013 8 .

55.La CRDS recouvrée selon les modalités prévues pour le prélèvement libératoire s'applique aux revenus soumis au prélèvement libératoire de l'article 125 A du code général des impôts entre le 1er février 1996 et le 31 janvier 2014 et aux revenus visés au I de l'article 1600-0 J du même code pour lesquels un fait générateur d'imposition à la CRDS intervient entre le 1er février 1996 et le 31 janvier 2014.

Annoter : B.O.I. 5 I-2-97 , 5 I-7-97 et 5 L-5-97 .

Le Directeur,

Chef du Service de la législation fiscale

Patrice FORGET

1 Toutefois, les produits des plans d'épargne populaire (PEP) et les produits des contrats d'assurance-vie et contrats assimilés autres que les contrats en unités de compte (c'est-à-dire les contrats en francs) ne sont pas taxés à ce titre lorsque, antérieurement, ils auront été soumis au prélèvement social de 2 % lors de l'inscription en compte des produits au titre du II de l'article 1600-0 F bis (cf. n° 13 ).

2 A l'exception des produits attachés aux contrats d'épargne-handicap mentionnés au 2° de l'article 199 septies du code général des impôts, qui ne sont pas soumis au prélèvement social de 2 % (ni à la CSG) lors de leur inscription au contrat. Les produits de ces contrats ne sont donc assujettis à la CSG et au prélèvement social de 2 % que dans les cas où, au moment d'un rachat partiel ou de leur dénouement, ils sont soumis à l'impôt sur le revenu (barème ou prélèvement libératoire).

3 A l'exception des produits attachés aux contrats d'épargne-handicap visés au 2° de l'article 199 septies du code général des impôts.

4 Les produits des contrats d'assurance relevant de la branche 22 de l'article R. 321-1 du code des assurances (contrats en unités de compte) éligibles au plan d'épargne populaire ne sont pas concernés par cette mesure.

5 La valeur de rachat pour un bon ou contrat de capitalisation ou un contrat d'assurance-vie et, d'une manière générale, la valeur liquidative pour les autres placements concernés.

6 Le total des versements à la date du retrait s'entend de la valeur liquidative ou de rachat au 1er janvier 1997 augmentée des versements effectués depuis cette date et diminuée du montant des sommes déjà retenues à ce titre lors de précédents retraits.

7 Il s'agit de la valeur de rachat totale des contrats de capitalisation et placements de même nature en unités de compte ou de la valeur liquidative ou de rachat des PEA ou de la valeur liquidative pour les autres placements concernés.

8 La contribution établie en 2014 au titre de 2013 sur les revenus du patrimoine soumis à l'impôt sur le revenu sera assise sur un douzième des revenus déclarés au titre de l'année 2013. La CRDS sur les revenus d'activité et de remplacement de source étrangère sera assise sur les revenus perçus jusqu'au 31 janvier 2014.