B.O.I. N° 213 du 30 DECEMBRE 2005

II. Traitement fiscal

123.Lorsqu'un immeuble n'est pas considéré comme immeuble de placement, les amortissements relatifs aux composants et à la structure de l'immeuble sont calculés selon les modalités exposées ci-dessus, à savoir en retenant la durée normale d'utilisation pour les composants sauf application de la tolérance visée au dernier paragraphe du n° 111 et la durée d'usage applicable à l'immeuble pour la structure.

Lorsqu'un immeuble répond à la définition d'un immeuble de placement, les amortissements relatifs aux composants et à la structure de l'immeuble sont calculés en retenant la durée normale d'utilisation de chaque élément.

Les occupations partielles d'immeubles ne donnent lieu à aucun prorata d'amortissement, l'immeuble étant entièrement défini comme immeuble de placement ou non en fonction du respect du seuil d'occupation de 50 %.

Le changement de qualité de l'immeuble n'entraîne par ailleurs aucune correction rétrospective des amortissements pratiqués. Il en est seulement tenu compte de manière prospective, en modifiant le plan d'amortissement de la structure de l'immeuble sur la durée d'amortissement restant à courir. Il est précisé que la règle de l'amortissement minimal prévue à l'article 39 B est appliquée en tenant compte des modifications du plan d'amortissement.

124.Exemples

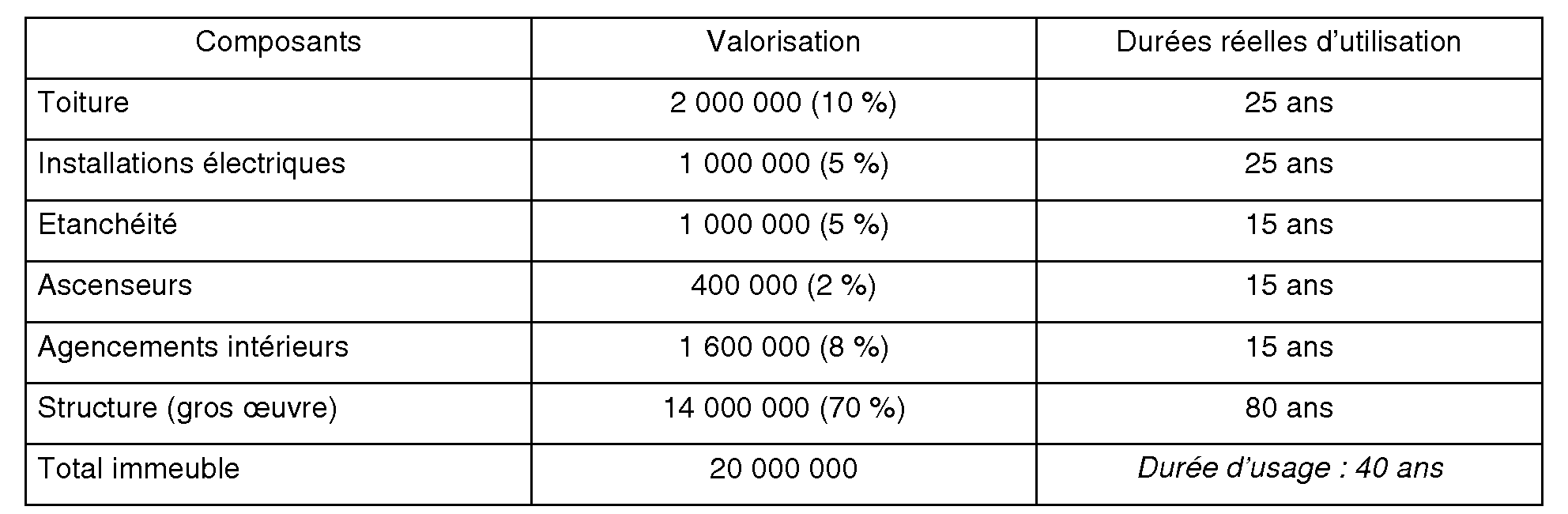

Hypothèses

Soit un immeuble d'une valeur de 20 000 000 € acquis le 1 er janvier N par une entreprise. L'entreprise identifie cinq composants en plus du gros-oeuvre, qui constitue la structure de l'immeuble, pour les valeurs et durées réelles d'utilisation prévues suivantes :

L'amortissement est effectué selon le mode linéaire à compter de la date de mise en service, qui correspond par hypothèse à la date d'acquisition.

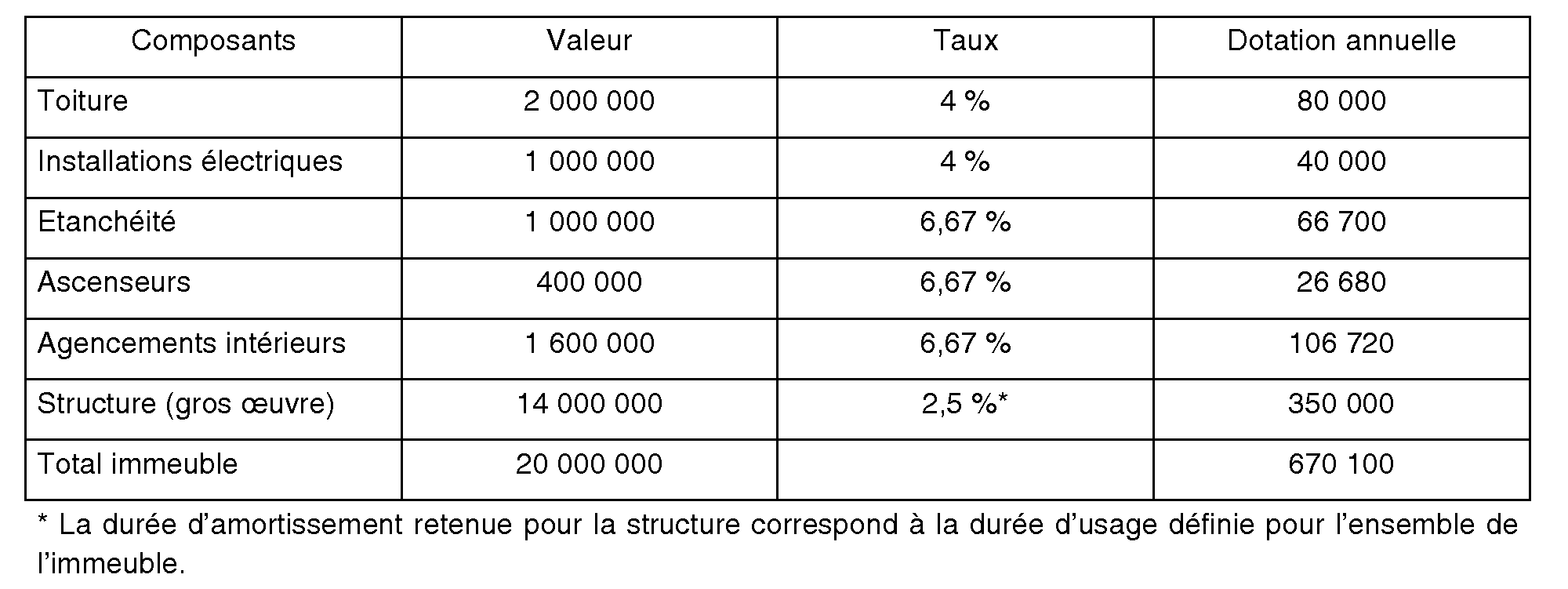

Cas n° 1 : l'immeuble est donné en location à 100 % à des entreprises liées.

Dans cette hypothèse, l'immeuble n'est pas considéré comme immeuble de placement, et peut donc bénéficier de la dérogation favorable relative à la durée d'amortissement de la structure. En revanche, les cinq composants identifiés sont amortis sur la durée réelle d'utilisation, en l'absence d'usage connu.

La dotation annuelle à l'amortissement de l'immeuble est calculée de la manière suivante :

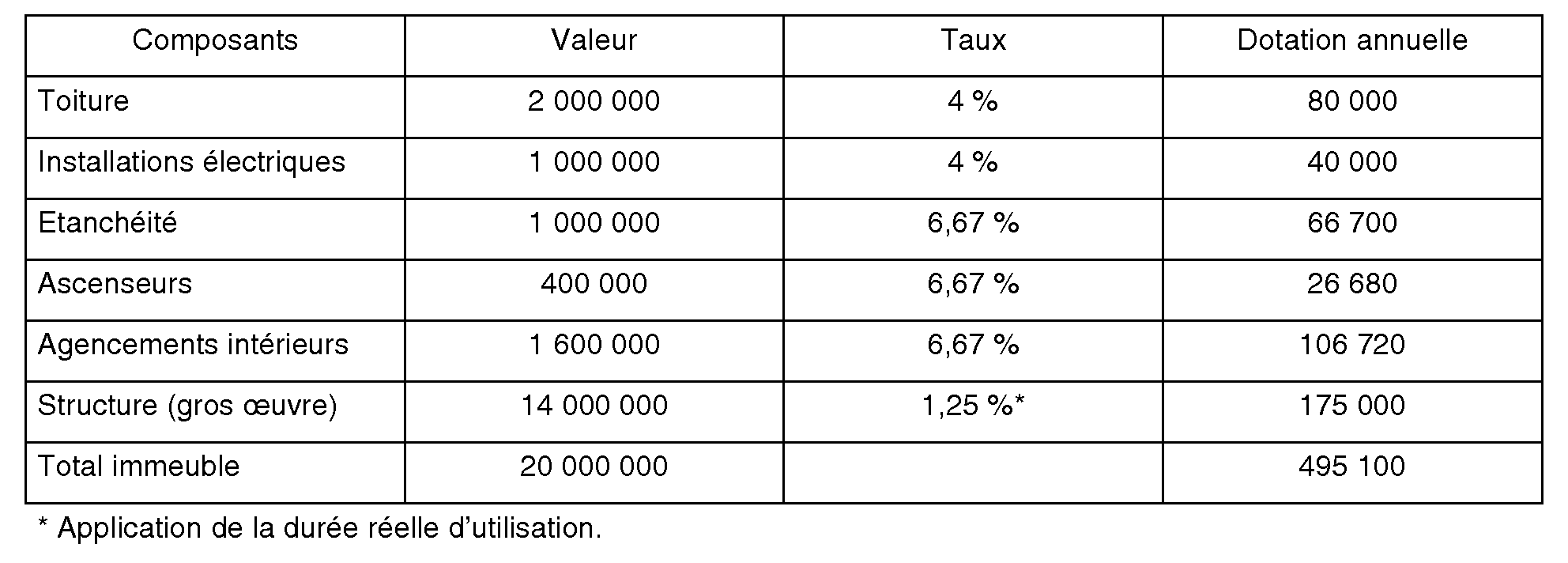

Cas n° 2 : l'immeuble est donné en location à 51 % à des entreprises tierces.

Dans cette hypothèse, l'immeuble est considéré comme immeuble de placement, et ne peut donc plus bénéficier de la dérogation favorable relative à la durée d'amortissement de la structure. En revanche, les cinq composants identifiés sont imposés sur la durée réelle d'utilisation, en l'absence d'usage connu.

La dotation annuelle à l'amortissement de l'immeuble est calculée de la manière suivante :

Cas n° 3 : De l'année N à N+5, l'immeuble est exclusivement donné en location à des sociétés liées ; de N+6 à N+8, l'immeuble est donné en location principalement à des sociétés tierces ; puis à compter de N+9, l'immeuble est de nouveau loué à titre principal à des sociétés liées.

L'amortissement des composants ne varie pas, dans la mesure où il demeure calculé selon la durée réelle d'utilisation. Le plan d'amortissement de la structure est en revanche modifié deux fois de manière prospective, à savoir en N+6 et en N+9.

Plan d'amortissement initial de la structure

- annuités d'amortissement, calculées au taux de 2,5 % (application de la durée d'usage prévue pour l'immeuble, soit 40 ans) : 14 000 000 x 2,5 % = 350 000 €. Il convient de préciser que sur le plan comptable, l'entreprise devrait procéder à une dotation à l'amortissement pour dépréciation de 175 000 €, calculée sur la durée réelle d'utilisation du bien, et d'une dotation complémentaire à l'amortissement dérogatoire pour 175 000 €.

Modification prospective du plan d'amortissement en N+6

En N+6, la VNC du bien avant dotation de l'année s'établit à 14 000 000 - (350 000 x 6) = 11 900 000 €. La durée résiduelle, qui aurait été de 34 ans selon le plan d'amortissement initial, est portée à 74 ans en tenant compte de la durée réelle d'utilisation. A cette durée de 74 ans correspond une annuité de : 11 900 000 / 74 = 160 811 €. Il convient de préciser que pour l'application des dispositions de l'article 39 B, l'amortissement minimal doit être calculé en tenant compte de cette modification du plan d'amortissement, et non en se référant au plan initial.

Modification prospective du plan d'amortissement en N+9

En N+9, la VNC du bien avant dotation de l'année s'établit à 11 900 000 - (160 811 x 3) = 11 417 567 €. La durée résiduelle, qui aurait été de 71 ans selon le plan d'amortissement initial, est réduite à 31 ans en revenant à la durée d'usage. A cette durée de 31 ans correspond une annuité de : 11 417 567 / 31 = 368 309 €, qui sera répartie du point de vue comptable en 175 000 € d'amortissement pour dépréciation, et 193 309 € d'amortissement dérogatoire.

Sous-section 3 :

Conséquences de la décomposition sur le mode d'amortissement de l'immobilisation

A. CONSÉQUENCES DE LA DÉCOMPOSITION SUR L'APPLICATION DU RÉGIME D'AMORTISSEMENT DÉGRESSIF

125.De même que pour le maintien de la durée d'usage, la structure et les composants des immobilisations décomposées peuvent être amortis selon un rythme dégressif dans les mêmes conditions que l'immobilisation prise dans son ensemble. Ainsi, si cette immobilisation est éligible, compte tenu de sa nature, à un régime d'amortissement dégressif, sa structure le sera également.

Pour la structure, le coefficient de majoration du taux d'amortissement linéaire prévu à l'article 39 A doit être déterminé par référence à la durée d'amortissement de l'immobilisation elle-même, en l'occurrence la durée d'usage fiscale.

S'agissant des composants, ils peuvent être amortis sur un mode dégressif (y compris lorsqu'ils sont remplacés, à condition que ce ne soit pas par un composant d'occasion) s'ils sont eux-mêmes éligibles à ce mode d'amortissement, compte tenu de leur nature, ou si l'immobilisation d'ensemble à laquelle ils se rattachent est éligible à ce mode d'amortissement, conformément aux dispositions du b du 2 de l'article 15 bis de l'annexe II.

Dans ce cas, le coefficient applicable est déterminé par référence à la durée d'amortissement du composant, et non à la durée d'amortissement de l'immobilisation ou de la structure. En pratique, il s'agit de la durée réelle d'utilisation telle que définie en matière comptable (voir ci-dessus n° 96 ). Toutefois, lorsque le composant est amorti sur une durée plus courte en application des n os 111 à 115 ci-dessus, le coefficient d'amortissement dégressif applicable est celui correspondant à cette durée d'amortissement fiscale.

126.Exemple

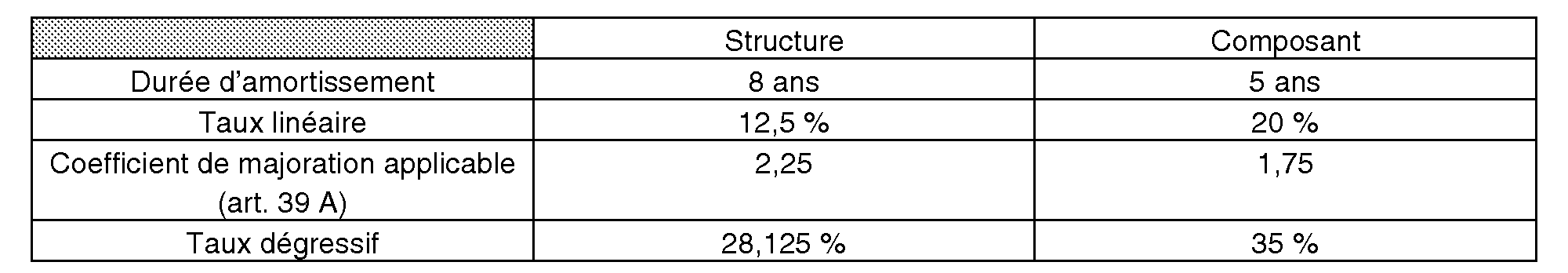

Une entreprise acquiert le 1 er janvier N une immobilisation d'une valeur de 2000 K€, décomposée en d'une part un composant d'une valeur de 500, et d'autre part la structure d'une valeur de 1500. Les durées d'amortissement sont de 8 ans pour l'immobilisation (durée d'usage), et par conséquent pour la structure, et de 5 ans pour le composant. L'immobilisation est par nature éligible au mode d'amortissement dégressif.

Les taux d'amortissement dégressif sont déterminés comme suit :

Dans cet exemple, le composant bénéficie du mode d'amortissement dégressif en raison de son rattachement à une immobilisation elle-même éligible. Toutefois, il aurait également pu bénéficier de ce mode d'amortissement dans l'hypothèse où l'immobilisation n'aurait pas été éligible au mode dégressif, mais où la nature du composant le rendrait lui-même éligible isolément à ce mode d'amortissement.

127.Les modalités de calcul de l'amortissement dégressif sont les mêmes qu'antérieurement (cf. documentation administrative 4 D 2223 en date du 26 novembre 1996).

B CONSÉQUENCES SUR LES DISPOSITIFS FISCAUX SPÉCIFIQUES

128.Les dispositifs fiscaux prévus aux articles 39 quinquies A à 39 quinquies FC, qui portent sur l'amortissement exceptionnel d'une fraction des investissements éligibles dès leur acquisition, sont maintenus. Comme antérieurement, les amortissements supplémentaires d'origine fiscale sont constatés en comptabilité au moyen de l'amortissement dérogatoire.

Il est précisé que, lorsque les dispositifs d'amortissements exceptionnels s'appliquent à une immobilisation dans son ensemble (par exemple les immeubles destinés à l'épuration des eaux industrielles visés à l'article 39 quinquies E, ou les immeubles destinés à la lutte contre les pollutions atmosphériques visés à l'article 39 quinquies F), l'amortissement s'applique à l'ensemble de la structure et des composants de l'immobilisation en cause. Pour autant, en cas d'incorporation de travaux éligibles à un dispositif d'amortissement exceptionnel à un immeuble existant, l'application du dispositif incitatif à ces travaux ne rend pas l'immeuble éligible dans son ensemble. Par conséquent, le régime d'amortissement exceptionnel devrait pouvoir s'appliquer dans certains cas à certains composants d'immobilisations corporelles à l'exclusion de la structure ou d'autres composants.

Par ailleurs, les dispositions de l'article 39-4 relative à la limitation de la déduction de l'amortissement de certains biens s'appliquent également selon les mêmes modalités qu'antérieurement. En cas de décomposition, la limitation s'applique aussi bien à la structure qu'aux composants identifiés par l'entreprise.

S'agissant des véhicules de tourisme et compte tenu des critères de décomposition exposés ci-dessus aux n os30 et suivants (notamment le caractère significatif des composants), aucun composant ne devrait, dans la plupart des cas, être identifié par les entreprises effectivement soumises à la limitation de 18 300 €. Dès lors, à titre de simplification, il sera admis que cette limitation s'applique au prix d'acquisition des véhicules dans son ensemble, y compris aux composants éventuels, mais que les remplacements d'éléments qui interviendraient par la suite et feraient l'objet d'une inscription à l'actif, à titre exceptionnel, en tant que composants, ne soient pas soumis à la limitation de la déduction de l'amortissement.

Exemple

129.Une entreprise acquiert une voiture particulière le 1 er janvier N, pour un prix de 30 000 €. L'entreprise a identifié un composant d'une valeur de 5 000 €, les 25 000 € restants étant affectés à la structure du véhicule.

En application des dispositions du a de l'article 39-4, la fraction amortissable du prix d'acquisition du véhicule s'élève à 18 300 €. Cette limitation est répartie entre le composant et la structure de la manière suivante :

- limitation applicable au composant : 5 000 x 18 300 / 30 000 = 3 050 € ;

- limitation applicable à la structure : 25 000 x 18 300 / 30 000 = 15 250 €.

La base amortissable fiscale du composant s'élève par conséquent à 3 050 € au lieu de 5 000 € pour le composant, et à 15 250 € au lieu de 25 000 € pour la structure.

C. CONSÉQUENCES SUR L'AMORTISSEMENT DES INSTALLATIONS COMPLEXES SPÉCIALISÉES

130.Les installations complexes spécialisées étaient définies dans le plan comptable général de 1982 comme des unités complexes fixes d'usage spécialisé pouvant comprendre des constructions, matériels ou pièces qui, même séparables par nature, sont techniquement liées pour leur fonctionnement et que cette incorporation de caractère irréversible rend passibles du même rythme d'amortissement. Sur le plan fiscal, il était également admis que les installations complexes spécialisées puissent faire l'objet d'un amortissement unique, sur la durée des matériels constituant l'élément prédominant des installations.

Les installations complexes spécialisées ne sont pas expressément visées dans les règlements CRC n os 2002-10 et 2004-06. L'article 311-2 du PCG précise seulement que lorsque des éléments constitutifs d'un actif sont exploités de façon indissociable, un plan d'amortissement unique est retenu pour l'ensemble de ces éléments. L'approche par composants paraît toutefois poser des difficultés d'application de cet alinéa de l'article 311-2. Le Comité d'urgence du CNC a ainsi été amené à préciser, dans son avis n° 2005-D du 1 er juin 2005, l'articulation entre d'une part les installations complexes spécialisées, et d'autre part la méthode par composant.

Du point de vue comptable, il demeure possible de pratiquer l'amortissement sur une durée et un mode unique pour l'ensemble d'une installation complexe spécialisée quand ses éléments constitutifs sont exploités de façon indissociable, c'est-à-dire qu'aucun remplacement n'est prévu, ni prévisible lors de la comptabilisation initiale de l'immobilisation. Il est précisé que cette situation devrait rester exceptionnelle en pratique.

Lorsque des remplacements sont prévisibles dès l'origine ou le deviennent du fait de leur récurrence, le nouvel élément doit être comptabilisé séparément et faire l'objet d'un plan d'amortissement distinct, ce qui interdit tout amortissement unique de l'installation.

Par ailleurs, en cas de remplacement non prévisible à l'origine, le nouvel élément doit être comptabilisé et amorti séparément, et la valeur de l'élément remplacé doit être comptabilisée en charges. Dans cette situation, le plan et le mode d'amortissement de la partie non décomposée de l'installation doivent rester inchangés, dès lors que cette partie représente encore, après intervention des remplacements, une partie substantielle de l'installation.

Le même traitement sera appliqué en matière fiscale. Les installations complexes spécialisées pourront donc, lorsqu'elles répondent aux conditions exposées ci-dessus, être amorties selon un plan unique, et le cas échéant bénéficier dans leur ensemble du régime de l'amortissement dégressif lorsque l'élément prédominant est éligible à ce système d'amortissement.

Sous-section 4 :

Conséquences de la décomposition des immobilisations sur les autres dispositifs fiscaux

A. IMPACT DE LA MÉTHODE PAR COMPOSANTS SUR LE RÉGIME DES PLUS-VALUES

131.La cession d'une immobilisation corporelle par une entreprise relevant des bénéfices industriels et commerciaux est génératrice d'une plus ou moins-value qui peut être considérée à court ou à long terme, en tout ou partie, selon le délai de détention de l'immobilisation.

S'agissant d'une immobilisation décomposée, le délai de deux ans mentionné à l'article 39 duodecies est décompté par référence à la date de création ou d'acquisition de l'immobilisation, pour l'ensemble des composants de l'immobilisation (y compris pour la structure). Ainsi, lorsque l'immobilisation a été créée ou acquise depuis au moins deux ans, la plus ou moins-value relative à l'ensemble de la structure et des composants est traitée comme une plus ou moins-value à long terme, pour sa fraction excédant le montant des amortissements déduits pour l'assiette de l'impôt. La fraction correspondant aux amortissements déduits au titre de la structure et des composants demeure par ailleurs qualifiée de plus ou moins-value à court terme.

La date de remplacement des composants n'est par conséquent pas retenue pour déterminer la qualification à court ou à long terme de la plus ou moins-value de cession. Toutefois, lorsque exceptionnellement un composant viendrait à être cédé isolément de la structure, il conviendrait de décompter le délai de deux ans de la date d'acquisition du composant, qui peut correspondre le cas échéant à la date de remplacement.

Exemple

Soit une entreprise A qui a acquis une immobilisation corporelle d'une valeur de 5 000 le 1 er janvier N. Cette immobilisation est décomposée de la manière suivante :

- un composant C1 d'une valeur de 1 000 est amorti sur une durée de 5 ans (dotation annuelle : 200) ;

- un composant C2 d'une valeur de 500 est amorti sur une durée de 2 ans (dotation annuelle : 250) ;

- la structure S d'une valeur de 3 500 est amortie sur une durée de 10 ans (dotation annuelle : 350).

L'amortissement est effectué selon le mode linéaire. Il est précisé que le composant C2 a été remplacé le 1 er janvier N+2, à l'identique, par un composant C3 d'une valeur de 500 et amorti également sur une durée de deux ans.

Le 1 er janvier N+3, l'entreprise A cède l'immobilisation pour un prix de 6 000. A la date de la cession, les amortissements suivants ont été effectués par l'entreprise A :

- composant C1 : amortissement cumulé de 3 x 200 = 600 ; VNC = 1 000 - 600 = 400 ;

- composant C2 : sorti de l'actif ;

- composant C3 : amortissement cumulé de 250 ; VNC = 500 - 250 = 250 ;

- structure S : amortissement cumulé de 3 x 350 = 1 050 ; VNC = 3 500 - 1 050 = 2 450 ;

soit au titre de l'immobilisation, un amortissement cumulé, hors composant C2, de 600 + 250 + 1 050 = 1 900, et une VNC de 3 100.

La plus-value au titre de la cession de l'immobilisation s'élève par conséquent à 6 000 - 3 100 = 2 900. Cette plus-value peut bénéficier du régime des plus-values à long terme, dans la mesure où l'immobilisation a été acquise depuis plus de deux ans à la date de la cession. La plus-value relative à la cession du composant C3 reçoit ainsi la qualification de plus-value à long terme, bien que le remplacement soit intervenu depuis moins de deux ans.

La fraction de la plus-value correspondant aux amortissements déduits fiscalement demeure toutefois qualifiée de plus-value à court terme, soit un montant de 1 900 imposé au taux normal de l'impôt. L'excédent de la plus-value, soit 2 900 - 1 900 = 1 000, bénéficie du taux réduit d'imposition prévu à l'article 39 quindecies.

Dans l'hypothèse où le composant C3 aurait fait l'objet d'une cession isolément de l'immobilisation (structure S et composant C1 non cédés), alors la plus ou moins-value de cession aurait été considérée à court terme, ce composant ayant été acquis moins de deux ans avant la cession. Dans ce seul cas, la date d'acquisition de l'immobilisation n'aurait en effet pas été retenue.