B.O.I. N° 124 du 5 JUILLET 1999

BULLETIN OFFICIEL DES IMPÔTS

4 H-4-99

N° 124 du 5 JUILLET 1999

4 F.E. / 22

INSTRUCTION DU 25 JUIN 1999

IMPOT SUR LES SOCIETES- DISPOSITIONS PARTICULIERES

ASSIETTE (DETERMINATION DU BENEFICE IMPOSABLE).REGIME FISCAL DES SOCIETES MERES

(ART. 43 DE LA LOI DE FINANCES POUR 1999)

(C.G.I., art. 216)

NOR : ECO F 9910084J

[Bureau B 1]

|

ECONOMIE GENERALE DE LA MESURE

L'article 216 du code général des impôts prévoit la possibilité pour une société soumise à l'impôt sur les sociétés de retrancher de son bénéfice imposable les produits afférents à des participations qui répondent aux conditions énoncées à l'article 145 du même code. L'article 43 de la loi de finances pour 1999 a modifié l'article 216 du code général des impôts. Une quote-part de frais et charges égale à 2,5% du produit total des participations, crédit d'impôt compris, doit désormais être réintégrée dans le résultat imposable de la société mère. Le montant de cette quote-part ne peut toutefois excéder le montant total des frais et charges de toute nature exposés au titre de l'exercice au cours duquel les dividendes ont été perçus. Cette nouvelle disposition rétablit dans son principe le régime en vigueur avant l'intervention de l'article 104 de la loi n° 92-1376 du 30 décembre 1992 qui prévoyait la réintégration d'une quote-part de frais et charges de 5%. Elle s'applique pour la détermination des résultats des exercices clos à compter du 31 décembre 1998. • |

||||

|

INTRODUCTION

1.L'article 216 du code général des impôts prévoit que les sociétés mères peuvent retrancher, pour la détermination de leur bénéfice net, les produits de participations reçus de leurs filiales qui satisfont aux conditions mentionnées à l'article 145 du même code.

2.Depuis l'intervention de l'article 104 de la loi du 30 décembre 1992, ce dispositif n'avait plus pour contrepartie la réintégration d'une quote-part de frais et charges.

L'article 43 de la loi de finances pour 1999 rétablit dans son principe le mécanisme applicable jusqu'en 1993 prévoyant la réintégration d'une quote-part de frais et charges réputée engagée pour l'acquisition des produits de participations qui ne sont pas compris dans le résultat imposable. Son montant est fixé forfaitairement à 2,5% du montant brut des dividendes au lieu de 5% dans le régime antérieur. Cette quote-part ne peut toutefois excéder le montant total des frais et charges de toute nature exposés par la société participante au titre de la période au cours de laquelle elle a perçu les produits de participation en cause.

3.Les nouvelles dispositions introduites par l'article 43 de la loi de finances pour 1999 sont transposées du mécanisme de la quote-part de frais et charges de 5%, applicable aux résultats des exercices ouverts avant le 1er janvier 1993 (cf. DB 4 H 2114, n°s 9 à 15 ).

4.Sauf mention contraire, les articles cités sont ceux du code général des impôts et de ses annexes.

SECTION 1

Rappel du régime actuel des sociétés mères

5.Le régime fiscal des sociétés mères, tel qu'il est défini aux articles 145 et 216 est applicable aux sociétés et autres organismes, soumis à l'impôt sur les sociétés au taux normal, même sur une partie de leur activité (cas d'assujettissement partiel), qui détiennent des participations satisfaisant aux conditions mentionnées aux a, b et c du 1 de l'article 145 et aux articles 54 à 56 de l'annexe II (cf. DB 4-H-2111 à 2115).

6.Le régime des sociétés mères et filiales est devenu optionnel pour la détermination des exercices ouverts à compter du 1er janvier 1993, date à laquelle le taux normal de l'impôt sur les sociétés a été fixé à 33 1/3 % (cf. DB 4 H 2113 n°s 8 à 12 ).

A. PRINCIPE

7.Le régime des sociétés mères s'applique :

- d'abord au stade de la réalisation des bénéfices par la société participante ;

- ensuite, lors de la redistribution par celle-ci des produits qu'elle a reçus de sa filiale.

I. Produits reçus des filiales

8.Afin d'éviter une double imposition économique, l'article 216 autorise la société dont la participation satisfait aux conditions déjà évoquées (cf. n° 5 .) et qui a inclus les dividendes reçus dans son résultat comptable, à retrancher ces produits de participation pour la détermination de son résultat fiscal. En pratique, ces produits sont déduits sur la ligne XA du tableau N°2058 A « détermination du résultat fiscal ».

9.Le revenu correspondant n'ayant pas été imposé (cf. art. 158 bis), ces sociétés ne sont pas autorisées à imputer sur l'impôt sur les sociétés dont elles sont redevables par ailleurs, les crédits d'impôt ou avoirs fiscaux attachés aux dividendes reçus et ainsi extournés du résultat fiscal.

II. Redistribution de ces produits aux actionnaires de la société mère

10.Les produits de filiale n'ayant supporté aucune imposition au taux de droit commun de l'impôt sur les sociétés au niveau de la société participante, leur redistribution par cette dernière entraîne en principe l'exigibilité du précompte mobilier prévu à l'article 223 sexies.

Toutefois, dans le cadre du régime des sociétés mères, le 2 de l'article 146 prévoit que le précompte est diminué des avoirs fiscaux et crédits d'impôt attachés aux produits de participation encaissés au cours des exercices clos depuis 5 ans au plus.

B. PRECISIONS SUR LES CONDITIONS D'APPLICATION DU REGIME

11.Conformément au c de l'article 145, les titres de participations admis au régime des sociétés mères doivent avoir été souscrits à l'émission. A défaut, la personne morale participante doit avoir pris l'engagement de les conserver pendant un délai de deux ans. Toutefois, en application du a du 1° de l'article 54 de l'annexe II, cet engagement n'est pas exigé en ce qui concerne les titres que la personne morale justifie avoir conservés pendant cette durée. A défaut d'engagement, les produits de participation perçus pendant le délai en cause ne peuvent bénéficier du régime des sociétés mères.

Ainsi, dans la situation d'une société anonyme (SA) qui a acquis, depuis plus de deux ans, des parts d'une société en nom collectif (SNC) soumise initialement au régime prévu à l'article 8 puis, après option, assujettie à l'impôt sur les sociétés, l'engagement de conservation n'est pas exigé si la SA est en mesure de justifier qu'elle a souscrit à l'émission les parts de la SNC ou qu'elle les détient depuis plus de deux ans. A cet égard, l'option pour l'assujettissement à l'impôt sur les sociétés de la SNC est donc sans incidence.

12.Conformément au b ter du 6 de l'article 145, le régime fiscal des sociétés mères n'est pas applicable aux produits des titres auxquels ne sont pas attachés des droits de vote. En effet, le régime des sociétés mères s'applique aux produits des titres qui permettent à leur détenteur de participer, non seulement aux résultats, mais aussi à la gestion de l'entreprise par l'exercice du droit de vote dans les assemblées. Par suite, si la détention d'un titre ne permet pas de participer aux décisions des organes délibérants de la société, il ne peut être considéré comme un titre de participation au sens de l'article 145.

Les actions d'autocontrôle dont le droit de vote ne peut être exercé conformément à l'article 359-1 de la loi du 24 juillet 1966 sur les sociétés commerciales, ne sont donc pas au nombre des titres admis au bénéfice du régime des sociétés mères.

13.Le régime fiscal des sociétés mères est applicable à tous les produits que la société mère reçoit de sa filiale en sa qualité d'actionnaire ou de porteur de parts. En outre, il est admis que les intérêts excédentaires versés à la société mère et réintégrés dans le bénéfice imposable de la filiale en application des dispositions du 3° du 1 de l'article 39 ouvrent droit au régime des sociétés mères (cf. DB 4 H 2114, n° 2 ). En revanche, les intérêts qui ne sont pas déductibles pour la détermination du résultat de la filiale du fait de l'absence de libération de son capital, conformément au deuxième alinéa de l'article du 3° du 1 de l'article 39, n'ouvrent pas droit à ce régime.

SECTION 2

Réintégration d'une quote-part de frais et charges

A. PRINCIPE

14.L'article 216, tel que modifié par l'article 43 de la loi de finances pour 1999, prévoit désormais que, pour la détermination du résultat imposable des exercices clos à compter du 31 décembre 1998, les sociétés mères doivent réintégrer un montant forfaitaire réputé correspondre aux charges afférentes aux produits de participation qu'elles ont perçus et extournés du résultat fiscal. Ce montant forfaitaire est toutefois limité par la loi aux frais et charges de toute nature exposées par la société mère (cf. n°s 19. à 22 . ).

15.Cette réintégration est égale à 2,5% du produit total des participations, qui s'entend crédit d'impôt compris. Ces crédits d'impôt correspondent soit à l'avoir fiscal pour les produits de source française visés à l'article 158 ter, soit au crédit d'impôt étranger perçu sur les produits de filiales ayant leur siège dans un pays lié à la France par une convention fiscale.

16.Sous réserve de la limitation aux frais et charges de toute nature (cf. n°s 19. à 22 . ), la réintégration prévue à l'article 216 est obligatoire pour la société mère, en ce sens qu'elle ne peut substituer au forfait légal un autre mode de calcul des frais afférents à la gestion des participations ouvrant droit au régime de faveur.

17.En application des termes mêmes de la loi, l'article 216 résultant de l'article 43 de la loi de finances pour 1999 fixe un mode de calcul pour la réintégration des charges afférentes à des produits qui ne sont pas imposés et ne peut s'analyser comme conduisant à l'imposition d'une partie des dividendes.

Par suite, la société mère n'est pas fondée à imputer sur l'impôt sur les sociétés une fraction des avoirs fiscaux attachés aux distributions en cause. Cette analyse a été confirmée par la jurisprudence pour l'application du mécanisme de réintégration d'une quote-part de frais et charges en vigueur avant le 1er janvier 1993 (cf. arrêt du Conseil d'Etat du 23.04.1997 n°145611, 9° et 8° s.-s.). Cette jurisprudence est transposable à la quote-part prévue à l'article 216 dans sa rédaction issue de la loi de finances pour 1999.

18.En pratique, le montant de la quote-part est indiqué dans une case réservée à cet effet sur la ligne XA du tableau 2058 A « détermination du résultat fiscal ». Il vient en diminution des produits de participation ouvrant droit au régime des sociétés mères qui peuvent être retranchés du bénéfice sur la ligne XA.

B. LIMITATION DE LA REINTEGRATION AU MONTANT DES FRAIS ET CHARGES DE TOUTE NATURE

19.Conformément aux dispositions de l'article 216 modifié par l'article 43 de la loi de finances pour 1999, la quote-part de frais et charges à réintégrer ne peut excéder, pour chaque période d'imposition, le montant total des frais et charges de toute nature exposés par la société participante au cours de la même période.

20.De même que pour l'application de la quote-part de 5% en vigueur jusqu'au 1er janvier 1993, la limite ainsi définie s'entend du montant total des charges de toute nature qui sont prises en compte pour la détermination du résultat fiscal et pas seulement des frais de gestion afférents aux participations ou des charges d'exploitation de l'entreprise.

Ainsi, le plafond à prendre en compte pour le montant de la quote-part de frais et charges à réintégrer s'apprécie en intégrant notamment dans le calcul, les charges financières de même que les pertes de change et les provisions déduites fiscalement.

21.Comme dans le dispositif antérieur, ce mécanisme de plafonnement permet d'éviter qu'une société mère puisse être imposée sur un montant supérieur à celui des recettes autres que les produits des participations, en dégageant un profit imposable du seul fait de la réintégration de la quote-part de frais et charges.

Exemple

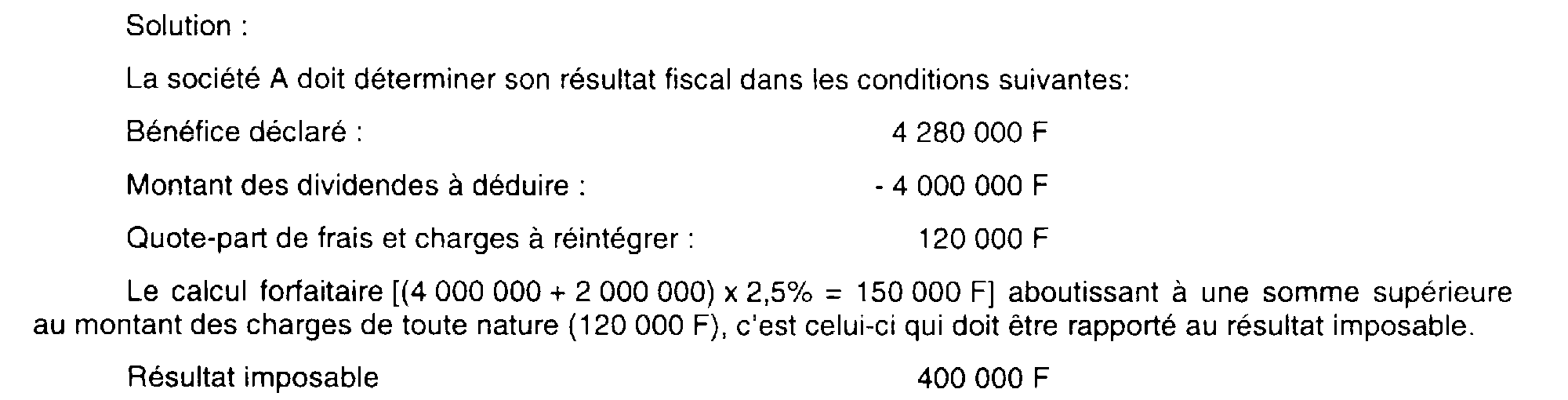

22.Hypothèses :

Soit une société A ayant réalisé un bénéfice brut de 4 400 000 F provenant, à concurrence de 4 000 000 F (avoir fiscal non compris), de dividendes reçus de filiales françaises remplissant les conditions pour bénéficier du régime des sociétés mères. Sous déduction des charges de toute nature d'un montant de 120 000 F, son bénéfice net comptable ressort à 4 280 000 F.

La société A n'est imposée que sur 400 000 F, soit le montant de ses recettes autres que celles provenant de ses participations. En l'absence de plafonnement, l'obligation de réintégrer une quote-part de frais et charges d'un montant de 2,5% aurait entraîné une imposition à l'impôt sur les sociétés sur un montant de 430 000 F supérieur aux recettes autres que celles provenant des participations (400 000 F).