SECTION 2 MODALITÉS D'IMPOSITION

SECTION 2

Modalités d'imposition

1Dès lors que l'option est souscrite et que sont remplies les conditions exigées à l'article 93-1 ter du CGI, le revenu imposable, provenant des commissions reçues, est déterminé selon les règles prévues en matière de traitements et salaires.

2Mais, les autres revenus ou profits dont peut disposer le contribuable sont soumis à l'impôt sur le revenu dans les conditions de droit commun.

A. DÉTERMINATION DE LA BASE IMPOSÉE SELON LE RÉGIME SPÉCIAL

I. Recettes

3Les recettes à prendre en considération sont constituées par le montant brut des commissions effectivement perçues au cours de l'année d'imposition. Cette règle doit être strictement respectée 1 .

Il convient donc que les intéressés comprennent, notamment dans leurs recettes imposables, dés leur perception, le montant des commissions escomptées (c'est-à-dire calculées et perçues à l'avance sur le total des primes dues par l'assuré), quelle que soit la date à laquelle se plaçait l'échéance.

II. Frais

4Du montant brut des commissions déterminées comme il est indiqué ci-dessus, les agents généraux d'assurances (les mandataires et sous-agents) peuvent déduire :

- les commissions ou honoraires rétrocédés à des confrères ainsi que pour les agents généraux, les commissions versées à leurs sous-agents ;

- les frais professionnels déterminés selon les règles applicables aux traitements et salaires.

1. Commissions et honoraires rétrocédés.

5Les commissions rétrocédées par les agents généraux d'assurances à des confrères, conformément aux usages de la profession, ainsi que les commissions versées à des sous-agents, doivent être déduites du montant des recettes avant la déduction des frais professionnels proprement dits.

La prise en charge des rétrocessions et versements est subordonnée à la condition que les honoraires rétrocédés aient fait l'objet d'une déclaration dans les conditions prévues à l'article 240 du CGI (cf. ci-après DB 5 G 413, n° 3 ).

2. Dépenses professionnelles.

6Conformément aux règles applicables en matière de traitements et salaires, les dépenses professionnelles peuvent être prises en compte, soit forfaitairement, soit pour leur montant réel.

Les agents généraux d'assurances, les mandataires et les sous-agents ont, en conséquence, le choix entre deux méthodes.

a. Option pour la méthode forfaitaire.

7La déduction à effectuer au titre des frais professionnels, est fixée à 10 %.

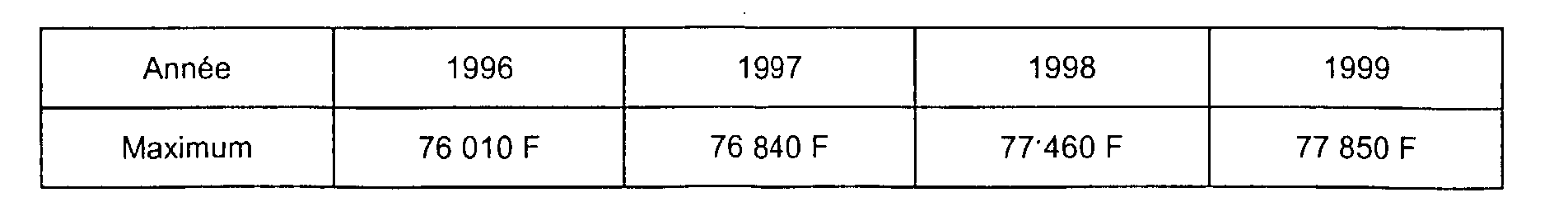

Cette déduction est toutefois limitée aux plafonds annuels suivants :

Cette déduction couvre les dépenses généralement à la charge du contribuable. Ainsi, aucune déduction forfaitaire supplémentaire ne peut être pratiquée.

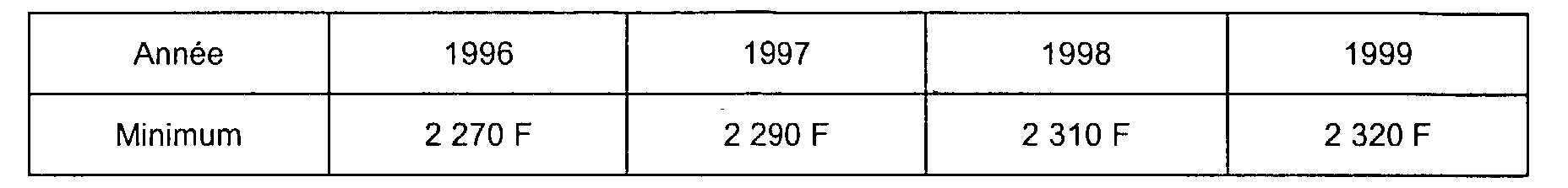

Le montant de la déduction forfaitaire ne peut être inférieur aux montants annuels suivants :

b. Déduction forfaitaire insuffisante.

8Lorsqu'ils estiment que la déduction forfaitaire est insuffisante, les intéressés sont fondés à demander qu'il soit tenu compte du montant réel de leurs frais professionnels. Mais, ils doivent alors être en mesure d'en justifier, à l'aide des pièces et documents nécessaires (cf. ci-après DB 5 G 413, n° 6 ).

L'option implique la renonciation à toute déduction forfaitaire et l'obligation de comprendre les indemnités pour frais dans le revenu brut imposable.

Quant à la nature des frais déductibles, il y a lieu de se reporter ci-avant DB 5 G 23 , aux développements consacrés à l'examen des frais et charges. Ces frais, bien entendu, doivent être nécessités par l'exercice de la profession.

Toutefois, les pertes résultant du non-recouvrement des quittances laissées à la charge des agents généraux d'assurances par les compagnies sont admises en déduction sous certaines conditions (cf. DB 5 G 2311, n° 50 et 5 G 2222, n° 14 ).

9 Remarque : Il est précisé que lorsqu'un agent d'assurances - ayant opté pour le régime spécial - reçoit, par ailleurs, des salaires, la déduction au titre des frais professionnels doit être pratiquée globalement, soit forfaitairement (par application de la déduction de 10 %), soit par la prise en compte du montant réel et justifié de ces frais (à titre d'exemple, cf. ci-avant DB 5 G 411, n° 18 , renvoi).

10D'autre part, lorsque les intéressés perçoivent des courtages et autres rémunérations imposables dans les conditions de droit commun, il est nécessaire de procéder à une ventilation des frais réels, de façon à isoler ceux imputables au seul secteur bénéficiant du régime d'imposition privilégié. À titre de règle pratique, il convient d'admettre que cette ventilation s'opère au prorata des recettes respectives des différents secteurs d'activité. Ce n'est que dans l'hypothèse où le contribuable est en mesure de produire une ventilation certaine et probante de ces frais entre les diverses sources de revenus qu'il y a lieu d'écarter la règle du prorata.

3. Cas particulier. - Amortissements.

11Il est admis que les intéressés puissent amortir les éléments dépendant de leur patrimoine professionnel, conformément à l'article 93-1-2° du CGI.

L'amortissement, toutefois, ne peut être pratiqué et déduit que lorsque le contribuable s'est placé sous le régime des frais réels (cf. ci-dessus n° 8 ).

En cas de pluralité d'activités, il convient de procéder à une ventilation, dans les conditions ci-dessus définies au n° 10 .

III. Abattement d'assiette

12Comme les bénéficiaires de traitements et salaires, les agents généraux d'assurances, les mandataires et les sous-agents, qui ont opté pour le régime spécial, peuvent pratiquer, dans les conditions définies à l'article 158-5 a du CGI, l'abattement forfaitaire de 20 % sur le montant net de frais professionnels des commissions soumises audit régime.

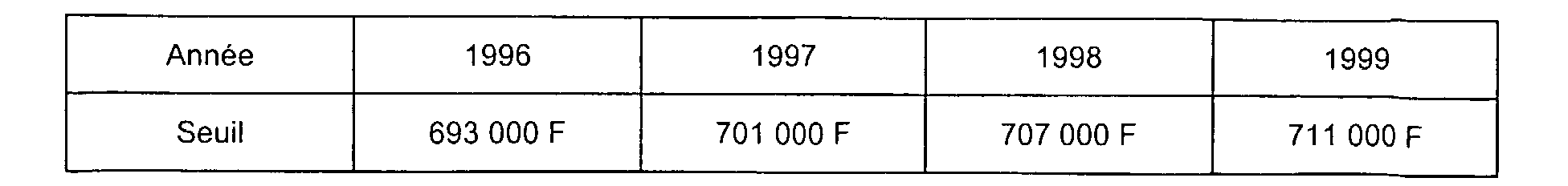

Toutefois, aucun abattement n'est pratiqué sur la fraction du montant des commissions - net de frais professionnels - qui excède un certain seuil qui évolue chaque année.

Ces seuils annuels ont été fixés ainsi :

De même, à compter de l'imposition des revenus de 1993, l'abattement de 20% n'est susceptible d'être appliqué qu'aux revenus déclarés spontanément (pour plus de précisions, cf. DB 5 F 3121 ).

B. MODALITÉS D'IMPOSITION DES REVENUS NON SOUMIS AU RÉGIME SPÉCIAL

I. Courtages et rémunérations accessoires

13Le montant net des courtages doit être soumis à l'impôt sur le revenu, distinctement, au titre des bénéfices commerciaux.

En effet, il ne peut être fait application dans ce cas de la solution qui consiste à ranger dans la catégorie des bénéfices non commerciaux, pour l'assiette de l'impôt, les bénéfices commerciaux réalisés accessoirement, dans le cadre de leur activité principale, par les membres de certaines professions libérales (cf. DB 5 G 1112, n°s 10 et suiv. ).

14Quant aux autres rémunérations accessoires (honoraires, vacations, intérêts...) [cf. ci-avant DB 5 G 411, n°s 25 et suiv. ], elles relèvent de la catégorie des bénéfices non commerciaux et doivent être imposées en tant que tels, selon les règles de droit commun applicables à la catégorie (régime déclaratif spécial, régime de l'évaluation administrative 2 ou régime de la déclaration contrôlée).

II. Plus-values (ou moins-values) sur éléments dépendant du patrimoine professionnel

15Réalisées dans le cadre de l'activité, elles sont soumises au régime des plus-values ou moins-values professionnelles et sont prises en compte selon les modalités propres à ce régime (cf. à cet égard DB 5 G 24 ).

Aussi, il doit être distingué selon que les agents d'assurances réalisent des recettes d'un montant supérieur ou non à 350 000 F TTC (cf. ci-après DB 5 G 413, n° 7 ).

1 Les recettes sont constituées par les commissions que les intéressés perçoivent des compagnies qu'ils représentent. Elles ne comprennent pas les primes dont ils assurent éventuellement le recouvrement pour le compte de celles-ci. Par suite, le reversement de ces primes à leurs compagnies ne constitue jamais une dépense professionnelle. Il en est ainsi même lorsque les conventions passées entre les compagnies et certains de leurs agents prévoient des règles particulières de recouvrement et de reversement des primes dues par leurs clients.

2 Le régime de l'évaluation administrative est supprimé à compter de l'imposition des revenus de l'année 1999.