SECTION 3 MÉDECINS CONVENTIONNÉS SOUMIS AU RÉGIME DE LA DÉCLARATION CONTRÔLÉE

SECTION 3

Médecins conventionnés soumis au régime de la déclaration contrôlée

Lorsque les médecins conventionnés sont soumis au régime de la déclaration contrôlée, obligatoirement ou sur option, leur bénéfice est normalement déterminé dans les mêmes conditions que les autres contribuables relevant de ce régime.

Toutefois, en raison de leur adhésion à la convention nationale, certains assouplissements leur sont accordés en ce qui concerne tant la détermination de leur résultat fiscal que leurs obligations comptables.

Ces avantages sont uniquement réservés aux médecins conventionnés du secteur I (cf. DB 5 G 44 ).

SOUS-SECTION 1

Détermination du résultat fiscal

A. PRINCIPES

1Les médecins conventionnés qui relèvent du régime de la déclaration contrôlée, obligatoirement ou sur option, ne peuvent pas bénéficier du régime de détermination des frais tel qu'il est exposé ci-avant DB 5 G 4411.

En principe, ils sont tenus, comme la généralité des contribuables relevant de ce régime, de justifier l'intégralité de leurs frais réels professionnels.

Toutefois, en raison de leur adhésion à la convention nationale, des déductions spécifiques leur sont accordées.

I. Déduction de 2 % couvrant certains frais

1. Règles générales.

2Les médecins conventionnés du secteur I sont autorisés à ne pas tenir la comptabilité réelle des frais professionnels ci-après : représentation, réception, prospection, cadeaux professionnels, travaux de recherche, blanchissage, petits déplacements 1 .

Ces frais sont alors déduits sous forme d'un abattement de 2 % calculé sur le montant des recettes brutes, y compris les honoraires de dépassement auxquels ces médecins ont droit (DE ou DP ; cf. DB 5 G 44, n° 1 ).

L'option pour la déduction forfaitaire de 2 % porte sur l'année entière et pour l'ensemble des frais précités.

Les deux modes de déduction, frais réels ou abattement, sont exclusifs l'un de l'autre. Ils ne peuvent ni coexister, ni être utilisés successivement au cours d'une même année.

Il s'ensuit que l'abattement n'est applicable qu'en l'absence de comptabilisation à un poste de charges des dépenses couvertes par la déduction forfaitaire de 2 %.

En conséquence, l'option pour la déduction forfaitaire doit être exercée, a priori, au 1er janvier de l'année et l'inscription des frais correspondants à un poste de charges vaut renoncement à l'option.

Cette mesure concerne tous les médecins conventionnés du secteur I, placés sous le régime de la déclaration contrôlée, qu'ils soient ou non adhérents d'une association agréée, dès lors que cette déduction est représentative de frais professionnels (cf. ci-après, n° 14 ).

Toutefois, les adhérents d'associations agréées sont soumis à certaines obligations. En effet, l'adhésion à une association agréée emporte l'obligation pour l'adhérent d'indiquer en comptabilité toutes les opérations réalisées sur les comptes bancaires professionnels.

Une distinction doit cependant être opérée entre les opérations privées qui doivent être affectées au compte de l'exploitant et les opérations professionnelles.

En conséquence, les adhérents désirant opter pour la déduction forfaitaire de 2% ont la possibilité d'inscrire les dépenses couvertes par l'évaluation forfaitaire au compte de l'exploitant. Cette manière de comptabiliser ces frais qui n'affecte pas le compte de charges, reste donc neutre au regard de la détermination du résultat. En outre, elle permet de démontrer que le contribuable a entendu se placer a priori sous ce régime forfaitaire.

À l'inverse, l'inscription de ces frais au compte de charges emporte option pour la déduction de leur montant réel.

2. Précisions : activité est exercée en société de personnes.

3S'agissant des sociétés de personnes exerçant une activité non commerciale, le bénéfice imposable est déterminé au niveau de la société suivant les règles décrites à l'article 93 du CGI.

En conséquence, l'abattement de 2 % n'est applicable qu'aux sociétés civiles de personnes exclusivement composées de médecins conventionnés du secteur I ou de praticiens admis à pratiquer cet abattement (cf. n°s 7 à 10 ).

II. Autres déductions

4 Les médecins conventionnés, soumis au régime de la déclaration contrôlée bénéficient du groupe III (cf. DB 5 G 4411, n°s 33 et suivants). De plus, ils sont autorisés à opérer, sur la même assiette que le groupe III, une déduction complémentalre de 3 %.

Ces déductions sont accordées aux médecins conventionnés eu égard à leur situation particulière tenant à leur adhésion à la convention nationale. Elles n'ont pas le caractère de déductions pour frais professionnels.

Ces avantages fiscaux constituent, en effet, des abattements d'assiette. Ils ne peuvent donc pas, en principe, se cumuler avec l'abattement de 20 % accordé en cas d'adhésion à une association agréée (cf. ci-après, n°s 12 et suiv. ). Par ailleurs, en cas de redressement entraînant la remise en cause de l'abattement, les médecins conventionnés peuvent demander l'application des déductions du groupe III et de 3 % dont ils auraient bénéficié en l'absence d'adhésion à une association agréée.

III. Obligations attachées à ce régime spécial

5Ces modalités particulières de détermination du bénéfice imposable des médecins conventionnés sont réservées à ceux d'entre eux qui, pratiquant les tarifs de la convention nationale, ont souscrit, dans le délai légal, la déclaration prévue à l'article 97 du CGI. En conséquence, le simple retard dans la souscription de ladite déclaration entraîne la remise en cause du régime particulier accordé aux praticiens, que la situation ait été régularisée spontanément ou dans les trente jours d'une mise en demeure. La déchéance du régime particulier n'est, en aucune manière, attachée à la mise en œuvre de la procédure de l'évaluation d'office.

IV. Exemple chiffré

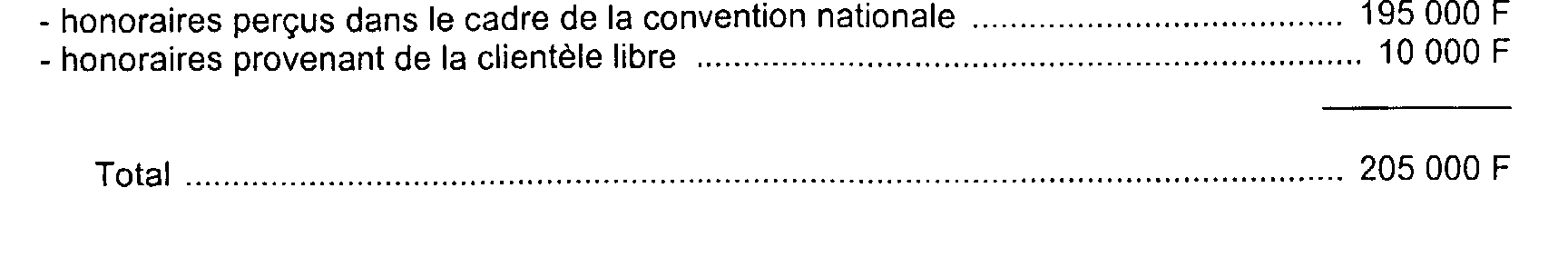

6Omnipraticien ayant réalisé au cours de l'année les recettes suivantes :

Si l'intéressé ne désire pas tenir la comptabilité réelle de ses frais de représentation, réception il peut forfaitairement déduire à ce titre : 2 % de 205 000 F = 4 100 F

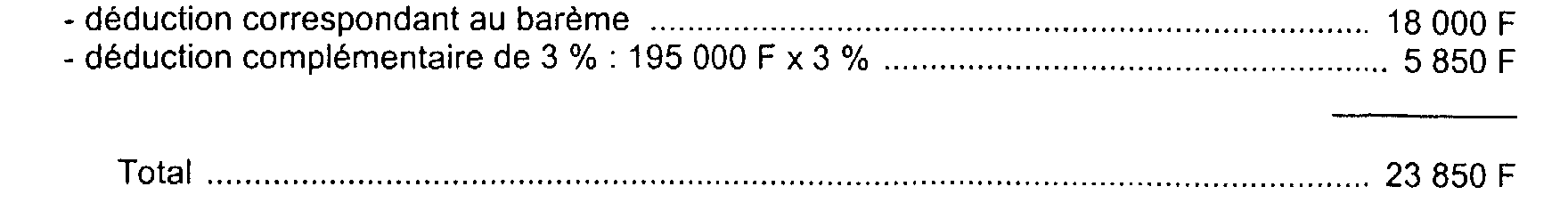

Les déductions auxquelles il peut prétendre au titre du groupe III sont calculées comme suit :

B. CAS PARTICULIERS

I. Médecins biologistes, directeurs de laboratoires d'analyses médicales

7Les médecins biologistes conventionnés relevant du régime de la déclaration contrôlée bénéficient de la déduction du groupe III (cf. DB 5 G 4411, n° 39). De plus, comme leurs confrères des autres disciplines médicales, ils peuvent prétendre à la déduction complémentaire de 3 %. La déduction du groupe III et la déduction complémentaire de 3 % sont calculées sur le montant des honoraires conventionnels afférents à des actes médicaux, à l'exclusion des honoraires correspondant à des actes côtés en B. Enfin, ces médecins peuvent bénéficier de l'abattement de 2 % (cf. ci-dessus, n°s 2 et 3 ).

II. Médecins anotomo-cyto-pathologistes

8L'anatomo-cyto-pathologie consiste en l'étude des différents tissus et cellules de l'organisme et des modifications qu'ils peuvent subir sous l'influence des agressions de toute nature (infections, traumatismes, vieillissement, etc.).

L'article L. 761-11 du code de la santé publique autorise l'exécution des actes d'anatomie et de cytologie pathologiques, en dehors des laboratoires d'analyses de biologie médicale, par les médecins spécialistes qualifiés dans cette discipline.

Le décret n° 88-280 du 24 mars 1988 (JO du 26 mars 1988) en précise les conditions d'exercice.

Les actes d'anatomie-cyto-pathologie peuvent être exécutés :

- soit, en laboratoire d'analyses de biologie médicale ;

- soit, en cabinet, sous diverses formes (association, SCP, exercice individuel).

Ces deux modes d'exercice sont exclusifs l'un et l'autre.

En conséquence, au regard du régime conventionnel, les médecins spécialistes qualifiés en anatomo-cyto-pathologie qui optent pour le deuxième mode d'exercice, sortent du champ d'application de la convention Biologie pour entrer dans celui régi par la convention des médecins.

Pour les actes d'anatomo-cyto-pathologie pratiqués par un médecin spécialiste qualifié dans cette discipline qui exerce en dehors des laboratoires d'analyses de biologie médicale, une lettre-clé « P » a été créée dans la nomenclature des actes. Pour les actes exécutés en laboratoire, la lettre-clé « BP » continue à être utilisée.

1. Anatomo-cyto-pathologistes exerçant en laboratoire d'analyses de biologie médicale.

9Le régime fiscal applicable aux anatomo-cyto-pathologistes exerçant en laboratoire d'analyses de biologie médicale doit être le même que celui qui est prévu pour les médecins biologistes. Comme ces derniers, ils ont donc la possibilité :

- de pratiquer l'abattement du groupe III et la déduction complémentaire de 3 %, calculés sur le montant des honoraires conventionnels afférents à des actes médicaux, à l'exclusion des honoraires correspondant à des actes cotés BP ;

- de ne pas tenir la comptabilité réelle des frais professionnels de représentation, réception, prospection, cadeaux professionnels, travaux de recherche, blanchissage et petits déplacements, ces frais étant pris en considération sous la forme d'un abattement de 2 % calculé sur le montant des recettes brutes (cf. ci-avant n°s 2 et 3 ).

2. Anatomo-cyto-pathologistes exerçant en cabinet.

10Les médecins anatomo-cyto-pathologistes exerçant à titre libéral qui pratiquent les tarifs fixés par la convention (secteur I) bénéficient des dispositions particulières en matière de détermination des frais professionnels (frais réels, groupe III et déductions de 3 % et 2 %) et d'obligations comptables (dispense du livre journalier des recettes).

III. Médecins exerçant en cabinet de groupe

11Lorsque les médecins conventionnés exercent en cabinet de groupe, le montant du groupe III est calculé pour chaque associé à partir de la part lui revenant dans les recettes du groupement. Les mêmes modalités de calcul doivent être retenues, à leur égard, pour déterminer la base de la déduction complémentaire de 3 %.

IV. Amortissement du matériel radiologique

12Les médecins électroradiologistes relevant du régime de la déclaration contrôlée et ne pouvant, à ce titre, se prévaloir des règles de l'amortissement exceptionnel, ont la possibilité d'amortir selon le mode dégressif, toutes autres conditions étant remplies, les matériels radiologiques identiques à ceux utilisés par les hôpitaux et les centres médico-sociaux se consacrant aux examens de dépistage (cf. DB 5 G 2363, n° 11 ).

V. Allégements fiscaux consécutifs à l'adhésion à une association agréée (cf. DB 5 G 313 et DB 5 J 3 )

1. Engagements et obligations comptables.

13Lorsqu'ils adhèrent à une association agréée, les médecins conventionnés pratiquant des honoraires conventionnels sont tenus de se conformer à l'ensemble des engagements et obligations incombant aux adhérents d'associations agréées, notamment en matière comptable, tels qu'ils sont définis aux articles 1649 quater-G du CGI, 371 Q et 371 Y de l'annexe II au même code. L'intégralité de leurs recettes doit donc figurer dans le livre-journal.

2. Non cumul de l'abattement AGA et des déductions forfaitaires propres aux médecins conventionnés.

a. Principe.

14Lorsqu'ils sont adhérents d'une association agréée, les médecins conventionnés pratiquant des honoraires conventionnels peuvent choisir soit les abattements et déductions spéciaux mentionnés ci-dessus (déduction du groupe III, déduction complémentaire de 3 %, abattement de 2 %), soit l'abattement sur le bénéfice lié à l'adhésion à une association agréée. Dans ce cas, ils peuvent cependant continuer à pratiquer la déduction de 2% représentative des frais professionnels suivants : représentation, réception, prospection, cadeaux professionnels, travaux de recherche, blanchissage, petits déplacements (cf. supra n°s 2 et 3 ).

15À ce sujet, dans un arrêt n° 183983 du 20 janvier 1999 (cf. annexe), le Conseil d'État a jugé qu'alors même que les déductions forfaitaires pour frais professionnels accordées aux médecins conventionnés résultent, non de la loi, mais d'une instruction ministérielle du 7 février 1972, l'article 89 de la loi du 29 décembre 1984 (codifié à l'article 158-4 bis du CGI) doit être regardé comme autorisant les contribuables à cumuler l'abattement de.20 % pour adhésion à une AGA avec les déductions forfaitaires (déduction du groupe III et abattement complémentaire de 3 %).

Cette décision du Conseil d'État doit être considérée comme constituant un arrêt d'espèce. Par conséquent, sous réserve de la mesure de tolérance exposée ci-dessous n°s 16 et suivants , les services doivent continuer à faire application de la doctrine administrative exprimée ci-avant selon laquelle la déduction du groupe III et la déduction complémentaire de 3 % ne peuvent pas être accordées aux médecins conventionnés qui, adhérant à une association agréée, pratiquent sur leur bénéfice l'abattement de 20 % propre à ces organismes.

1 Les frais de petits déplacements couverts par la déduction de 2 % ne concernent que les dépenses exposées par l'usage, à l'inténeur de l'agglomération, d'un moyen de transport autre qu'un véhicule professionnel (taxi - autobus) et celles liées au stationnement du véhicule professionnel.

En revanche, ils ne couvrent pas les frais afférents à l'utilisation du véhicule professionnel qui sont déductibles dans les conditions habituelles (frais réels, barème forfaitaire BNC ou barème forfaitaire carburant BIC ; cf. DB 5 G 2354 ).