SOUS-SECTION 4 PLAN D'ÉPARGNE EN ACTIONS

b. PEA ouvert auprès d'une entreprise d'assurance (PEA « assurance »).

18À la différence du mécanisme propre au PEA « bancaire », les titres d'OPCVM étaient préalablement cédés en dehors du plan et le produit de la cession était immédiatement versé dans le PEA « assurance » et investi dans un contrat de capitalisation éligible.

Lorsque ces versements provenaient de la cession ou du rachat, au cours de la période définie ci-dessus n° 12, de titres d'OPCVM mentionnés au I bis de l'article 92 B du CGI, la plus-value retirée de cette cession ou de ce rachat était normalement imposable, dans les conditions prévues par cet article, dès lors que le seuil - spécifique ou général - était dépassé.

Cette plus-value était calculée dans les conditions de droit commun par différence entre le prix de cession ou la valeur de rachat des titres et leur prix d'acquisition.

Elle pouvait, à la demande du contribuable, bénéficier d'un report d'imposition (cf. ci-dessous n°s 19 à 23 ) et éventuellement d'une exonération (cf. ci-dessous n° 24 ).

3. Report d'imposition de la plus-value.

19L'imposition de la plus-value résultant du transfert sur le PEA de titres d'OPCVM (PEA « bancaire ») ou de celle résultant des cessions de ces titres dont le produit était immédiatement investi dans le plan en contrats d'assurances (PEA « assurance ») pouvait être reportée au moment où s'est opérée la clôture du plan (CGI, ancien art. 92 B quater-3 , 2ème alinéa).

a. Conditions d'application du report d'imposition.

1 ° Caractère optionnel du report.

20Le report d'imposition constituait une faculté offerte au contribuable ; il n'était donc applicable que sur demande expresse de sa part.

À défaut, le contribuable était réputé avoir renoncé à cette faculté et choisi d'être imposé au titre de l'année au cours de laquelle la plus-value a été réalisée (en pratique, l'année 1993, compte tenu de la période autorisée de transfert).

En même temps que cette demande, le contribuable devait déclarer le montant de la plus-value dont le report d'imposition était demandé, assorti des éléments nécessaires à sa détermination.

21Aux termes du 2ème alinéa de l'ancien article 92 B quater-3 du CGI, lorsque le report d'imposition de ces plus-values était demandé, les limites d'imposition étaient appréciées en faisant abstraction de ces opérations pour l'imposition des autres plus-values réalisées au cours de la même année par le foyer fiscal.

Ainsi, un contribuable qui ne dépassait le seuil d'imposition que par suite de la prise en compte des transferts a été exonéré d'impôts sur les autres plus-values réalisées à condition qu'il ait demandé le report d'imposition de la plus-value de transfert.

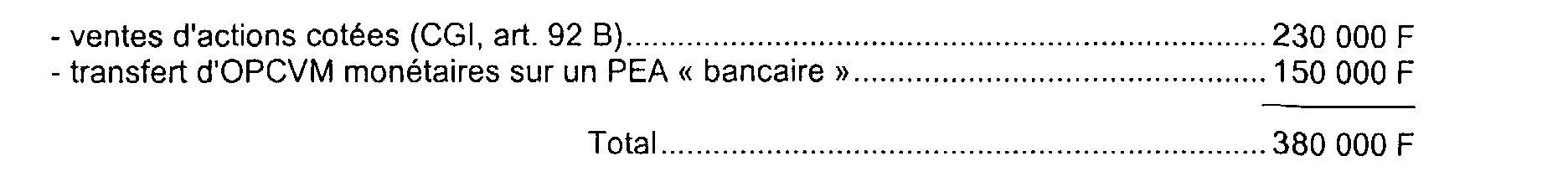

Exemple : Un contribuable a réalisé au cours de l'année 1993 les opérations suivantes :

Si le contribuable n'a pas demandé pas le report de la plus-value de transfert, l'ensemble des plus-values retirées des opérations réalisées en 1993 était imposable, dès lors que le montant de ces opérations (380 000 F) était supérieur au seuil d'imposition (332 000 F) fixé par l'article 92 B-I pour l'année 1993.

Si le contribuable a demandé le report de l'imposition de la plus-value de transfert, le seuil d'imposition était apprécié distinctement pour les plus-values retirées des autres opérations : le montant des cessions afférentes à ces autres opérations (380 000 F - 150 000 F = 230 000 F) étant alors inférieur au seuil d'imposition de l'année 1993, les plus-values correspondantes étaient exonérées.

2° Condition supplémentaire propre au PEA « assurance ».

22En pareille hypothèse, le report d'imposition était également subordonné à la condition que le produit de la cession mentionnée ci-dessus, n° 18 ait été immédiatement investi dans le plan en un contrat de capitalisation dans les conditions prévues à l'article 2 de la loi du 16 juillet 1992 (cf. DB 5 I 472, n° 31 ).

Le versement sur le plan devait donc être concomitant à l'encaissement du prix de cession ou de rachat des titres et porter sur l'intégralité du produit de la vente ou du rachat.

b. Sort de la plus-value à la clôture du plan.

23La plus-value qui a bénéficié du report d'imposition était imposable au titre de l'année au cours de laquelle s'était opérée la clôture du plan si celle-ci était intervenue avant l'expiration d'un délai de cinq ans calculé à compter de la date d'ouverture du plan.

Cette plus-value pouvait, le cas échéant, compenser, dans les conditions prévues à l'article 94 A-6 du CGI des moins-values sur d'autres titres ou droits sociaux (cf. également DB 5 G 4524 ).

Le taux applicable était celui en vigueur au cours de l'année de la clôture du plan.

La circonstance que le seuil d'imposition prévu à l'article 92 B du CGI n'était pas franchi au cours de l'année de clôture du PEA ne faisait pas obstacle à l'imposition de la plus-value ayant bénéficié du report (cf. DB 5 G 4531, n° 107 ).

En revanche, l'exonération des autres plus-values réalisées au cours de l'année du transfert (résultant de la neutralisation du transfert au regard du seuil d'imposition) ne devait pas être remise en cause.

Remarque : Il est admis que la clôture du PEA n'entraînait aucune imposition de la plus-value en report lorsqu'elle résultait :

- du décès du titulaire du plan ;

- du rattachement d'un invalide titulaire d'un PEA à un autre foyer fiscal ;

- du transfert à l'étranger du domicile du titulaire du plan.

4. Exonération de la plus-value reportée.

24Lorsque la clôture du PEA intervenait après l'expiration de la cinquième année, la plus-value dont l'imposition avait été reportée était définitivement exonérée (CGI, ancien art. 92 B quater-3 ).

Ce délai de cinq ans est calculé à partir de la date d'ouverture du plan (cf. n° 4 ).

IV. Cas particuliers

1. Titres en dépôt sur un compte d'épargne en actions (CEA).

25Le transfert sur un PEA de titres en dépôt sur un CEA (ancien art. 199 quinquies du CGI) 1 a pu être effectué soit sur un plan ouvert en 1992, soit sur un plan ouvert du 1er janvier au 31 mars 1993 ou du 23 juin au 31 décembre 1993. Le transfert devait porter sur la totalité des titres : il entraînait la clôture du CEA.

Seuls les titres qui répondaient aux conditions d'éligibilité au PEA pouvaient être transférés sur ce plan. Les titres non éligibles devaient être virés sur un compte-titres ordinaire.

Remarque : Par dérogation au principe exposé au 2ème alinéa du n° 7 ci-dessus pour les titres non cotés, la condition tenant à la date de souscription n'était pas exigée pour le transfert des titres non cotés détenus sur un CEA.

Lorsque le CEA d'un contribuable était constitué de plusieurs comptes (comptes ouverts auprès d'intermédiaires agréés de la deuxième catégorie), le transfert devait porter sur l'ensemble de ces comptes, sous réserve, bien entendu, de l'éligibilité des titres.

Par ailleurs, le CEA pouvait avoir été ouvert au nom des deux conjoints alors que le PEA ne peut avoir qu'un seul titulaire. En pareille hypothèse, le transfert pouvait indifféremment être effectué sur le PEA ouvert par l'un ou l'autre des époux ou réparti sur ces plans. La même solution s'appliquait pour des époux soumis à une imposition commune lorsque le CEA avait été ouvert au nom d'un seul des époux.

En revanche, lorsque les époux étaient soumis à une imposition distincte, les titres en dépôt sur un CEA ouvert au nom de l'un des conjoints ne pouvaient être transférés que sur un PEA ouvert au nom de celui-ci.

Si ces conditions étaient remplies, la reprise des réductions d'impôt précédemment obtenues dans le cadre du CEA (ancien art. 199 quinquies B du CGI) 1 n'était pas effectuée, tant en ce qui concerne les titres transférés sur le PEA que les titres non éligibles virés sur un compte-titres ordinaire.

La dispense de reprise des réductions d'impôt avait pour seul objectif de permettre une sortie anticipée du dispositif du CEA lorsque l'ensemble des titres soumis à ce régime était transféré sur un PEA. L'épargnant était bien entendu tenu de respecter, jusqu'à la date du transfert, les obligations qu'il avait contractées dans le cadre du dispositif du CEA. Ainsi, pour les contribuables qui ont ouvert un PEA en 1992 et qui avaient bénéficié d'une réduction d'impôt au titre des années 1987 ou 1988, la dispense totale de reprise de cette réduction demeurait subordonnée à la condition que le montant des cessions effectuées sur le CEA entre le 1er janvier 1992 et la date du transfert n'excède pas le montant des acquisitions effectuées sur ce compte au cours de la même période.

Remarque : Bien entendu, les règles définies aux n°s 7 à 10 s'appliquent au transfert sur un PEA des titres en dépôt sur un CEA.

2. Transfert de titres ayant bénéficié du régime de la détaxation du revenu investi en actions (régime Monory).

26Un tel transfert ne constituait pas un désinvestissement au regard du régime de l'ancien article 163 quindecies du CGI ; il n'entraînait donc pas, par lui-même, la réintégration dans le revenu imposable des déductions précédemment pratiquées, dès lors que la condition de stabilité de l'épargne s'appréciait au regard de l'ensemble des comptes du contribuable.

Remarque : Bien entendu, les règles définies aux n°s 7 à 10 s'appliquent au transfert sur un PEA des titres ayant bénéficié du régime de la détaxation du revenu investi en actions.

3. Titres en dépôt sur un compte-titres ordinaire ouvert au nom d'un des époux.

27Pour les époux soumis à une imposition commune, les titres en dépôt sur un compte titres ordinaire ouvert au nom d'un des époux pouvaient être transférés indifféremment sur le PEA ouvert au nom de l'un ou l'autre époux ou répartis sur le PEA ouvert au nom de chacun des époux.

En revanche, en cas d'imposition distincte, le transfert ne pouvait être effectué que sur le PEA ouvert au nom de l'époux titulaire du compte-titres ordinaire sur lequel les titres étaient inscrits.

C. CONSÉQUENCES DES RETRAITS EFFECTUÉS SUR UN PEA

28L'exonération des plus-values 2 que procurent les placements effectués dans le cadre du PEA n'est normalement acquise qu'à la condition que l'épargne investie soit conservée pendant au moins cinq ans à compter de la date du premier versement.

Les conséquences des retraits de sommes ou de valeurs ou des rachats de contrats de capitalisation diffèrent selon la date à laquelle ils interviennent (cf. tableau joint en annexe).

I. Retrait ou rachat au-delà de la huitième année

29Après l'expiration d'une période de huit ans calculée à partir de la date du premier versement, les retraits partiels et, s'agissant des contrats de capitalisation, les rachats partiels, n'entraînent pas la clôture du plan. Toutefois, aucun versement n'est plus possible après le premier retrait ou le premier rachat (CGI, art. 163 quinquies D-III-1).

Les plus-values que procurent les placements restés investis continuent à s'accumuler sur le plan en franchise d'impôt. Bien entendu, le retrait de la totalité des sommes ou valeurs ou le rachat total du contrat de capitalisation entraîne la clôture du plan.

Dénouement du plan sous forme de rente viagère

30Lorsque le plan se dénoue après l'expiration de la huitième année par le versement d'une rente viagère, celle-ci est exonérée d'impôt sur le revenu. Lorsque le bénéficiaire de la rente décède et qu'une rente de réversion est servie au conjoint survivant, le bénéfice de l'exonération est étendu à ce dernier.

II. Retrait ou rachat entre l'expiration de la cinquième et de la huitième année

31Quel que soit leur montant, les retraits ou rachats qui interviennent- entre l'expiration de la cinquième année et celle de la huitième année de fonctionnement du PEA entraînent la clôture du plan (CGI, art. 163 quinquies D-III-2). Le titulaire du PEA perd alors le bénéfice des avantages fiscaux pour les plus-values réalisées postérieurement à l'un de ces événements.

III. Retrait ou rachat avant l'expiration de la cinquième année

32Les retraits ou rachats qui interviennent avant l'expiration de la cinquième année de fonctionnement du PEA entraînent également la clôture du plan (CGI, art. 163 quinquies D-III-2). En outre, le gain net réalisé depuis l'ouverture du plan est soumis à l'impôt sur le revenu dans les conditions prévues à l'article 92 B du CGI pour les gains de cession de valeurs mobilières (CGI, art. 92 B ter ). Mais le taux d'imposition diffère selon que le retrait a été effectué avant l'expiration de la deuxième année ou entre l'expiration de la deuxième année et celle de la cinquième année de fonctionnement du PEA (cf. n° 35 ).

1. Principe de l'imposition.

33L'imposition du gain net est notamment subordonnée à la condition que le seuil de cessions prévu à l'article 92 B soit franchi.

Le franchissement s'apprécie en ajoutant :

- au montant des cessions de valeurs mobilières et de droits sociaux entrant dans les prévisions des articles 92 B et 92 J du CGI réalisées par les membres du foyer fiscal sur les comptes-titres autres que le PEA au cours de l'année de la clôture du plan ;

- la valeur liquidative du plan ou la valeur de rachat du contrat de capitalisation, éventuellement corrigée dans les conditions prévues à l'article 41 ZZ de l'annexe III au CGI 3 , à la date de la clôture (CGI, art. 92 B ter ).

Remarque : D'une manière générale, en cas d'intervention d'un événement exceptionnel dans la situation familiale ou professionnelle du contribuable ou de son conjoint, le franchissement du seuil d'imposition est apprécié par référence à la moyenne des cessions de l'année considérée et des deux années précédentes (cf. DB 5 G 4511, n°s 93 et suiv. ).

Ces dispositions sont applicables lorsque le retrait du PEA est motivé par l'un de ces événements (voir toutefois n° 44 ) ; la moyenne doit être calculée en ajoutant la valeur liquidative du PEA ou la valeur de rachat du contrat de capitalisation, éventuellement corrigée dans les conditions prévues à l'article 41 ZZ de l'annexe III au CGI 3 , aux cessions de l'année de clôture du PEA.

1 cf. CGI, édition 1993.

2 Le régime fiscal applicable aux produits des placements effectués dans le cadre du PEA, ainsi qu'aux avoirs fiscaux et crédits d'impôt est exposé dans la DB 5 I 47 et au BOI 5 I-7-98 .

3 Cf. ci-après n°s 37 à 41 .