B.O.I. N° 18 du 27 JANVIER 2005

BULLETIN OFFICIEL DES IMPÔTS

5 B-4-05

N° 18 du 27 JANVIER 2005

IMPÔT SUR LE REVENU. DISPOSITIONS GENERALES. CHARGES DEDUCTIBLES. PENSIONS ALIMENTAIRES.

ASCENDANTS VIVANT SOUS LE TOIT DU CONTRIBUABLE, ENFANTS MAJEURS. REVALORISATION SPONTANEE DES

PENSIONS EN CAS DE DIVORCE. AVANTAGES EN NATURE CONSENTIS AUX PERSONNES AGEES DE PLUS DE

75 ANS VIVANT SOUS LE TOIT DU CONTRIBUABLE.

(C.G.I., ART. 156-II-2° et 156-II-2° ter)

NOR : BUD F 0520194J

Bureau C 1

|

PRESENTATION

Les pensions alimentaires versées soit en application des dispositions des articles 205 à 211 du code civil, soit en vertu d'une décision de justice, aux ascendants, descendants, époux ou ex-époux, ainsi que la contribution aux charges du mariage et les avantages en nature consentis, en l'absence d'obligation alimentaire, aux personnes âgées de plus de 75 ans vivant sous le toit du contribuable, sont déductibles du revenu imposable, la déduction étant dans certains cas retenue dans la limite d'un plafond qui évolue tous les ans. La présente instruction précise les nouveaux plafonds applicables à ces déductions pour l'imposition des revenus de l'année 2004. • |

||||

A. DEDUCTION DES PENSIONS ALIMENTAIRES

Les pensions alimentaires versées, soit en application des dispositions des articles 205 à 211 du code civil, soit en vertu d'une décision de justice, aux ascendants, descendants, époux ou ex-époux, ainsi que la contribution aux charges du mariage, sont déductibles du revenu imposable, la déduction étant dans certains cas retenue dans la limite d'un plafond actualisé tous les ans.

1. Déduction des pensions alimentaires versées aux ascendants

1.La loi ne fixe pas de limite chiffrée pour cette déduction. Le montant de la pension déductible est déterminé en fonction des besoins de son bénéficiaire et des ressources de celui qui la verse. Le contribuable doit apporter les justifications ou les explications propres à établir que les versements ont réellement été effectués.

2.Toutefois, les contribuables qui, en application des dispositions du 1° de l'article 199 sexdecies du code général des impôts, ont demandé à bénéficier de la réduction d'impôt visée à cet article lorsqu'ils financent les frais d'emploi d'un salarié à la résidence d'un ascendant remplissant les conditions pour bénéficier de l'allocation personnalisée d'autonomie (cf. D.B. 5 B 3314 n° 34 et suivants ), ne peuvent déduire aucune somme au titre des pensions alimentaires susceptibles d'avoir été servies au profit dudit ascendant.

3.Par ailleurs, le contribuable qui s'acquitte de l'obligation alimentaire en recueillant sous son toit un ascendant dans le besoin peut déduire de son revenu global, sans avoir à fournir de justifications, une somme égale à celle retenue pour l'évaluation des frais d'accueil des personnes âgées de plus de 75 ans, soit 3 051 € par ascendant hébergé au titre de l'imposition des revenus de 2004 (cf n° 15 ).

4.Pour les ascendants âgés de plus de 75 ans, la condition relative à « l'état de besoin » est réputée remplie, par analogie avec les dispositions du 2° ter du II de l'article 156 du code général des impôts, lorsque le revenu imposable des intéressés n'excède pas le plafond de ressources fixé pour l'attribution de l'allocation supplémentaire mentionnée aux articles L. 815-2 ou L. 815-3 du code de la sécurité sociale, soit 7 223,45 € pour une personne seule et 12 652,36 € pour un couple marié pour l'année 2004 (cf. n° 14 ).

5.En outre, par analogie avec le dispositif régissant la déduction des pensions alimentaires versées à des enfants majeurs, il est également admis que les dépenses ou versements autres que les dépenses de nourriture et de logement soient prises en compte pour leur montant réel et justifié (cf. infra n° 10 et RM Duboc, DB 5 B 2421 n° 52 ).

2. Déduction des pensions alimentaires versées à des enfants majeurs

6.La déduction des pensions alimentaires versées par les parents à leurs enfants majeurs est limitée, par enfant, au montant de l'abattement applicable en cas de rattachement d'enfants mariés en vertu des dispositions de l'article 196 B du code général des impôts. Ce plafond est doublé au profit du parent qui justifie qu'il participe seul à l'entretien du jeune ménage fondé par son enfant.

Ces limites sont fixées respectivement à 4 410 € et 8 820 € pour l'imposition des revenus de 2004.

7.Corrélativement, le montant imposable de la pension alimentaire reçue en 2004 par un enfant majeur ne peut excéder les mêmes limites.

8.Par ailleurs, les contribuables qui s'acquittent de l'obligation alimentaire en recueillant durant toute l'année civile sous leur toit leurs enfants majeurs peuvent déduire, sans avoir à fournir de justifications, une somme identique à celle qui est mentionnée au n° 15 , soit 3 051 € par enfant aidé durant toute l'année.

9.Si l'hébergement ou l'état de besoin de l'enfant ne porte que sur une fraction de l'année, ce montant est réduit au prorata du nombre de mois concernés, tout mois commencé devant être retenu entièrement (cf. BOI 5 B-13-99).

10.En outre le montant forfaitaire recouvrant les seules dépenses de nourriture et de logement, il est admis que les autres dépenses ou versements effectués en faveur de l'enfant au titre de l'obligation alimentaire soient pris en compte, pour leur montant réel et justifié. En tout état de cause, le montant total des dépenses forfaitaires et réelles exposées à titre de pension alimentaire n'est admis en déduction que dans les limites de 4 410 € et 8 820 € citées ci-avant (RM Duboc, DB 5 B 2421 n° 52 ).

3. Revalorisation spontanée des pensions alimentaires fixées par le juge pour l'entretien des enfants ou de l'ex-époux.

11.Les pensions alimentaires versées pour l'entretien des enfants ou de l'ex-époux, sont admises en déduction pour leur montant fixé par le juge.

Toutefois, le jugement de divorce prévoit généralement un mécanisme d'indexation dont il est tenu compte sur le plan fiscal.

12.Par ailleurs, le 2° du II de l'article 156 du C.G.I., autorise la déduction des pensions revalorisées spontanément, sans que les parties aient besoin de recourir à une nouvelle décision de justice (cf. BOI 5 B-15-02 ) à condition :

- que le montant initial de la pension ait été fixé par décision judiciaire (jugement de divorce ou convention homologuée par le juge) ;

- que le montant de la revalorisation spontanée demeure compatible avec les besoins du bénéficiaire et les ressources du débiteur ;

- et qu'il corresponde à un versement effectif.

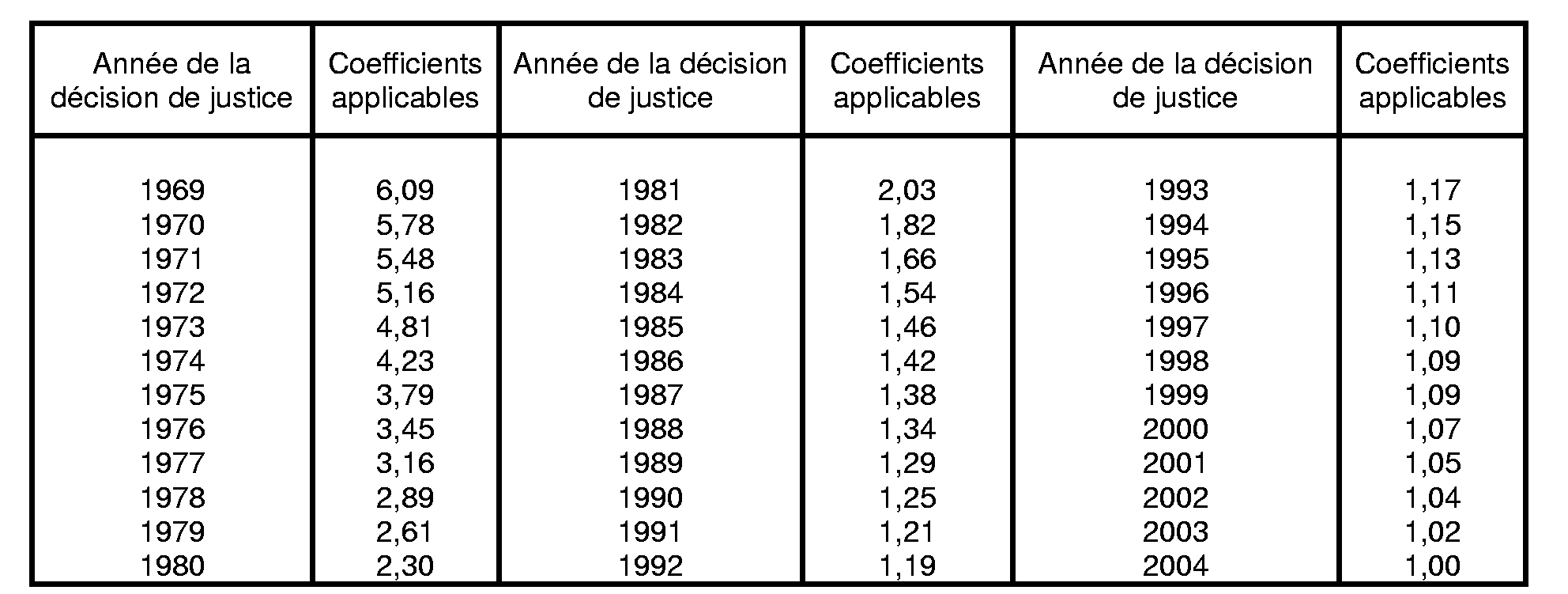

13.A cet effet, les contribuables peuvent notamment se référer à la variation de l'indice moyen annuel des prix à la consommation pour procéder à la revalorisation spontanée du montant des pensions. Le tableau suivant indique le coefficient qu'il convient alors de retenir dans ce cas pour l'imposition des revenus de 2004.

Ces coefficients sont également applicables en cas de revalorisation spontanée de la contribution aux charges du mariage lorsque celle-ci remplit les conditions pour être admise en déduction du revenu imposable. (cf. DB 5 B 2421 n° 71 ).

B. AVANTAGES EN NATURE CONSENTIS AUX PERSONNES AGEES DE PLUS DE 75 ANS VIVANT SOUS LE TOIT DU CONTRIBUABLE

14.En application des dispositions du 2° ter du II de l'article 156 du code général des impôts, les contribuables peuvent déduire de leur revenu global une somme représentative des avantages en nature qu'ils consentent, en l'absence d'obligation alimentaire, aux personnes âgées de plus de 75 ans qui vivent sous leur toit et dont le revenu imposable n'excède pas le plafond de ressources fixé pour l'attribution de l'allocation supplémentaire mentionnée aux articles L. 815-2 ou L. 815-3 du code de la sécurité sociale. Ce plafond s'élève pour 2004 à :

- 7 223,45 €pour une personneseule ;

- 12 652,36 € pour un couple marié.

15.Pour l'imposition des revenus de 2004, le montant déductible s'élève à 3 051 €.

16.Ce plafond s'applique pour l'année d'imposition, quels que soient le nombre de mois pendant lesquels la personne concernée est recueillie (cf. DB 5 B 2428 n° 121 ).

La Directrice de la législation fiscale

Marie-Christine LEPETIT