SECTION 4 RÈGLES APPLICABLES AUX GROUPEMENTS AGRICOLES D'EXPLOITATION EN COMMUN

3° Options pour l'imposition d'après un régime de bénéfice réel simplifié ou normal.

20L'option pour un régime réel d'imposition doit être formulée par le GAEC dans les conditions de droit commun, c'est-à-dire avant le 1er mai de l'année à laquelle s'applique l'option.

b. Situation des associés.

21Depuis 1985, il n'y a plus à considérer la quote-part des recettes revenant à chaque associé pour déterminer son régime d'imposition (cf. ci-dessus n° 19 ). Le régime d'imposition est déterminé au niveau du GAEC. Une fois ce régime déterminé, chaque associé est imposé à l'impôt sur le revenu à raison de sa quote-part dans les résultats du GAEC.

Par ailleurs, pour déterminer le régime d'imposition d'un exploitant agricole, il convient, conformément aux articles 69 et 70 du CGI, de faire la somme des recettes qu'il a réalisées à titre personnel et de la quote-part des recettes qui lui revient à proportion de ses droits dans les sociétés ou groupements agricoles non soumis à l'impôt sur les sociétés dont il est membre, que ces activités individuelles ou sous forme sociétaire soient exercées simultanément ou successivement au cours de la période biennale de référence (cf. DB 5 E 223, n°s 15 et suiv. ).

Compte tenu de ces dispositions, il est précisé que l'apport par un agriculteur de tout ou partie de son activité à un groupement ou à une société de personnes est sans incidence sur le régime d'imposition qui lui est applicable s'il conserve la qualité d'exploitant à titre personnel (cf. DB 5 E 223, n°s 20 et suiv. ).

Il en est ainsi notamment :

- des associés de groupements agricoles d'exploitation en commun (GAEC), même s'ils ne réalisent plus de recettes propres : en effet, la participation à un GAEC ne doit pas avoir pour effet de mettre ceux des associés qui sont considérés comme chefs d'exploitation, pour tout ce qui touche leur statut économique, social et fiscal, dans une situation inférieure à celle des autres chefs d'exploitation agricole (article L. 323-13 du code rural).

22 Exemple : Un agriculteur fait apport de la totalité de son exploitation à un GAEC le 1er juillet 1996. Ses recettes personnelles sont de :

- en 1994 : 400 000 F

- en 1995 : 450 000 F

- en 1996 : 600 000 F (jusqu' au 1er juillet)

Sa quote-part de recettes dans le GAEC est de 100 000 F en 1996.

Cet agriculteur reste soumis de plein droit au forfait en 1996, y compris pour sa quote-part de bénéfice dans le GAEC :

(400 000 + 450 000) / 2 < 500 000

II est soumis de plein droit au régime réel simplifié pour 1997, sauf s'il a opté pour le régime transitoire d'imposition 1 .

(450 000 + 600 000 + 100 000) / 2 > 500 000

En cas d'option pour le régime transitoire, l'agriculteur reste soumis à ce régime pendant cinq ans si le GAEC continue à relever du forfait pendant cette période.

Si, au terme de cette durée, le GAEC est toujours au forfait et si la moyenne de la quote-part des recettes revenant à l'associé, des deux dernières années couvertes par le régime transitoire, est inférieure à 500 000 F, ce dernier retourne au forfait de plein droit.

Toutefois, si au cours du délai de cinq ans, le GAEC vient à relever d'un régime réel, la quote-part de résultat revenant à l'associé est déterminée selon ce même régime réel.

23La même règle s'applique bien entendu si l'associé conserve des recettes personnelles.

Remarque : Associé devenant exploitant individuel.

24Les dispositions de l'article 69 B , 1er alinéa du CGI suppriment la faculté de retrouver le bénéfice du régime du forfait pour les exploitants agricoles soumis à un régime réel d'imposition en raison du montant de leurs recettes personnelles.

Lorsqu'un associé de GAEC quitte le groupement pour exercer son activité à titre individuel, son régime d'imposition est déterminé selon les règles de droit commun en fonction de sa quote-part dans les recettes du groupement puis de celles réalisées individuellement (cf. DB 5 E 223, n°s 18 et suiv. ).

Il est donc possible qu'un associé quittant un GAEC, mais continuant ou entamant une activité agricole à titre individuel soit imposé au forfait, même si le groupement auquel il appartenait relevait d'un régime réel à titre obligatoire, dès lors que cet exploitant n'a jamais été soumis à un régime réel en fonction de ses recettes propres 2 depuis le 1er janvier 1984.

Exemples :

25N° 1 : un exploitant individuel assujetti au bénéfice réel à titre obligatoire apporte son exploitation à un GAEC le 1er janvier 1980. Le groupement est soumis au régime réel normal à partir de 1984. Cet agriculteur quitte le GAEC au 1er janvier 1986 et reprend une exploitation individuelle. Si son chiffre d'affaires moyen est inférieur à 500 000 F, il sera passible du forfait, sauf option pour un régime réel ;

26N° 2 : un exploitant individuel assujetti au bénéfice réel à titre obligatoire apporte son exploitation à un GAEC le 1er janvier 1985. Le groupement est soumis au régime du forfait. Cet agriculteur quitte le GAEC au 1er janvier 1989 et reprend une exploitation individuelle. Si son chiffre d'affaires moyen est inférieur à 500 000 F, il sera passible du régime réel dès lors qu'il a été soumis à ce régime en 1984 en raison du montant de ses recettes personnelles, sauf option pour le retour au régime du forfait (cf. DB 5 E 2111, n°s 5 et suiv. ).

2. Détermination du nombre d'associés à prendre en compte pour définir la limite.

a. Principe.

27Pour calculer les limites de recettes déterminant l'application des différents régimes d'imposition au titre d'un exercice donné, il convient de retenir le nombre d'associés existant au cours de la période concernée.

C'est à cette limite que doit être comparé le chiffre d'affaires moyen du GAEC réalisé au cours des deux années civiles précédentes, même si le nombre d'associés dans le GAEC au cours de la période de référence était différent de celui de l'année d'imposition.

Remarque : Pour les exercices ouverts à compter du 1er janvier 1997, il ne doit plus être tenu compte des associés âgés de plus de 60 ans au premier jour de l'exercice (cf. ci-après n°s 31 et suiv. ).

b. Cas particuliers.

1 ° Arrivée ou départ d'un associé en cours d'exercice.

28En principe, il conviendrait de faire un calcul au prorata du temps passé par l'associé entrant ou sortant dans le GAEC.

Cependant, à titre de règle pratique, il est admis que tout nouvel associé ou tout associé sortant soit entièrement pris en compte au titre de l'exercice considéré.

Autrement dit, l'associé est pris en compte pour le calcul des seuils d'imposition du GAEC dès l'année de son arrivée dans le groupement et y compris l'année de son départ 3 .

2° Conséquence du départ d'un associé.

29L'année suivant celle du départ de l'associé, la limite de passage au régime réel sera établie en fonction du nombre d'associés restant.

Par symétrie, et pour éviter des changements de régime fréquents qui ne seraient pas justifiés par une augmentation réelle des recettes du groupement, il convient de défalquer des recettes de référence la part de l'associé sorti.

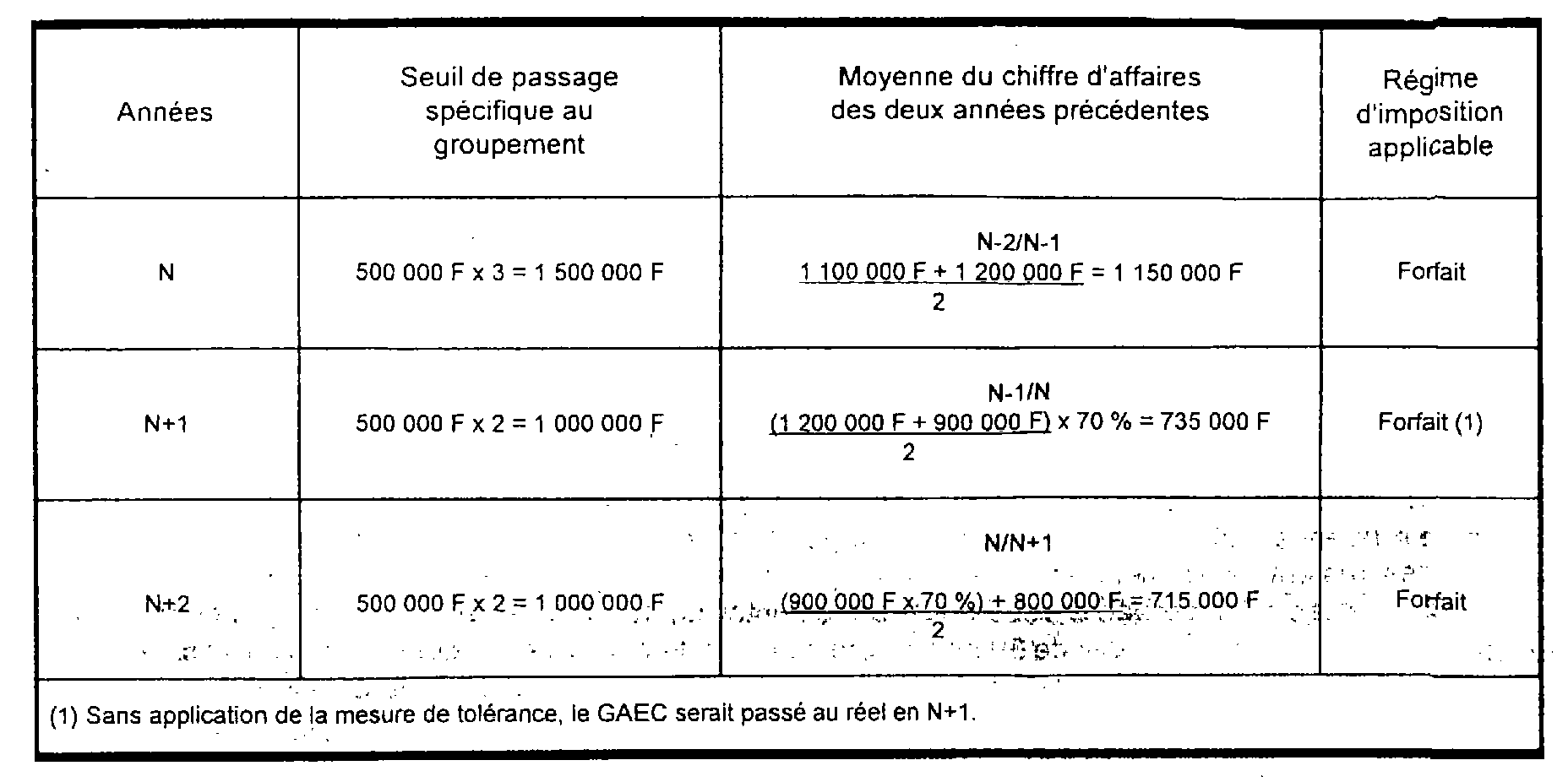

Exemple : Soit un GAEC composé de trois associés âgés de moins de 60 ans.

Un associé, possédant 30 % des droits, part le 1er juin N.

Chiffre d'affaires :

- N-2 : 1 100 000 F.

- N-1 : 1 200 000 F.

- N : 900 000 F.

- N+1 : 800 000 F.

3° Conjoints associés.

30Chaque conjoint associé, dès lors qu'il participe au travail en commun, est considéré comme un associé à part entière du GAEC pour l'application des dispositions de l'article 71 du CGI. 4

II. Situation des GAEC comportant des associés de plus de soixante ans

31L'article 109 de la loi de finances pour 1997 (n° 96-1181 du 30 décembre 1996), codifié à l'article 71 du CGI, a modifié les règles de détermination des limites des régimes d'imposition applicables aux GAEC en prévoyant qu'il n'est plus tenu compte de leurs associés âgés de plus de soixante ans au premier jour de l'exercice. Cette mesure s'applique pour la détermination des résultats des exercices ouverts à compter du 1er janvier 1997.

1. Appréciation de la condition d'âge.

32La condition d'âge de l'associé est appréciée au premier jour de l'exercice. Pour les GAEC relevant du régime du forfait, le premier jour de l'exercice s'entend du 1er janvier de l'année d'imposition. Il est précisé que les associés âgés de plus de soixante ans s'entendent de ceux qui ont soixante ans révolus et se trouvent donc dans leur soixante-et-unième année au premier jour de l'exercice.

2. Conséquences de la présence dans un GAEC d'un associé âgé de plus de soixante ans.

33Lorsque l'associé d'un GAEC est âgé de plus de soixante ans au premier jour de l'exercice, il n'est plus pris en compte pour l'appréciation des limites du forfait et du régime simplifié d'imposition.

Les dispositions issues de l'article 109 de la loi de finances pour 1997 n'ont d'incidence que sur la détermination du nombre d'associés à prendre en compte. Elles n'ont pas pour effet d'entraîner une diminution du montant des recettes servant au calcul de la moyenne.

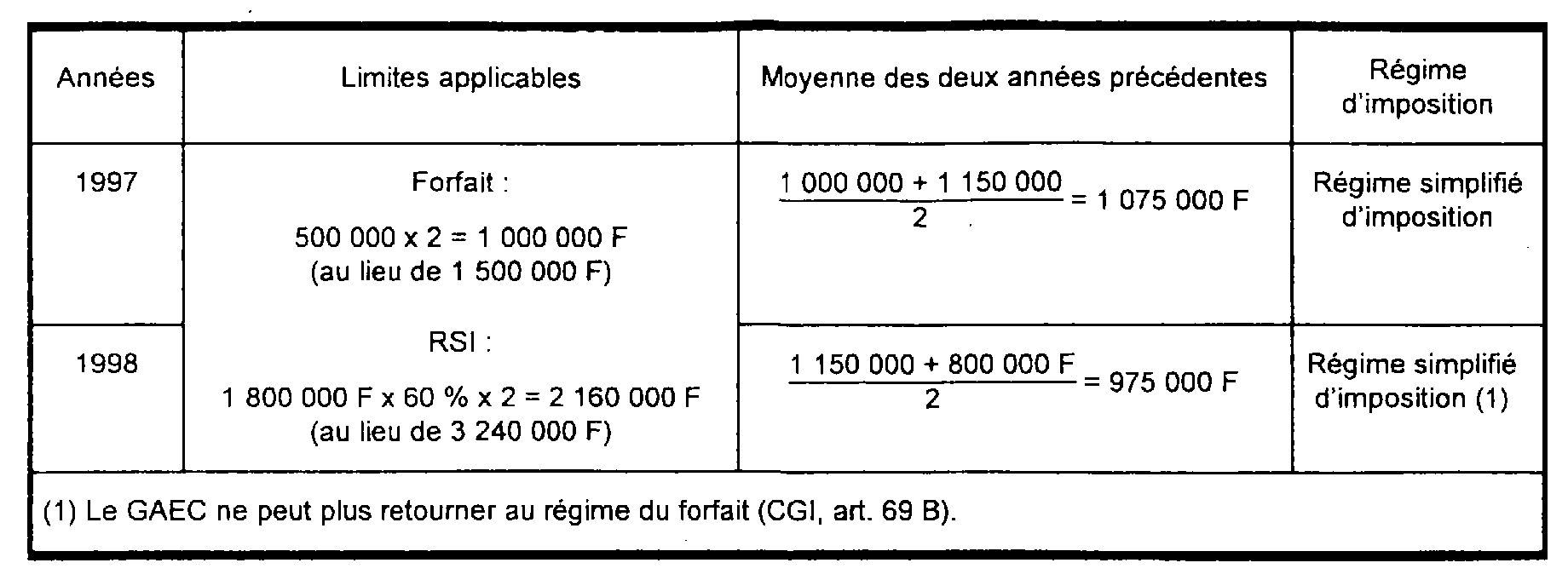

34 Exemple : Soit un GAEC comprenant trois associés dont l'un est âgé de plus de soixante ans au 1er janvier 1997. L'exercice correspond à l'année civile.

Ce GAEC a réalisé les recettes suivantes :

- 1995 : 1 000 000 F ;

- 1996 : 1 150 000 F ;

- 1997 : 800 000 F.

Le régime d'imposition du GAEC sera le suivant :

35 Remarque : Les modifications apportées à l'article 71 du CGI par la loi de finances pour 1997 n'ont d'effet qu'en ce qui concerne les règles de détermination du régime d'imposition applicable aux GAEC. Elles restent notamment sans incidences sur le montant de la déduction pour investissement susceptible d'être pratiquée par le GAEC (cf. DB 5 E 4212, n°s 17 et s. ) et sur la possibilité pour les associés, quel que soit leur age, de bénéficier de l'exonération des plus-values prévue à l'article 151 septies du CGI lorsque leur quote-part dans les recettes du GAEC n'excède pas le double de la limite du forfait et qu'ils exercent leur activité depuis plus de 5 ans (cf. DB 5 E 3223, n°s 20 et suiv. ).

3. Conséquences du retrait d'un associé de plus de soixante ans.

36La situation du GAEC diffère selon que l'associé sortant est ou non remplacé par un nouvel associé.

a. L'associé sortant est remplacé.

37Lorsque au sein d'un GAEC un associé atteint l'age de soixante et un ans au cours d'un exercice, le nombre d'associés à prendre en compte pour la détermination du régime d'imposition du groupement n'est pas modifié par rapport à celui qui prévalait lors de l'exercice précédent si cet associé se retire au cours de cet exercice et est remplacé par un nouvel associé âgé de moins de soixante ans.

En effet, lors de l'entrée dans un GAEC d'un nouvel associé au cours d'un exercice, il est admis, à titre de règle pratique, que cet associé soit entièrement pris en compte au titre de l'exercice considéré (cf. n° 28 ). Cette règle s'applique chaque fois qu'un nouvel associé âgé de moins de soixante ans entre dans la société.

b. L'associé sortant n'est pas remplacé.

38Lorsqu'un associé de plus de soixante ans au premier jour de l'exercice quitte le groupement, le régime d'imposition du groupement est déterminé, pour l'année considérée, en faisant abstraction de cet associé dans le décompte des associés dans les conditions définies au n° 33 ci-dessus. Si cet associé n'est pas remplacé et qu'il accompagne son retrait de la reprise de ses apports en nature, il est admis que la diminution du nombre des associés soit prise en compte pour l'appréciation du régime d'imposition applicable au GAEC l'année qui suit le départ de cet associé. Dans ce cas, en effet, la part de l'associé sortant dans le chiffre d'affaires du groupement peut être exclue des recettes de référence.

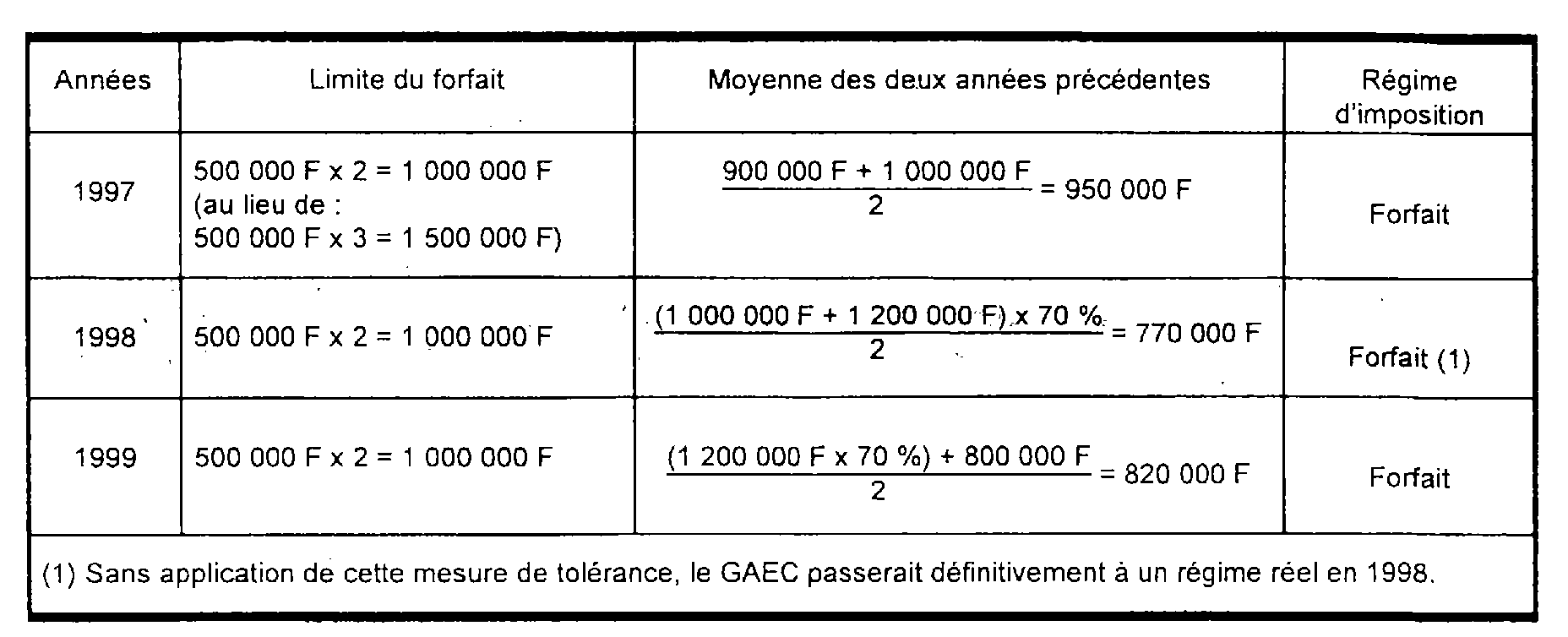

39 Exemple : Soit un GAEC, dont l'exercice correspond à l'année civile, comprenant trois associés. L'un d'eux est âgé de plus de soixante ans au 1er janvier 1997. Cet associé qui détient 30 % des droits du GAEC se retire au cours de l'exercice clos le 31 décembre 1997 et reprend les terres qu'il avait apportées.

Ce GAEC a réalisé les recettes suivantes :

1995 : 900 000 F ;

1996 : 1 000 000 F ;

1997 : 1 200 000 F ;

1998 : 800 000 F.

Le régime d'imposition du GAEC sera le suivant :

1 Le régime transitoire d'imposition s'applique sur option pour les exercices ouverts à compter du 1er janvier 1994 (cf. DB 5 E 212 ).

2 Éventuellement augmentées de sa quote-part dans les recettes du GAEC si cet exploitant conservait la qualité d'exploitant à titre personnel.

3 Il est précisé que cela ne vaut que lorsque l'arrivée ou le départ d'un associé se traduit par une augmentation ou une diminution du nombre des associés. Lorsque l'associé sortant est remplacé par un nouvel associé, ceux-ci sont, bien entendu, considérés comme ne formant qu'un seul associé pour le calcul des seuils d'imposition du GAEC.

4 Cette solution rapporte la précédente doctrine qui prévoyait que les conjoints associés dans un même GAEC devaient être considérés comme un seul associé pour l'appréciation des seuils d'imposition. La nouvelle doctrine s'applique à compter du 25 août 1997 et aux litiges en cours à la même date.